企業解説【日本製鉄】高収益化が進んだ現状とUSスチール買収の重要性

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは日本製鉄株式会社です。

2022年の粗鋼生産量は4437万トンで日本の製鉄メーカーでトップ、世界でも4位の企業となっています。

最近はUSスチールの買収も話題となっており、この買収が成功すれば世界3位の規模となる見通しです。

今回はそんな日本製鉄の現状や、どうしてUSスチールの買収を行うのかを見ていきましょう。

事業内容

それでは、まずは事業内容から見ていきます。

日本製鉄の事業セグメントは以下の4つです。

①製鉄

②エンジニアリング:設計、工事、管理等

③ケミカル&マテリアル:製品等の売買

④システムソリューション:システムの開発、維持、運用等

製鉄事業を行っており、その原料調達や販売能力、プラントの建設能力を活かした事業の展開や、事業を行う中で培ってきたシステム開発能力も活かした事業も展開している企業となっています。

2024年3月期のセグメント別の売上構成と(利益額)を見ていくと以下の通りです。

①製鉄:90.3% (8211億円)

②エンジニアリング:4.3% (▲13億円)

③ケミカル&マテリアル:2.7% (154億円)

④システムソリューション:2.6% (356億円)

システムソリューション事業も規模が大きいですが、製鉄事業が売上、利益ともに大半を占める主力事業となっています。

やはり、製鉄事業が主力の企業ですから今回は製鉄事業中心に見ていきましょう。

まずは、事業の特徴に触れていくと相場変動の影響を受けるという特徴があります。

原料事業から行っている日本製鉄では、大量の原料を抱えているため、主原料の強粘結炭という粘結性の高い石炭や粉鉱石の相場によって、評価損益で業績が大きく変動します。

実際に、石炭相場が大きく動いた、2021年度~2023年度は1000億~2000億規模の影響が出ています。

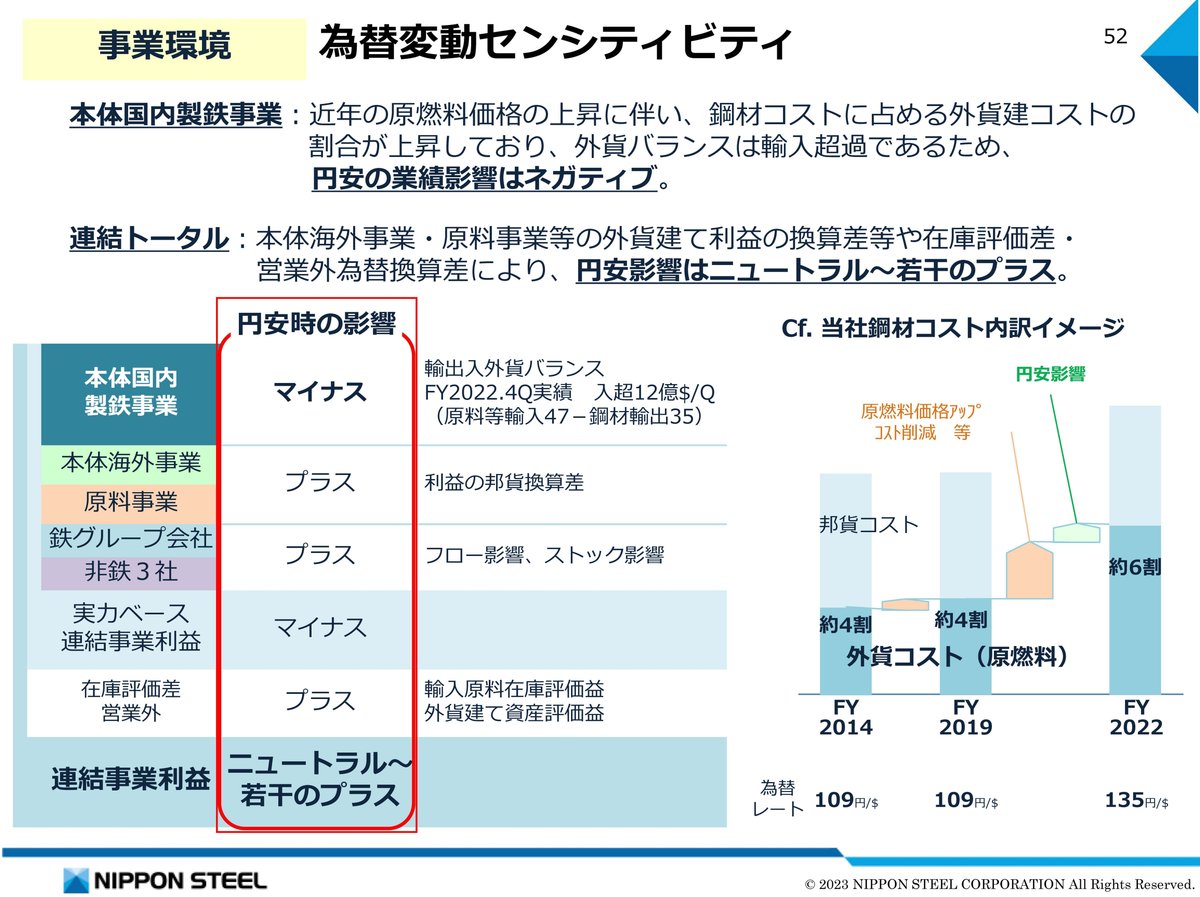

ちなみに円安に関しては、各事業で相殺されてトータルの影響は若干のプラスとなっています。

原料相場の変動による影響は大きいですから、注目です。

また、現在の生産能力を見ていくと国内が4700万トンで海外が1900万トンと国内が主力です。

USスチールの買収が話題となっているように、近年は海外展開に力を入れていますが現在は国内中心の企業だという事です。

まずは、その主力の日本国内の鋼材の市場環境から見ていきましょう。

国内市場環境

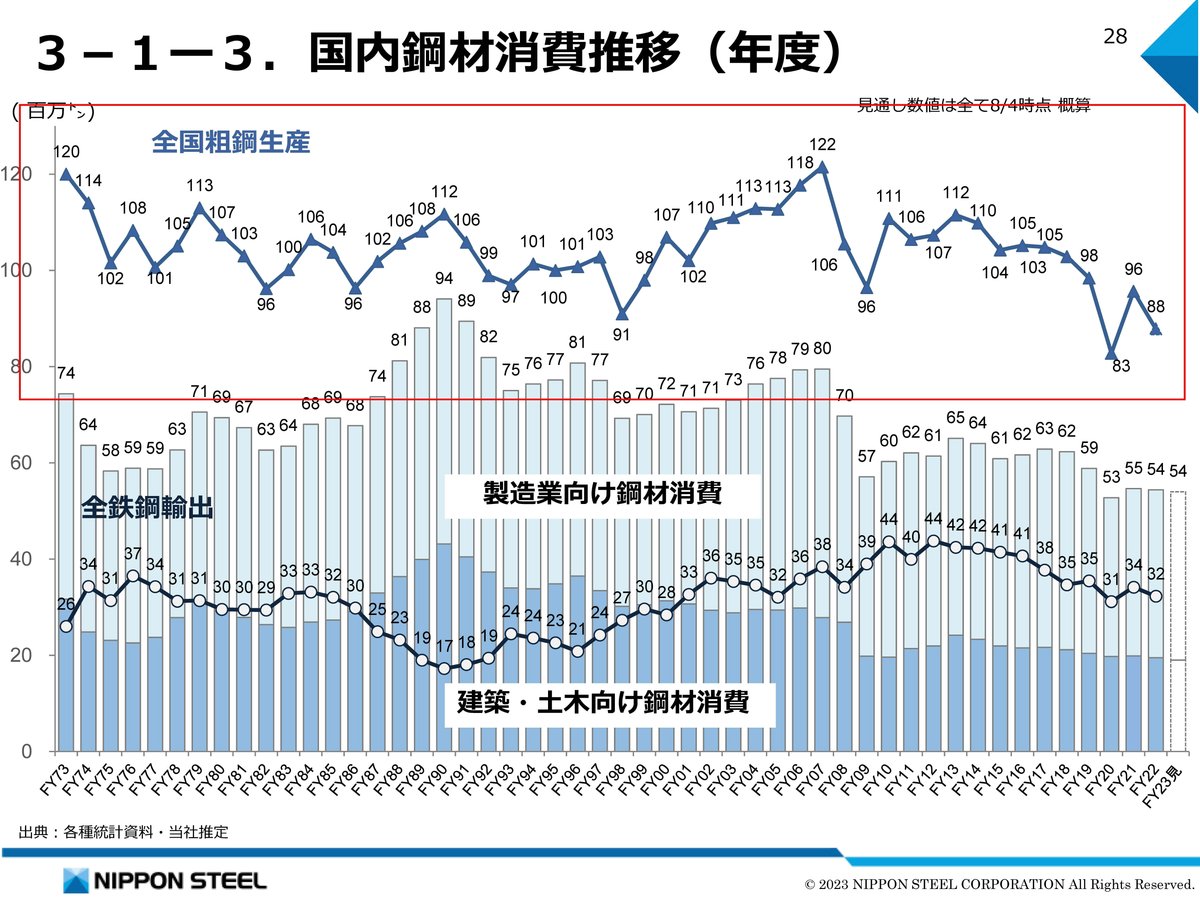

国内の鋼材消費量の推移を見ていくと1990年をピークとして下落傾向にあります。

2000年代までは、一定の規模を維持していましたが、リーマンショックで大きく需要が下落して以降は減少した状況が続いています。

内需に関しては良好な市場環境とは言えない事が分かります。

直近の状況を見ても、鋼材需要は堅調ではないとしています。

インバウンド需要やサービス消費のけん引での持ち直しはあるものの、建設分野では人手不足や、物流・建設コストの上昇があり回復がみられていない状況です。

そして今後も、そういった厳しい事業環境からの好転が見込めない状況だとしています。

鋼材が多く使われる、建設需要や自動車需要などを考えても、鋼材の需要は人口と連動します。

なので今後も国内市場は縮小していく可能性が高いと考えられます。

このように市場は縮小していますが、生産能力がそれに伴って減少するわけではありません、なので粗鋼の生産量は緩やかに減少を続けるものの高水準が続いています。

もちろん輸出もしているわけですが、近年は中国メーカーが台頭し積極的な価格競争を行っており、低品質の鋼材に関しては完全にシェアを奪われています。

先進国を中心に高品質の鋼材需要はありますが、需要が多いのはやはり後進国ですから、国内製鉄市場では生産能力に関しては過剰な状況となっているという事が分かりますね。

そんな中で国内企業は生産設備の削減は進めており、日本製鉄でも大規模な製鉄所である、呉製鉄所の閉鎖を決めた事が大きなニュースとなりました。

日本製鉄の状況

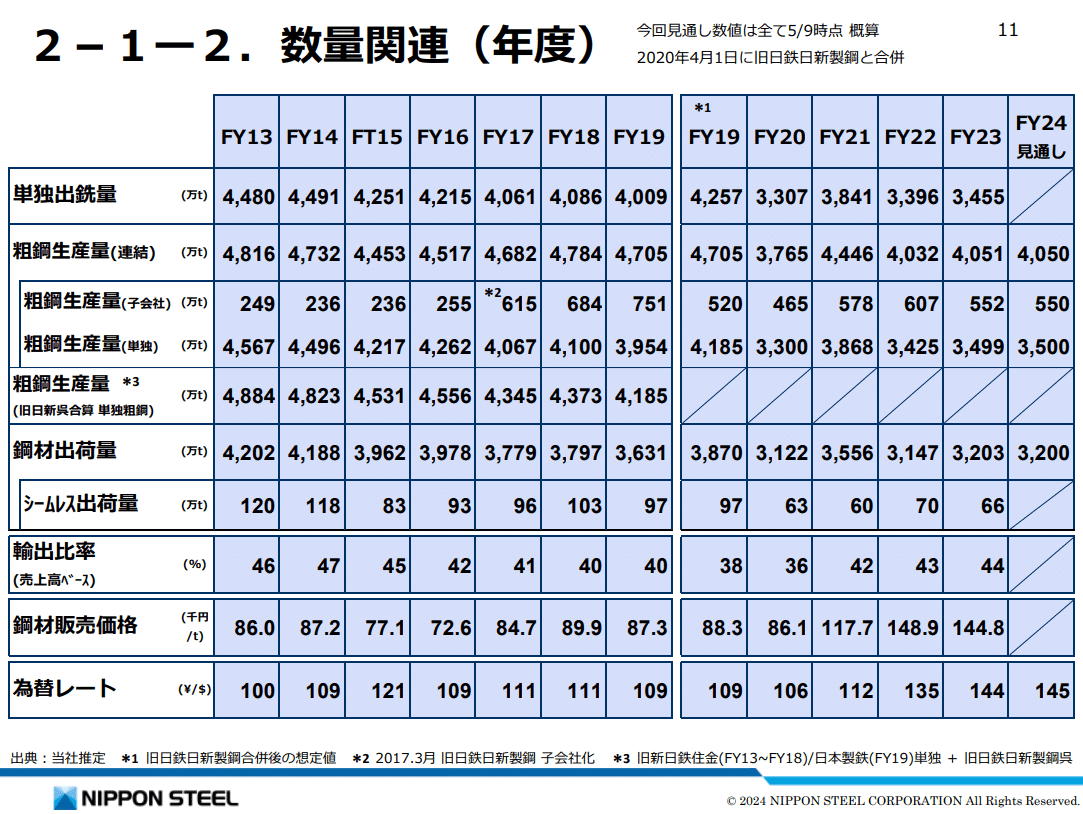

そういった取り組みを進めている事もあり、日本製鉄の単独の鋼材の生産量は、2013年時点で4567万トンあったのものが、2023年度では3499万トンまで減少しています。

2024年度の見通しも3500万トンほどと規模が縮小した状況が続きます。

市場縮小の中で日本製鉄も規模を縮小させている状況だという事です。

市場が縮小するも投資が必要な現状

また、製鉄事業はCo2排出量が多く、国内の排出量の10数%を占めています。

なので近年は脱炭素の取り組みの必要性が高まっており、Co2の削減のための生産プロセスの大きな変革が必要だとしています。

水素の活用やCo2排出量の少ない電炉の活用を進めていこうとしています。

ですが、生産プロセスの転換をしても商品の質や機能は変わらないため、縮小市場の中で大きな投資をして生産プロセスの改革をする必要があり困難な状況だとしています。

製鉄事業は大規模な設備投資が必要です、市場縮小の中で環境対策の投資が必要となっており、様々な視点から日本製鉄を取り巻く環境は全く良好とは言えない事が分かると思います。

ではそういった状況の中で業績の推移はどうなっているのでしょうか?

業績の推移

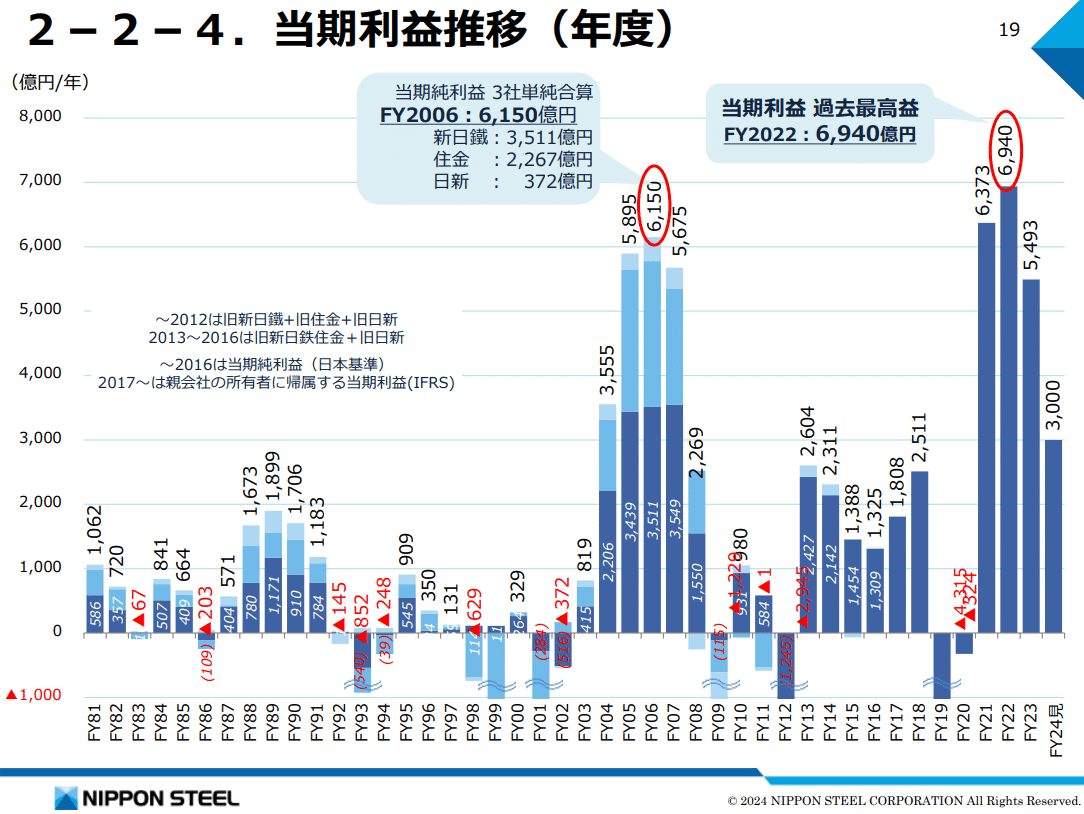

事業利益の推移を見ていくと、2000年代中盤は6000億円~1兆円弱の利益がありました。

そこから減少を続けて、2010年代はおおむね1000億円~3000億円ほどで推移していましたが、2021年~2022年は9000億円以上の利益で2023年度も8696億円となっています。

当期利益に関しても2000年代中盤は好調で5000億円ほど利益がありました。

そこから減少を続けて、2010年代は赤字となるような苦しい時期も見られます。

ですが、2021年~2022年は6000億円以上の過去最高益、2023年度も5493億円となっています。

ここ3年ほどは、過去最高益を達成するほどに好調だったという事です。

では需要減少の中でどうして好調だったのでしょうか?

市場環境悪化でも好調な理由

それはやはり収益性改善のための構造改革を積極的に進めていたためです。

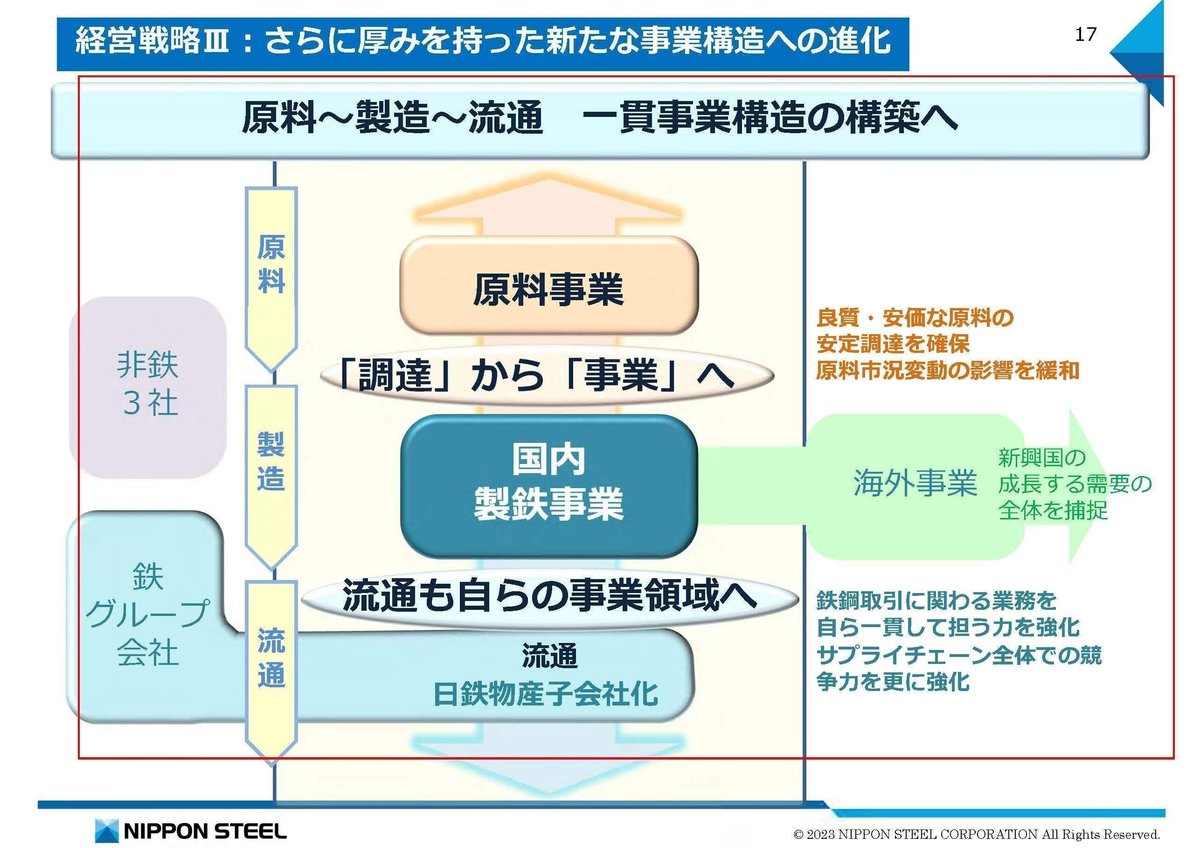

まず、日本製鉄はグループ全体では原料から流通までの全体で事業展開していますが、原料や流通の部分にも投資を進め、原料調達では自社の投資先の鉱山からの比率を増加させています。

日鉄物流という物流を担う企業も子会社化するなど、サプライチェーン全体としての収益を重視する構造に変革を進めています。

さらに、高付加価値製品を中心とした注文構成の高度化、値上げによるマージンの改善と、生産設備縮小などの固定費の大幅削も行っています。

主要顧客のトヨタ相手に値上げを進めた事は大きな話題ともなり、積極的な値上げを進めてきました。

結果として鋼材の販売価格を見てみると、2020年度はトン当たり8万8300円だったのが2023年度には14万4800円まで増加しています。

原燃料高の影響もありますが、これまでのシェアを重視した戦略から大幅に転換して取り組みを進めており、その影響が分かります。

生産設備に関しては国内高炉基数も15→11まで減っており2024年度末までに、10基まで減少させる見通しとなっています。

粗鋼生産能力規模も20%減で40百万トンまで縮小するものの、こういった大幅な固定費圧縮を通じて、4年間で1000億円のコスト削減が進み、2019年から2022年の3年間で損益分岐点は4割引き下がったとしています。

規模を縮小させていたものの、固定費を削減し、原料調達からサプライチェーンを改善しつつ、値上げや高付加価値の製品を中心とした構成に変化する事で収益性を高めてきたという事です。

ちなみに生産能力は20%削減するものの、削減するのは中国企業などが台頭している汎用品で、生産能力が減少する中でも高付加価値製品の生産量は増やしていく事で高付加価値化を進めています。

そういった取り組みを通じて、国内の製鉄事業を見ていくと利益は大きく改善しています。

2014年比で粗鋼生産量は3割減少しているものの、2023年度には利益水準は好調だった2014年を上回っています。

これまでは内需減少によって過剰生産となっていましたから、それによって顧客から足元を見られた交渉をされてしまっていた側面がありました。

なので生産能力の削減は交渉を有利に進める条件ともなっており、利益面へは好影響が大きかったようです。

戦略的な撤退が上手くいっており、構造改革が非常に大きな成果を見せてきた企業だと分かります。

海外展開に注力

国内は、構造改革を通じて利益を稼げる体質となりましたから今後はその投資余力を海外へ向けています。

2021年度からの5か年の経営計画によると、海外事業の拡張のため6000億円ほど投資する計画となっています。

これに加えてUSスチールの買収が成功すれば、2兆円以上の買収となりますから、かなり大きな投資をしている事が分かると思います。

現在の日本製鉄のグロバールの粗鋼生産能力は6600万トンですが、海外の拡大によるグローバル1億トンのビジョンを掲げて取り組みを進めています。

海外投資に積極的なのはやはり、内需が縮小する一方で世界市場は成長が見込まれるためです。

今後の市場予測としては、特にインドやアセアンの大きな成長が見込まれており2019年→2030年で80%の成長が見込まれています。

そういった事もあり、日本製鉄もインドやASEANそしてアメリカを注力市場として、海外の電炉や海外企業の買収も積極的に行っており、国内の生産能力は減少しているものの、海外生産能力は増加しています。

海外事業の利益の推移を見ていくと、インド企業の連結開始による影響や、東南アジア市場での成長もあり、近年は大きく成長しています。

既に海外投資の成果が見られている事が分かりますね。

今後もさらに積極的な投資を続ける見込みで、将来的なビジョンでは、海外での生産力はが国内を上回るビジョンを持っています。

懸念点

製鉄事業の収益性改善や海外事業の拡大も進み、利益面は好調となった日本製鉄ですが、懸念点もあります

相場変動による在庫の評価損益などを除いた、実力ベース事業利益を見ていくと2024年度は減益が見込まれています。

ここ数年は増益が続いていましたが、2024年度には停滞が見込まれるという事です。

それがなぜかというと、インフレや利上げ、国内では人手不足による建設の停滞、さらに最大のマーケットである中国市場の停滞によって鋼材需要の減少が見込まれているためです。

特に中国市場の悪化は悪影響が大きいです。

というのも中国の鋼材生産量は断トツの世界トップです。

旺盛な建設需要がありますから、それに対応するために中国国内の生産能力を大きく拡大させてきました。

ですが、中国の不動産不況が起き過剰な生産能力となってしまったため、最近は輸出量を大幅に増やしています。

結果として、周辺国の市場価格は下落しておりASEANを中心に汎用品のスプレッドが低水準となっています。

日本製鉄は中国事業の規模は小さいですが、この中国を起点とした競争激化は、国内事業への影響もありますし、ASEANやインドなどアジアには積極展開していますから、そういった市場での悪影響があるという事です。

国内は高付加価値製品を中心に事業を転換していますが、アジア市場ではやはり需要の中心は汎用品ですから、特に悪影響が想定されます。

ちなみに、中国市場は2030年までの予測でも2019年比では減少を見込んでいます。

つまり、今後も中国の過剰な生産能力が近隣国に向けられている状況が続く可能性があるという事です。

アジアの需要は伸びるものの今後に関しては一定の不透明性があるという事ですね。

中国製品の影響を大きく受けないような、高付加価値製品の販売が重要な状況だと考えられます。

USスチール買収の重要性

そういった状況ですから、重要なのがUSスチール買収です。

高級鋼の最大の需要国がアメリカですし、今後の人口も増えていきますから市場の拡大も期待されます。

自動車では軽くて強度が高い事が望まれるので高級鋼の需要が大きいです。

特に航続距離に課題のあるEVでは軽さが重要になるので高級鋼の重要度は高いですから、EVの大きなマーケットであるアメリカは重要です。

つまり、高級鋼の売れるアメリカ市場は、中国の汎用材の低価格競争の影響も受けにくく、高付加価値製品を中心とした事業に転換したい日本製鉄にとって非常に重要な市場だという事です。

さらに、今のアメリカは中国との関係悪化や地政学リスクが高まる中で国内生産を重視した取り組みが各分野で進んでいます。

そういった中で、アメリカ市場への鋼材の輸出に関して今後は悪影響が出てくる可能性も懸念されており、この買収でアメリカ事業の継続を確実なものとする事も重要です。

なので、日本製鉄の現状を考えるとこのUSスチールの買収の成否は今後に大きな影響を与えると考えられます。

既に企業間では買収の承認はすでに得られており、現在はアメリカ政府のCFIUS(対米外国投資委員会)が審査を進めています。

ですが、政治的な側面から反対をされている状況です。

日本製鉄もかなり歩み寄った条件を出していますが、全米鉄鋼労働組合がこの買収に反対しており、その支持を失いたくないバイデン政権も、次期トランプ政権ともに反対を表明していますから不透明感が高い状況です。

やはり、製鉄事業は歴史も長いですし、従業員の数も多く、関係人口も多くなりやすい事業です。

国内でも、呉製鉄所の閉鎖はその関係人口の多さや地元経済や雇用への影響から、大きな話題ともなりました。

なので、国民感情的な難しさがある案件となっています。

とはいえ、買収成功の可能性ももちろんあります。

今回の買収が不成立の場合、USスチールを解体した売却の可能性や、アメリカの大手製鉄企業のクリーブランド・クリフスの買収提案を受ける事が予想されています。

ですが、こうなった場合は解体による事業効率の悪化や大手企業の統合による寡占で鋼材価格の上昇などが懸念されているため、産業界からは日本製鉄の買収を歓迎する動きも見られます。

対米外国投資委員会の審査期限自体は12月下旬となっています。

大統領選挙も終わり、産業界を意識して政治的な動きを見せない可能性もありますから、バイデン政権下での買収成立は十分にありえますので、今後の動向に注目です。

直近の業績

という事で日本製鉄について分かったところで、最後に少しだけ直近の業績を見ていきましょう。

今回見ていくのは2025年3月期の2Qまでの業績です。

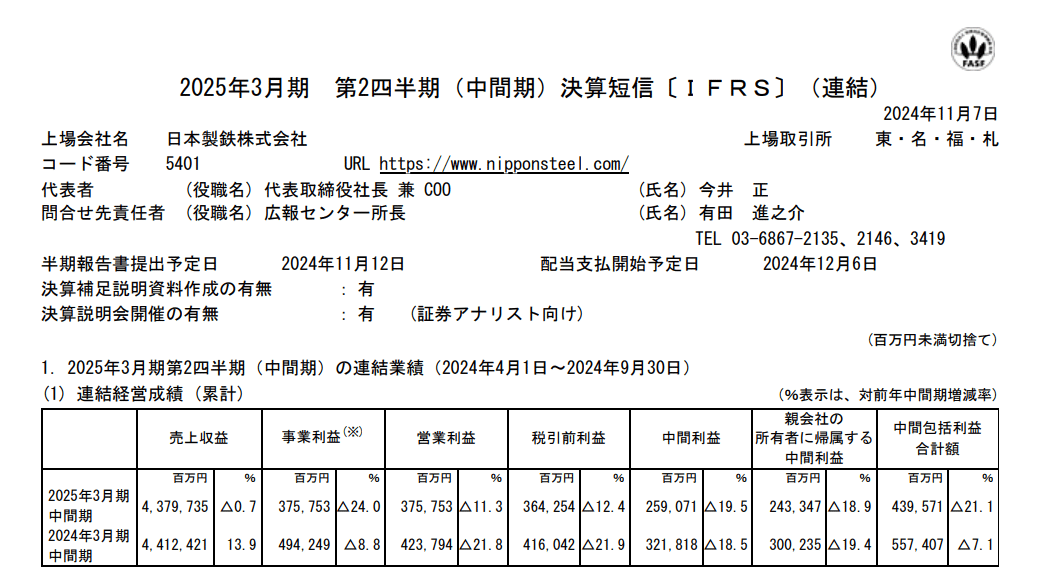

売上高:4兆3797億円(▲0.7%)

営業利益:3758億円(▲11.3%)

純利益:2433億円(▲18.9%)

減収減益となっています。

その要因はやはり市場環境の悪化で、インフレや建設現場の人手不足による需要減少や、中国を起点とする海外市況の悪化もあり危機的状況だとしています。

通期予測を見ても減収減益の見通しとなっており、今後も市況の低迷が続く中で一定の苦戦となる可能性が高い状況です。

市況悪化の中でも収益性改善の取り組みをどこまで進められるかに注目です。

そして高付加価値製品への事業転換にはUSスチールの買収が重要ですから、その成否には特に注目です。