企業分析【日立製作所(6501)】ソリューションビジネスと電力需要増加で大きな成長が期待できる理由

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは株式会社日立製作所です。

大手の総合電機メーカーとして知られている企業です。

事業内容

それでは早速事業内容を見ていきましょう。

日立製作所の事業セグメントは以下の4つです。

①デジタルシステム&サービス:ざっくりと言うと、ITを使って課題を解決する事業

デジタルソリューション(システムインテグレーション、コンサルティング、クラウドサービス)

ITプロダクツ(ストレージ、サーバ)

ソフトウェア、ATMなど

②グリーンエナジー&モビリティ:パワーグリッド(電力送配電)と鉄道関連が主力の事業

()内は売上構成

1.鉄道BU(28%):鉄道車両、信号、保守運営など

2.パワーグリッドBU(62%):パワーグリッド(送配電関連)、オートメーションシステム、HVDC(高圧直流送電)など

3.原子力BU(6%):原子力関連

4.日立パワーソリューションズ(4%):風力発電ソリューション、分散電源ソリューションなど

③コネクティブインダストリーズ

()内は売上構成

1.ビルシステム(30%):エレベータ、エスカレーターなど

2.日立グローバルライフソリューションズ(12%):家電・空調機器等

3.アドバンステクノロジー(23%):計測分析システム(半導体製造装置、医療分析装置)など

4.インダストリー(35%):産業・流通ソリューション・水・環境ソリューション・産業用機器など

ビルシステムや分析機器、産業機器などで分散した構成の事業です。

④その他:不動産管理・売買・賃貸など

ITソリューションの提供やエネルギー関連、そして空調・家電やビルシステム、機械装置の提供など非常に多様な事業を展開している企業となっています。

それぞれの事業セグメント事の売上と調整後EBITDA(キャッシュを稼ぐ力)の構成は以下の通りです。

①デジタルシステム&サービス:28% (39%)

②グリーンエナジー&モビリティ:33% (23%)

③コネクティブインダストリーズ:33% (37%)

④その他:6% (1%)

主力の3事業で分散した構成となっており、ITソリューション関連や鉄道やパワーグリッド、ビルシステムや分析機器、産業機器など多様な分野の事業が重要な企業となっています。

とはいえ、調整後EBITDAではデジタルシステム&サービス事業が最大となっていますし、近年は大規模な構造改革を進めソリューションビジネスの拡大を進めていますから、そこについてはもう少し詳しく見ていきましょう。

強み

ITソリューションの分野での、日立製作所の強みは実際に多くの製品やサービスを自社で作り続け、さらにその稼働のオペレーションをしてきた点にあります。

例えば工場の最適化をとっても自社で積極的に進め来ましたから、その仕組みやソリューションを外販するといった事も行っています。

その他にも、社会インフラでも多様な製品を作ってオペレーションしてきましたから、ITソリューションを提供する他社では参入が難しいような、鉄道やエネルギー関連などの分野でサービスが提供できるのが強みです。

エネルギー分野ではHDVC(高圧の直流送電方式)では導入実績が150GWで世界トップ、日立の鉄道サービスは年間のべ180億人が利用するなど大きな強みがあります。

実際に自社で多くの物を作って動かしてきたというのが、他社には真似が難しい強みだという事ですね。

そういった強みを生かし現在は「IT×OT(オペレーションテクノロジー)×プロダクト」を通じて社会課題を解決するという「社会イノベーション」型のITソリューション事業拡大を進めています。

デジタル上だけで動くシステムの構築というよりは、よりリアルな社会で使われる製品やそのオペレーションをITで解決する、という点に強みがあり、積極的に取り組んでいるという事ですね。

そして、こういった取り組みの中心にいるのがLumada(ルマーダ)というモデルです。

2024年3月時点では売上が2.3兆円で27%、調整後EBITDAが39%ほどを占める規模となっています。

Lumadaはわりと概念的なものなので具体的な説明は難しいのですが、多様な事業を行ってきた日立製作所では、多様な分野で使える技術や知見が社内に膨大にある一方で、縦割りが長らく問題視されていて社内での技術や知見の共有が十分には進んでいませんでした。

そういった中で社内の技術や知見を共有して、サービスを提供していこうというのが、ざっくりとしたLumadaというモデルです。

例えば、これまではITソリューションを展開する際には個別の案件に対応してシステムの開発を行うという事をしていましたが、Lumadaの取り組みを始めて以降は、作ったシステムのIPを日立が保有し社内にためていく事で、他のソリューションを展開する際にも活用できるようになっているようです。

なのでLumadaは特定のサービスというよりは、概念的なものなのでデジタルシステム&サービス事業だけの取り組みという事ではなく、全事業でLumada関連の売上は大きな規模を持っています。

これまでは、コングロマリットで非常に多くの事業を展開している事が日立の弱みとなっていた部分もあるのですが、その技術や知見の共有を進める事で、他社では出来ないようなソリューションを展開し強みとなってきているという事ですね。

実際に自社で多くの物を作って動かしている、というのは多くのITソリューションの企業では真似ができませんから、今後も拡大が期待されます。

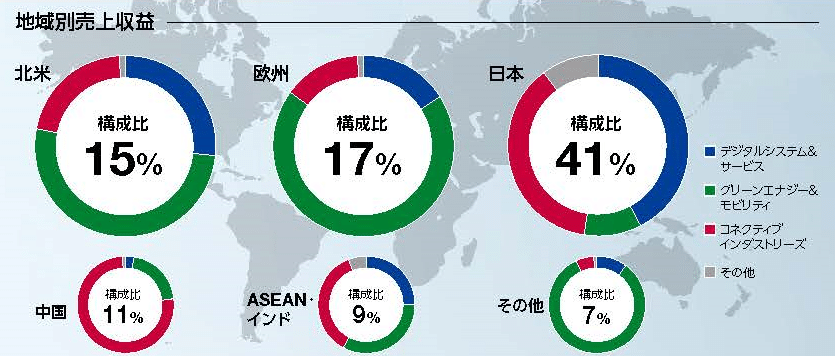

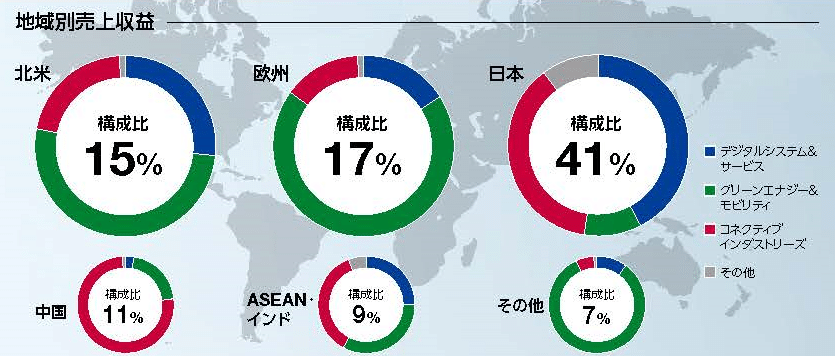

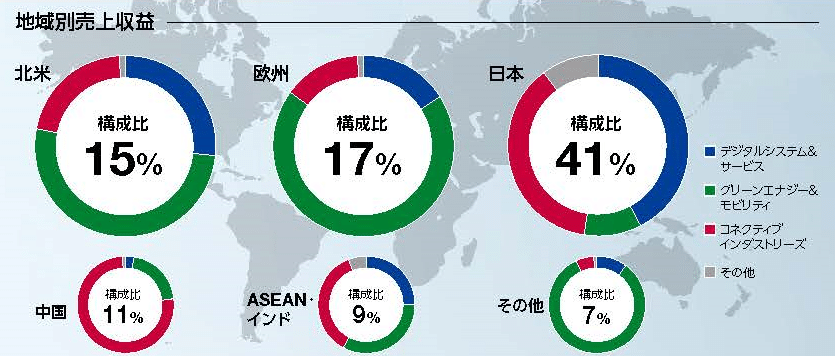

市場構成

続いて市場別の売上構成を見ていくと以下の通りです。

①日本:41%

②欧州:17%

③北米:15%

④中国:11%

⑤ASEAN・インド:9%

⑥その他:7%

日本の市場が主力で、欧州や北米、中国でも一定の規模があります。

日本市場の動向が重要ですが、海外比率も59%と規模が大きいですからグローバルの動向が重要だという事です。

ちなみに、欧州や北米ではグリーンエナジー&モビリティソリューション(鉄道やパワーグリッド)が大半を占めていますので、こういったインフラ投資の動向が重要です。

また、中国に関してはコネクティブインダストリーズが大半を占めています。ビルシステムで強みを持っていますので建設市場停滞による影響が想定されますから、その点は注意が必要そうです。

業績の推移

事業内容について、ざっくりとですが分かったところで続いて業績の推移を見ていきましょう。

長期的な業績の推移を見ていくと、売上のピークは2008年3月期で11兆円を超えていました。ですがそれ以降は減少し増減のある推移となっており2024年3月期でも9.7兆円ほどとなっています。

売上は拡大が続いているわけではないという事ですね。

一方で純利益の推移を見てみると、売上のピークだった2008年3月期は赤字で、2009年3月期には7873億円もの赤字となるなど苦戦しています。

ですが、それ以降は利益面は改善を続け2024年3月期には5898億円の純利益を出せるほどとなっています。

近年は大きく収益性の改善が進んできた事が分かりますね。

構造改革

ではこれはなぜかというと、2009年3月期に大赤字を計上して以降積極的な構造改革を進めてきたためです。

大規模な組織再編を進めており、その中でも大きな取り組みには、22もあった上場子会社の売却や完全子会社化がありあります。

低収益や成長が見込めない事業からは撤退を進め、その一方で高収益が見込める子会社は積極的な完全子会社化を進める事で、リソースの最適化や子会社の利益全体の取り込みを進めてきました。

非常の数多くの取り組みを進めてきたので、全体には触れませんが例えば以前の主力事業の1つだった火力発電事業の売却や日立化成、日立金属という「日立御三家」と呼ばれてきたかつての中核企業も売却しています。

一方で、分析機器などを提供する日立ハイテクは5000億円以上かけて買収するなど大きな再編を進めています。

さらに、こういった売却で得た資金を活用し大型のM&Aも行っています。

これも非常に多数になるので全体には触れませんが、大きなところでは2020年にパワーグリッド(電力送配電)で大手のスイスのABB社からパワーグッド事業を総額1兆円以上かけて買収し、2024年5月末にもフランスのタレス社からは鉄道信号事業を16億6000万ユーロをかけた買収を完了しています。

先ほど見たように欧州市場では、グリーンエナジー&モビリティ事業が大きな規模を占めていましたがそれには、こういった大型買収も影響しています。

さらに、2021年には1兆円をかけ製造業や医療などのデジタル化を行うアメリカのグローバルロジック社を買収しています。

近年は大型の買収も多数行ってきた事が分かると思います。

こういった買収には、やはり日立製作所が大きな構造改革で注力事業がはっきりしてきた事が影響しています。

グローバルトップ事業の育成

グローバルでも高いシェアを持つ製品やサービスを多数持ちつつも、中々トップの製品を持つ事が出来ていなかった日立はグローバルトップの事業を確保するために動いていました。

ABBからのパワーグリッド事業の買収で、変電所に使われる変圧器や直流送電システム、EAM(エンタープライズ・アセット・マネジメント)という運用ソフトで日立は世界トップになっています。

直流送電は再エネの普及にとって非常に重要な技術です、グリーン化を成長戦略の1つとする中で、世界トップの分野を作るために動いていたという事です。

タレス社からは鉄道信号事業を買収した事でこの分野でもグローバルでトップとなっています。

鉄道関連でもグローバルで拡大していきたいという事で買収を進めたわけですね。

課題:ITソリューションのグローバル展開

さらに、グローバルロジック社の獲得でITソリューション事業のグローバル展開も進めていこうとしています。

市場別の売上構成を見てみると、デジタルシステム&サービスの主力は国内で海外市場では大きな規模を持てていません。

この事業の海外展開は日立製作所にとっても課題の1つだったと考えられます。

そういった中で、グローバルロジックは2021年の買収時点では売上は1300億円ほどの企業でしたが、1兆円もかけて買収も行い人材や知見、顧客基盤の獲得を進めています。

ちなみに2024年3月期時点ではグローバルロジックの売上高は、2551億円となっており、円安の影響もありますが大きな成長を見せています。

ITソリューション関連のグローバル展開は今の課題の1つでしょうから、今後も拡大が続くかには注目です。

低収益事業からの積極的な撤退を進めた一方で、グローバルでの拡大や世界トップを取れる事業や分野の構築に大きく動いていた事が分かると思います。

ちなみに、こういった大きな構造改革を進めた結果、売上がピークだった2000年代後半と現在では売上の30~50%ほどが入れ替わっているようです。

事業構造が大きく変化した事で、近年は売上はピークからは減少したものの利益面が大きく伸びてきたという事ですね。

ポートフォリオの入れ替えを通じて収益性は高まっていますし、2024年3月期のセグメント別の売上と調整後EBITDAを見ても、前期比で主力の3事業とも増加しています。

今後も期待が出来る事業が中心となっており、堅調な業績が続く事が期待されます。

成長事業

全事業とも堅調な状況が期待できる日立ですが、特に成長が期待できそうな分野についてもう少し詳しく触れていきましょう。

もちろん、デジタルシステム&サービス事業は国内の積極的なDX投資や海外事業の成長も続く中で好調が見込まれますが、もう1つ大きな成長が見込まれる事業があります。

それが、グリーンエナジー&モビリティ事業です。

フランスのタレス社から鉄道信号事業の買収が完了したという事もありますが、それだけではなく電力需要の拡大が起きていく影響が大きいです。

これまでは省エネ化によって、先進国の電力需要は下落トレンドとなっており、それこそ日本では2007年をピークに電力需要の長期的な減少が続いていました。

ですが、そのトレンドに転換を迎えたのがこの2024年です。

生成系AIの拡大や地政学リスクから、データセンターの建設や半導体工場の新設やが相次ぐ中で、2024年度からは電力需要が増加することが見込まれており、今後も電力需要の増加が見込まれています。

再エネやオンサイト電源含め、発電設備の増加とそれに伴う送配電網の整備が見込まれますから、日立製作所でもパワーグリッド(送配電)関連の事業拡大が期待されるという事です。

ABB社からパワーグリッド事業を買収し、電力関連で世界トップの分野を手に入れた日立製作所はかなり期待できる状況にいるのではないかと考えています。

デジタルシステム&サービス事業やグリーンエナジー&モビリティ事業の成長には注目です。

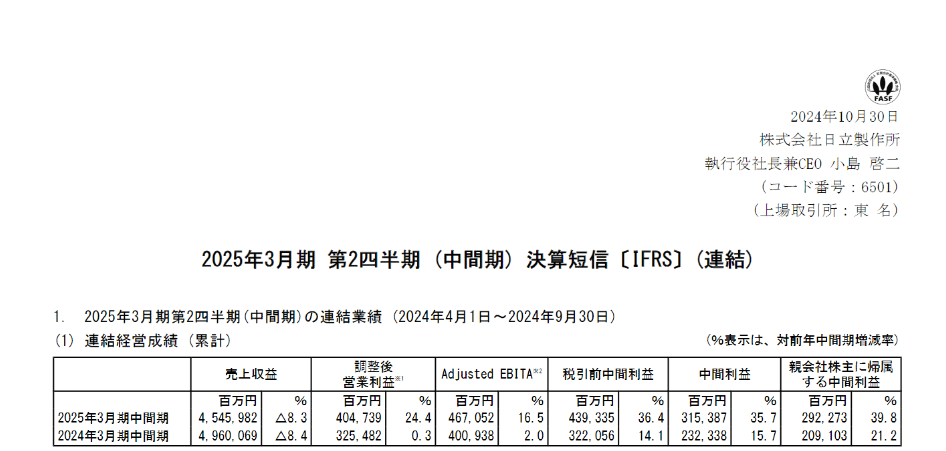

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回取り上げるのは2025年3月期の2Qまでの業績です。

売上高:4兆5460億円(▲8.3%)

調整後営業利益:4047億円(+24.4%)

純利益:2923億円(+39.8%)

減収ながらも利益面は増益と好調です。

売上は減少し増していますが、これは自動車部品などを展開している日立Astemoの組織再編による影響で、主力の3事業は以下の通りで増収です。

売上高の前期比

①デジタルシステム&サービス:+10%

②グリーンエナジー&モビリティ:+33%

③コネクティブインダストリーズ:+2%

また、セグメント別の調整後EBITDA(キャッシュを稼ぐ力)の前期比は以下の通りです。

①デジタルシステム&サービス:+341億円

②グリーンエナジー&モビリティ:+732億円

③コネクティブインダストリーズ:+213億円

組織再編が続いており、その影響で売上は減少していますが事業自体は好調だという事ですね。

では、どうして好調だったのかというと、デジタルシステム&サービス事業では国内のDX投資が堅調な影響が大きいです。

一方で2Q単体の地域別の売上の推移を見てみると中国や欧州が減収となっています。

景気停滞を受けて欧州や中国ではデジタル投資の抑制が起きておりその影響を受けています。

日立の北米事業は伸びていますが、北米でも市場全体としては投資の抑制が起きており注意が必要です。

成長を進めたい海外市況の停滞は日立にとっても課題となているでしょうが、事業全体では主力の国内の旺盛なDX投資は続いており、今後も堅調な業績が期待されます。

続いて、グリーンエナジー&モビリティ事業では、パワーグリッド関連の日立エナジーが、受注増に伴う増産体制整備による成長、さらに売り上げ増加に伴って生産効率が向上し好調です。

鉄道システムもタレス社買収の影響などがあり拡大しています。

電力需要拡大の中で、日立エナジーが大きく伸びており今後も好調が期待されます。

2Q時点の受注残に関しても、デジタルシステム&サービスが1.6兆円、グリーンエナジー&モビリティは12.0兆円と多額です。

さらに、データセンター需要やNVIDIAのAIテクノロジーを活用した鉄道関連の事業拡大など新たな事業機会の獲得も進んでいるとしています。

受注面も好調で、新たな需要も捉えており今後も好業績が期待されます。

そういった中で、通期予想に関してもAstemoの組織再編で減収を見込むものの増益が続く事を見込んでおり、Astemoを除いた売上や調整後EBITDAは上方修正をしています。

主力の3事業は好調が期待できるという事ですね。

ちなみに、為替に関してはドル円の想定レートが140円で、3~4Qの為替感応度は調整EBITDAで5億円となっています。

石破政権となって以降は円安方向に推移しており、為替面から想定以上の業績となる可能性もありますので為替面には注目です。