武田薬品工業【4502】シャイアー買収による変化と業績が苦戦する理由

日経平均に採用されている企業を全て取り上げているこのnote、今回取り上げるのは武田薬品工業株式会社です。

日本最大の規模を持つ製薬企業です。

医療系は間違いがあるといけませんので、医薬品の具体的な内容や可能性には触れずに、今回はある程度ざっくりと武田薬品の現状を書いていこうと思います。

事業内容と業績のポイント

それではまずは事業内容から見ていきましょう。

2022年度の武田薬品の疾患領域別の売上構成を見ていくと以下の通りです。

消化器系疾患:27.2%

希少疾患:18.0%

血漿分画製剤(免疫疾患):16.8%

オンコロジー(がんなど腫瘍):10.9%

ニューロサイエンス:15.8%

その他:11.3%

主力は消化器系疾患ですが日本最大の製薬企業ですから、特定の分野に特化しているわけではなく非常に多様な領域で分散した構成になっています。

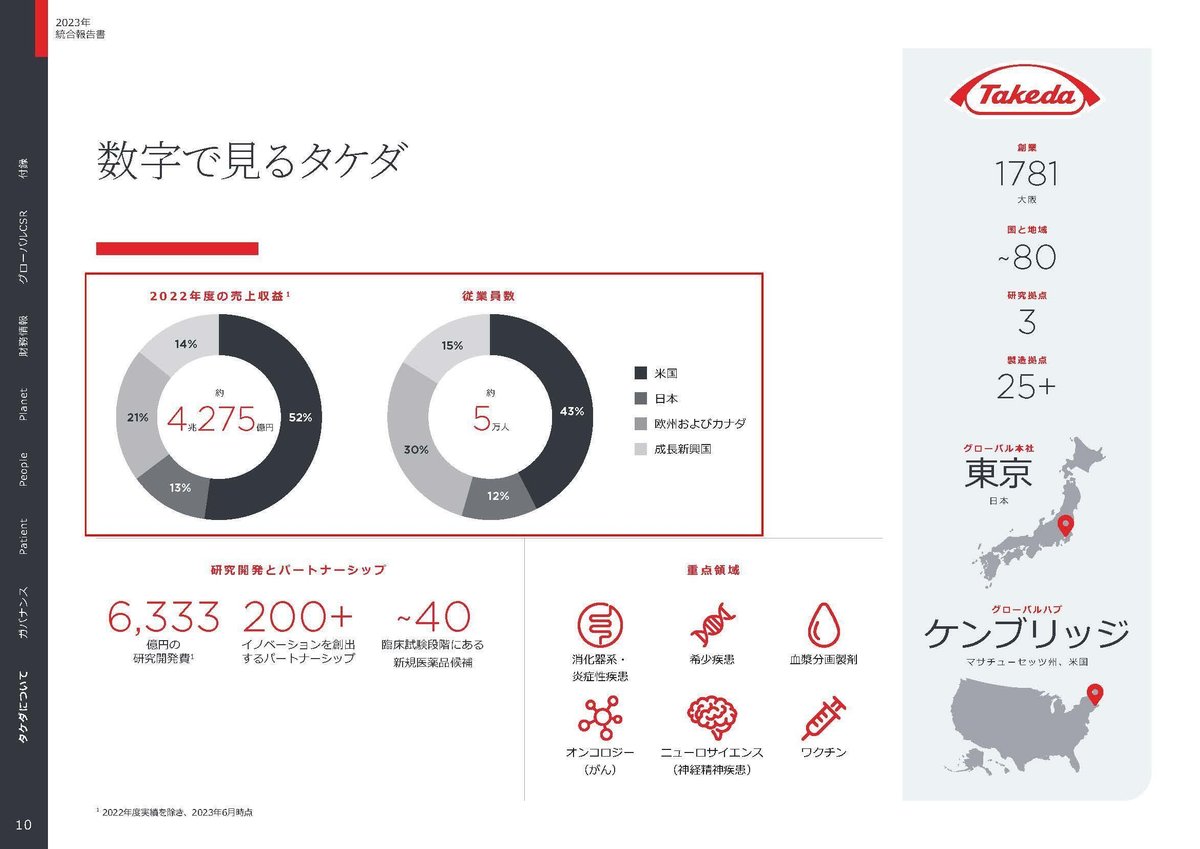

続いて2022年度の市場別の売上構成は以下の通りです。

米国:52%

日本:13%

欧州およびカナダ:21%

成長新興国:14%

アメリカが約半分を占める主力市場で、それに続くのが欧州やカナダ、日本市場の比率は13%と小規模です。

従業員ベースでも国内の従業員比率は12%ほどとなっており、米国が43%です。

武田薬品は売上に関しても従業員に関しても、アメリカを中心とした企業なんですね。

そういった事もあって、為替の影響も大きな企業です。

2023年度で、1%円安になった際の売上高と(営業利益)への影響は以下の通りです。

①米ドル:+195.9億円 (+17.0億円)

②ユーロ:+53.5億円 (▲39.1億円)

③ルーブル:+5.6億円 (+3.2億円)

④元:+18.8億円 (+11.1億円)

⑤レアル:+10.0億円 (+6.3億円)

円安に推移すると売上は大きく拡大します。

その一方で営業利益ではドルとユーロが逆の動きを見せユーロのマイナスの影響が特に大きいです。

円安は売上面では好影響が大きいと考えられますが、営業利益ではマイナスに働く可能性もあるという事ですね。

ちなみに1%円安になった際のCore営業利益(武田薬品が重視している非経常的な要因を除いた営業利益)への影響は以下の通りです。

①米ドル:+61.5億円

②ユーロ:▲30.1億円

③ルーブル:+3.8億円

④元:+11.1億円

⑤レアル:+6.4億円

こちらもドルとユーロは逆の動きを見せていますが、ドルの好影響が大きいですからCore営業利益では円安がプラスに働く可能性が高いです。

とはいえ、どちらにせよドルとユーロで一定程度は相殺されますので、為替の変動が利益に与える影響はそこまで大きくないという事ですね。

続いて近年の業績の推移を見ていきましょう。

売上高はコロナの影響があった、2020年度には微減となっていまが増加傾向が続いています。

特に大きな伸びを見せたのが、2019年度で前期比では1兆円以上も売上が増加しています。

利益面は2020年度に大きな伸びを見せていて、2018年度の倍以上の水準となり、それ以降は増減ありつつも2018年度の倍以上の水準で推移しています。

売上は2019年度に大きく拡大し、利益は2020年度に大きく拡大したんですね。

では、どうしてこういった推移なのかというと、それは2019年にアイルランドのシャイアー社を買収した事が影響しています。

話題となったのでご存じの方も多いと思いますが、6.2兆円と非常に規模の大きな買収で、日本企業では史上最大、製薬業界でも史上トップ10に入る規模の買収です。

結果として、2021年度と2017年度を比較してみると売上は倍増し、EBITDA(キャッシュを稼ぐ能力)は3倍ほどになっています。

大型の買収で大きく業績が伸びていたという事です。

また、海外比率も非常に高い構成になっていましたがこれもこの買収が影響しています。

2017年度の市場別構成は以下の通りでした。

米国:34%

日本:33%

欧州およびカナダ:18%

成長新興国:16%

買収以前でも海外が主力の構成ですが、日本比率も1/3ほどあり主力市場の1つでした。

そこから、海外を中心に事業を行うシャイアー社を買収した事で日本比率は大きく低下し、海外市場の依存度が増したという事ですね。

そしてCore営業利益率(武田が重視している、一時要因などを除いた本業のみの利益率)を見てみると、シャイアー買収の影響が無かった2017年度は18%ほどでしたが、それが2022年度3Qには31%まで良化しています。

利益率の高いシャイアー社を買収した影響もありますが、統合を行ったシナジーで経費の削減など効率化が進んだ事も影響しています。

シナジーがあった事も業績の成長に影響していたんですね。

また、買収のために多額の資金調達を行い、2018年度の4Q時点では有利子負債が5.9兆円まで拡大しました。

現在はその返済を進めており、そのためのノンコア製品のポートフォリオ売却や、不動産や有価証券の売却も進めており、2018年度~2021年度でその額は計1.8兆円にもなります。

こういった売却益による好影響は期待できる時期ですが、ポートフォリオ売却の影響で2023年3月期には売上収益を押し下げています。

今後の返済スケジュールを見ても2026年あたりまでは5000億円~7000億円ほどの負担が続きます。

まだしばらくは、ポートフォリオの売却などを進める可能性があり、業績が大きく拡大していく時期ではないという事ですね。

そういった中で成長商品・新製品に力を入れていますので、しっかりこれらの商品販売が伸びていくか、シャイアーとのシナジーを高めて収益性を上げていく事が出来るかに注目の時期です。

財務負担が減少する、2027年度以降にまた大きな変化があるかもしれませんのでその時期には注目です。

シャイアーの買収によって業績は大きく改善していましたが、買収額が6.2兆円と多額ですから、この投資の成否に関してはまだ分かりませんので、長期的な業績を見ていく必要はあります。

とはいえ企業としてはシャイアー社の買収で大きな変化があった事が分かると思います。

続いて、2023年3月期の業績についてもう少し詳しく見ていきましょう。

売上収益は大きく増加し武田史上初の4兆円を突破しています。

営業利益では2020年度がピークとなっていますが、前期比では増益ですし、Core営業利益(一時要因などを除いた本業のみの利益)に関しては2022年度が過去最高を達成したとしており、本業で稼ぐ力は増加しています。

売上の増加要因を見ていくと、ポートフォリオ売却の影響や資産売却の反動など、マイナスの影響も受けていますが、成長商品・新商品の拡大、円安の後押しを受けての増収です。

営業利益を見ても、ポートフォリオ売却の影響を受けているものの、ビジネスの勢いと為替の影響が大きく増益となっています。

成長商品・新製品の販売も成長が続いていますし、さらに円安の好影響も受けており環境は良好です。

ですが、その好調が続く事が見込まれているのかというとそうではありません。

というのも2024年3月期では、コロナワクチンの反動がある事に加えて、独占販売期間の終了による影響があるためです。

製薬業界は権利が重要です。

大きな研究開発費を投じて医薬品を作るわけですが、一度出来てしまえば成分は分かりますから、それは他社でも作る事が出来るようになります。

なので、一定期間は特許など権利で守られており、その期間で投資を回収して大きな利益を出す事になります。

そして、それ以降はジェネリック医薬品が登場し競争原理が働くようになり収益性が悪化します。

権利関係が重要な分、その特許切れによって業績が悪化する時期が高い精度で分かるという事です。

そういった事があり、2024年3月期からは業績が悪化する可能性が高いという事です。

さらに、先ほど見たように有利子負債返済の負担が大きく、ポートフォリオ売却などがあり、業績が拡大する時期ではありませんので成長は難しい時期に入ったと考えられます。

2023年3月期を上回る業績となっていくには、成長商品・新製品がしっかり伸びていく必要がありますのでそこに注目です。

という事でここまでを振り返ってみると、武田薬品は国内最大の製薬会社で、多様な疾患に対する商品を展開しています。

現在の主力市場は米国で売上も従業員も国内の比率は非常に低いです。

近年は大きく業績を伸ばしていますが、それには2019年に行ったシャイアー社の買収が影響しています。

買収によるシナジー効果もあり近年の業績は好調ですが、有利子負債は大きく増加し、その返済の負担が大きい事もありポートフォリオ売却も進めていますので、大きく業績が拡大する時期ではないと考えられます。

さらに、2024年3月期からは独占販売期間の終了による利益面の悪化が見込まれていますので、シナジー拡大による収益性の改善や、成長製品や新製品の拡大が進むかに注目の時期です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2024年3月期の3Qまでの業績です。

売上収益:3兆2129億円(+4.6%)

営業利益:2241億円(▲44.2%)

四半期利益:1472億円(▲69.3%)

増収ながらも大幅減益となってしまっています。

売上の変動要因を見ていくと独占販売権終了の影響や新型コロナワクチンの減少はありつつも、成長製品や新製品が好調と円安の影響もあり増加しています。

先ほど見たように円安は大きく売上を押し上げますから、円安が進む中で売上は増加しています。

営業利益は▲44.2%の大幅減益となっていましたが、これは無形資産の減損の影響も大きいです。

そういった一時要因を除いた、本業での稼ぐ力を表しているCore営業利益に関しては▲12.7%となっています。

Core営業利益も苦戦するものの、本業面での悪化は一定程度に収まっていたという事ですね。

Core営業利益の減益要因としては、独占販売権終了の影響や新型コロナワクチンの反動の影響を受け、さらに研究開発費の増加の影響を受けています。

とはいえ、先ほど見た通りでこれは想定通りです。

成長製品・新製品はしっかり成長しており、利益面にも好影響を与えていますので、こちらは堅調な状況です。

とはいえ通期予想では、1.2%の減収で営業利益では54.1%の減益、Core営業利益でも14.6%減の見通しを立てています。

営業利益では研究開発費やデータ&テクノロジーへの投資を反映した結果、2Qに下方修正も行っています。

為替の前提はドル円が137円で、ユーロ円が145円となっています。

現在の為替水準からすると保守的な見通しで、これに関しては上振れの可能性があるとしていますので為替動向には注目です。

とはいえ、減収減益が見込まれており、やはり成長製品や新製品のさらなる拡大が進まない事には以前を超えるような業績への回復が難しい状況です。

成長製品や新製品のさらなる成長が続くかに注目です。

この記事が気に入ったらサポートをしてみませんか?