川崎汽船【9107】市況悪化の影響を受ける海運企業の現状と海上運賃上昇の可能性

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは川崎汽船株式会社です。

日本の海運企業の中では、日本郵船、商船三井に続いて3番目の規模を持っている企業です。

事業内容と業績のポイント

それではまずは事業内容から見ていきましょう。

川崎汽船の事業セグメントは以下の4つです。

①トライバルク:石炭、鉄鋼原料、鉄鋼製品、穀物などのばら積みによる輸送

②エネルギー資源:原油やLNGなどの海上輸送や電力会社向けの石炭輸送など

③製品物流:コンテナ船や自動車船などの物流に関する事業

④その他:船舶管理業や旅行代理店業、不動産賃貸業など

その他以外の主要なセグメントは3つとも海運業で、分野や運び方による分類となっています。

2023年3月末時点でグループで抱えている船体は、最も多いのがトライバルクで179隻、その他で多いのはエネルギー資源輸送が84隻、自動車船が85隻などで計434隻となっています。

それぞれの事業ごとの売上構成は以下の通りです。

①トライバルク:33.1%

②エネルギー資源:10.6%

③製品物流:55.1%

④その他:1.1%

トライバルクや製品物流が主力の構成になっています。

川崎汽船が抱えている船体はトライバルクが主力でしたが、売上規模では製品物流の規模が大きいんですね。

続いてセグメント別の経常利益の額を見ていくと以下の通りです。

①トライバルク:216億円

②エネルギー資源:98億円

③製品物流:6700億円

④その他:8億円

圧倒的に利益を出しているのが③製品物流事業となっています。

そして製品物流事業は売上が5197億円に対して、経常利益が6700億円と経常利益が売上より大きな額となっています。

特に製品物流事業の中でもコンテナ船事業が売上493億円に対して経常利益が6074億円となっており、コンテナ船事業で売上よりはるかに大きな利益を出しています。

では、それがなぜなのかもう少し詳しく業績を見ていきます。

川崎汽船の2023年3月期の業績を見ていくと、営業利益が789億円に対して経常利益が6908億円と経常利益が特に大きいです。

その要因は持分法による投資損益が6278億円もあるためです。

持分法による投資損益とは、個別の事情によりますので必ずしもではありませんが、20%以上50%以下の株式を保有していて強い影響力を持っている企業の利益を、その保有比率に応じて計上するというものです。

例えば30%の株式を持っている企業が1000億円の利益を出した際には300億円の利益を計上するということです。

つまり川崎汽船は、コンテナ船の事業を行っている出資先が非常に大きな利益を出しており好調だという事ですね。

ではどの出資先が好調なのかというと、それはONE(Ocean Network Express)という会社です。

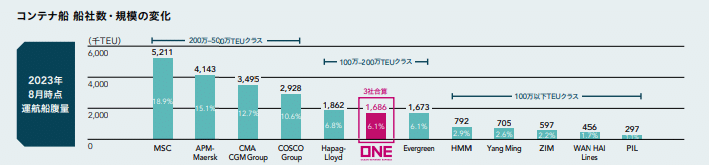

世界5位の規模を持つコンテナ定期船の運搬企業となっています

コンテナ定期船事業は、リーマンショック後競争が激化しました。

大型のコンテナ船の方が効率的に運搬できるため、コンテナ船の大型化とそれに伴う低価格化が進んだのです。

ですが日本の海運企業は業績も低迷気味で、大型のコンテナ船への投資余力が十分ではありませんでした。

なので国際的な競争力を獲得するために、日本郵船と商船三井、川崎汽船の日本の大手海運会社3社がコンテナ定期船事業部門を統合させることで2018年4月にONEが出来ています。

その出資比率は日本郵船が38%、商船三井が31%、川崎汽船が31%となっています。

ONEが大きな利益を出している際には、国内海運大手3社は持分法による投資損益によって同じように好調になるという事ですね。

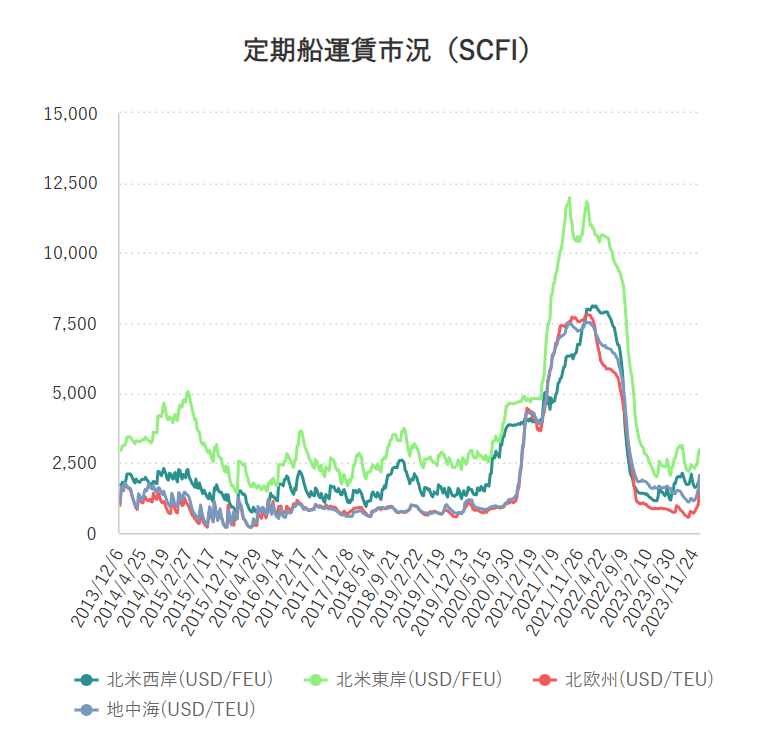

そしてこのONEは海上運賃の高騰を受けて2022年3月期、2023年3月期と非常に好調となっています。

海上運賃高騰の理由も少しだけ触れておきましょう。

コンテナ自体が国際的な物流規模が大きな中国の生産規模が大きいです。

中国でコンテナを作り、中国からの物資を載せて各国へ運搬するのが効率的ですよね。

それがコロナ以前の米中貿易摩擦から、そもそもコンテナの生産量が減っていました。

さらに、コロナ禍では国際物流の需要は一時的には悪化したものの、その後は比較的早く回復しました。

ですが労働力の確保など、物流能力の回復は十分に進みませんでしたし、海運事故などもあり、需給がひっ迫し海上運賃が高騰しました。

結果として高運賃を受け取れるコンテナ船事業が非常に好調になったという事です。

なので、ONEによる持分法による投資損益が増え、製品物流事業の中でもコンテナ船事業が売上よりもはるかに大きな利益を稼ぐ主力事業となっていたというわけです。

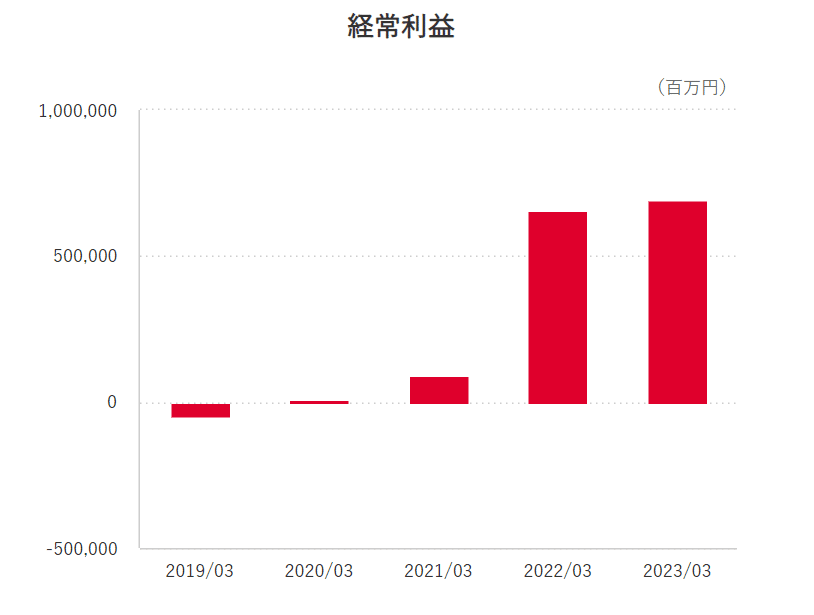

ここ5年ほどの経常利益の推移を見ても、2021年3月期までは低調な推移をとなっていましたが、海上運賃の高騰によってONEが好調となっていた2022年3月期や2023年3月期は6000億円以上の非常に大きな利益を出しています。

海上運賃高騰の影響の大きさが分かりますね。

とはいえこの好調は、コロナ禍で物流がひっ迫した一時的な要因も大きく長期的に期待できるものではありません。

港湾機能は世界的にほぼ正常化し、滞船も解消しており海上運賃の推移を見ても下落傾向にあり落ち着きを見せ始めています。

消席率も2021年度は大半が100%ですが、2022年度に入って以降は100%を下回る時期が増え始めており徐々に下落傾向です。

そんな中でONEの2023年3月期の業績も上期が1兆1019億円の利益だったのに対して、下期の利益は3978億円となっておりすでに業績も落ち着き始めています。

さらにインフレによる消費低迷が海上輸送に影響を与える可能性も懸念されますし、表立った影響は出ていないものの新造船の大量竣工による供給増加が懸念されている側面もあるとしています。

2024年3月期は業績が悪化する時期に入っている事が分かります。

その影響がどの程度なのかが注目だという事ですね。

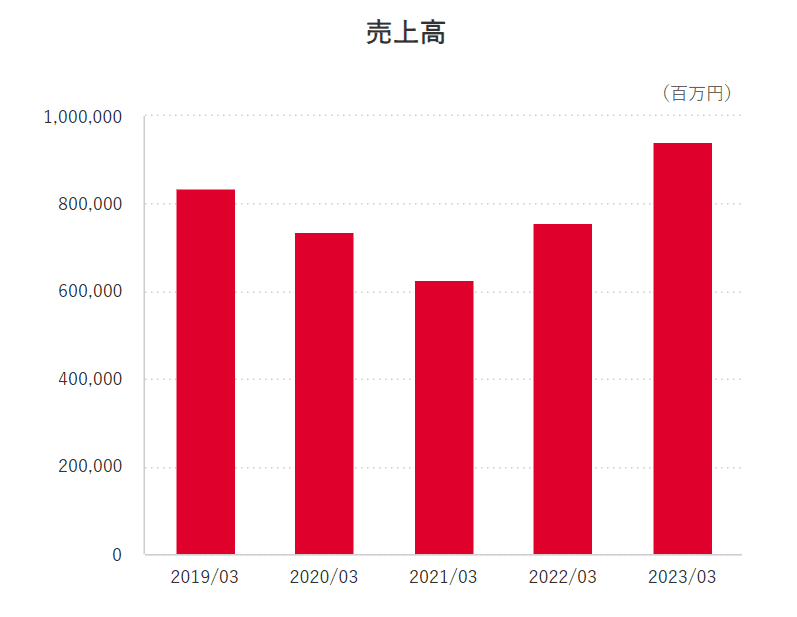

続いて、ここ5年ほどの川崎汽船の売上と営業利益の推移を見ていきます。

売上高の推移を見ていくとコロナ禍で2021年3月期は一時的な悪化を見せているものの、そこから回復傾向が続き2023年3月期にはコロナ以前を上回る水準となっています。

続いて営業利益の推移を見ていくと、2019年3月期や2021年3月期は赤字で、それ以外は増減ありつつの推移です。

ですが、売上も好調だった2023年3月期には788億円の黒字となり好調です。

ONEによる影響が無い、売上や営業利益の段階でも2023年3月期は比較的好調だった事が分かります。

2023年3月期の業績をもう少し詳しく見ていってみましょう。

自営事業が業績改善となった影響は、為替の影響が+147億円、事業収支改善の影響が+315億円、市況・荷況などの影響が+24億円となっています。

円安が進んだ為替の影響や背品物流では市況による影響も大きいですが、事業収支も改善している事が分かります。

事業収支が改善した要因としては、新規契約獲得や、配船効率化などの影響が+281億円、構造改革の効果が+33億円となったようです。

配船効率化や構造改革など今後も好影響が期待できる要因もあり、今後も自営事業では一定の好影響が期待されます。

さらに自動車船も規模が大きいですが、半導体不足などで供給量が十分ではなかった自動車生産が回復を見せていますので、自動車船からの好影響は期待されます。

ONEの反動で企業全体の業績は悪化すると考えられますが、そんな中でも自営事業がしっかり伸びていくかには注目です。

また、2022年~2023年3月期が非常に好調だった事で大きな投資余力を得る事が出来ています。

2022年3月期~2027年3月期までの中期経営計画では、営業CFで1.2兆円ほどのキャッシュインを見込んでおり、その内5000億円以上は株主還元に使うとしていますが、事業投資も6300億円ほどを計画しています。

規模が大きい所では鋼鉄原料に1200億円、自動車船に2000億円、LNG船に1600億円を投資していく想定のようです。

さらに、その目的としては環境投資が3750億円と多額です。

競争力確保のためにも、大手企業では環境への投資が欠かせなくなっています。

事業環境が低迷する業界でも環境への投資をしなければならず、投資余力が無く苦しい状況にあります。

海運企業もそういった状況になりつつありましたが、ここ2年ほどの好業績で大きな投資余力を得られたのは今後にとっても好影響が大きいと考えられます。

という事で川崎汽船は、海運事業が主力の企業で近年はその中でも製品物流事業が非常に好調で主力となっています。

製品物流事業の好調は、海上運賃高騰によってONEが好調で、持分法による投資損益による影響が非常に大きいです。

海上運賃は落ち着いてきていますので、2024年3月期は業績悪化となる時期にいます。

インフレや新造船の大量竣工による供給増の悪影響なども考えられている状況ですので、想定以上に市況が悪化する事が無いかは注目です。

また、2023年3月期は自営事業も堅調な業績となっており、効率化や構造改革など今後も好影響が期待できる要因による影響もあります。

企業全体ではONEの反動による業績悪化が起きると考えられますが、自営事業がどこまで業績を伸ばしていけるかにも注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

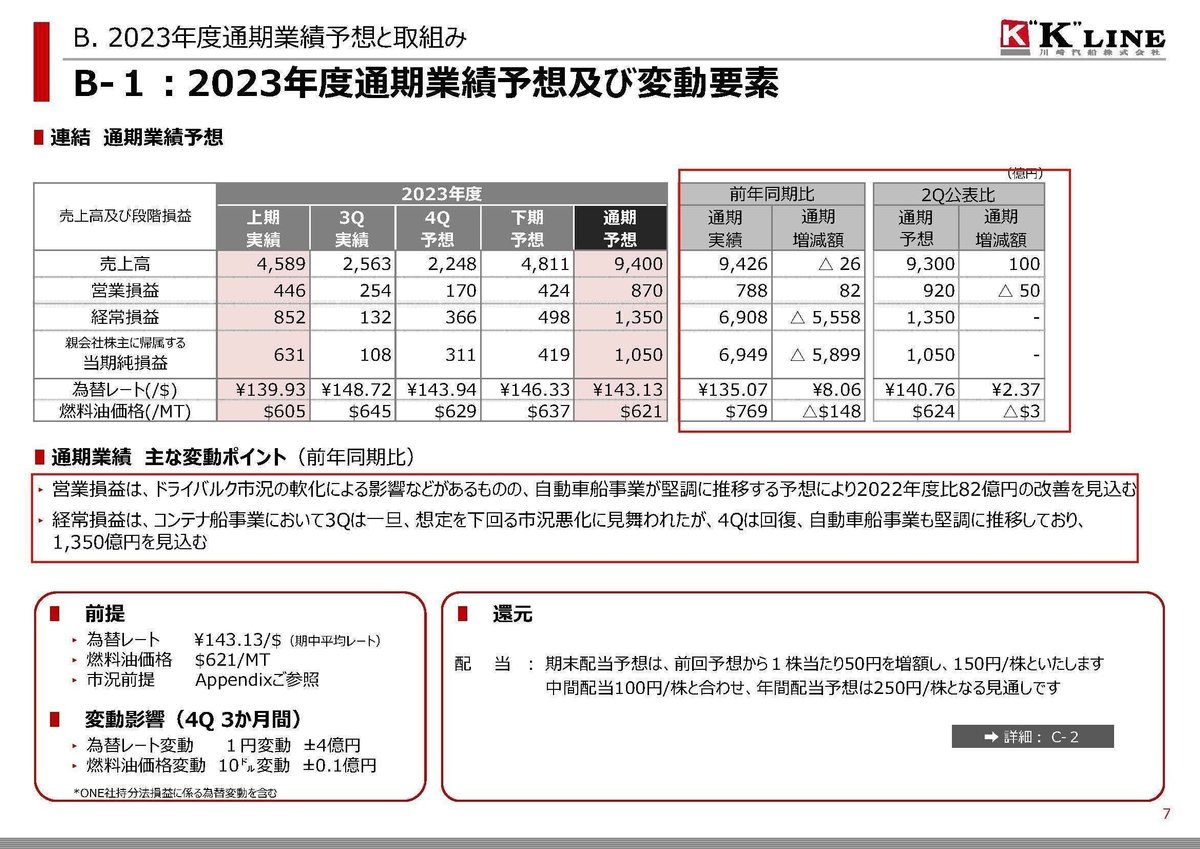

今回見ていくのは2024年3月期の3Qまでの業績です。

売上高:7154億円(▲1.8%)

営業利益:702億円(▲13.0%)

経常利益:986億円(▲84.6%)

純利益:740億円(▲88.4%)

減収減益で経常利益や純利益が特に悪化してしまっています。

セグメント別の経常利益の前期比を見ていくと以下の通りです。

①トライバルク:▲197億円

②エネルギー資源:▲42億円

③製品物流:▲5194億円

内コンテナ事業:▲5320億円

全事業とも市況悪化を受けて減益となりました。

そして製品物流のコンテナ事業が非常に大きな減益となりました。

その要因は先ほど見たように、ONEの持分法による投資損益減少の影響です。

港湾機能が正常化し海上運賃も下落した事に加えて、消費の伸び悩みや新造船竣工によって需給軟化傾向も続いたとしています。

3Qの海上運賃は2018年度の1Q比で北米航路が+8%、欧州航路が+6%となっており、かなり正常化した事が分かります。

とはいえ海上運賃は再び上昇傾向を見せています。

というのも2023年はエルニーニョ現象の影響で、パナマ運河での渇水による通航隻制限が起き滞船が発生しており、パナマでは1月からは乾季のためこの状況がしばらく続く事が見込まれます。

そしてパナマ運河のコンテナ船をスエズ運河経由に変更したものの、そちらでは中東情勢の悪化が起きました。

そして商船が攻撃される事例もあり、アフリカを大きく迂回する喜望峰を経由するルートへと航路の変更が起き、到着の遅れが出始めています。

この状況がいつまで続くかは不透明感がありますが、需給のひっ迫によって海上運賃高騰が続く可能性がありますので注目です。

ただし、業績悪化の要因には消費停滞や新造船竣工による影響もありますので、今後もその点からは悪影響が続く事が想定されます。

続いて自営事業を見ていくと、通期予想では市況の悪化がありつつも、為替の好影響や、半導体不足で悪化していた自動車生産が回復した事で自動車船の回復があり、増益が続く事を見込み堅調です。

自営事業はしっかり成長を見せているんですね。

とはいえ、前回時点の予想からは20億円ほど下方修正を行っています。

企業全体としても、通期予想で営業利益で50億円の下方修正を行っており、コンテナ船事業が想定を下回る市況悪化に見舞われたとしています。

中国を筆頭に国によっては経済停滞の傾向が見えていますし、消費停滞なども進み想定以上に市況が悪化している事が分かります。

経済の回復はまだ時間がかかりそうですから、しばらくは市況悪化の悪影響は続きそうです。今後の景気の動向にも注目です。

という事で直近では減収減益で大きく業績を落としています。

その要因は海上運賃の正常化が進んだことが大きいですが、それだけではなく経済停滞や消費の伸び悩み、新造船竣工によって需給が軟化した影響もあり、今後も悪影響が続く事が想定されます。

海上運賃は、パナマ運河の渇水と中東情勢の悪化を受けて上昇が続く可能性はありますのでその点には注目です。