NTT【9432】近年の事業、投資先の変化が進んでいる話と利益面が苦戦する可能性

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは日本電信電話株式会社です。

NTTとして知られている企業ですね。

事業内容と業績のポイント

それでは早速事業内容を見ていきましょう。

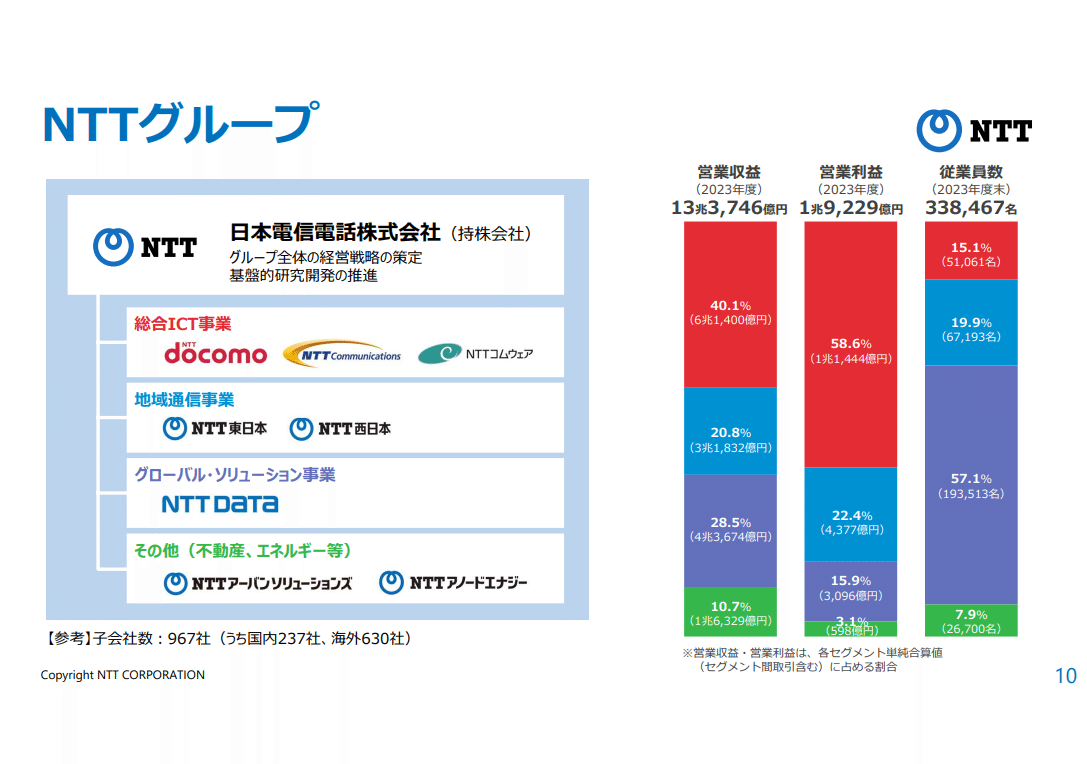

NTTの事業セグメントは以下の4つです。

①総合ICT事業:ドコモを中心とするモバイル通信や金融やdポイントなどの関連事業、法人向けのソリューション事業など

②地域通信事業:NTT東日本やNTT西日本を中心とする、電話関連やフレッツ光など光ファイバーを活用した通信が主力の事業

③グローバルソリューション事業:大手ITベンダーのNTTデータを主力とするITソリューション関連の事業

近年は海外事業をNTTデータ傘下に集約し、通信とITソリューションの開発力を連携する事で拡大を進めています。

NTTデータについて詳しく知りたい方は、この記事からどうぞ

④その他:不動産業やエネルギー事業が中心

ドコモやNTT東西日本などを抱えており通信関連事業を幅広く展開する他に、ITベンダーのNTTデータ、さらに不動産業やエネルギー事業なども幅広く展開している企業となっています。

2024年3月期時点でのそれぞれの事業ごとの売上と(利益)の構成は以下の通りです。

①総合ICT事業:40.1% (58.6%)

②地域通信事業:20.8% (22.4%)

③グローバルソリューション事業:28.5% (15.9%)

④その他:10.7% (3.1%)

全事業とも一定の規模がありますが、ドコモを主力とする総合ICT事業が売上・利益ともに最大の事業となっています。

地域通信事業やグローバルソリューション事業も一定の規模を持っていますが、NTTはやはりドコモが主力の企業だという事ですね。

主力の総合ICT事業の中心企業であるドコモについてもう少し詳しく見ていきましょう。

ドコモの事業セグメントは3つほどあります。

①法人:法人向けのモバイル通信やITソリューション事業など

②スマートライフ:金融事業や映像事業、dポイントなどの会員向けサービスなどドコモの周辺事業

③コンシューマ通信:個人向けのモバイル通信事業

それぞれの事業の売上と(利益)の構成は以下の通りです。

①法人:29% (28%)

②スマートライフ:17% (18%)

③コンシューマ通信:54% (54%)

やはりコンシューマ通信が主力です。

ですが、法人事業やスマートライフ事業も一定の規模を持っています。

ちなみに法人事業に関しては統合ソリューションというIT関連のソリューションの関連の売上が39%を占めています。

ドコモは通信関連が主力の企業ではありますが、金融などの周辺事業やソリューション関連の事業規模も大きいという事が分かります。

NTT全体で考えても、グローバルソリューション事業の規模も大きいですから、実はNTTはソリューション関連の事業規模も大きな企業だという事です。

実際に事業の構成をみても、2013年3月期時点では電話関連の音声が32%、IP系・パケットが35%でこういった通信系の事業が計67%を占める主力事業でした。

ですが2023年3月期には音声は15%となり、IP系・パケットが26%で計41%まで減少しています。

その一方でSI(ITソリューションの開発・運用・保守)が17%→35%まで拡大しています。

現在でも通信関連が主力で大きな規模を持っている事は間違いありませんが、ソリューション関連の事業が拡大するなど単純な通信の企業ではなくなったことが分かります。

通信に加えてソリューション事業の動向にも業績が左右されやすい企業になったという事です。

DX化やAI化などソリューション関連の市場拡大が期待されますので、その成長が続くかに注目です。

また、2013年3月期には9500億円ほどだった海外売上も、2023年3月期には2.6兆円まで拡大しており、海外比率は2割ほどとなっています。

主力事業も事業を展開する市場も大きく変化してきた事が分かります。

海外展開には今後も積極的な姿勢を見せており、M&Aも活用した拡大を進めていくとしていますので今後の海外事業の成長には注目です。

事業内容がざっくりと分かったところで、続いて2019年3月期以降の近年の業績の推移を見ていきましょう。

まず、売上高の推移を見ていくと2022年3月期までは横ばい傾向の推移となっていましたが2023年~2024年3月期では増収傾向となっています。

利益面の推移を見てみるとこちらは2020年3月期は前期比で減益となりましたが、それ以降は増益傾向となっており2022年3月期以降では2019年3月期を上回って推移しています。

2024年3月期では売上、営業利益、純利益で過去最高を更新しており、近年のNTTは好調となっている事が分かります。

ではどうして好調だったのか、2024年3月期の状況を見ていきましょう。

セグメント別の業績の推移を見てみると、主力の3事業とも増収増益となっており堅調な状況です。

特に総合ICT事業とグローバルソリューション事業が大きく拡大しています。

NTTデータは個別記事で取り上げていますので、ここでは詳しくは触れませんが、現在NTTグループでは海外事業をNTTデータの傘下に集約し、NTTの「つなぐ力」とNTTデータの「つくる力」を連携する事で積極的な海外展開を進めています。

そういった中で円安の影響もあり海外事業が大きく拡大しています。

さらにDXも進む中で国内外の事業共に堅調な拡大を見せています。

また、NTTデータの今後の業績の先行指標となる受注面も堅調な状況が続いていますので今後も堅調な業績が期待されます。

グローバルソリューション事業は、堅調な状況で今後も堅調な業績が期待できるという事ですね。

総合ICT事業も増収増益と好調でした。

ではどうして好調なのか、通信契約の状況を見てみると実は携帯電話のサービス契約数はまだ拡大が続いており、特に5Gが拡大しています。

とはいえ通信料金の下落が進み低価格の契約が増える中でモバイル通信の単価は下落が続いています。

結果としてドコモの営業利益の変動要因を見てみるとコンシューマ通信はモバイル通信収入の減少によって2億円ほどではありますが前期比で減益となっています。

契約数は増加が続いているものの、通信単価は下落しておりモバイル通信での成長は難しくなっている事が分かります。

その一方で、法人事業やスマートライフ事業が増益となって事でドコモ全体としては増益になっています。

法人事業では、先ほど見たように大きな規模を持っていたソリューション関連の売上が好調ですし、金融などの周辺事業も好調です。

通信の低単価化が進む中で通信関連の事業の成長は難しくなっていますから、スマートライフや法人事業などソリューション事業の成長が続くかに注目だという事ですね。

グローバルソリューション事業含め、通信以外の事業が成長するかが重要な状況だと分かります。

そんな中で投資の方向性も大きく変化しており、2015年度では設備投資の79%が通信向けでした。

それが2023年3月期には52%まで縮小しており、非通信が半分ほどを占めるようになっています。

投資も非通信中心にシフトしている事が分かります。

今後の投資の方向性も成長分野が中心ととなっており、2024年3月期~2028年3月期ではトータル12兆円の投資の内8兆円を成長分野への投資に充てるとしています。

もちろん、成長は難しくなったものの既存の通信分野は安定してキャッシュを稼げる事業ではあります。

なので、それをしっかり成長分野へ投資して次の成長を支えるような非通信分野の成長に繋がるのかが重要になっているという事ですね。

それでは、具体的にはどのような分野に積極投資をするのか、もう少し詳しく見ていきましょう。

投資先の大きな分野の1つにはデータを活用したスマートワールドの実現というのがあります。

成長が難しくなっているとはいえドコモの通信事業によって、非常に大規模な顧客の行動データを持っているわけです。

この顧客基盤やデータを活用する事でパーソナルビジネスの拡大を進めていこうとしており5年で1.5兆円の投資を計画しています。

特に、大きな拡大が期待できる分野としては通信と相性がいい金融分野があります。

キャッシュレス化も進む中で決済取扱高もハイペースで拡大しており、7年間で5倍にまでなっています。

それ以外の周辺事業も含め、ドコモのスマートライフ事業は拡大が続いていますし、その拡大がしっかり続いているかには注目です。

また、データ活用に関しては産業分野でも進めていこうとしています。AIやロボットの活用を通じたデジタルビジネスには5年で3兆円を投資する計画です。

さらに今後需要が増していくデータセンターの拡張や高度化には5年で1.5兆円を投じていこうとしています。

こういった分野でソリューション事業の拡大がしっかり進んでいるかにも注目です。

また、中長期的にNTTが積極的に進めていこうとしているものにIWON構想というものがあります。

IWON構想についてはここでは詳しくは触れないので知りたい方は調べてみてください。

ざっくりとだけ説明すると現在の情報の伝送には電気信号が使われていますが、これを光信号にすることで、通信の高速化や電力消費の削減を進めるというものです。

現在も光ファイバーがあるように光は活用されていますが、例えば自宅でPCを使う際にはルーター以降の情報処理にはPCの内部も含めて電気信号が多く使われています。

それによって電力消費量が多くなっているわけです。

今後は爆発的に通信量が増える中で、消費電力も爆発的に増加する事が見込まれていますのでその改善をする技術が世界的にも必要になっています。

そんな中で光を活用した情報伝送というのは注目されていましたが、2019年にNTTは世界で初めて光のトランジスタの発明に成功しています。

現在世界中の大手企業と連携する形で2030年に世界標準化する事を目指しIWON構想を進めています。

この世界標準化が進めばグローバルでの拡大余地のあるものですから、このIWON構想の動向にも注目です。

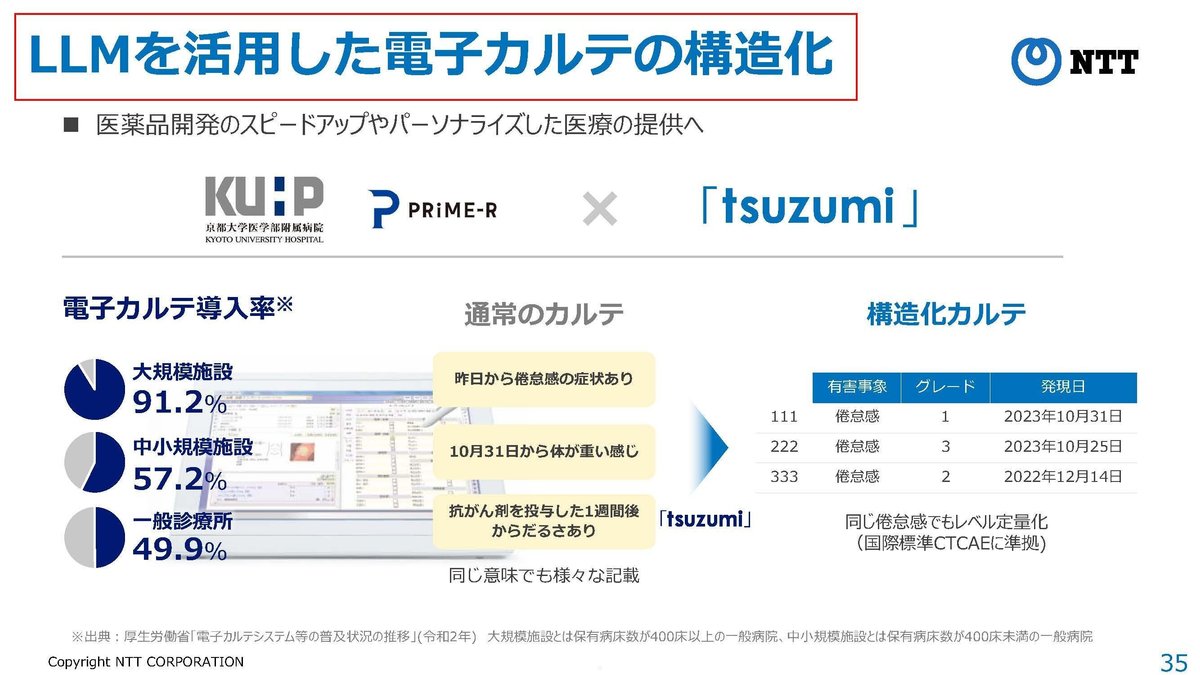

さらに、その他にも自動運転やLLMといった分野でも拡大を目指しています。

LLMに関しては日本語性能ではトップクラスだとしており、日本語を中心に競争力を持とうとしているようです。

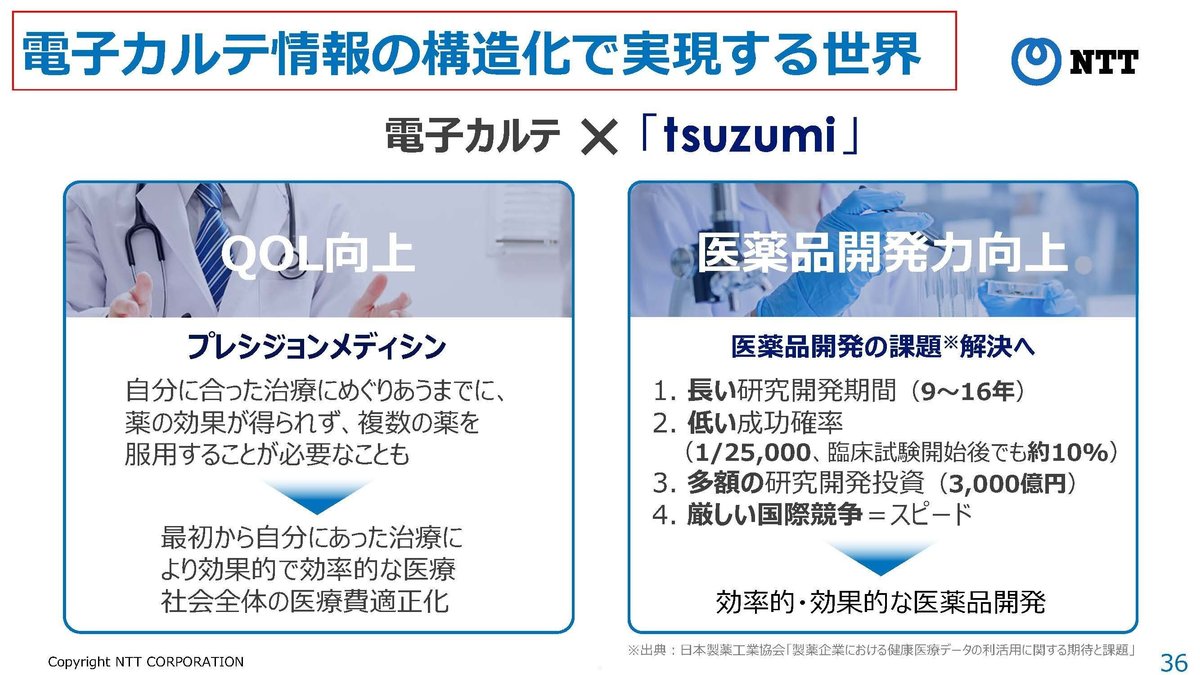

LLMに関しては現在は、電子カルテなどへの活用を進めています。

toCの分野では海外の強いサービスがありますのでLLMの事業化は容易ではありませんが、こういったtoBでの事業化による成長は可能性がありますので展開に注目です。

このように、NTTは通信以外の多分野で積極的な投資を進めていますので、非通信事業の拡大が続くのか、大きく成長するような新しい事業が生まれてくるかには注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2025年3月期の1Qの業績です。

売上高:3兆2400億円(+4.1%)

営業利益:4358億円(▲8.2%)

純利益:2741億円(▲27.0%)

増収ながらも減益となっています。

セグメント別の営業利益の前期比を見ていくと以下の通りです。

①総合ICT事業:▲173億円

②地域通信事業:▲199億円

③グローバルソリューション事業:+3億円

④その他:+26億円

グローバルソリューション事業は堅調ですが、総合ICT事業と地域通信事業の通信関連の2事業が苦戦しています。

苦戦の要因としては人件費や経費が増加した事が影響しているようです。

近年の賃上げやコスト高の影響を受けていると考えられます。

やはり通信関連の事業は成長事業ではなくなっており、一定の苦戦が続く可能性がありそうです。

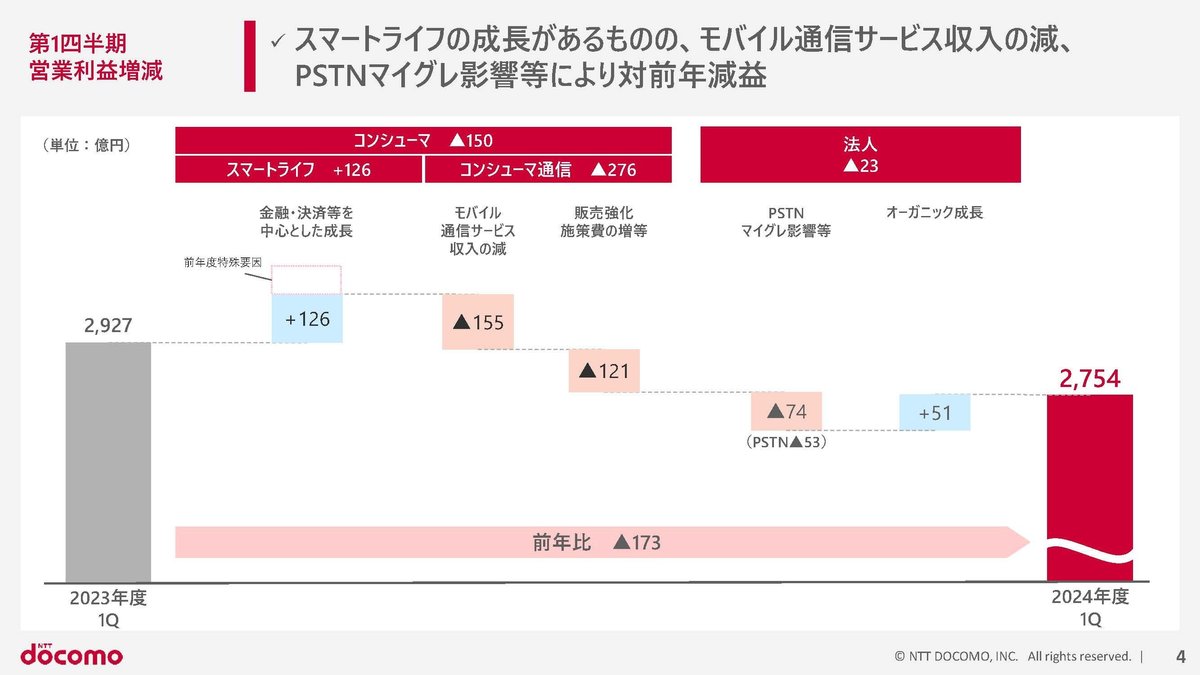

もう少し詳しく状況を見ていくために、総合ICT事業の主力のドコモの状況を見ていきましょう。

営業利益の変動要因を見てみると、金融や決済を中心にスマートライフ事業は増益となりましたが、モバイル通信の収入減少と、販売強化施策によるコスト増加、PSTNの移管コストの影響で減益となっています。

詳しくは説明しませんがNTTでは現在固定回線をPSTNという回線からIP網への移管を進めています。

そういったコストの増加の影響も出ています。

今後もこのコストで利益面の苦戦が続く可能性がありそうです。

ですが、それだけでなく通信収入減少が続いている事と、販売強化によるコスト増によっても減益になっておりやはり通信関連事業の停滞が分かります。

金融事業などは拡大していますが、それでは通信の悪化を補い切れていません。

非通信事業でさらなる拡大が進む事業が出てこないと、今後も一定の苦戦が続く可能性がありそうです。

という事で通信関連の苦戦や、人件費などのコスト増加も続く中でNTTは一定の苦戦が続く可能性はありそうです。

拡大を進める非金融事業が、その悪化を補えるだけの成長を見せられるかに注目です。