三菱電機【6503】エアコン・脱炭素に強みを持つ企業は欧州景気の停滞で苦戦する話

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げていくのは三菱電機株式会社です。

事業内容と業績のポイント

三菱電機は多様な電気製品を提供している企業となっており、事業内容が多く全てを見ていくのは難しいので、いったん全事業を紹介した後に主力事業を確認し、主力事業を中心に三菱電機の状況を見ていきます。

それではまず、全事業を見ていきます。

三菱電機の事業セグメントは以下の5つです。

①インフラビジネスエリア

(1)社会システム事業:鉄道車両用電機品、無線通信機器、有線通信機器、ネットワークカメラシステムなど

(2)電力システム事業:発電機や変圧器、原子力機器、電力流通システムなど電力関連の事業

(3)防衛・宇宙システム事業:防衛通信装置、人工衛星、レーダー装置、射撃管理装置など

②インダストリー・モビリティビジネスエリア:

(1)FAシステム事業:シーケンサ(順序を制御するコントローラ)、サーボ(機械の位置や速度を制御する装置)、CNC(機械をコンピュータで数値制御する装置)、インバーター(モーターの回転数を制御する装置)、ロボットなど工場自動化関連の事業

(2)自動車機器事業:自動車用電装品、電動化関連製品など自動車関連事業

③ライフビジネスエリア:

(1)ビルシステム事業:エレベーター、エスカレーター、ビルセキュリティーシステム、ビル管理システムなど

(2)空調・家電事業:エアコン、圧縮機、冷凍機、ヒートポンプシステム、IHクッキングヒーター、LED電球、テレビなど

④ビジネス・プラットフォームビジネスエリア:ネットワークセキュリティシステム、SIなど

⑤セミコンダクターデバイス:パワーモジュール、高周波素子、光素子など

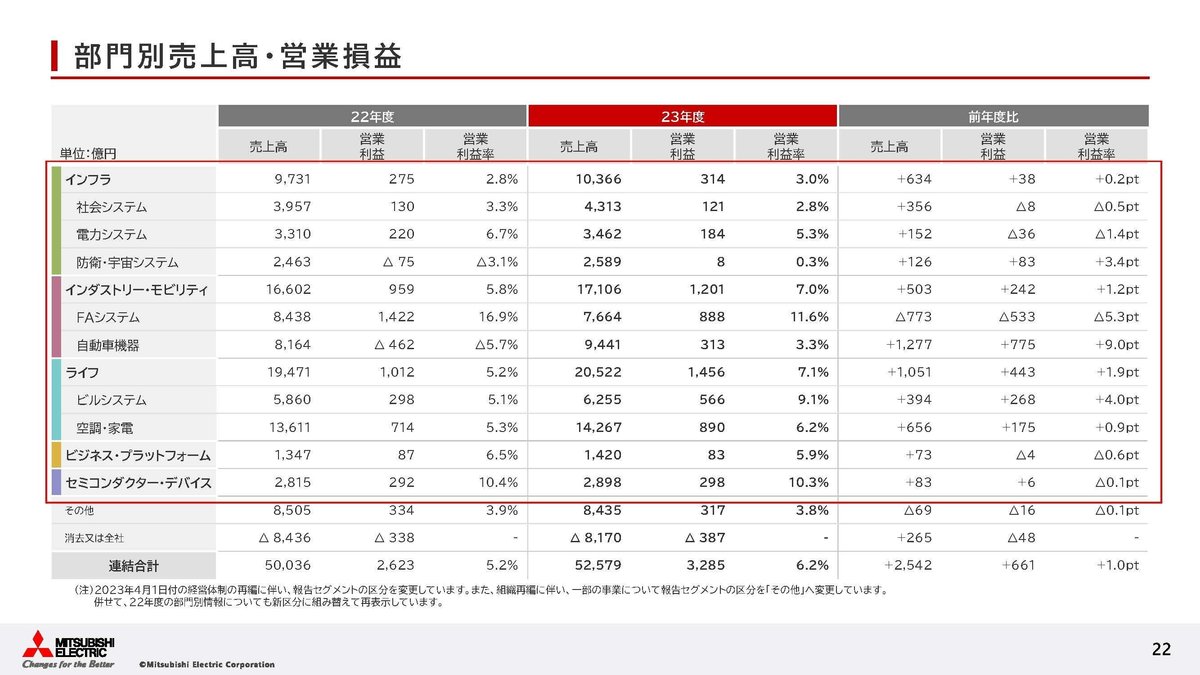

それぞれの事業セグメント事の売上構成と、(営業利益額)は以下の通りです。

①インフラビジネスエリア:17% (9%)

②インダストリー・モビリティビジネスエリア:28% (33%)

③ライフビジネスエリア:34% (40%)

④ビジネス・プラットフォームビジネスエリア:2% (2%)

⑤セミコンダクターデバイス:5% (8%)

⑥その他:14% (9%)

②インダストリー・モビリティビジネスエリアと③ライフビジネスエリアが主力です。

そして、今後、重点投資で成長を目指すとしているのも②インダストリー・モビリティビジネスエリアのFAシステム、③ライフビジネスエリアの2事業、そして⑤セミコンダクターデバイスです。

②インダストリー・モビリティビジネスエリアと③ライフビジネスエリアは主力事業で、今後も重点投資をしていく事業が多数ありますので、この2事業を中心に見ていきましょう。

まずは、インダストリー・モビリティビジネスエリアとライフビジネスエリアのより詳細な売上と利益の構成は以下の通りです。

インダストリー・モビリティビジネスエリア

(1)FAシステム事業:10% (24%)

(2)自動車機器事業:16% (8%)

ライフビジネスエリア

(1)ビルシステム事業:17% (15%)

(2)空調・家電事業:23% (24%)

どの事業とも一定の規模がありますが、特に規模が大きいのは空調・家電事業で、重点領域のFAシステムは利益面では最大規模となっています。

FAシステムではEVやそのバッテリーのリチウムイオン電池関連、さらに太陽光発電などの脱炭素分野向けが近年は規模を拡大しています。

脱炭素分野の状況が重要だという事ですね。

また、空調・家電では日本市場が34%を持つ主力市場ですが、それに次いで規模が大きいのが欧州で29%を占めています。

欧州では脱炭素意識が高い事もあり、高付加価値製品が売れやすく利益面への影響が大きな市場となっています。

空調や家電市場、工場への設備投資、自動車市場などの影響も受けやすい企業となっており、そんな中でもFAシステムでは脱炭素分野の動向、空調家電は欧州市場の動向が重要だという事です。

そういった市場の動向には注目です。

また、どの市場も景気動向には一定の影響を受けますから、景気の影響も受けやすい企業だと分かります。

続いて2023年3月期の市場別の売上構成を見ていくと以下の通りです。

①日本:49.3%

②アジア:24.4%

③北米:12.5%

④欧州:12.1%

⑤その他:1.7%

日本が半分ほどを占める主力市場で、それに次いで規模が大きいのがアジア、そこから北米、欧州と続いています。

グローバルでの市場の動向が重要ですが、特に日本の市場の動向が重要です。

日本を中心に、グローバルでの景気動向に注目だという事ですね。

また、日本が主力市場とはいえ、海外での売り上げも半分ほどあるため為替の影響も受けます。

2025年3月期の予想では1円の円安(人民元は0.1円)に対する営業利益への影響は以下の通りです。

米ドル:約12.5億円

ユーロ:約13.3億円

人民元:約8.3億円

2025年3月期の営業利益の予想が4000億円ですから、それぞれが1円ほど(人民元は0.1円)円安に推移した場合は約0.85%ほど営業利益に影響が出るという事です。

現在は為替の変動が非常に大きい状況が続いていますから、為替の動向にも注目ですね。

景気や為替の動向には注目です。

さて、事業内容がある程度分かったところで続いて近年の業績の推移を見ていきましょう。

2020年3月期~2024年3月期までのここ5年ほどの業績の推移を見ていくと、2021年3月期にはコロナ禍もあり業績を落としたものの、それ以降は増加傾向が続き2024年3月期にはそれ以前を上回る好調となっています。

そして2024年3月期は、売上と営業利益ともに過去最高を更新したとしており、コロナ禍の停滞から改善が進み、2024年3月期は非常に好調になっていた事が分かります。

では好調だった2024年3月期はどういった状況だったのか、もう少し詳しく見ていきましょう。

まず、売上の変動要因を見ていくと為替の影響が+1640億円、さらに価格転嫁の影響が+1160億円ほどありました。

一方で規模変動の影響は▲258億円となっています。

営業利益の変動要因を見てみると、為替の影響が+480億円、価格転嫁が+1160億円と好影響がありました。

その一方で規模・構成変動等による影響が▲739億円となっています。

販売面が苦戦した影響はあったものの、為替と値上げによる影響があり売上・利益ともに好調だったという事ですね。

となると為替が円高方向に推移している、2024年8月以降は伸び悩みとなる可能性がありそうです。

値上げの好影響は続くでしょうから、今後の業績には販売面の動向が重要だと分かります。

ではそれぞれの事業の需要面がどうなっていたのかを確認していきましょう。

まず、インダストリー・モビリティではFAシステムは、脱炭素関連分野で国内外の需要減少を受けて苦戦したものの、自動車機器事業がそれ以前の半導体不足などによって生産が低迷していた状況から改善した事で業績も改善しています。

事業全体としては好調だったものの、FA関連の需要面は一定の苦戦が見られているという事ですね。

今後に関しても自動車生産は改善しており、堅調な状況が期待されますが、その一方でエネルギーコストの上昇やインフレによる景気の低迷が見られる地域が増加する中で、各国ともそちらの対策が重視されており、脱炭素化の取り組みは遅れが見られます。

例えばEV化も補助金の減少や景気低迷の中で遅れが見られており、そういった中で脱炭素領域の需要低迷はまだ続く可能性がありそうです。

実際にFAシステムの受注の推移を見ても、低迷傾向が続いており苦戦が続く事が想定される状況です。

その一方で4Qでは前期比では減少が続くものの、前四半期比では増加に転じています。

FA関連の事業を行うファナックも同様の推移となっており、工場の規模が大きく景気低迷の中で苦戦する中国市場の底打ち傾向が4Qあたりから見られ始めています。

前期比では低迷が続いており苦戦は続くでしょうが、一定の底打ちとなる可能性はあるという事ですね。

脱炭素領域の動向には注目です。

ちなみに、脱炭素領域が苦戦する一方で期待が出来るのがインフラビジネスエリアの電力システムです。

これまでは先進国では電力需要は減少傾向でしたが、生成系AIの拡大などでデータセンターが大きく増加するなど、今後は増加が見込まれています。

安定的な電源確保が優先される状況は続くと考えられますので、発電機などの需要の増加が見込めるという事ですね。

実際に受注面は前期を上回り好調だとしていますので、今後の拡大が期待されます。

また、ライフビジネスエリアはビルシステムの需要回復が進んだことと、土地売却による影響、さらに空調家電では上期では脱炭素化の中で空調機器が堅調だったとしています。

ですが、その一方で下期では欧米における空調機器の需要減少があったとしています。

事業自体は好調だったものの、下期からは脱炭素化の動きの低迷、景気低迷などの影響を受けて主力の欧州市場で需要低迷が見られるという事ですね。

という事で、堅調な需要が期待される事業もありますが、主力事業ではFAシステムが脱炭素分野の停滞、空調家電では欧州景気低迷といった影響を受けており、一定の需要面の停滞が続く可能性が高そうです。

円高と需要面の停滞が進むと、今後は苦戦傾向となる可能性が高そうです。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回取り上げるのは2025年3月期の1Qの業績です。

売上高:1兆2865億円(+5.4%)

営業利益:587億円(▲3.8%)

純利益:291億円(▲15.0%)

売上は過去最高を更新したものの利益面が苦戦した状況です。

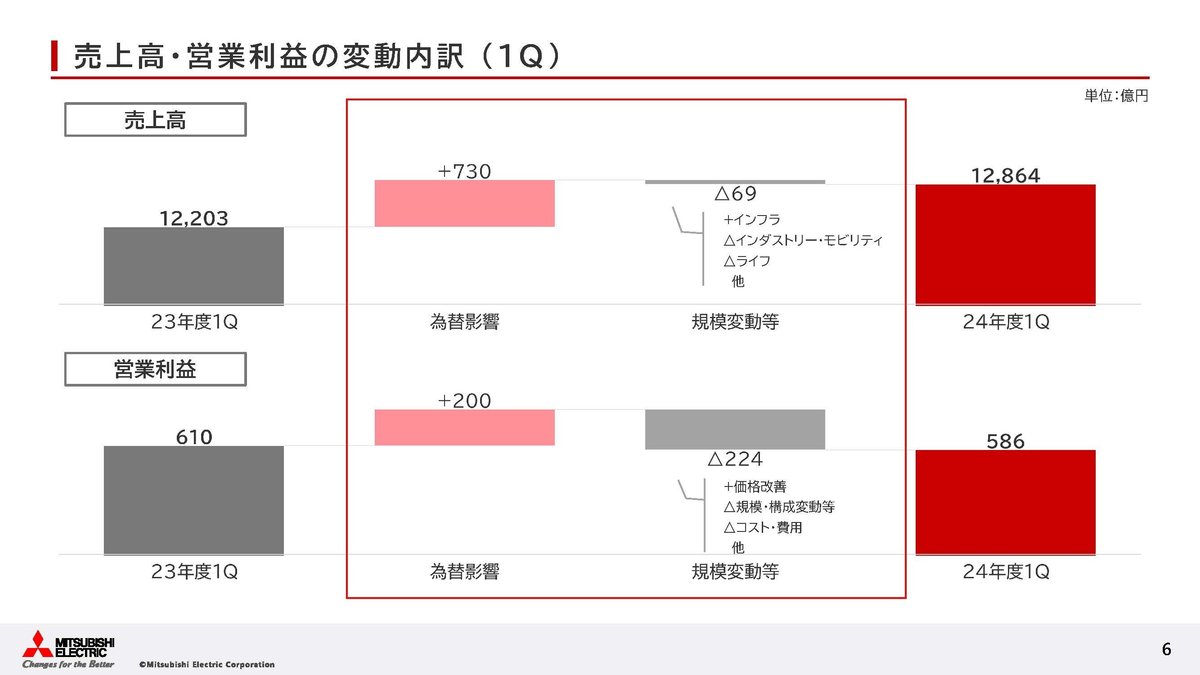

ではどうしてこういった推移になっていたのか、その変動要因を見ていきます。

まず、売上の変動要因を見てみると為替が+730億円と好影響があった一方で、規模変動等は▲69億円と苦戦しています。

営業利益の変動要因を見ても同様で為替が+200億円となったものの、規模変動等の影響が▲224億円となっています。

為替の好影響はあったものの、事業面が苦戦しておりそれによって利益面は減益となっていた事が分かります。

前期までは販売面の不振を価格改善で補えていましたが、直近では販売不振の影響の方が強く出ており、苦戦している事が分かります。

やはり需要低迷の影響を受けて苦戦していたという事ですね。

続いて、もう少し詳しくセグメント別の営業利益の前期比を見ていくと以下の通りです。

①インフラビジネスエリア:+85億円

②インダストリー・モビリティビジネスエリア:▲60億円

③ライフビジネスエリア:▲50億円

④ビジネス・プラットフォームビジネスエリア:+5億円

⑤セミコンダクターデバイス:+48億円

⑥その他:▲8億円

主力の2事業が苦戦していますが、その一方でインフラビジネスエリアやセミコンダクターデバイスは堅調です。

それぞれの事業の状況について見ていきましょう。

まず、好調だったインフラビジネスエリアでは、防衛関連が政府の防衛予算増加や、電力需要増加などで電力システムも堅調に推移した事で堅調な状況です。

電力需要は増加が見込まれますし、政府の防衛予算も増加していますから今後も堅調な状況が期待されます。

苦戦していたインダストリー・モビリティは、自動車機器は新車生産の回復によって増収増益と堅調に推移していますが、FAシステムが脱炭素分野の需要低迷で苦戦したとしています。

中国ではスマートフォン需要や工作機器関連需要が増加したとしており、中国市況改善の傾向は見られるもののそれ以上に脱炭素分野の低迷の影響が大きいです。

受注面を見てみると前期比では増加しており、底打ち傾向は見られますがそれでも前期の大きな低迷から多少改善したという状況ですから、脱炭素分野の市況停滞の中で今後もまだ一定の苦戦傾向が続く可能性が高そうです。

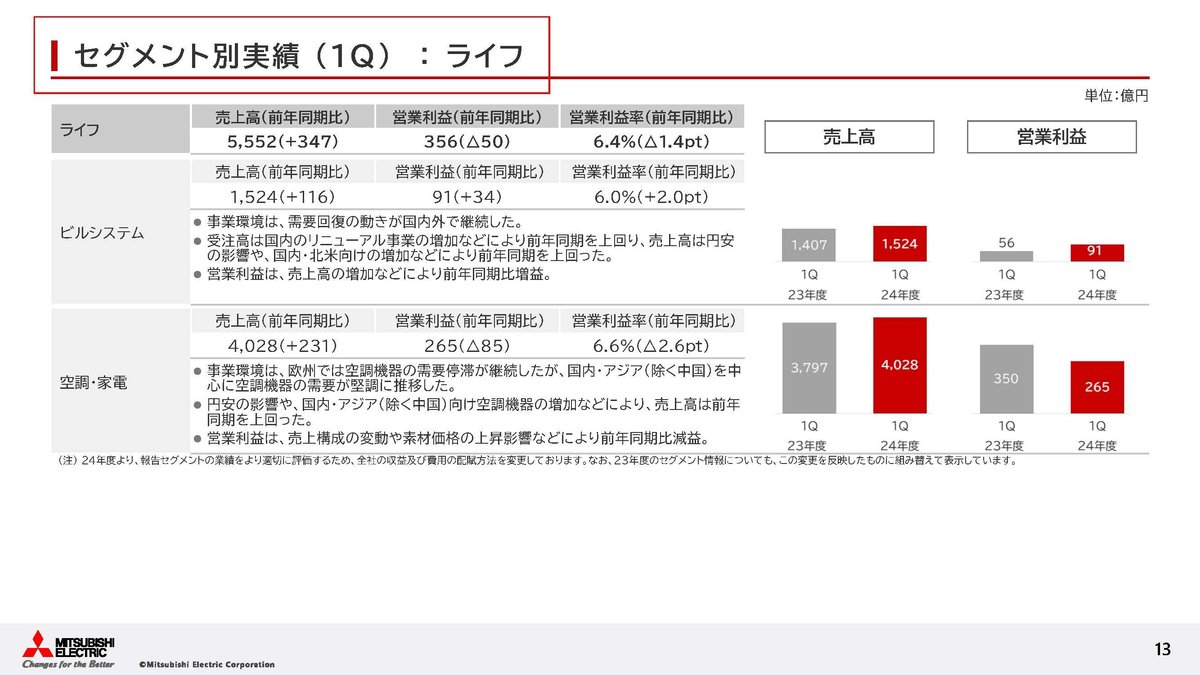

また、ライフビジネス分野は、ビルシステムは需要回復の動きが続き堅調だったものの、その一方で空調家電が欧州の停滞や原材料価格の高騰の影響を受けてしまっています。

売上自体は、円安や国内やアジアを中心に堅調に推移した事で増加したとしていますが、製品構成の変化も営業利益のマイナスに繋がっています。

やはり欧州景気の回復が進まない事には利益面の苦戦が続きますから、一定の苦戦が続く可能性があります。

やはり脱炭素分野の需要低迷や欧州景気低迷の影響が続いており、今後も一定の苦戦が続く可能性が高そうです。

さらに為替に関しても2024年8月以降は円高方向に推移している事を考えると、今後はさらなる業績の低迷となりそうですね。

ちなみに、通期予想は増収増益を見込んでいますがこれは為替の影響が大きいです。

2024年度の2Q以降の想定為替レートはドル円が150円、ユーロ円が160円といった水準です。

2024年9月現在ではユーロ円は160数円程度で推移していますが、ドル円に関しては140円台で推移しており想定を下振れする可能性があります。

為替の変動が大きい状況が続いていますから、為替の動向には注目です。