ZOZO【3092】コロナ明けでのファッションEC企業の現状と今後

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは株式会社ZOZOです。

ZOZOTOWNの運営をしている事で知られている企業です。

大きな話題となりましたのでご存じの方も多いと思いますが、ZOZOは2019年にソフトバンクグループの企業であるヤフーが買収しています。

2023年3が月末時点の株主構成を見てみるとZホールディングスというソフトバンクグループの企業が51%を保有する親会社となっています。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

主力サービスは日本最大のファッションのECサイトである「ZOZOTOWN」、1600万ダウンロードを超えている日本最大のファッションコーディネートアプリである「WEAR」となっています。

ちなみに「WEAR」はユーザーがコーディネートの投稿を行う事が可能で、それを見たユーザーはその投稿の中で着用されているアイテムをZOZOTOWNで購入する事が出来ます。

ECへの導線としても有用なサービスとなっています。

続いてZOZOTOWNについてもう少し詳しく見ていきましょう。

ZOZOTOWNは取り扱いブランド数が9021ブランド、年間購入者数は1168万人と非常に大きな規模を持っています。

会員属性を見ていくと、平均年齢は34.9歳。

男女比は約3:7で会員の地域は関東が40.2%、近畿や東海が28.1%となっています。

大都市圏の比較的若い層の女性ユーザーが多いサービスです。

2024年3月期のZOZOの流通総額は5744億円ほどです。

ファッション小売市場の全体の規模で11兆円弱ですから、ファッション市場の5%強を占めるサービスとなっています。

ちなみに経済産業省の『令和4年度 電子商取引に関する市場調査 報告書』によると、衣類・服飾雑貨等のEC化率は21.56%となっていますので、ファッションEC市場が2兆数千億円程度だと考えると、業界では非常に大きなシェアを持ったサービスだと分かると思います。

続いて、ビジネスモデルを見ていくと以下の6つがあります。

①受託販売:ZOZOTOWNに出店するオンラインショップの運営管理を受託し、ブランドから一定の在庫を預かって受託販売し一定の手数料を受け取る、在庫リスクのない方式

②買取・製造販売:ブランドメーカーから在庫を買取販売する方式と、芸能人などのインフルエンサーの企画力を活用して、ZOZOが生産販売する方式など

③USED販売:ユーザーなどから中古商材を買取販売する事業

④Yahoo!ショッピング:Yahoo!ショッピング内に出店するZOZOTOWN

⑤BtoB事業:ZOZOTOWNに出店している一部ブランドメーカーの自社ECサイトの開発・運用・物流業務の受託

⑥広告事業:ZOZOTOWNやWEARの広告枠を提供し広告収入を得る事業

2024年3月期のそれぞれのビジネスモデルごとの取扱高の構成を見ていくと以下の通りです。

①受託販売:77.0%

②買取・製造販売:0.8%

③USED販売:3.1%

④Yahoo!ショッピング:10.1%

⑤BtoB事業:2.5%

⑥広告事業:6.5%

受託販売が8割ほどを占めており大半で、在庫リスクが小さい強みのある事業を展開している事が分かります。

ZOZOTOWNの取扱高の増加が、そのまま収益の拡大に繋がるモデルですから、取扱高が増加するかが重要だという事ですね。

事業内容が分かったところで続いて業績の推移を見ていきましょう。

まず、2007年度から2022年度までの取扱高と売上高の推移を見ていくと、右肩上がりで拡大が続いています。

2018~2019年度あたりは伸び悩みを見せましたが、コロナ禍でECが普及した事もあり2020年度以降は改めて大きな成長を見せています。

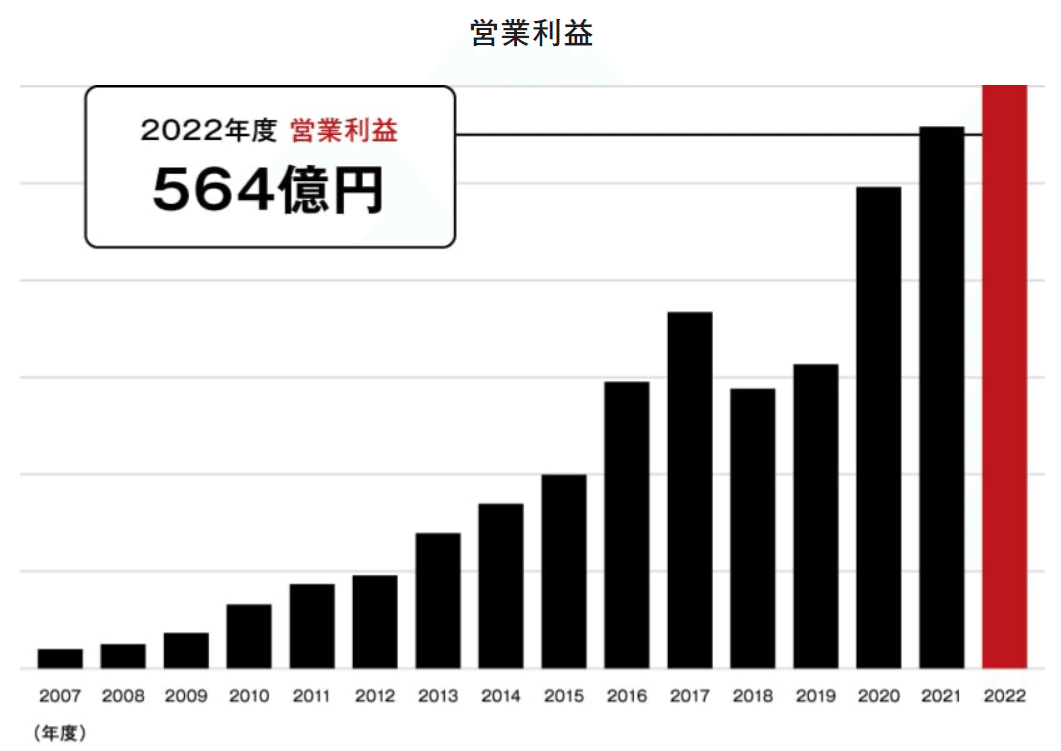

営業利益の推移を見ていくと、2018年度は前期比で減益となり2019年度も低迷と、売上が伸び悩んだ時期は利益面も苦戦しています。

ですが、売上が拡大した2020年度以降は営業利益も大きく拡大し非常に好調です。

大きな成長を続けてきた企業で、2010年代後半は一時伸び悩みを見せたものの、コロナ禍でのEC拡大の後押しを受けて近年は再び大きな成長をみせ好調という事ですね。

近年の状況をもう少し詳しく見ていきましょう。

2021年3月期から2023年3月期までの四半期ごとの購入者数の推移を見てみると、右肩上がりで拡大が続いています。

一方で新規ユーザーの増加によって購入頻度の低いライトユーザーが増加した事もあって、会員1人当たりの年間の購入金額や購入点数は減少傾向~横ばい傾向です。

購入者数の増加が業績拡大に繋がっているという事ですね。

今後も新規のユーザーの獲得を継続できるかが業績にとって重要だと分かります。

購入者が増加し好業績が続くZOZOですが、一方で近年は頭打ち傾向になっているのが出店ショップ数です。

既存のブランドは大半がECに既に取り組むようになり伸び悩んでいます。

ショップ数の増加による顧客獲得というのは期待しにくくなっているという事です。

そういった状況の中で今後の拡大のために進めているのが顧客層の拡大、さらに1人当たりの購入頻度の向上です。

それぞれの世代にまだ伸びしろが存在するとしており、各世代で顧客獲得策を進めていくとしています。

日本のアパレルのEC化率はまだまだ低いですから各世代でEC化がさらに進んでいく事は期待できそうです。

また、やはり重要なのは高年齢層へのリーチでしょう。

ZOZOの会員の中心は20~29歳となっており、40歳以上は顕著に低くなっています。

この層が拡大していくかは注目です。

購入頻度向上のためには、リアル含め多様な接点で接触頻度を増やす取り組みを進めています。

そういった取り組みによって、アクティブ会員を現在の1100万人ほどから1500万人に拡大し、会員のファッション購買における購入頻度を現在の1/5回から1/4回へ増加させることで事業規模を8000億円まで増加させる計画です。

購入層、頻度ともに拡大が続いているかに注目です。

また、近年はポイントを活用したプロモーションが増加しており、ポイント費用が拡大しています。

ポイント還元はZOZOTOWNを利用した際には、基本はゼロでZOZOカードのみZOZOポイントを5%付与、ZOZOTOWN Yahoo!ショッピング店を利用した際にはPayPayキャンペーンに準じたPayPayポイントを付与するモデルとなっています。

取り扱い高の構成を見てみるとZOZOTOWN Yahoo!ショッピング店の比率は増加傾向にあります。

2019年12月に出店し、その影響が通年で出た2021年3月期は6.7%ほどでしたが、2023年3月期は9.2%まで増加しています。

取扱高を計算すると231億円→501億円まで増加しており、それに伴ってポイント費用が拡大している事が考えられます。

ソフトバンク系のサービスの1つとなった影響もあり、PayPayポイントの影響が強まりポイント費用の増加に繋がっているという事ですね。

ポイント費用増加による収益性の悪化は考えられますが、一方で日本市場は、ポイント好きの方が多く集客の大きな要因になりやすい市場です。

なので、PayPayポイントという、ポイントの強いサービスを活用する事が出来るというのは、集客面への好影響も考えられます。

実際にポイント費用が大きく増加する中でも近年の利益率は悪化していません。

ポイント費用を上回る集客面の好影響を得ることが出来ているかにも注目です。

また、近年はコスメ事業の拡大や海外ではZOZOFITの拡大にも取り組んでいますから、こういった新規事業の拡大にも注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2024年3月期の通期の業績です。

売上高:1970億円(+7.4%)

営業利益:601億円(+6.5%)

経常利益:598億円(+5.4%)

純利益:443億円(+12.2%)

増収増益で拡大が続いています。

商品取扱高も拡大が続いており、営業利益の変動要因を見ても、好調の要因は取り扱い高の増加による影響が大きいです。

事業の成長が続き好調だったという事ですね。

2024年3月期もポイント費用は大きく、プロモーション費用は増加していますが、それでも利益率は低下しておらずしっかり集客に繋がっています。

むしろ暖冬の影響と春の遅れがあり、ZOZOTOWN事業の4Qは低調に推移したとしていますが、Yahoo!ショッピングによる大型プロモーションの反響でLINEヤフーコマースは高い成長を継続したとしています。

外部の大型プロモーションの好影響を得られているというのは、ポジティブに働いていた側面があったという事ですね。

ちなみに、ZOZOTOWNでは暖冬による悪影響があったとしていますが、ファッション業界では業績には季節性要因があります。

四季がはっきりするとその季節の商品が売れやすくなります。

その中でも特に影響が大きいのは冬です、四半期ごとの業績の推移を見ていくと3Q(10~12月)の規模が大きい事が分かります。

単価の高い冬服が売れやすい時期なので業績が伸びやすいという事です。

冬の気温がしっかり下がってくれると好業績が期待されますし、一方で暖冬になると冬服が売れにくくなりますから苦戦が想定されます。

アパレル関連の企業の業績を考える際には天候の要因も重要なので注目です。

さて、基本的には好調が続くZOZOですが、購入者数を見てみると直近の4Qでは前四半期比で減少に転じてしまっています。

気候の影響もあり新規会員の獲得が伸び悩んだようです。

さらに頭打ち傾向を見せていたショップ数も直近の4Qは前四半期比で減少に転じています。

ブランドの統廃合や消滅による退店が多かったとしています。

購入者数や出店ショップ数の面では直近の4Qは苦戦傾向にあった事が分かります。

今後、再び上昇傾向となっていくかには注目です。

という事で直近では増収増益で、取扱高も増加しており成長が続いています。

ですが、直近の4Q単体で見てみると購入者数やショップ数が前四半期比では減少している状況で、直近は一定の苦戦が見られます。

翌期以降、購入者数やショップ数が再拡大しているかに注目です。

この記事が気に入ったらサポートをしてみませんか?