日立建機【6305】建設機械の企業が一定の苦戦が見込まれる理由

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは日立建機株式会社です。

日立製作所から分離独立して1970年に設立された、建設機械の製造・販売を行う大手企業で、2022年度時点では世界シェアは5位の企業となっています。

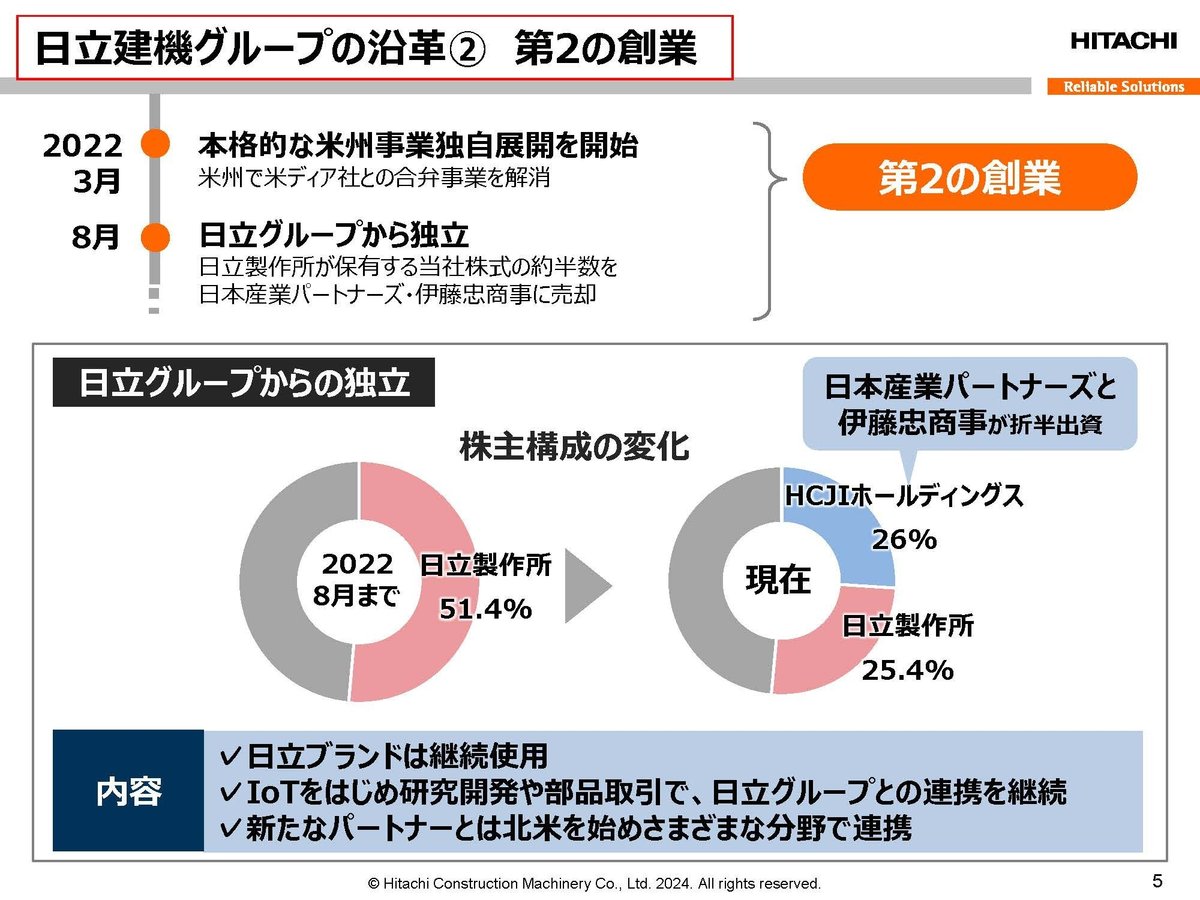

ちなみに、以前は日立製作所の子会社でしたが、2022年8月に日立製作所がHCJIホールディングスという、日本産業パートナーズと伊藤忠商事が出資する企業に保有していた半分以上の株式を売却したため、現在は日立製作所からは独立した企業となっています。

事業内容と業績のポイント

それでは続いて事業内容を見ていきましょう。

日立建機の事業セグメントは以下の2つです。

①建機・マイニング機械事業:油圧ショベルやホイールローダーなどの製造・販売

(1)コンパクト:ミニショベル、ミニホイールローダなどの小規模な工事現場や都市部の作業に適した小型機

(2)コンストラクション:中・大型油圧ショベル、中大型ホイールローダ、道路機械などの道路機械を含む建設現場向けの重機

(3)マイニング:超大型油圧ショベル、リジッドダンプトラックなど超大型の鉱山開発向けの機械

②バリューチェーン事業:新車販売以外の事業

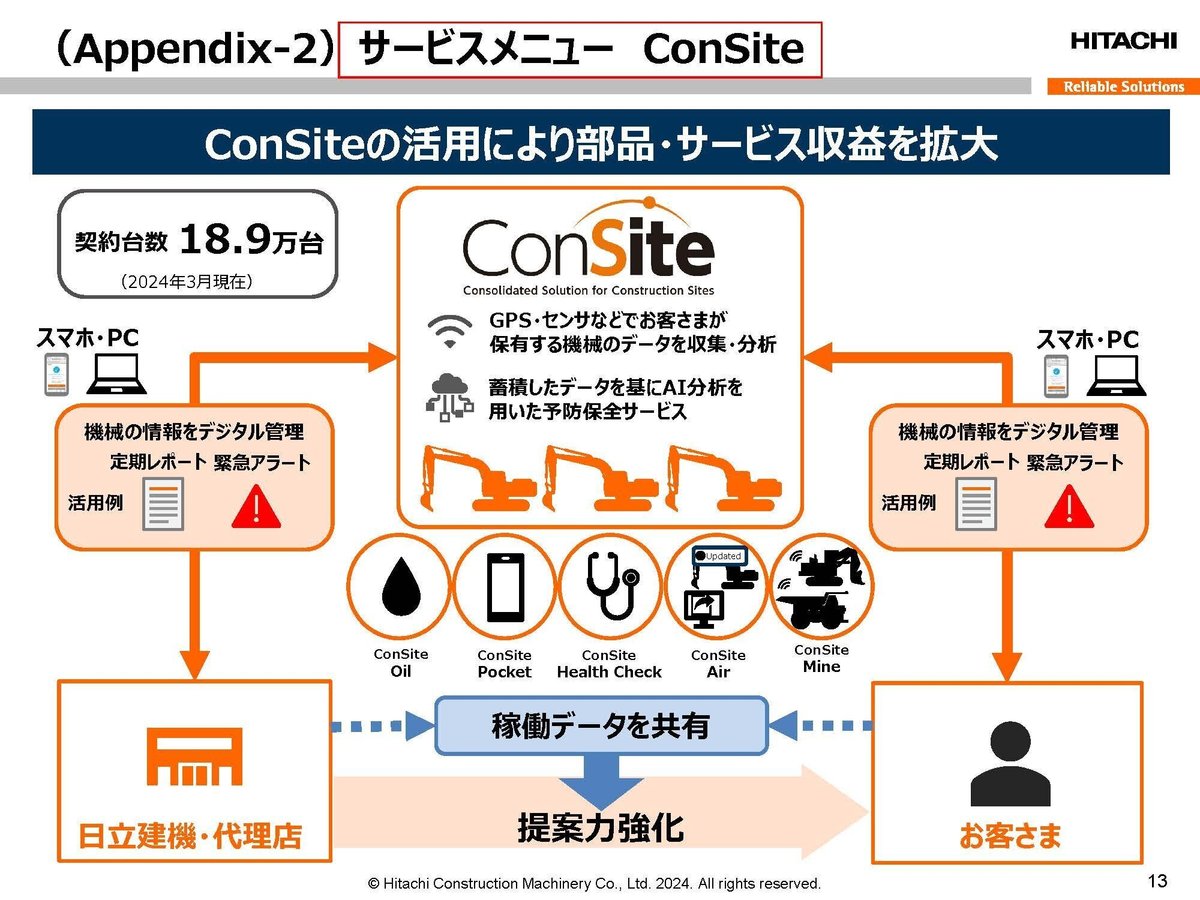

(1)部品サービス:consiteという、顧客の保有する機会のデータを収集分析を行い、データを活用して予防保全を行うソリューションサービス。それを活用して部品の製造販売なども行う事業

(2)レンタル・中古車:レンタル機や中古機の提供

(3)再生(部品・本体):故障や廃棄された部品や本体を再生し中古として販売する事業

(4)スペシャライズド・パーツ・サービス:マイニング機械向けの消耗部品の製造販売、マイニング機械向けのアフターサービス事業

日立建機は建設機械の製造販売を行う他に、そのアフターサービスや、レンタルや中古機なども取り扱っている企業となっています。

ちなみに、日立建機は国内初の純国産技術による油圧ショベルを開発した企業となっており、建設機械の中でも油圧ショベルに強みを持っています。

続いて2024年3月期時点でのそれぞれの事業別の売上構成は以下の通りです。

①建機・マイニング機械事業:60%

(1)建設機械新車:(51%)

(2)マイニング新車:(9%)

②バリューチェーン事業:39%

(1)マイニング部品サービス:(12%)

(2)建設機械部品サービス:(9%)

(3)レンタル・中古車:(6%)

(4)その他:(4%)

(5)スペシャライズド・パーツ・サービス:(9%)

建設機械の新車の製造・販売が6割以上を占める主力事業ですから建設市場の設備投資の動向に左右されやすい企業となっています。

ですが、それ以外のアフターサービス関連のバリューチェーン事業も4割ほどと大きな規模を持っていますから、一定の安定収益も期待される企業だと分かります。

特に2017年以降はこのバリューチェーン事業の強化に取り組んでいます。

やはり機械の需要はどうしても増減があるものです、安定した収益源となるはバリューチェーン事業の拡大は重要ですから注目です。

という事で、日立建機は建設市場の動向に影響を受けるものの、企業としてはアフターサービスで一定の安定した業績が期待できる企業だという事ですね。

続いて、地域別の売上構成は以下の通りです。

①米州:27%

②欧州:13%

③ロシアCIS・アフリカ・中近東:9%

④アジア:9%

⑤インド:6%

⑥オセアニア:18%

⑦中国:2%

⑧日本:16%

グローバルで非常に分散した構成となっています。

海外売上比率は84%ほどありますから、為替の影響も受けます。

2024年度の通期での、1円の円安による調整後営業利益の影響は以下の通りです。

ドル円:25億円

ユーロ円:6億円

オーストラリアドル円:5億円

2024年度の通期の調整後営業利益の予測が1650億円ですから、例えばドル円とユーロ円、オーストラリアドルがそれぞれ1円ほど円安に振れると約1.9%ほど業績が変動するという事です、為替の影響が大きい企業なんですね。

という事で、日立建機は建設市場の設備投資や為替の影響を受けやすい企業となっていますからそういった市場の動向には注目です。

それでは事業内容が分かったところで、続いて近年の業績の推移を見ていきましょう。

まず、2015年3月期以降の売上の推移を見てみると、基本的には増減のある推移が続いています。

2018~2019年3月期は大きく売上は増加したもののコロナ禍で悪化し2021年3月期までは低調な推移となっています。

ですがそれ以降は拡大傾向が続き、2023年3月期~2024年3月期は大きく伸びており好調です。

調整後営業利益の推移を見ても、2018~2019年3月期に好調となって以降は一度コロナ禍で業績を落とすものの、それ以降は拡大傾向が続き2023年3月期~2024年3月期は好調となっています。

増減ある推移が続いていたものの、ここ2年ほどは日立建機は売上・利益ともに好調だったという事ですね。

ではどうして好調だったのかというと、それには大きく2つの要因があります。

それは市況と為替です。

主力の油圧ショベルの世界需要の推移を見ていくと業績が伸びていた2021年度(2022年3月期)以降では、需要は大きく増加しているわけではありません。

とはいえ市場別で詳しく見ていくと、2021年度以降では中国市場が大きく低迷しています。

2020年度以前では中国は最も大きな需要を持つ国でしたが、それ以降のロックダウンの長期化や景気低迷、不動産不況などを受けて大きく需要を落としています。

なので中国を除いた需要を見てみると、2021年度~2022年度は実は大きく増加しており好調でした。

2023年度に関しては中国を除いた需要も前期比では需要は減少し、一定の低迷傾向となったものの、それでも2021年度以前と比べると需要が増加した状況が続いています。

中国市場を除くと市況は堅調だったという事ですね。

中国では強い自国メーカーがあるという事もあり、先ほど見たように日立建機の中国の売上比率は2%しかありません。

つまり中国市場低迷の影響を受けにくかったため、それ以外の市場の堅調な需要を取り込んで好調だったという事です。

とはいえ、中国市況の低迷が継続すれば中国メーカーが海外進出に力を入れてくることで、競争環境の悪化が起きる事も考えられますからその点は注意が必要です。

また、鉱山開発などに使われるマイニング機械の需要を見てみると2021年度~2023年度は堅調です。

実際にマイニング機械の売上も2022~2023年度は大きく伸びており好調でした。

油圧ショベルの関連では、日立建機としては事業規模が小さい中国を除くと市況は堅調で、マイニング機械は市況も堅調だったという事です。

そういった中で日立建機としての業績も好調だったという事が分かります。

そしてもう1つ影響が大きかったのが為替です。

2022年度(2023年3月期の)調整後営業利益の変動要因を見てみると、好調の最大の要因は為替です。

422億円の増益となりましたが、為替の影響が+624億円となっており、為替の影響が無ければ減益だった事が分かります。

値上げや販売数量の増加による好影響はあったものの、資材費高騰やコスト増加、さらにアメリカ事業の再編による影響もあり為替の影響が無ければ減益という状況でした。

市況も堅調で販売数量なども伸びていたものの、コスト増加もあり事業面では一定の苦戦傾向だったという事ですね。

2023年度(2024年3月期)の調整後営業利益に関しても為替の影響が+315億円と大きいです。

全体では314億円の増益ですから、為替の影響が無ければやはり減益だった事が分かります。

2022年度と同様に値上げや販売数量の増加による好影響はあったものの、資材費高騰やコスト増加の影響を受けています。

ここ2年ほどの好調の要因は為替の影響が大きかったことが分かります。

先ほど見たように需要面でも2023年度以降は一定の減少傾向となっていました。

となると、為替が円高傾向となり始めた2024年8月以降の業績は苦戦傾向となる可能性がありそうです。

ここ2年ほどは好調だった日立建機ですが、業績悪化の懸念がある時期に入ったという事ですね。

そういった状況ですから、やはり重要になっているのはバリューチェーン事業の拡大で、日立建機も注力しています。

機械の安定稼働や故障予防などで、長期的に機械を使いたいという需要に加えて、特に現在は建設現場の人手不足や高齢化も進んでいますから、多様な解決策が求められるようになっており、そういった中でデータを活用したソリューション事業の拡大などを進めています。

現在もバリューチェーン事業の拡大は続いていますが、2025年度ではこれを5割まで拡大する事を目指していますから、さらなる拡大が進むかには注目です。

また、現在注力しているのは米州市場です。

例えば建設機械では世界最大の市場で、世界の4割ほどを持つ市場ですが日立建機の2022年度の売上比率としては米州は24%となっており十分に市場を取り込めていない状況でした。

そういった中で、米州事業ではディア社と合弁で事業を行ってきましたが、2022年2月にそれを解消し自社で開発から販売まで一貫して事業を行う体制に変更しています。

これによってバリューチェーン事業の拡大や、アフターサービスが重要となるマイニング事業の強化を進めていこうとしています。

実際に、2022年度以降の米州売上は拡大しており、一定の成果が見られていますから、今後も米州事業の拡大が続くかに注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう、取り上げるのは2025年3月期の1Qまでの業績です。

売上高:3282億円(+4%)

営業利益:328億円(▲14%)

純利益:246億円(▲22%)

増収ながらも減益と利益面が苦戦しています。

調整後営業利益の変動要因を見ていくと、為替の好影響+90億円となったものの、資材費高騰などコスト高が進んだことに加えて、今期は販売数量もマイナスとなってしまっています。

これまでは販売面は増加していましたが、それがマイナスになってしまったという事ですね。

主力の油圧ショベルの需要を見ても、2023年度も中国を除いても前期比で減少していましたが、2024年度はそこからさらに減少が見込まれています。

さらにこれまでは堅調だったマイニング機械に関しても減少が見込まれる状況です。

市況低迷の影響も受けており、今後も低迷傾向が見込まれますから需要面の苦戦が続きそうです。

為替に関しても円高方向へ推移しており、これまで好影響があった為替面でも悪影響が出始める可能性があります。

2024年度は、市況の悪化と、為替の影響によって苦戦する可能性が高いという事ですね。

そして、一定の苦戦が想定される中で通期予想も3%の減収で継続事業からの当期利益は8%の減益を見込んでいますから、事業面では一定の苦戦を見込んでいます。

ちなみに為替の想定レートも2-4Qは141.0円ですから、2024年8月時点の水準からするとどちらに振れてもおかしくない状況です。

為替面がどちらに推移していくのかは注目です。

ちなみに、バリューチェーン事業の売上を見てみると、こちらは前期比で増加しています。

このバリューチェーン事業の拡大が続くかには注目です。