過去の金の動きと原因を探る:GLD

投機筋のネットショートは極まれり→反転か?

https://twitter.com/HSPFireLife/status/1593487034337071105

わかるよね?#GLD https://t.co/nKmrTD6GTa pic.twitter.com/c6HtL9oDfq

— HSPの爆損FIRELIFE (@HSPFireLife) November 18, 2022

2003~2008年、安定の「金」が急騰した背景を解説! 2020/9/27

https://media.rakuten-sec.net/articles/-/28545?page=1

2003年から2008年半ばにかけての、金(gold)の急騰

金価格の推移 (東京先物市場 期先 月足 終値)

「2003~2007年の4年間で、世界の金の需要は大きく増加しました。中でも中国とインドの2大国で増加が目立ちました。グラフを見ると分かるとおり、中国の金需要は2003年が215.0トン、2007年が339.8トンと、124.8トン増加して約1.5倍に、インドの金需要は、2003年が538.4トン、2007年が684.4トンと、146.0トン増加して約1.2倍になりました。世界全体の金の総需要はおよそ3,100トンですが、この2カ国だけでおよそ1,000トンと、3分の1を占めるまでになりました。」

中国・インド、および世界全体の金の消費量の推移(2003年と2007年)

出所:トムソンロイター・GFMSのデータをもとに筆者作成

では、なぜこの時期に中国・インドの金需要が増えたのでしょうか。

一言でいえば「新興国の成長」です。

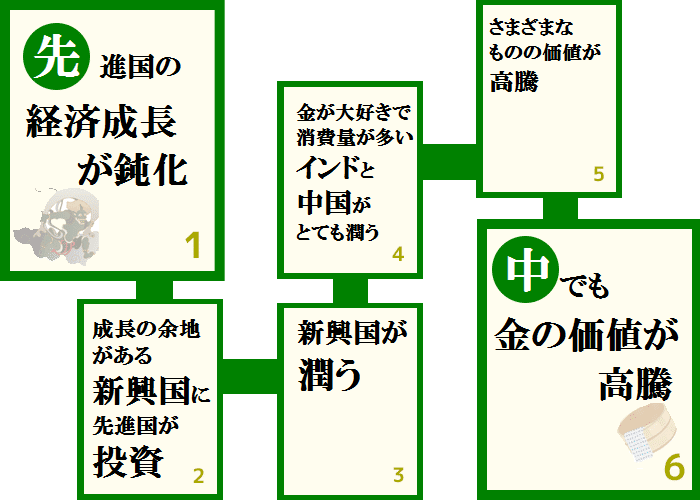

「1990年代前半から2000年前半まで、横ばいだった金の価格が2003年ごろから2008年にかけて大きく上昇したのは、こうした理由からでした。「風が吹けば、桶屋が儲かる」に当てはめれば、「先進国の経済成長が鈍化したら、金が急騰した」ということになります。」

先進国の経済成長が鈍化したら、金が急騰した

「今回取り上げた、2003年から2008年までの急騰ですが、どちらの市場も同じような流れで上昇しています。しかし、この二つの市場の動きを細かく見てみると微妙に値動きの変動率が異なります。NY金は320ドル(2003年)から1,030ドル(2007年)に上昇し、3.2倍になったのに比べて、東京金は1,220円(2003年)から3,360円(2007年)に上昇し、2.7倍になっています。」

金価格は史上最高値圏「熱狂」はいつまで続くのか 2020年9月16日

https://mainichi.jp/premier/business/articles/20200915/biz/00m/020/016000c

09年からの米実質金利の低下により09年からの金価格の上昇は説明ができるが、2000年からの上昇の説明にはならない

財政赤字という変数が、2000年あたりからの金価格の上昇の説明としては説得力がある。

マネーサプライとゴールド 2021-08-19

http://goldcollector.blog.fc2.com/blog-entry-957.html

「米国のマネーサプライ(M2)と金価格を対比したグラフです。M2とは現金預金等、市場全体に流通している通貨の供給量を示す指標です。どちらも右肩上がりです。通貨供給量が増えているから金価格が上昇していると見えなくもない。ただ、グラフをよく観察するとマネーサプライはずっと緩やかに上昇しており、特筆すべき点はマネーサプライが縮小した年は一度もないのです。それに対してゴールドの値動きは結構ジグザグしていて、特に1980年~2001年の21年間、マネーサプライは3.3倍に膨らんだのに対して金価格は半値以下に落ち込んでいるのが目を引きます。」

マネーストック(M2)増加は、金価格上昇につながるのか!?

https://essential-abs.net/2021/04/12/money-stock-m2-gold/

「2.マネーストックとは

さて、米国では大規模な財政出動が行われ、マネーストックも足元で急増しています。

マネーストックというのは、かつてマネーサプライと呼ばれていたもので、米国では「M2」という項目で示されます。

中央銀行が銀行に供給したマネタリーベースを基に、銀行が企業や家計に貸し出しを行って、市中に供給されたお金の量のことをマネーストック(M2)と言います。

そして、このマネーストックが足元で急増していることから、米ドルの価値が下がり、それに伴って金価格が上昇すると言われることが度々あるのです。

そのため、ここではマネーストックと金価格との関係について見ていきたいと思います。

金価格とマネーストック(M2)の推移

早速ですが、金価格とマネーストック(M2)の推移を示したのが、以下の図になります。

この図を見ると、金価格は既にマネーストックの増加と同程度にまで上昇してしまっているように見えます。

一方で、上図から、マネーストックの額を示す右軸のスケールだけを変更したのが次の図です。

こちらの図では、マネーストックの増加と比較して、金価格にはまだまだ上値余地があるように見えます。

このように、グラフというのは恣意的に操作することができるため、提示されたグラフをそのまま鵜呑みにしてはいけないということが分かります。

4.マネーストック増加でも金価格は上がらない!?

では、マネーストックについてはどう考えれば良いのでしょうか。

まず、貨幣数量説では、「MV=PY」という関係が規定されます(M:マネーストック、V:流通速度、P:物価、Y:実質GDP)。

この式において、そもそもM(マネーストック)を増やしたからといって、Y(実質GDP)が増加するわけではありません。

また、短期的にY(実質GDP)は一定であると仮定できます。

すると、現在のように、世界的に企業や家計の貯蓄が増加しているような状況は、V(流通速度)が低下しているということなので、Mを増やしてもP(物価)が上昇するとは限らないということになります。

つまり、マネーストックを増やしたからといって、それが即インフレにつながるということにはならないのです。

ですから、マネーストックが増加しているからといって、金価格も上昇するはずだと短絡的に考えてはいけません。

そして、金価格の動向については様々な指標を用いて検討したことがありますが、現在の金価格が割安か割高かを判定するのは、かなり難しいと言わざるを得ませんでした。

ただ、株式や債券、他の商品の値動きとの相関関係が弱いという点からだけでも、金をポートフォリオの一部に加える価値はあるのではないかと考えています。」

2014年11月24日 衝撃のグラフ! 過去30年間のアメリカのマネタリーベースの推移が凄い!

http://takahashinohosoku.blog.jp/archives/17439861.html

上記のグラフは、アメリカの中央銀行にあたるFRBのセントルイス支店のサイトで偶然みつけたグラフなのですが、1984年から2014年までの米国のマネタリーベースの推移を表しています。単位は10億ドルなので約1000億円です。(1ドル100円計算で)

1985年からリーマンショックが起きる2008年までのアメリカのマネタリーベース(お金の増加量)は、穏やかです。23年間で1800億ドル(約18兆円)から8500億ドル(約85兆円)へと約3倍ですが、2008年から2014年までの6年間で約8500億ドル(約85兆円)から4兆ドル超(約400兆円以上)となんと約5倍弱!になってます。

増加額で言うと、2008年以前の23年間で67兆円しか増えてないのに、2008年からの6年間でなんと320兆円!も増えている。リーマンショックというのが、いかにアメリカの経済に悪影響を与えていたか、そしてそこから抜け出すためにどれだけ大規模な前代未聞の経済対策が必要だったかを示しています。

つまり世界恐慌クラスの未曾有の経済惨事であったことがグラフでも一目瞭然ですね。その他にも、このグラフの詳細を見ていくとリーマンショック後のアメリカの対応の早さもわかります。

FRBリーマンショック後の書き込みグラフ

リーマンショックが報道されたのは2008年の9月でしたが、同月にはもうお金を刷り始めてマネタリーベースが飛躍的に増えていることがわかります。同年の12月終わりまでには、ショック前の2倍のマネタリーベースになってる!たった4ヶ月弱でですよ!この反応の早さと賢さは(小泉政権時の一時期を除き)20年近くまともなデフレ対策をしてこなかった我らがバカ日銀とは、真逆ですね。正直、アメリカ人が羨ましいです。

「金価格が2倍3倍に上昇する可能性も」元ウォール街投資家の市場予測

https://diamond.jp/articles/-/260612?page=4

リーマンショック前後の動き

NY金価格の月足チャート

●FRED:期待インフレ率の推移

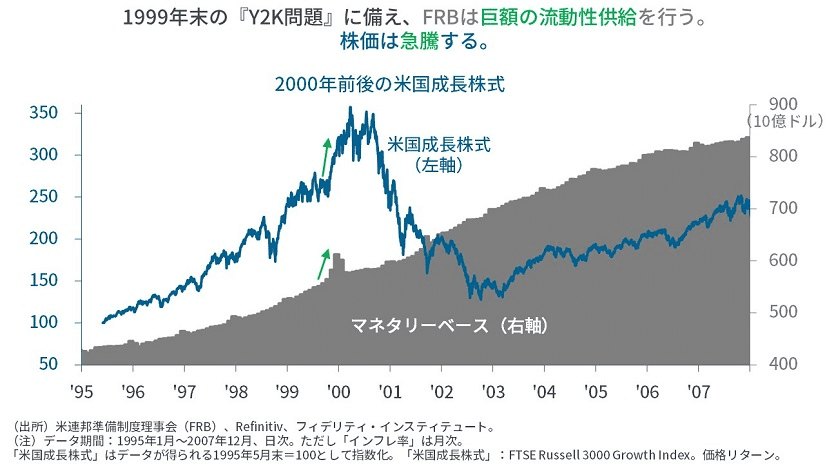

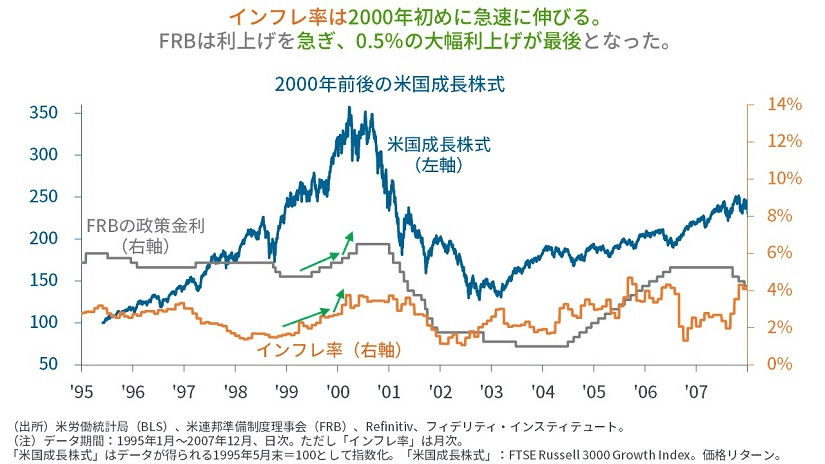

ITバブル前後の金価格の動き

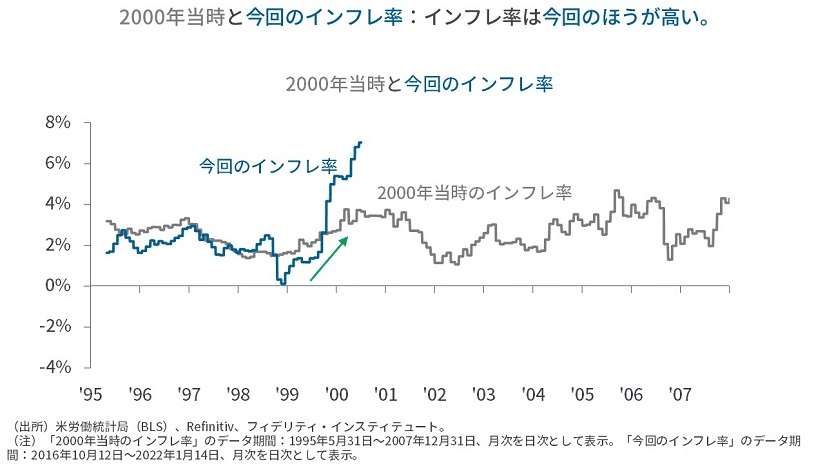

https://www.fidelity.co.jp/page/strategist/vol45-same-beginning-same-ending

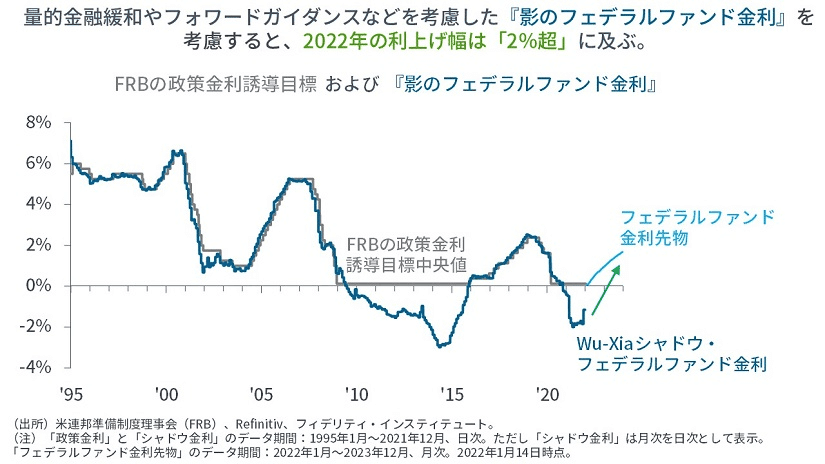

“インフレ時代への転換期を迎えた米株式市場” 2022/3/3

金価格と米10年国債金利の歴史

1971年8月「ニクソンショック」により金と米ドルの交換が停止され、第2次世界大戦後のブレトンウッズ体制(金・ドル本位制)が終了。その後、変動相場制下で1978年頃から当時のボルカーFRB議長がインフレ対策として高金利政策を採用。金価格と米長期金利は連動して上昇後、インフレ抑制で金価格が下落。その後、「ITバブル」の1999年に政策金利を引き上げるまでは金価格と米長期金利は概ね連動して上昇・下落した。

インフレ抑制には金利上昇をより加速させる必要があるという面が示唆される。

金価格と米10年国債金利の歴史~1970-80年代の歴史から学べること

金需給 2022年第1四半期(1-3月)の世界金需給は77.4トンの供給不足

産金業界団体ワールド・ゴールド・カウンシル(WGC)が4月28日に公表した「Gold Demand Trends」によると、2022年第1四半期(1-3月)の世界金需給は77.4トンの供給不足となりました。供給不足となるのは2018年第4四半期(10-12月)以来。

世界金需要は1234.0トンで、前年同期比34.3%増加。2018年第4四半期(10-12月、1299.1トン)以来の高水準となりました。インフレ高進への懸念に加えて、ウクライナ情勢や世界景気の減速への警戒感から、金ETF(上場投資信託)関連の金需要は268.8トンと、2020年第3四半期(7-9月期、273.9トン)以来の高水準。需要を牽引しました。公的機関の金購入は83.8トンで、前年同期(117.5トン)から減少したものの、前期(41.2トン)からは増加。6四半期連続で買い越しとなっております。

一方で、小売価格の上昇で個人の消費は振るわず。宝飾品需要は同6.9%減の474.0トン、バー・コインなど投資用需要は同19.9%減の281.9トン。テクノロジー需要は同0.8%増の81.7トンでした。

世界金供給は1156.6トンで、同4.3%増加。鉱山生産量は同2.6%増の856.5トン、ヘッジはマイナス10.3トンとなりました。中国山東省で起きた鉱山事故の影響で停止していた供給が再開したことが要因。また、金価格が高止まりする中、リサイクル量は同15.3%増の310.5トンと、6四半期ぶりに増加に転じております。

2022年第2四半期の世界金需要は前年同期比8.1%減少の948.4トン 2022年07月29日

もうはまだなり、まだはもうなり

2022年第2四半期の世界金需要は前年同期比8.1%減少の948.4トン

2022年07月29日 09:48

商品先物

用途別金需要(四半期別)

産金業界団体ワールド・ゴールド・カウンシル(WGC)が7月28日に公表した「Gold Demand Trends」によると、2022年第2四半期(4-6月)の世界金需要は948.4トンで、前年同期比8.1%減少。3四半期ぶりに1000トンを割込み、2021年第3四半期(923.4トン)以来の低水準となりました。

金ETF(上場投資信託)関連の金需要はマイナス38.8トンで、2四半期ぶりにマイナスに転じております。ロシアのウクライナ侵攻開始やインフレ高進を受けて、今年序盤は需要が急増したものの、世界の中央銀行が続々と政策金利を引き上げる「利上げドミノ」によって債券利回りが上昇し、金利の付かない資産である金の魅力が薄れた様です。また、ドル独歩高が進む中、相対的にドル建て金価格に割高感が強まった模様。

宝飾品需要は同3.7%増の453.2トン、バー・コインなど投資用需要は同0.4%減の244.5トン。テクノロジー需要は同1.8%減の78.4トンでした。

一方、公的機関の金購入は179.9トンで、前年同期(209.6トン)からは減少したものの、7四半期連続で買い越し。2021年第2四半期(209.6トン)以来の大きさとなっております。

なお、WGCのアナリストは安全資産としての需要は今後も金投資を支える可能性が高いが、さらなる金融引き締めやドル高の継続が逆風となる恐れもあると指摘。また、景気減速や生活コストの高騰が宝飾品や金貨・バーの購入を阻害する可能性があると予想しております。

中国とインドの金需要(四半期別)

需要を国別で見てみると、世界最大の金需要国である中国は前年同期比31.0%減の140.9トンでした。新型コロナウイルスの感染拡大を抑え込むために厳しい外出制限が課されるなど、各地でロックダウン(都市封鎖)が実施される中、2020年第2四半期(131.3トン)以来の低水準にとどまっております。

一方、婚礼需要やヒンズー教の祝祭に伴う需要が堅調であったインドは同42.7%増の170.7トンでした。1-6月期累計でも306.2トンと、前年同期(285.5トン)を大幅に上回っております。

ただ、WGCは今年のインド金需要量を800-850トンと予想しておりましたが、輸入関税引き上げやインフレ高進で可処分所得が目減りするため、下期は前年比で減少する可能性があるとし、下限の800トン程度に下方修正しております。

金の需要動向 2022 年第 3 四半期 2022 年 11 月 1 日

https://www.gold.org/goldhub/research/gold-demand-trends/gold-demand-trends-q3-2022

ダウンロード:

金の需要動向 2022 年第 3 四半期

2022 年第 3 四半期の金の需要動向 - エグゼクティブ サマリー

2022 年第 3 四半期の金の需要動向 - 統計 XLSX

金の需要動向 2022 年第 3 四半期

すべてのドキュメント

2022 年第 3 四半期の金の需要動向 - 全ファイル ZIP

データと統計

2022 年第 3 四半期の金の需要動向 - 統計 XLSX

2022 年第 3 四半期の金の需要動向 - チャート PPTX

ゴールド・トレンド・トレンドデータ表 XLSX

黄金要求趋势数据表 XLSX

情報:

第3四半期の金需要は堅調

金の需要動向 2022 年第 3 四半期

2022 年 11 月 1 日

第 3 四半期の金需要 (OTC を除く) は、前年比 28% 増の 1,181 トンでした。年初来(ytd)の需要は、2021 年の同時期と比較して 18% 増加し、パンデミック前のレベルに戻りました。

世界経済の悪化にもかかわらず、ジュエリーの消費量は 523 トンに達し、前年比 10% 増加しました。今年の需要はわずかに堅調 (+2%) の 1,454 トンです。

第 3 四半期の投資需要 (OTC を除く) は、一部の投資家セグメントの弱いセンチメントを反映して、前年比 47% 減の 124 トンでした。地金およびコイン投資の 36% 増加 (351 トンまで) は、227 トンの ETF 流出を相殺するには不十分でした。OTC の需要は、ETF や先物市場における投資家心理の弱さを反映して、第 4 四半期中に大幅に縮小しました。

中央銀行は引き続き金を蓄積しており、四半期の購入量は 400 トン近くに上ると推定されています。

テクノロジーの需要が前年比 8% 減少したのは、世界的な景気後退によるエレクトロニクスに対する消費者の需要の減少を反映したものです。

金の総供給量はわずかに増加し(前年比+1%)、1,215トンになりました。6 四半期連続の鉱山生産の前年比成長率は、リサイクルのレベル低下によって部分的に相殺されました。

年初来の金需要はパンデミック前のペースに戻る

消費者と中央銀行の買いが強くなったことで第 3 四半期は好調に推移し、年初来の需要は COVID 前の水準に回復しました。

第 3 四半期の金需要 (OTC を除く) は、前年比 28% 増の 1,181 トンでした。年初来(ytd)の需要は、2021 年の同時期と比較して 18% 増加し、パンデミック前のレベルに戻りました。

世界経済の悪化にもかかわらず、ジュエリーの消費量は 523 トンに達し、前年比 10% 増加しました。今年の需要はわずかに堅調 (+2%) の 1,454 トンです。

第 3 四半期の投資需要 (OTC を除く) は、一部の投資家セグメントの弱いセンチメントを反映して、前年比 47% 減の 124 トンでした。地金およびコイン投資の 36% 増加 (351 トンまで) は、227 トンの ETF 流出を相殺するには不十分でした。OTC の需要は、ETF や先物市場における投資家心理の弱さを反映して、第 4 四半期中に大幅に縮小しました。

中央銀行は引き続き金を蓄積しており、四半期の購入量は 400 トン近くに上ると推定されています。

テクノロジーの需要が前年比 8% 減少したのは、世界的な景気後退によるエレクトロニクスに対する消費者の需要の減少を反映したものです。

金の総供給量はわずかに増加し(前年比+1%)、1,215トンになりました。6 四半期連続の鉱山生産の前年比成長率は、リサイクルのレベル低下によって部分的に相殺されました。

年初来の金需要はパンデミック前のペースに戻る

出典: Metals Focus、Refinitiv GFMS、ワールド ゴールド カウンシル。免責事項

*2022 年 9 月 30 日までのデータ。

ハイライト

LBMA の金価格 PM (米ドル/オンス) は、第 3 四半期中に 8% 下落しました。この下落は主に、FRB が高インフレに対処するために利上げを行ったため、米ドル高に反応したものです。しかし、第 3 四半期の金の平均価格は前年比 3% しか下がらず、同四半期の需要 (OTC を含む) と供給の相対的なパフォーマンスとより密接に一致しています。

投資需要は、さまざまな優先事項に分かれていました。個人投資家は、世界的なインフレが急増する中、価値の保存手段として金を購入しましたが、ETF 投資家は、世界的な金利の上昇に直面して保有量を減らしました。

インドは宝飾品の世界的な回復の大部分を生み出しました。都市部の消費者は、第 3 四半期のインドの需要の原動力であり、COVID 前のレベルの経済活動に戻ったことに後押しされました。農村部の消費者は、インフレが都市部の消費者を上回ったため、より慎重になりました。

ロックダウンの制限が緩和されたため、中国の小売需要は堅調に推移しました。宝飾品の消費者は、主要都市でのロックダウン制限が緩和されたため、金価格の下落の恩恵を受けました。また、個人投資家は、現地通貨が下落し、現地の株価が下落する中で、金の安全資産としての魅力に勇気づけられました。

いいなと思ったら応援しよう!