メルカドリブレ 2023年Q3 決算まとめ (mercadolibre) $MELI

この記事は最後まで無料で読めます。

参考になったという方はイイネ、フォロー、サポートお願い致します。

投資に関するご注意

この記事はあくまで情報提供を目的としており、金融商品の勧誘や推奨を行うものではありません。投資にはリスクが伴いますし、皆さんの状況や目標に最適な投資戦略は個々に異なります。

投資判断を行う際には、十分なリサーチと専門家のアドバイスを受けることが重要です。この記事の情報は一般的なものであり、特定の個別の状況に対する適用を意図していません。

投資に関する質問やコメントは歓迎ですが、皆さんが適切な投資判断を行うための基礎知識を身につける手助けとなることを目指しています。安全で健全な投資体験をお楽しみいただけるよう、情報の活用には慎重さが必要です。どうぞよろしくお願いします。

EPS・売上

EPS 予想:5.68に対して結果:7.16 ◎

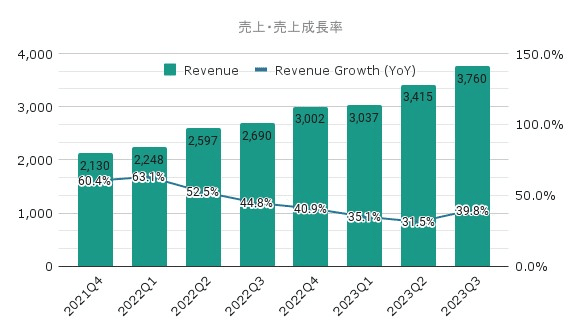

売上 予想:3.55Bに対して結果:3.76B ◎

PESは1.48ビート、売上は210Mビートで両方ともコンセンサス予想を上回りました。特にEPSの値が素晴らしいです。四半期ごとのグラフも右肩上がりで綺麗です。

財務諸表

まずは財務諸表の損益計算書、売上から見ていきます。

損益計算書(PL)

売上は3,760Bで前四半期3,415Bと比べて上昇、昨年同期2,690Bと比べて売上成長率は+39.8%と前期の売上成長率31.5%よりも増加しています。

売上成長率は22年Q1からの下落基調でしたが今回反転しました。

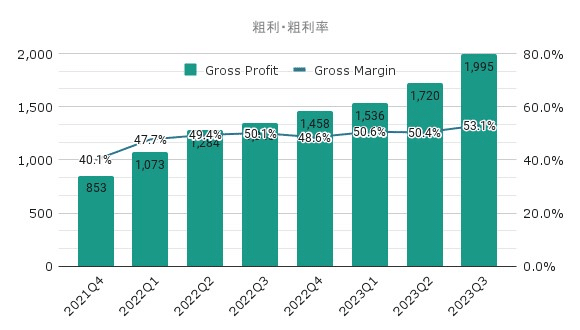

次に粗利について見ていきます。売上総利益(粗利)は1,995Bとなり、前期1,720Bから+16%、前年同期の1,348Bから+48%と大きく成長しました。

粗利率も順調に成長しており53.1%となりました。

粗利率に関して類似同業他社との比較をしてみます。

MELI:53.1%(Quarterly) 南米EC+フィンテック

AMZN:46.24%(Annual) アメリカEC+AWS

PDD:72.07%(Annual) 中国EC

SHOP:48.8%(Annual) 全世界EC

SQ:34.69%(Annual) アメリカ・フィンテック(BTCの取り扱いを含む)

SE:45.45%(Annual) アジアEC+フィンテック+ゲーム等

ECとFintech事業を行っている企業がメルカドリブレだけなので比較はしにくいですが、おおよそ50%を超えているのは高利益体質であると言えそうです。

PLの最後は営業利益率です。グラフには値を入れ忘れましたが、今期の営業利益は685Bとなりました。前期の558Bより+23%となり前年同期の296Bより+131%となり2倍以上の強い成長となっています。

営業利益率についても18.2%となり、前期の16.3%や前年同期の11%よりも明らかに増加しています。グラフを見ると2021年Q4の1.1%から2年弱で大きく成長しているのがわかります。

グラフはありませんがEBITDAも営業利益率と同様に成長しています。

貸借対照表(BS)

次はバランスシートを見ていきます。

グラフで見ると負債が多く、流動負債が特に多く見えますが、メルカドリブレはフィンテック事業を行っているため、利用者からの入金額が流動負債に算入されます。ですので、ユーザーからのデポジットを差し引いた場合、流動負債はおよそ4,000M程度になると思います。それを元に考えると少しリスクは取っているもののレバレッジの効かせた経営と思います。

純資産に累積赤字もなく利益剰余金も順調に増加している点も悪くないです。

キャッシュ・フロー計算書(CF)

財務諸表の最後にキャッシュ・フロー計算書を見ていきます。

今期の営業キャッシュ・フローは941Mでフリーキャッシュフローは815Mでした。前期よりは下がりましたが、前年同期よりは成長しています。

フリーキャッシュフローマージンは21.68%で前期の38.01%や前年同期の22.97%と比べると下落しています。

売上に対して営業キャッシュ・フローが下がっていることになります。原因は複合的かもしれませんが、クレジットカード事業が成長しているため売掛金が増加してることかもしれません。

KPI

GMVとTPV

財務諸表の次は売上の元となるKPIの変化を見ていきます。

まずはEC事業の重要指標となるGMV(Gross merchandise volume)です。

GMVはメルカドリブレ・マーケットプレイスを通じて完了した全取引の米ドル合計です。今期は11,360Mとなり前年同期比+59.3%と成長率が加速しています。

次にTPV(Total Payment Transactions)です。

TPVはマーケットプレイス取引と非マーケットプレイス取引を含む、メルカド・パゴを利用して支払われた全取引の米ドル総額です。今期は47,256Mとなり前年同期比+121.20%で、こちらもGMV同様成長率が加速しています。

その他のKPI

メルカドリブレ・アクティブユーザー:前年同期比+35.7%

マーケットプレイス・バイヤー:前年同期比+18.4%

フィンテック・アクティブユーザー:前年同期比+17.3%

ウォレット決済ユーザー:前年同期比+27.2%

アセット運用ユーザー:前年同期比+34.4%

表やグラフは割愛していますが、どのKPIも前期や前年同期と比べて基本的にプラスの成長をしています。

セクター別売上

セクター別売上ではEC事業が2,128Bでフィンテック事業が1,632Bとなり、両事業とも前期や前年同期と比較して順調に成長しています。

前年同期比で見るとECは+45%、フィンテックは33%で前期比で見るとEC事業もフィンテック事業もおよそ+10%の成長です。

売上構成比はEC事業が56%でフィンテック事業が44%となっています。前年同期と比べて少しだけEC事業が増えましたが、おおよそ55:45といった感じです。

地域別売上

次に地位別の売上を見ていきます。

国(地位別)で見ると前期と比べてブラジルが大きく成長していることがわかります。メキシコとアルゼンチンの売上増加額(約120B)よりブラジル単体の売上増加額(約200B)の方が多いという結果になっています。

また、メキシコがアルゼンチンに追いつきそうな勢いで売上が増加していることもわかります。

売上構成比としてはブラジルが53%、アルゼンチンが22%、メキシコが21%となっています。

ブラジル

最も売上でが大きいブラジルはEC事業が大きく伸び2,006Bとなりました。

これは前年同期比+40%と直近まで売上成長が下落していましたが、2023年今期で一番の売上成長率となっています。

EC事業を見ると今までは前期比+10%程度でしたが、前年同期の1,049Bから1,211Bと+20%も大きく成長しています。

フィンテック事業は2023年に入って毎期+60M程度の成長をしており、前年同期比では+22%となっています。

アルゼンチン

ブラジルに次ぐ売上のアルゼンチンは825Bとなりました。前年同期比売上成長率は+22%で、前期比+7%となっています。前年同期比+20%は勿論素晴らしいですが、去年から売上成長率はずっと下落しており、次の決算では20%を切ってしまいそうな状態です。特にEC事業が2022年とほぼ成長していない状態です。ただし、アルゼンチンはマクロ環境が非常に厳しい状態であることを考慮しないといけません。

メキシコ

メキシコの売上は772Bとなり、前年同期比+66%、前期比+10%で大きく成長しています。売上成長率も2022年Q4から60%代をじわじわと上昇しています。

前年同期比で見るとEC事業は+60%、フィンテック事業は+70%と成長が著しいです。

Earnings Callの発言内容

次に決算カンファレンスコールの発言で気になった部分をまとめます。

決算コール和訳はこちら↓

第3四半期において、MercadoLibreはMELI Masとして知られるロイヤリティプログラムを立ち上げ。$29レアル以上の購入で送料無料、およびDeezerからの12か月間の無料音楽などの特典。→アマゾンプライム会員のようなもの

EBITDAマージンが前四半期の16%から18%に向上。改善の大部分はブラジルからで、そこでは前年比で12ポイント改善し、メキシコも前年比で6ポイント改善。

広告は引き続き好調に成長。今四半期も売上高が前年同期比70%以上成長し、これで6四半期連続。特にセルフサービスのセラーが主要な成長ドライバー。アルゼンチンを除外した場合、GMVの広告浸透率はおおよそ2%。

AIを活用したソリューションの構築に注力している。検索、レビュー、質問と回答、商品のバイボックス、開発者向けのアシスタントなど

今四半期、POSに関しては価格以外にも販売戦略にいくつかの変更を加えており、アクティベーションとデバイスごとのTPVの面で非常に良好な結果を確認している。

プレゼン資料からハイライトの日本語訳抜粋

投資家様へ

私たちは長年にわたり、製品とサービスに対して絶え間ない一貫した投資を行ってきました、

このような投資が業績に与えた強力な影響は、成長の加速、顧客嗜好、事業収益性という形で、2023 年第 3 四半期に明らかになった。

販売品目の伸びは前年同期比 26%増(第 2 四半期は 18%増)に加速し、オフプラットフォームの TPV は 3 大市場すべてで前四半期を上回るペースで成長した。

財務実績も同様に喜ばしいものであった。純収入は前年同期比 40%増の 37 億 6,000 万ドル、営業利益は 4 四半期連続で前年同期の 2 倍以上となる 6 億 8,500 万ドル、利益率は 18.2%となりました。

これは、堅固な収益性とともにトップラインを急成長させる能力、そして事業規模を拡大するにつれて魅力的な経済性を生み出す可能性を改めて示すものです。

Mercado Libre の成長機会を最大化するため、いくつかの方面で投資を続けながら、このような結果を達成しました。

23年第3四半期には、ロイヤリティ・プログラムを「MELI+」としてリニューアルし、重要なマイルストーンに到達しました。

現在、私たちは会員数を増やすために投資を続ける改善されたプログラムを手に入れました。

このプロセスは8月下旬にブラジルとメキシコで本格的にスタートし、インパクトのあるマーケティング・キャンペーンを実施した。

刷新されたバンドルでは、送料がさらに無料になり、会員は29レアル/MXN149から数百万点の商品を購入できるようになった(従来の送料無料基準額は79レアル/MXN299)ほか、Disney+およびStar+プラットフォームの無料コンテンツ購読、Deezerプラットフォームの無料音楽サブスクリプション、さらに限定オファーや割引も提供される。

私たちは、今回のリニューアル後の最初の結果に満足しています。

ロジスティクスも投資分野のひとつである。

これによって、ブラジルで2番目に大きなeコマース市場において、即日出荷の約束を増やすことができた。

また、来年早々にもペルナンブーコ州に別の施設を開設し、北東地域のキャパシティを拡大すると発表した。

さらに、サンパウロにある施設のひとつを拡張し、メキシコに新たなフルフィルメント・センターを追加する準備を進めています。

このような長期的な投資は、当社のロジスティクスの競争優位性を維持するためのものであり、このことは23年第3四半期において、フルフィルメントが出荷に占める割合が過去最高の48%(22年第3四半期の40%から上昇)を記録したことからも明らかである。

さらに、ブラジル、メキシコ、チリ、コロンビアでは定時配送が記録的な水準に達したと同時に、全地域で商品ページの配送約束を改善し、コンバージョンにプラスの影響を与えた。

また、追加投資の影響を可能な限り相殺するため、生産性と効率性の向上にも引き続き注力しており、第 3 四半期はこれが奏功し、正味出荷コストの対 GMV 比は第 2 四半期比でほぼ横ばいとなった。

また、メリ・デリバリー・デー(MELI+ の一部)や、より低コストの配送を可能にするスロー配送など、革新的な配送オプションがバイヤーに採用されたことも喜ばしい。

また、与信能力、特にブラジルとメキシコのクレジット・カード商品に投資してきた。商品開発リソースの追加により、クレジットカードの引受モデルが強化されました。

この結果、過去 1 年間の資産の質は大幅に改善し、新規カード発行のペース を上げることができました。その結果、ブラジルとメキシコでカード発行枚数を加速させ、クレジットカードの TPV は初めて 10 億ドルを突破し、第 3 四半期には前年同期比約 70%まで伸びが加速した。

クレジットカードは、エコシステムの利用者に選ばれる金融サービス・プロバイダーとなることを目指した長期戦略の重要な要素であり、製品規模の拡大に向けた投資段階にあります。

ブラジル

ブラジルでは引き続き順調に事業を展開しており、23 年第 3 四半期もコマース事業における力強い勢いと市場シェア拡大が顕著な四半期となった。GMV成長率は為替変動の影響を除いたベースで前年同期比28%増と加速したが、これは販売アイテム数の増加によるもので、前年同期比27%増と21年第4四半期以来の高い成長率を記録した。

7月上旬と8月の父の日に向けた販促キャンペーンが奏功し、全カテゴリーで販売アイテム数が2桁増となった。ファーストパーティ事業は、収益性の大幅かつ構造的な改善により、加速度的な成長を続けており、これが家電カテゴリーにおけるシェア拡大に寄与している。

8月にサンパウロで開催されたMercadoLivre Experienceには、当社史上最大の15,000人以上の出品者を迎えました。

このイベントでは、セラーがビジネスを構築・成長させ、今年のピークシーズンに備えるために利用できる多くのツールを紹介した。

これには、出品者が独自の割引クーポンを作成できる新しい「クーポン・センター」の立ち上げや、フルフィルメントや広告をテストするためのインセンティブ、商品ページビューを5倍に増加させ、22年第3四半期の立ち上げ以来10億ビューを超えた短編動画「クリップス」などのツールのワークショップなどが含まれる。

また、同イベントでは、当行のマーケットプレイスや決済代行サービスを利用する小規模事業者向けのクレジットカード「MercadoPago」も発行し、加盟店が利用できるクレジット商品群を強化した。

ブラジルの第 3 四半期は、好調な収益性と概ね安定した不良債権残高を背景に、組成ペー スを加速させたため、当部門のクレジット商品は全体的に好調に推移した。

クレジット商品への関与を高める戦略の一環として、特定のユーザー・グループに対 してより大規模で長期にわたるローンの提供を開始し、エコシステムに様々な好影響を及ぼしている。

ブラジルのオフ・プラットフォームのTPVは好調な勢いを示し、為替中立成長率は前年同期比42%増となった。

デジタル口座の残高は引き続き増加しており(運用資産残高は前年同期比で2倍以上増加)、利用者も拡大している。

メキシコ

メキシコの商業業績は引き続き好調であり、MercadoLibre が同国の長期的な成長ポテンシャルを活用する上でいかに有利な立場にあるかを示すものと考えている。

GMV成長率は為替中立ベースで前年同期比34%増と引き続き好調で、販売品目の伸びも同38%増(前四半期は同34%増)と加速しており、21年第1四半期以来の高水準となった。

ホーム&インダストリーとアパレル&スポーツのカテゴリーが販売品目の増加に最も貢献した。

iPhoneの最新モデルの発売で素晴らしい結果を達成することができ、ファーストパーティ戦略および高額商品戦略において重要な一歩を踏み出すことができた。

越境ECはGMV全体の伸びを大きく上回っており、メキシコにおける戦略的優先事項としてこの事業への投資を継続しています。

9月には、オフプラットフォームのTPVがオ ンプラットフォームのTPVを上回った。

オンライン決済とPOSはともに好調で、第3四半期のオフプラットフォームのTPV成長率は為替中立ベースで前年同期比88%まで加速した。

この速い成長ペースが市場シェアを大幅に拡大し、メキシコにおけるデジタル決済の普及を加速させていると考えている。

MercadoPagoは、メキシコのデジタル口座への全製品スイートの展開に続き、認知度とエンゲージメントの確立に注力しており、23年第3四半期には順調な進展が見られた。

マインドシェア指標は、ここ数ヶ月でブランドの牽引力が高まっていることを示しており、非伝統的な金融サービスプロバイダーの中で最も高いシェアを獲得しています。

競争力のある NPS も改善しました。これは、クレジットカードを含む商品スタック の強化や、クレジット商品全般の利用拡大が奏功した結果と考えています。

23 年第 3 四半期も、メキシコのクレジット商品は堅調な伸びと収益性を示し、良好な四半期となった。

アルゼンチン

アルゼンチンでは、第3四半期に商業が好調に推移し、販売品目の伸びは前年同期比ほぼ13%増と、過去3四半期の平均1%増から加速した。

アルゼンチンの厳しいマクロ環境を考慮すると、同国が今年の選挙の最終段階に向かうにつれて、需要の牽引役が現れたと考えられる。

また、成長をサポートするため、ファイナンス・オファーの調整、セラーとの共同出資による販促キャンペーン、マーケティング戦略の調整など、戦術的な施策も展開した。

前四半期に述べたように、アルゼンチンの消費者がインフレから資金を守る簡単な方法を求める中、MercadoPagoの価値提案の強さはこの厳しい環境下でますます明確になってきている。

これは、MercadoPagoの "トップ・オブ・マインド "スコアが前四半期比、前年同期比ともに大幅に上昇し、報酬付き口座の利用者数が初めて1,000万人を超え、資産残高が前四半期比90%以上、前年同期比5倍以上に増加した第3四半期に改めて明らかになったものと思われる。

この資金流入はデジタル口座の他のユースケースにも好影響を及ぼし、プラットフォーム外でのTPV成長率は為替中立ベースで238%となった。

これは、アルゼンチンにおけるフィンテック事業がインフレ率を大幅に上回って成長していることを示しており、為替中立ベースのTPV成長率とインフレ率のプラス幅は、第23年第3四半期に第23年第2四半期比で拡大した。

厳しい環境ではあるが、アルゼンチン事業の基盤は堅固であると考えている。

連結業績

当四半期も力強い成長と収益性を達成した。

売上高は前年同期比 40%増の 37 億 6,000 万ドルで、メキシコ(前年同期比 66%)とブラジル(同 40%)の好調が目立った。

コマース事業の売上高は、サービス収入の増加により、前年同期比45%増に加速したほか、1P商品の売上成長率も前年同期比37%増とほぼ横ばいであった。

フィンテック事業の収益成長率は前年同期比33%増と、前四半期比で加速した。

広告サービスからの収益は、為替影響を除いたベースで6四半期連続で70%を超える伸びとなり、GMVのほぼ1.7%に相当する。

この利益率の高さが、前年同期比3.0pt増の売上総利益率にプラスに働いた。

売上総利益率を押し上げたその他の要因としては、CX(カスタマー・エクスペリエンス)および集金手数料の規模拡大と効率化、POSデバイスの販売台数減少、ファーストパーティ製品のマージン上昇などが挙げられる。

これらは、フルフィルメント拠点の拡大による出荷業務からの逆風、債権調達コストの増加、利益率の高い債権収益の構成比の低下などを相殺した。

営業費用は前年同期比 4.3pt減少した。力強い成長を継続し、コスト規律を徹底した結果、営業費用は前年同期比 0.7pt、販売管理費は同 0.5pt減少した。

貸倒引当金繰入額は、特にブラジルにおける資産の質の改善と、収益の伸びが債権を上回った他の事業の希薄化効果により、純収入に対する比率が前年同期比で低下した。

貸倒引当金繰入額が前四半期比で増加したのは、ブラジルの特定のユーザー向けにより大口・長期の貸出が導入されたこと、および地理的構成(信用損失が最も少ないアルゼンチンがポートフォリオに占める割合が低下した)によるものである。

営業利益は前年同期比 131%増の 6 億 8,500 万ドルとなり、四半期ベースで過去最高を更新した。

これを支えたのは、ブラジルで 157%、メキシコで 106%の直接貢献(DC)成長であり、これらを合計すると DC の 65%、増 加 DC の 82%を占めた(23 年第 3 四半期と 22 年第 3 四半期を比較)。

当四半期の好調なマージン実績は、高い成長率を維持しながら規模を活用する能力と、長年にわたる一貫したテクノロジーへの投資を反映している。

この投資は、顧客への優れた提案(収益の伸びを促進)、より効率的な社内プロセスおよびコスト構造(費用の希薄化をサポート)として結実しつつある。

これは、当社の財務モデルの強さと魅力、そして卓越した業務遂行への集中を反映しています。

当四半期の純利益は 3 億 5,900 万ドルに達した。これには2億3900万ドルの為替差損(純額)が含まれ、うち1億7300万ドルはアルゼンチン市場での自社株買いに直接関連したものです。

また、アルゼンチンでの資産・負債の再評価(主にアルゼンチン・ペソで保有する現金が米ドルで評価されなくなった)により、米国会計基準では4,000万ドルの為替差損が発生しましたが、これは8月中旬の急激なペソ切り下げにより、前四半期よりも大きくなりました。

とはいえ、現地の会計ルールでは、アルゼンチンのドル建て資産(主に企業間債権)がアルゼンチン・ペソで価値を増し、為替差益が発生したため、7,600万米ドルの税金が課された。

また、メキシコの繰延税金資産の評価性引当金を取り崩したことによる1億4,100万米ドルのプラス影響もありました。

アルゼンチン・ペソ対米ドルの下落が続いていることから、アルゼンチン・ペソ建ての損益項目を示した下表を含む追加情報を投資家に提供する。

2023年9月30日までの9ヵ月間において、アルゼンチン・ペソの収益および費用を公定為替レートではなくブルーチップ・スワップ・レートで米ドルに換算した場合と同等の切り下げの影響をシミュレートした場合、営業利益は報告されている営業利益15億8300万ドルを3億3100万ドル下回ったと推定されます。ただし、アルゼンチン事業に関連する

しかし、アルゼンチン市場での自社株買戻しによる資金還流の結果、アルゼンチン事業に関連する多額の為替差損が発生した。

この買戻しはブルーチップ・スワップ・レートで行われ、2023年9月30日までの9ヶ月間の公定為替レートに対する平均スプレッドは約103%でした。

アルゼンチンにおける当社のキャッシュ・マネジメント戦略の結果、当社の純利益とキャッシュ・フローは、為替レートの切り下げによる潜在的な影響の多くをすでに織り込んでいると考えている。

上記のシミュレーションによる2023年9月30日までの9ヶ月間の当期純利益への影響は、ほぼ中立から若干のプラスになると予想しています。

好調な損益実績は現金創出にも反映され、現金および現金同等物は第 3 四半期に 3 億 1,100 万ドル、第 2 四半期から累計で 2 億 6,100 万ドル増加した。

ロジスティクス・ネットワークへの投資を継続しているため、設備投資額は今 年に入って 3 億 2,900 万ドルに達しました。

有利子負債比率は好調な業績とキャッシュフローを背景に大幅に改善し、EBITDA に対する純有利子負債比率は前年同期の 2.5 倍から第 3 四半期には 1.0 倍未満に低下した。

当四半期中に発表した2028年転換社債の償還手続きが完了すれば、これらの比率はさらに改善すると予想している。当社のバランスシートは良好な状態にあると確信しています。

見通し

当四半期も堅調な営業KPIと財務実績を達成したことを受け、当社チームは現在、コマース事業におけるリーダーシップをさらに拡大し、フィンテック事業における勢いをさらに加速させるため、新たな繁忙期を成功させることに注力しています。

より広い意味で、当四半期の業績が、規模拡大に伴い損益全体の営業レバレッジを実現する能力を示していることを特に喜ばしく思っています。

このことは、今後も多くの成長機会を活用することに注力する当社にとって、良い兆候です、

また、長期的にはさらに規模を拡大し、収益性の高い持続可能な方法でこれを実現する能力を楽観視しています。そして、長期的にさらなる規模を創出し、収益性の高い持続可能な方法でこれを実現する能力について、私たちは楽観的であります。

総括/感想

今期は売上高及びEPSの成長が素晴らしく良い決算内容となりました。

とりわけブラジルのEC事業とメキシコセクターの好調が好決算の要因かと思われます。アルゼンチンのマクロ環境が厳しい今期でしたが、いづれ収束していくとポジティブに考えていきたいです。

現在、ブラジルは8~9月頃から政策金利が下落をしだしメルカドリブレにとって追い風でありますが、アルゼンチンは高い金利のまま向かい風になっています。

Q4はクリスマスシーズンとブラックマンデーがありますのでEC事業はシーズナリティーとして高い売上高を出せる期待をしています。

株価に関しては好決算を受けて株価も上昇しておりPERも70台まで上がり割高感はありますが、どこかのタイミングで調整が入っ1100ドルあたりまで下がって割安感が出てきた際には買いましを検討したいところです。

ここから先は

¥ 300

この記事が気に入ったらチップで応援してみませんか?