BRICS諸国の通貨の国際化について

NCBI

D.I. コンドラートフ

2021 Apr 25.

元記事はこちら。

要約

BRICS諸国(ブラジル、ロシア、インド、中国、南アフリカ)を中心とする新たなパワーセンターが形成され、世界経済の大規模な変革が進行している。

これらの国々は、産業と金融の発展により、商品、サービス、資本の国際市場における主要なプレーヤーとなり、その機能に重要な、そして時には決定的な影響を及ぼしている。しかし、今後数年のうちに、米国や欧州連合との金融・信用関係において、世界金融における長期的な支配力を克服し、力の均衡を図ることができると言うのは時期尚早であろう。

BRICS諸国の通貨単位が、世界経済関係において米ドルやユーロを圧迫するほどの影響力を持つ準備資産となり、ロンドンやニューヨークと対等に渡り合える大規模な国際金融センターがBRICSに形成されることによってのみ、このようなバランスの実現が可能となる。

キーワード:BRICS諸国の成長要因、BRICS諸国経済の不均衡、BRICS新開発銀行、BRICS諸国通貨の国際化、国際基軸通貨、中国の金融政策、人民元の国際化の見通し、ロシアと中国の貿易関係

過去20年間、世界経済のパワーバランスに大きな変化が生じたのは、一般に新興国と呼ばれる比較的少数の発展途上国の経済力が著しく向上したためである。

新興国におけるGDPの急速な成長率は、原則として、セクターや社会構造の活発な変革と結びついており、その発展を非常にダイナミックなものにしています[1]。その結果、2000年から2020年にかけて、IHS Markitによれば、新興国市場は、財、サービス、資本の国際市場においてその地位を著しく強化し、従来のリーダーであった先進国から大きく脱却することができた(図1)。世界のGDP1における新興国の割合は、2000年の39.1%から2020年には55.8%に増加し、世界のGDP成長率に対する貢献度は2001年の1.4%ポイント(pp)から2019年には2.1%ポイントに増加した。

2000年から2020年にかけて、世界のGDPの52%(南アフリカを含むと52.4%)の成長をもたらした主要国は、中国、インド、ロシア、ブラジルの4大新興市場で、南アフリカとともにBRICS統合連合を構成しています。2000年から2020年の平均で、中国8.6%、インド5.9%、ロシア、ブラジル、南アフリカ1.8-2.7%という高い経済成長率により、世界の財・サービス生産におけるシェアを大きく伸ばし、海外直接投資や国際準備の蓄積でトップクラスとなり、予算や社会情勢の大幅改善や国内金融市場の規模拡大が実現した。これらの成功は、2000年代にBRICS諸国で行われた深い制度改革の結果であり、中国では社会主義改革、ブラジルやインドでは過剰な輸入代替、南アフリカではアパルトヘイト政策といった構造的な理由から、これまで活用されてこなかった各国経済の潜在力をより十分に引き出した。

個々のBRICS諸国における成長要因のリストは異なっている[2]。中国とインドの経済成長は、主に高い貯蓄率と蓄積率を維持し、輸出製造業で多数の安価な労働資源を引き寄せることに基づいていた。

ブラジルと南アフリカは、最大の原材料輸出国である。また、最貧困層を含む家計の最終消費拡大を刺激するためにこれらの国の当局が実施した社会プログラムは、経済状況にとって非常に重要である。

2000年代、ロシアは燃料・エネルギー製品の輸出を拡大し、国内消費市場の潜在力を活用した。経済の成長により、国民の幸福度は顕著に向上し、この点で、わが国は、近年の企業活動の鈍化にもかかわらず、同協会の他国をリードしている(図2)2。

しかし、BRICS経済圏では、その進展にもかかわらず、深刻な不均衡が残っており、その持続的発展を脅かしています。中国では、制度的な要因により、総固定資本形成は過剰であり、経済は消費者需要への指向を特徴とし、財やサービスの輸出はもはやGDP成長の支えとはなっていない。インドは、蓄積と消費のアンバランスが特徴で、人口のかなりの部分が貧困を続けていることが大きな原因となって再生産されています。逆に、ブラジルと南アフリカでは、GDPのダイナミクスは主に内需の状態によって決定され、彼らにおける蓄積と貯蓄の指標は比較的小さい。一般に、ロシアでは貯蓄に不足はないが、利用可能な財源は投資に十分な効率がなく、その結果、経済は鉱産物の輸出に大きく依存している。

すべてのBRICS諸国は、最も重要な公共機関の未発達、シャドーセクターの大きなシェア、国家機関の高いレベルの腐敗、制裁、著しい社会階層、産業および原材料生産地域における生態系の劣化の増加など、多くの共通の社会経済問題を抱えている。

これらの困難は、BRICS諸国のビジネス環境を著しく悪化させ、ビジネスに関する国際的なランキングで低い位置にあることに反映されています。ロシアは190カ国中28位、中国は31位、インドは63位、南アフリカは84位、そしてブラジルは124位である。

BRICS経済の脆弱性は、2020年のパンデミック時にはっきりと顕在化した。当初、一部の専門家は、欧米諸国の景気後退を背景に、新興国が自律的な成長力を維持し、世界経済の代替機関車として機能すると考え、先進国と途上国の経済サイクルの「分断」に期待を寄せた。しかし、そうはならなかった。BRICS経済は2020年の第1四半期と第2四半期にGDPの急激な減少を示した。IHSの予測によると、中国がプラスのGDPダイナミクス(1.5%のレベル)を維持することができたとしても、その量はインド、南アフリカ、ブラジル、ロシアで減少し、それぞれ-6.9、-8.9、-7.0、-6.0%となる。

大規模な危機対策プログラム、および世界的な市場状況の改善により、BRICS諸国のGDPのプラス成長は、第3四半期と第4四半期(中国は第2四半期)に回復し始めた。しかし、回復成長に続く金融環境の引き締めは、2022-2023年のGDP成長率の鈍化につながる。近年、主要新興国の内部経済サイクルの転換点は、依然として先進国の市場状況の変化と一致しており、その経済サイクルが「分裂」するという仮説を否定しています。

ロシアは、燃料・エネルギー資源の採掘と輸出が不釣り合いなほど大きな役割を果たす国家生産の多様化が不十分なため、外部環境の悪化の可能性という観点からBRICS諸国を評価した場合、おそらく最も脆弱であることが判明している。

さらに、2013年から2019年にかけてのロシアの低いGDP成長率に見られるように、経済における産業と部門の不均衡の蓄積により、国際的な原材料市場の価格状況が比較的良好であっても、ロシアが高いダイナミクスを得ることはできない。こうしたことから、国内経済の持続可能でバランスの取れた発展を目指した近代化と再構築の課題は、これまで以上に緊急性を増している。

近代化には、国の経済政策の一定の調整が必要である。他のBRICS諸国とは異なり、ロシアでは主にマクロ経済の安定を維持することに焦点が当てられている。将来的にこの目標が無条件に重要であることを考えると、国家の主な努力は、国内経済の質的変化を刺激することに向けられるべきである。ハイテクや科学集約型製品の生産、労働生産性、固定資産への投資の割合、中小の革新的企業の増加である。

近代化・産業発展政策への移行は、税制や関税の優遇、官民パートナーシップ、連邦政府や地域開発機関を通じた融資・保証・投資など、優先産業や経済部門を支援するさまざまな手段を国家がより積極的、一貫的、体系的に活用することを意味する。

BRICSのメンバーである主要な発展途上国との政治的・経済的和解により、ロシア経済の再編プロセスを加速させる新たな機会が開かれた。

特に、エネルギー、農業生産、冶金、輸送、特殊機械製造、金融・銀行活動などの分野で、国内事業をこれらの国々の市場に拡大するための前提条件が整っている。ロシアが一定の競争力を持つこれらの分野での貿易・投資協力の強化は、国内経済における新たな成長極の形成に寄与し、非一次産品の国際市場における同国の地位を強化することになる。

BRICS:夢から現実へ

2001年、アメリカの投資銀行ゴールドマン・サックスの専門家が、ブラジル、ロシア、インド、中国の4大新興市場経済圏をBRICsグループに統合した3。

2006年、国連総会の傍ら、ニューヨークでBRICS諸国の初会合が開催された。2006年、国連総会の傍ら、ニューヨークで第1回会合が開催され、参加者は国際的な場でのコンタクトを継続する意向を表明しました。

2008年には日本で、4カ国の首脳が喫緊の経済問題に対して協力することに合意しました。

2009年6月16日、エカテリンブルクで行われた最初の公式首脳会談で、各国首脳は「一貫した、活発で、開かれた対話と互恵的な協力の発展」という連合の目標を定めた。

この年から首脳会談が定期的に行われるようになり、国家間の経済協力の仕組みが徐々に形作られ、西欧や米国を中心とする世界各国との利害が調整されるようになりました。2011年に5番目のメンバーである南アフリカが加入した後、共同体はBRICSという新たな名称を獲得した。

2050年には、経済的なダイナミクスを維持したまま、BRICS諸国のGDP合計は、先進国(G7)の2.4倍(世界GDPの46.2%)になると想定されています。

2010年から2019年にかけてBRICS諸国が発展し、パンデミック時にも一部の国がポジティブなダイナミクスを維持したことから、経済協力開発機構(OECD)を中心とする一部の国際アナリストは、長引く不況の中で経済成長率が低い先進国に対するカウンターバランスとして、このブロックを捉えています。

BRICS諸国は、事務局や憲章など、正式に確立された規範を有していない。国家は、発展の道を選択できるような新しい世界のモデルを作るために統合したのです[3]。

BRICSの公式サミットは、毎年いずれかの国で開催されます。一定の順序が守られている。サミットの開催国が議長に任命され、現在の活動の調整を保証する。現在、BRICS諸国は、エネルギー効率、気候変動、国際金融機関など、20以上の交流形式をとっています。

2015年には、緊急時に使用することを目的とした外貨準備のプールを作るプロセスが完了し、1000億ドルの株式資本を持つBRICSの新開発銀行が稼働した。

BRICSの特徴は、各メンバーが同時にその大陸や地域の主要経済圏であることです。ロシアはCIS、ブラジルは中南米共同市場メルコスール、南アフリカは南アフリカ開発共同体、インドは南アジア地域協力連合、そして中国は上海協力機構である。これらの地域統合グループにおいて、BRICSのパートナーである国々は、BRICS+を形成することができます[3]。

2017年、中国指導部は28カ国の代表を招き、拡大フォーマットで対話を行った。インドネシア、マレーシア、フィリピン、カンボジア、エジプト、ナイジェリア、エチオピア、ケニア、アルゼンチン、チリ、メキシコ、その他。BRICS+は、同協会のパートナーを幅広く形成し、恒久的に協力することが想定される。

BRICS新開発銀行

協力の有望な分野には、エネルギーと金融があり、この分野では、連合がさらなる投資機会を開くことになります。ここで重要な役割を果たすのが、BRICS新開発銀行です。

その主な任務は、BRICS加盟国だけでなく、発展途上国のインフラと持続可能な開発プロジェクトに融資することです。同銀行の運営が始まった2016年以降、中国、インド、ロシアでそれぞれ5件、ブラジルで4件、南アフリカで2件、合計51億ドルの20件以上のプロジェクトが承認されています。

2016年は、再生可能エネルギーに関するものを含む7つのプロジェクトが初めて承認され、その金額は15億ドルを超えました。そのひとつが、カレリア州の2つの水力発電所-Beloporozhskaya HPP-1とBeloporozhskaya HPP-2の建設(1億ドル相当、総容量50MW)で、Kemskii HPPカスケードの一部となる。この小水力発電所プロジェクトは、ロシアで初めてBRICS新開発銀行から融資を受けたものです。2016年に着工した本施設は、最新技術を駆使して設備寿命とプラント効率を高めています。しかし、タービンや発電機などの設備のほとんどはロシアで製造されたものです。2019年末には、両発電所で水力発電ユニットの試運転が成功裏に実施されました。

2018年、同行はブラジル、インド、中国、南アフリカで10億ドル超の4つのインフラプロジェクトを承認しました。「新開発銀行年次報告書2019」によると、BRICSの営業ポートフォリオには、総額149億ドルの51のプロジェクトが含まれています。

S&PとFitchからAA+の高い信用格付けを受け、国際債券市場へのアクセスを開始した。2018年には、総発電容量1500MWの再生可能エネルギー施設の設置を支援しました。承認された2017年から2021年の開発戦略では、2021年までに同銀行が承認する融資の総額は320億ドルから440億ドルに及ぶ可能性があるとされています。

専門家によると、BRICS新開発銀行内でのBRICS諸国の投資協力は、投資保護の度合いを高め、複数の国家が関心を持つプロジェクトに対する資金の蓄積に役立つという。

過去10年半の間に、主要な発展途上国は、その経済的潜在力を大幅に強化し、世界経済成長の新たな柱となることができました。輸出収益と外国投資の急速な回復により、国際収支は著しく改善され、外貨準備高も大幅に増加し、国内金融の安定性も大幅に向上しました。その結果、国際収支が悪化したときに自国通貨の安定を維持し、国内金融市場を保護するために途上国が広く採用していた通貨規制が、一貫して撤廃されることになった。

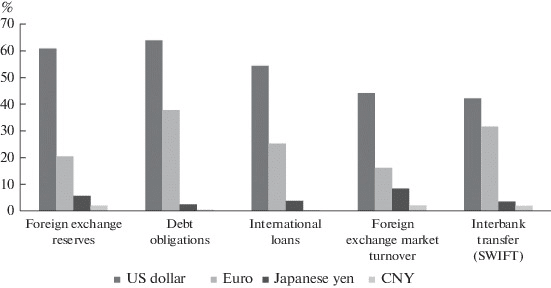

現在、世界の通貨制度は、米ドル、ユーロ、日本円の3つの通貨によって支配されており、国際貿易における決済の8割以上、公的準備資産と世界債務債務の約9割が指名されている(図3)[4-6]。

通貨領域における優位性は、先進国が国際金融において主導的な地位を維持し、世界の主要な資本フローを自国に固定することを可能にする主要因の一つである。さらに、米国は長年にわたり、ドルが世界の主要通貨であることを利用して、海外投資家に債務を肩代わりさせ、慢性的な経常赤字(図4)をカバーすることに積極的であった。

2012年以降に増加した米国の企業債務と公的債務は、2020年第1四半期末にはそれぞれGDPの78.3%、101.6%に達し(図5)、ドルが対外貿易契約の履行と国内金融取引の両方で広く使用されている新興国を含む他国経済の安定に大きな脅威を与えている。そのため、BRICS諸国の通貨の国際化と多心的な世界通貨システムの形成は、より一層急務となっている。

外国為替法制の完全または部分的な自由化は、最大の開発途上国の通貨を国際市場に普及させる条件を提供した。国境を越えた融資や債務証券の発行に利用され始めている。通貨システムが不安定になり、世界の主要通貨のレートが変動するようになった影響で、途上国の通貨単位が国境を含む域内貿易に関与する傾向が見られる。

国際流通における途上国通貨の使用規模はまだ小さく、世界の生産・輸出に対する途上国の貢献度の高まりには対応していない。このため、国際決済銀行によると、2019年の世界の外国為替市場の総取引高に占めるロシア、中国、インド、ブラジル、南アフリカの通貨の総シェアは9.3%(図6)であるのに対し、世界のGDPへの貢献度の合計(2015年の恒常価格でのPPPによる2020年のデータ)は34.6%と推定されている。

途上国の自国通貨の国際化が進んでいない理由は、よく知られている。途上国が輸入する原材料は、伝統的にドル建てで取引されている。国内企業はドル建てで事業を行うことを好み、為替リスクを負っている。自国通貨単位での国際金融取引には、ある程度の制限がある。資本市場が未発達であるため、ルーブルやその他の資産の運用という点で、非居住者の金融能力は極めて限定的である。最後に、税制や法制度を含む一般的な経済環境は、非居住者がBRICS通貨を使用することを好まない。

将来、これらの障壁が克服されれば、国際貿易や国境を越えた資本移動のサービスにおいて、最大規模の途上国の自国通貨が果たす役割が大幅に増加し、世界経済における重要性に応じて、現代の通貨システムにおいて顕著な地位を占めるようになると予想されます。

中国の金融政策について

中国当局は、国の輸出を総合的に支援するよう努めている。これは主に、人民元が長年にわたって主要貿易相手国の通貨に対して過小評価されてきたことに起因する。現在、OECDによると、人民元の対ドルレートは20〜25%割安で、中国の輸出だけでなく、海外から国内への直接投資の大規模な流入を刺激し、海外の企業家が中国で投資プロジェクトを実施する際のコストを安くしています。その一方で、この政策は人民元の国際化、世界の貿易や金融における人民元の普及を妨げている。中国当局は、投機的な資本が国内に大量に流入し、国内通貨為替レートへの圧力が高まること、また、外部環境が不利な状況で国内金融の安定を損なうような無秩序な国際人民元市場が生まれることを恐れ、同通貨の取引に多くの制限を設けている。

中国指導部は、厳格な通貨規制を維持しながらも、人民元の国際化、特に国家間通貨交換協定の締結による周辺国との国境貿易への関与に踏み切らない。モンゴル、ベトナム、ミャンマー、ネパールとの国境貿易では、すでに人民元が主要通貨になっている。また、ロシア、フィリピン、韓国との貿易でも人民元が使われるようになってきている。

また、香港では人民元の国際化が進み、送金やカード決済、現地銀行への預金開設など、人民元による一定の取引が許可されたのも特徴である。また、中国の企業や銀行が香港証券取引所に人民元建て債券を上場できるようになり、香港行政区における人民元建て金融商品の市場開拓に道が開かれた。今後、香港と上海の証券取引所で取引される中国企業の株式の統一的な取引システムの構築が予定されており、このプロセスは大きく加速される可能性があります。

香港における人民元の金融取引量の増加は、世界市場における中国通貨の取引量の増加を伴っている。過去5年間で、香港とシンガポールの人民元建て先物取引の国際市場はほぼゼロから形成され、2013年には1日平均300億ドル、中国国内の外国為替市場の取引高のほぼ半分に相当する取引高を記録しました。

香港に次いで、銀行業務、外国為替取引、債券発行、融資などの業務で人民元市場をリードしているのは、ロンドン金融センター、次いでパリ金融センターである。フランス銀行のC・ノワイエ総裁は、オフショア人民元市場を開拓する意向を表明した。パリの金融センターは、強力な銀行セクターと高い国際性に支えられ、常にイノベーションを起こしやすい。ユーロ圏の主要なオフショアセンターとなることで、フランスは大きなメリットを得ることができる[7]。

2011年から2019年にかけて、人民元建ての対外貿易取引量は6.1ポイント増加し、輸出入取引量全体の13.8%に達した5 フランス企業の中国のパートナーは、人民元建て決済の実施を提案するようになっている。これには十分な理由がある。通貨自由化に伴い、人民元はドルに対して変動している。人民元建てで対外貿易契約を結ぶことで、中国企業は為替レートの変動リスクを平準化することができる。地方政府は、税制優遇、行政手続きの簡素化、輸出決済など、さまざまな方法で人民元による国際決済を支援している。また、人民元取引の決済サイクルは大幅に短縮されます。

人民元による対外貿易業務をパートナーに提供することで、中国企業はさらなる商業的利益を得ることができ、それは時に中国企業にとって極めて重要なものとなる。一般的に、人民元の国際化によって、中国企業は国内外の市場における地位を強化し、その行動範囲を大幅に拡大することができる。しかし、国際関係の拡大に伴って増加するリスクも忘れてはならない。このように、国際貿易には、為替レートの変動、契約条件の不履行とその解除、輸送・政治リスクなどがつきまとう。

中国では、商業信用状のような古典的な貿易金融商品が広く使用されています。商業信用状は、信頼性が高く、理解しやすく、比較的競争力のある金融商品であるため、リスクを十分にカバーすることができます。しかし、大量の対外貿易取引に伴い、他の金融ソリューション、特に支払いを証券化する業務が必要とされています。中国の大企業とそのパートナーには、サプライチェーンファイナンスや電子請求書など、新しい機会が生まれている。

中国本土では、非居住者でも人民元の口座を開設することができますが、まず国家外国為替管理局(SAFE)の許可を得る必要があります。この口座は、対外貿易業務に限定して使用する必要があります。香港はより柔軟なルールを持っており、口座を開設すれば、その口座に預けた資金を中国本土以外での投資や銀行送金に利用することができる。

大手国際銀行は、輸出業者や輸入業者の顧客に対して、中国のパートナーとの取引に必要な資金を調達するために人民元の口座を開設する機会を提供しています。彼らは通常、為替、支払い、預金、ローン、貿易金融に関連するさまざまなサービスや商品を提供しています。

フランスに拠点を置く中国の銀行やフランスの銀行も、欧州の企業に対し、人民元建ての対外貿易契約の決済を容易にするサービスや商品を提供しています。例えば、5〜7年の期間の人民元建て融資は、中国への投資や輸入品の支払いに利用することができます。その結果、欧州企業のドル支出は減り、支出に柔軟性が出てきている。

2012年、中国と台湾の中央銀行が人民元建て決済に関する協定を締結し、アナリストはこの地域最大の経済イベントとみなした。画期的だったのは、世界の金融センターである英国で行われる金融取引において、人民元の地位が強化されたことで、1日の取引高は4兆ドルに上った。イングランド銀行によると、2013年2月、英国はG7諸国の中で初めて、中国人民銀行と通貨スワップ(交換)協定を締結する機会を得たという。この協定により、イングランド銀行は最大で4000億元(約640億円)を他行へ供給できるようになりました。Standard Chartered Plcのインターバンクオペレーション責任者であるP. Linternによると、この出来事は金融市場に完全に革命を起こすという。[8]。

2013年3月、中国人民銀行と欧州中央銀行は450億ドルのスワップ協定を締結した。これに先立ち、2013年3月30日、中国の通貨当局はブラジルと300億ドルの通貨スワップを締結した。国際金融システムが不安定化した場合、これらの国はドル準備を使用することなく、相手の通貨で借りた資金を相手に提供できるようになることが想定されている。中国は、国際金融における人民元の地位を徐々に固めていこうとしている。

2011年6月、中国とロシアは「自国通貨による決済への移行に関する協定」に調印しました。第一段階として、中国の取引所ではルーブルの取引が、モスクワでは人民元の取引が開始されました。2011年10月24日、ロシアの銀行VTBが法人向けに人民元による預金を開設した。

人民元に対する外貨保有者の国際的な信用を高めるため、中国は通貨としての金の国家備蓄を増やしており、ワールド・ゴールド・カウンシルによると、2020年第2四半期末の累積備蓄量は1948.3トン(世界の貯蓄額の5.6%)に達しています。中国は金準備を増やすことで、3兆2,400億ドルとされる準備資産を確保し、人民元を世界通貨として確立するためのリスクを最小化したいと考えています。世界の金融・財政政策の枠組みの中で、中国は、米国と西欧諸国が伝統的に支配してきた世界金融機関(IMFと世界銀行)において、制度的基盤を築き、利益を高めようとしている。

中国当局の拡張的な金融政策は、社債市場の急速な発展に寄与した。とはいえ、2019年末の社債量(約1.9兆ドル)では、中国は欧州(2.9兆ドル)や米国に大きく劣っていた。米国の債券市場は約6兆ドルで、世界の社債市場の44.4%を占めていた。

なぜなら、国家間のメカニズムは国家と世界の利益を実現するための重要なプラットフォームであり、国の外交政策コンセプトに合致しているからである。BRICSグループが創設された理由のひとつは、世界の発展に関する問題で欧米諸国が優位に立ち、他の国家は差別的な圧力を受けていることであった。そのため、中国は、国際社会が異なる国々に平等な条件を作り出す必要があると考え、世界の舞台で自国の利益を増進する方法を模索し始めた。

BRICSの中で、中国が関心を寄せているのは、主に金融システムである。天帝は、国家間決済における人民元の割合を増やし、国際通貨とすることで、加盟国のIMFへの依存度を下げることを課題のひとつと捉えている。米国の支配を制限するために、国家が一丸となる。これに関して、2014年に遡ってBRICS準備基金とBRICS新開発銀行が作られました。基金は1,000億ドル。中国の取り分は410億ドル、ロシア、インド、ブラジルの取り分はそれぞれ180ドル、南アフリカは50億ドルである。BRICS新開発銀行は、IMFと世界銀行に対抗するものと考えられています。協会の枠組みの中で大規模なプロジェクトに融資し、世界経済のショックによるリスクを軽減することを目的としています。他の国も銀行に参加することが可能な場合、資本金における設立5カ国のシェアは55%を下回ることはできない(IMFでは米国と欧州諸国に対して同様の最低基準値が適用されているのは興味深い)。

ロシアと中国の貿易関係

2019年6月、ロシアと中国は、自国通貨であるルーブルと人民元を用いた相互の貿易・金融取引の発展に関する協定を締結し、二国間貿易関係の脱ドル化に向けた第一歩を踏み出しました。この決定は、両国の経済的な結びつきが強まる中で、特に重要な意味を持つものです。

2019年、中国税関総署によると、ロシアと中国の貿易高は1097億ドル(図7)となり、中国のロシアへの輸出額495億ドル(+3.1%)、中国のロシアからの輸入額603億ドル(+2.3%)と、2018年と比較して2.7%の増加である(数字は各種推定によりロシア連邦の関税統計と異なる)。

中国のわが国からの輸入構造において、供給の大部分は、石油と石炭を中心とする燃料・エネルギー製品に該当します。BRICSグループ内の協力により、中国が世界第1位であるエネルギー資源の輸入量:2018年7億7870万トンで世界の一次エネルギー資源輸入量の約13.5%を占め、特に2019年の中国のシェアは石油輸入で20.8%、石炭輸入で21%、ガス(LNG含む)輸入で10.1%、石油製品で4.7%と拡大傾向に対応できます。また、両国は2009年に石油分野での協力に関する協定を締結している。ロシアは中国にとって最大の石油供給国のひとつとなった。2019年、中国税関総署によると、石油輸入におけるわが国のシェアは15.4%に達した(サウジアラビア、16.5%)。この間、ロシア連邦からの石油輸入量は7770万トンを超え(図8)、2018年の水準を8.6%上回った(データはロシア連邦の税関統計の指標と異なる)。

2019年、ロシアの中国向け石炭供給量は、蒸気炭1720万トン(2018年比+240万トン)、原料炭540万トン(+110万トン)、褐炭310万トン(+190万トン)、無煙炭650万トン(-050万トン)の輸入など2018年より490万トン多い3220トン(図9)に達しました。

石油製品(2019年の中国の輸入に占めるロシアのシェアは3.8%)やLNGを含むガス(約2.6%)の供給は僅少である(図10、図11)。一方で、Power of Siberia幹線システムによるロシアのガス輸出(2019年、0.328bcm)の増加に伴い、中国への青物燃料のパイプライン供給のシェアが高まると予想されている(図12)。

人民元の国際化の要因として、金融システムの安定化と経済成長の回復の後に可能となる、国内外の市場における人民元に対する信頼性の強化が挙げられる。パンデミックによって乱された中長期的なマクロ経済のバランスを回復させるという話である。まず、中国人民銀行と中国財政部は、ドル、ユーロ、人民元の為替レートを安定させる必要がある。

人民元の国際化は、東南アジアからドルを追い出すことなしには不可能である。対外貿易の分野では、輸出企業が為替リスクの未然防止を放棄し、総売上高よりも利益水準を重視するように為替規制を調整する必要がある。中国当局が粘り強く推進している解決策の一つは、世界の主要通貨で構成される通貨バスケットを創設し、アジアの金融政策のベンチマークとすることである。しかも、バスケットのウェイトは実体経済的な要因、特に地域貿易によって決定されるべきと規定されており、ドルのシェアが低下し、人民元のシェアが上昇することに寄与している。アジア通貨単位プロジェクトが実施されれば、人民元と東南アジア諸国の通貨の為替レートの相関が急激に高まり、人民元のボラティリティが低下することになる。

人民元の国際化のもう一つの側面は、中国の金融市場の整備である。すでに中国財政部は、新型国債の発行、税制の見直し、非居住者の国内市場へのアクセス条件の整備などを進めている。また、欧米と類似したREPO取引の導入も予定されている。国債の有効なイールドカーブを形成するためには、ベンチマークとなる10年債をやめ、5年債に切り替える必要がある。また、STRIPS(Separate Trading of Registered Interest and Principal of Securities)プログラムを導入し、クーポンを債券と区別して取引することも検討されている。

内部問題に加えて、オフショア人民元市場の発展が議題となっている。オフショア人民元市場が活性化すれば、人民元の国際化だけでなく、中国の余剰貯蓄をより効率的に海外に循環させることができる。オフショア市場は、中国の金融機関の海外市場進出の足がかりにもなる。そのためには、市場インフラの整備が必要である。2002年1月、中国人民銀行は全国決済システム「中国銀聯」を開始した。今後、コマーシャルペーパーや預金証書の決済システムを改善する予定である。長期的には、遅かれ早かれ、すべての証券を一元的に決済するシステムに移行する必要がある。

2016年10月1日、人民元は正式に特別引出権(SDR)の計算に含まれることになった[9]。新しいバスケットでは、日本円と英国ポンドを押し出したが、最も顕著な(6.5ppの)減少は、ユーロのシェアであった。同時に、米ドルのシェアはほぼ横ばいであった。

人民元がIMFのバスケットに含まれているという事実だけで、この通貨単位が世界の基軸通貨になるわけではない。それは、中国が金融・通貨システムの改革を進めてきたことを反映している。しかし、通貨法制の自由化計画や世界経済における人民元の役割について、中国当局の公式見解が示されていないことから、自国通貨の本格的な国際通貨への転換は、中期的な国家政策の優先課題には含まれていないことがわかる。国際決済銀行とオーストラリア準備銀行の専門家によると、中国当局は人民元を対外的な経済拡大の手段とは考えておらず、国内の金融市場を厳格に管理することを優先事項として考えている。同時に、中国が世界との貿易・経済関係をますます拡大し、経常収支が黒字化することで、世界の貿易や金融における人民元の利用が自然に拡大することに貢献するだろう。

2018年3月、上海国際エネルギー取引所有限公司(INE)が人民元建ての原油先物の取引を開始した。中国が四半世紀近くかけて準備した。最も積極的に推進したのは、この6年間である。取引開始から数ヵ月後、欧米のアナリストは「上海現象」を金融市場の歴史上最も重要な出来事と呼んだ。このプロジェクトで生まれた新しい指標油種「上海油」は、1年目にして、アメリカ産WTIやイギリス産ブレントといった有名な油種の地位を奪い始めたのである。

上海石油の成功は、上海先物取引所(SHFE)の支店とされる上海国際エネルギー取引所での取引所業務の組織化によって、多くの点であらかじめ決まっていた。INEは2013年11月6日、経済・社会改革の一種の実験場である中国実験自由貿易区(上海)で登録された。現在、400社以上の中国や海外のブローカーがINEで取引を行っています。後者はまだ注視しており、テスト取引を行い、近い将来活動を強化する準備を進めています。40の認定された国際的な仲介業者のうち、大半は香港とシンガポールの業者である。J.P.モルガン証券、GFファイナンシャルマーケッツリミテッド、ゴールドマンサックスインターナショナルなど、有名な金融機関が代表を表明しています。上海エネルギー取引所では、世界最大の石油トレーダーであるGlencore PlcとTrafiguraのブローカーが取引を行っています。なお、ロシアの参加者はまだINEに登録されていない。

注目すべきは、中国の石油生産会社(ユニペック、中国石油集団、振華石油)の代表者だけでなく、すべての中国人トレーダーがニューヨーク・マーカンタイル取引所(NYMEX)やロンドンの国際石油取引所(2001年にICE Futures Europeに名称変更)から上海に移ってきたことである。取引を成功させるための重要な出来事は、INEのトレーダーが3年間、税金を免除されたことだ。

物理的な供給を確保するために、多くのことが行われてきた。先物契約による原油の受け渡しが可能な輸送インフラが整備され、8カ所の石油備蓄基地が整備された。これらの施策により、上海国際エネルギー取引所の石油取引量は、ドバイ、東京、シンガポールの取引所を上回り、ニューヨーク、ロンドンに次ぐ世界第3位の取引所となった。

2018年以降、中国は米国を抜いて世界最大の石油輸入国となった(図13)。アメリカのシェール革命の影響や、中期的に中国の石油生産量が減少することを考えると、中国はアメリカを大きく上回る石油を輸入することになる。

人民元の国際化には他の要因も寄与している[10-12]。このように、米国の制裁は、中国がSWIFTに代わる決済システムを開発することを後押ししている[6]、計算にはドルを使用する。中国は、イランが参加している「越境銀行間決済システム(CIPS)」を開発した。

中国は、米ドルを使わない決済のための金融技術分野で各国との協力を拡大している。また、人民元を基軸通貨とする国際機関も増えている。アジアインフラ投資銀行、BRICSファンド、ロシア・中国投資銀行などである。

人民元の国際化の見通し

専門家は、中国が人民元の世界的地位を強化する可能性はかなり高いとみている。中国人民銀行の準備金は5兆円近くある。資本市場の自由化に向けた動きが続けば、中央銀行の中国通貨獲得意欲は高まるだろう。人民元が強くなれば、中国は国営銀行や企業のドル建て対外債務を減らすことができ、金融危機のリスクを軽減することができる。また、国内からの資本流出が減少し、その移動に対する統制が弱まることになる[14-17]。

長期的には、中国経済は、高水準の企業債務とその急成長、過剰な生産能力、不均衡な不動産市場、世界経済の発展の不確実性といった深刻な問題を抱えるため、人民元の価値が順調に上昇することは期待できない、と専門家は言う(図14)。これらの要因は、人民元の為替レートの変動を引き起こす。米中間の競争は、ドル安をもたらす可能性が高い[18]。

世界の資本市場におけるインド

中国とは異なり、インドの金融政策は開放的で、外国資本の国内市場への流入を促進する条件を整えることに主眼が置かれている。特に、年間250億ドル以上の外国直接投資の流入を確保することは、同国が直面する優先的な経済課題の1つとして宣言されている。

2000年代に行われたインドの為替自由化政策は、ルピーの兌換性を高め、徐々に国際化するための条件を整えることに貢献しました。特に、同国の居住者は海外資産の取得や海外での融資調達の権利を、非居住者はインド市場での直接投資やポートフォリオ投資の権利を獲得した。一方で、インドにおける外国為替取引の自由化は、まだ完全とは言い難い。企業、銀行、個人に対する外国為替規制体制や、特定の種類の資本取引には、大きな違いが残っている。

ルピーの国際化を阻むもう一つの壁は、国内のインフレ率がかなり高いことです。OECDの推計によれば、2018年は3.9%、2019年は3.7%、2020年は6.4%である。さらに、ルピーの国際流通への関与は、世界の商品輸出に占めるインドの割合が低い(OECDのデータによれば、2020年には約1.6%)7ことから、海外のパートナーによる自国通貨への需要が減少してしまうという制約がある。

インド経済の成長、貿易・経済関係の拡大、国際的な資本移動への参加の活発化は、国内外市場におけるインドルピーを用いた外国為替取引量の加速に寄与しています。したがって、国内外国為替市場の1日の取引高は、2001年の平均30億ドルから2019年には1140億ドルに増加しました。ルピーの外国為替先渡契約は、同期間に4億ドルから627億ドルに増加した。ルピーの国内外での取引が急速に拡大したことで、世界の外国為替市場の取引高に占めるルピーのシェアは、2001年の0.2%から2019年には1.7%と3倍以上に増加しました。インドにおける通貨自由化は、銀行部門、財政、証券市場の改革を成功させ、国内金融の安定性を高めることと密接に関連しています。

2014年、インド準備銀行と日本銀行は、500億ドルを上限に両国の自国通貨を交換できるスワップ協定を締結した。ただし、この契約にはドルの使用も含まれています。インドが、取引の一方にルピー、他方に相手国の通貨を含むこのような協定を他国ともっと締結すれば、ルピーの国際化はより激しくなるでしょう。

現地通貨でのスワップ協定は、インド間の貿易・投資協力を刺激し、インド準備銀行と他の中央銀行との金融協力のレベルアップを証明するものです。

ルピーの国際化は南アジア地域協力連合(SAARC)の枠組みの中で行われており、特に2016年にはインド準備銀行と同連合の他の中央銀行との間で20億ドル規模のスワップラインが締結された。しかし、これまでインドは、経済分野における漸進主義的な方針に従い、ブータンやネパールを除き、海外での自国通貨の広範かつ無制限の使用を認めていません。

したがって、これらの要因から、インドルピーが中期的に世界の基軸通貨の候補となる可能性が高いとは言い切れない。

ブラジルの通貨政策

ブラジルレアルの国際化は、ラテンアメリカの総GDPの75%以上を占めるメルコスールという大きな地域統合連合の枠組みの中で行われています。

この地域の国家間の貿易と経済関係の発展は、相互貿易のサービスにおける自国通貨の関与に寄与しており、これは公式レベルで積極的にサポートされています。2008年7月、ブラジルとアルゼンチンはメルコスール首脳会議で、二国間決済におけるレアルとペソの使用を拡大し、その為替レートを他の通貨との関係で単一のコリドー内にリンクさせることに合意した。

このイニシアティブは、相互貿易の脱ドル化の条件を提供し、自国通貨の安定性を高め、将来的にメルコスール領域で単一通貨を導入するための前提条件を作るものであると、これらの国の指導者は考えている。

世界の通貨市場におけるルーブル

ロシアは近い将来、自国の通貨をドルやユーロに対抗させることはできそうにない。

ルーブルは、すでに存在する新しい国際二極通貨体制に適応していかなければならない。同時に、2020年はロシアとアジア諸国との関係強化から始まったので、通貨関係を日本円や中国人民元に方向転換する必要性は明らかである。

わが国の指導部は、ルーブルを兌換可能にする必要性を繰り返し表明している。ロシアのプーチン大統領は、世界市場に参入する際、ロシア企業がドルやユーロだけでなくルーブルでも有益な契約を結ぶことが有用であると考えている。そうでなければ、ルーブルが完全に元に戻るようになるには、わが国の経済が発展して十数年かかることになる。このプロセスは、行政措置だけではできないことは明らかである。

ーーーーーーーーーーーーーーーーーー

BRICS諸国における多国間対話は、世界金融危機の際に始まり、5カ国の努力の調整により、まず、世界の金融規制システムの改革に向けた共同イニシアチブが実現した。BRICSのリーダーシップによれば、既存の国際通貨・金融アーキテクチャーは時代遅れである。国際通貨基金と世界銀行の意思決定における米国と欧州連合の事実上の支配と、世界経済と金融におけるBRICSグループの役割の増大が対立するようになった。2007年から2009年にかけての米国の金融危機は、財政的に最も強力とはいえ、特定の国の通貨単位が世界の基軸通貨として同時に機能するという状況の問題性を改めて示した。

ピッツバーグとソウルで開催されたG20の反危機サミットの結果、BRICS諸国は、IMFの授権資本において自分たちに有利な割当を再分配することに成功した。その比率は11.49%から14.84%へと3.35%ポイント増加した。さらに、2010年4月には、世界銀行の意思決定における議決権の再配分が承認され、中国とインドに最も具体的な利益がもたらされた。

しかし、一部のBRICS諸国が提唱している自国通貨の基軸通貨化、人民元を除く自国通貨のSDRバスケット入り、あるいは新たな超国家通貨構築の提案は、まだ十分に実証されたとは言えない。

自国通貨の完全兌換に近い規制を持つのは、連合国の中ではブラジル、ロシア、南アフリカの3カ国だけである。この3カ国の通貨は、近隣諸国との関係で国際決済の手段として利用されている。しかし、インドや中国の通貨も同様で、完全兌換への移行は、いくつかの中間段階を経て達成されるべき有望な目標であると当局が考えているに過ぎない。

BRICS諸国は、国家間決済における自国通貨の使用について、すでに多くの決定を下している。2012年にデリー(インド)で開催されたサミットでは、「BRICSの自国通貨によるクレジットラインの開設に関する一般協定」と「信用状の確認に関する多国間協定」が締結されました。

中期的にBRICSグループのグローバル金融における地位の強化は、進化的に一貫して進み、世界の生産と貿易に対するこれらの国々の貢献度は若干上昇すると想定できる。2020年の危機が示すように、持続可能な開発の前提条件は、グローバル金融における新興市場の地位の一貫した強化であり、それは、世界環境の状況に左右されない安定した外国投資の流入を確保し、資本逃避を減らし、最終的には、BRICS諸国の長期的な革新的成長のための信頼できる資源基盤を創出できる。

そのためには、BRICS諸国における大規模な国際金融センターの形成、各国通貨の国際化プロセスの加速、国境を越えた金融の流れを国家が規制する効果的なメカニズムの構築などを目的とした幅広い施策の採用が必要である。

特に、国家は、BRICS諸国にとって最も重要な分野への投資の輸出入を刺激し、主に開発機関を通じて、優先的な国際プロジェクトや取引に対して融資、保証、その他の種類の金融支援を提供することができる。このような業務の資金は、主に開発機関が国内外の資本市場で負債証券を発行して集めた資金を充てることが望ましい。

脚 註

1以下、GDPは2015年恒常価格での購買力平価(PPP)で算出。

2ロシアの経済活動は減速しているものの、IHSの推計によれば、2020年のロシア連邦の一人当たり実質GDP(2015年価格のPPP)は25 913 000ドルに達し、中国を28.7%上回るとされています。

3一般的には、ゴールドマン・サックスの報告書「BRICsとともに夢を見る」でBRICsという言葉が初めて登場した2001年が、協会設立の出発点だと言われている。2050年への道 "というゴールドマン・サックスのレポートで、初めてBRICsという言葉が登場した。当時、最も経済成長の可能性が高かったブラジル、ロシア、インド、中国の4カ国を指したものだ。この言葉は金融会社の間でも広まり、2000年代初頭から、これらの国の証券を運用する専門の投資ファンドが作られるようになった。2006年には、アメリカのダウ・ジョーンズ・インデックス社が、ブラジル、中国、インドの有力企業15社と、世界の取引所で最も流動性の高いロシア企業5社を対象にした「BRIC-50」という株価指数を発表しました。

4BRICSサミットは2020年7月21日~23日にサンクトペテルブルクで開催予定でしたが、コロナウイルス感染拡大に伴う疫学的状況により延期されました。

5中国における輸出入の流れを整備する際の自国通貨のシェアは、2015年第3四半期に最大29%に達しました。2017年第3四半期から2019年第1四半期にかけて、この指標は11~14%の範囲で変動しています。

6人民元は、英国ポンド、日本円、カナダドルとともに、クロスボーダー決済システムにおける第二の通貨であり続けている。当初、人民元の国際化戦略の実施により、クロスボーダー決済のサービスにおける人民元の役割は増加した。2015年後半から2016年前半にかけて、銀行間決済におけるそのシェアは約2%まで増加した(2015年8月には2.79%の歴史的ピークに達した)。しかし、その後は減少に転じ、2018年以降は1~1.2%の範囲で変動している。国際収支における金融部門と資本勘定の自由化が拒否され、国境を越えた銀行間取引のサービシングにおける人民元の役割が低下したことは、人民元の切り下げに起因している。銀行間決済における人民元のシェアは、人民元がドルに対して上昇していた時期に拡大した。市場関係者はこの傾向が続くことを期待し、決済取引を上昇する通貨に振り替えることで利益を得ていたのである。2017年1月から始まった中国金融当局が実施する人民元の定期的な切り下げは、市場関係者にとって人民元への決済振替の魅力を急激に低下させた。

7世界の商品輸出に占めるインドの割合は、2000年の0.7%から2020年には1.6%に上昇したが、世界貿易において二次的な役割を果たすにとどまっている。インドの工業製品の輸出は小規模である。サービス輸出に特化し、インド人労働者の海外移住を多用している。

著者情報

ドミトリー・イゴレヴィチ・コンドラートフ(Cand.経済学)、経済学研究所(IE RAS)の主任研究員である。

B.アレクセーエフ英訳

Her Russ Acad Sci. 2021; 91(1):37-50.

オンライン公開 2021 Apr 25. doi: 10.1134/S1019331621010044

pmcid: pmc8071586

PMID:33935469

D.I. コンドラートフ

ロシア科学アカデミー経済研究所、ロシア、モスクワ

D.I. Kondratov, Email: ur.xednay@votardnokimd.

corresponding authorCorresponding author.

Received 2020 Sep 18; Revised 2020 Oct 2; Accepted 2020 Nov 24.

Copyright © Pleiades Publishing, Ltd..2021, ISSN 1019-3316, Herald of the Russian Academy of Sciences, 2021, Vol.91, No.1, pp.37-50.© Pleiades Publishing, Ltd., 2021.Russian Text © The Author(s), 2021, published in Vestnik Rossiiskoi Akademii Nauk, 2021, Vol.91, No.2, pp.127-141.

参考文献

1.M. V. Petrov and D. E. Pliaetskii, "The transformation of global finance," Mir.Ekon.Mezhdunar.Otn., No.7, 3-22 (2010).

2."グローバル経済の変容。The role of leading developing countries," Vektor, Otsenki, Prognozy, Prioritety, No.15, 3-68 (2013).

3."BRICS諸国が注目する燃料・エネルギー複合体", TEK Ross., No.8, 14-28 (2020).

4.コンドラートフ D. I.グローバル通貨システム改革への最近のアプローチ。Ekon.Zh.Vyssh.Shk.Ekon.2015;19:128-157.[Google Scholar】を参照してください。]

5.D. I. Kondratov, "Contemporary world monetary system and its prospects," SShA Kanada:Ekon., Polit., Kul't., No.9, 18-37 (2013).

6.コンドラートフD.I.「現代の世界通貨制度とその変革の展望」。Herald Russ.Acad.Sci. 2017;87:328-335. doi: 10.1134/S1019331617040037.[CrossRef] [Google Scholar].

7.S. Leboucher, "Internationalisation du yuan: les places occidentales en ordre de bataille," Rev. Banque, No. 749 (2013). http://www.revue-banque.fr/banque-investissement-marches-gestion-actifs/breve/internationalisation-yuan-les-places-occidentales.

8.M. Graff and A. Bruneton, "Les atouts de l'internationalisation du renminbi," Rev. Banque, No. 757 (2013). http://www.revue-banque.fr/banque-investissement-marches-gestion-actifs/article/les-atouts-internationalisation-renminbi.。

9.N. Gribova, Chinese yuan included in the IMF reserve currency basket. https://riss.ru/analitycs/35524/.

10.L. Cockerell and M. Shoory, Internationalising the Renminbi. http://www.rba.gov.au/publications/bulletin/2012/jun/pdf/bu-0612-9.pdf.

11.H. Gao and Y. Yu.人民元の国際化」http://www.bis.org/repofficepubl/arpresearch200903.05.pdf.

12.C. Hongyi, W. Peng, and C. Shu, The potential of the renminbi as an international currency. http://www.bis.org/repofficepubl/arpresearch200903.06.pdf.

13. https://www.bis.org/statistics/rpfx19_fx.htm.

14.K. Amadeo, How the Yuan could become a global currency.米ドルに代わる中国の計画。https://www.thebalance.com/yuan-reserve-currency-to-global-currency-3970465.

15.K. Amadeo, Does China manipulate its currency? https://www.thebalance.com/china-s-currency-the-yuan-or-renmi mbi-3305906.

16.K. Liu, The future of China's yuan vs. US dollar. https://www.capitalwatch.com/article-1818-1.html.

17.D. Gasper, 中国とロシアが米ドルを追い落とそうとする背景にある関税と制裁の痛み https://www.scmp.com/comment/opinion/article/3014258/pain-tariffs-and-sanctions-behind-china-and-russias-push-de throne.

18.E. E. Lutskaya, "RMB internationalization challenges," Sots.グム。ナウク.Otech.Zarubezh.Lit., Ser.2: Ekon.Ref.Zh., No.4, 92-97 (2019).

参考記事

1 【BRICSブロックが2023年に重要なグローバル経済的役割を果たす理由】

BRICSの中で明らかに経済大国なのは中国である。世界第2位の経済大国であり、購買力平価を考慮すると世界経済のリーダーでもある中国は、世界各地で経済的影響力を急速に拡大させており、2023年の世界経済の発展にとって非常に重要な意味を持つことになる。

また、BRICSの隣国であるロシアとの表向きの同盟関係は揺るぎないものであり、G7(Group of Seven)などの西側政治連合に対する大きな対抗軸として、すでに世界をリードしている。また、インド、ブラジル、南アフリカは、中国、ロシア、あるいはその両方と深い外交・経済関係を結んでおり、BRICSは様々な重要課題において連携を深めている。

2 【BRICSの基軸通貨:進むべき道】