別表四と類似業種比準価額

おはようございます。🐤

りょうさんに別表四と類似業種比準価額のリクエストを受けました。自分でも記憶があいまいなところがあるのでまとめてみようと思います。この2つは途中の計算結果を次の問題に使うので、最初にコケたら次もコケてしまうという恐ろしい問題なのです。

なので、とにかく、必要以上に怖れて、慎重に石橋を叩きながら渡って、渡り終わった後にもう一度往復するくらいの心構えが必要です。

出題率はめちゃ高いです。

ここ10年の23回の試験のうち、17回にそれぞれ出題されています。(なお、別表四が出ない時は所得税額の計算、類似業種比準価額が出ない時には親族関係図で相続税額を求める問題が出されています)

別表四

ステップは3つ。

別表四の穴埋め

税額計算

税額控除(賃上げ+所得税の控除)

まず別表四の穴埋めです。私は<条件>に示されているものを上から順番に書いていきます。穴埋めの候補は決まっています。

減価償却費

役員給与

役員退職金

退職給付費用/引当金

交際費等

受取配当

控除される所得税額

これらそれぞれに2~3の知識が必要です。でも大丈夫、そんなに難しくはないので、少しの時間さえあれば得意問題で得点源にできます。

減価償却費

パターン1:当期に○○円損金経理を行っているが、償却限度額は△△円

⇒損金に入れすぎ! ○○-△△を加算の穴に埋める

パターン2:一方、何々の減価償却費は○○円でその償却限度額は△△円

⇒損金に足せる!△△-○○を減算の穴に埋める(ただし、前年度からの同じものの超過償却額がある範囲で)

パターン3:定率法。でも書かれているのは「当期首の帳簿価額」なので難しく考えない。その額に定率を掛けた額が今期の減価償却限度額です。

この問題の場合だと、3,500千円×0.200=700千円が減価償却限度額になります。しかし会計上は減損2000千円と減価償却費300千円を損金に計上しているので、700しかダメなのに2300も計上している、つまり1600千円はやりすぎなのです。なので1600円を別表四に加算します。

役員給与

これはそんなに難しくなくて、定額をはみ出たらはみ出た分だけ加算します。あと、あるかわからないけど事前確定届出給与は1円でも違ったら全額不算入になります、「提出していない」ことを確認したらOKです。

あと、役員に安く土地を売り渡したとかも、時価との差が給与になります。

役員退職金

これもそんなに難しくないと思います、月収×年数×功績倍率でOK、はみ出た差額だけを入れることに注意。

退職給付費用/引当金

これは考え方が必要なので難しいです、でも一度理解したらスルスルと問題が解けるので面白くなります。

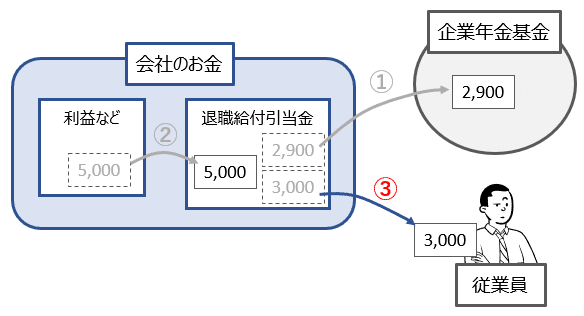

会社は毎年、利益の中から「退職給付引当金」というところに社員の退職金を積み立てています。これは自分のとこの別口座とか、ただ帳面上分けてるだけとか、要するに自分の口座にある自分のお金には変わりないのです。が、会計上は「(もう支出してしまって)無いもの」として扱います。(上の図の①)

しかし税金の計算上は、会社からお金が出て行ったわけではないので損金にいれるわけにはいきません。会計と税金の考え方が違うところですね。いわゆる損金不算入で、加算の額に穴埋めします。

例えば上のような問題なら3,900千円は損金経理しちゃってますが、実際は自分の口座にあります。だから税金上は損金不算入、つまり別表四の加算の額に穴埋めします。

一方、退職金支払いで引当金から従業員に支払った場合は、その額は会計上はもともと「ないもの」扱いなので何も処理しませんが、税金上は実際に出て行ったお金なので、当期認容額として所得から減算してよい=8,000千円を穴埋めします。

前回の試験(2023年5月)では「企業年金基金」という新キャラが登場しました。これは会社の外の口座に現実にお金が移動しているので、税金上も損金算入できます。

別表四は税金の計算なので、この総額が少なくなるほど税金が安くなる=会社にとっては有利だというイメージをもつとわかりやすいです。

交際費等

これは基礎編の知識が役にたちます。資本金の額が1億円未満の中小企業だと800万円が損金に参入してよくて、私の知る限りこれまでの過去問はすべてこの800万円が関わっています。

1人あたり5000円以下の接待飲食費は全額損金算入

接待飲食費の50%は損金算入

交際費は800万円まで損金算入

例えば上の図のような問題だと、交際費の額のうち150千円は5000円以下の飲食費なのでこの額は常に損金に算入してよいです。

あとはそれ以外の接待飲食費の50%と800万円のどっちが大きいかを比べて、大きい方を損金算入します。この問題の場合は50%が810万円になるのでこちらを採用して、8,100千円+150千円=8,250千円が損金に入れることができる額となります。(単位ややこしいな…注意です)

8,250千円しかダメなのに、17,750を入れちゃってるから、その差額9,500千円を損金不算入として別表四の加算の項目に加えるのです。

受取配当

20%を減算します。20%を忘れやすいので注意です。

控除される所得税額

たいてい問題文に書いてあります。あと、ついでに①(損金経理をした納税充当金)もここに書いてあるので、2つ穴埋めします。

これは、別表四のうえでは足し算、最後の税額控除のところでは引くことがポイントです。理由はありますが、つべこべ言わずそうしておきましょう。知りたければほんださんのYouTubeを見てください。

合計する

あとは足すだけです。キリの良い数字にならなかったらどこかで間違えていますので見直します。キリの良いとはどれくらい? だいたいコンマ2つ分より下(100万円未満)はゼロになるイメージです。

所得税額の計算

800万円までとそれ以上を分けて税率をかけて計算し、その結果から以下を引きます。

<条件>に記載のある賃上げ税制分(給与等の支給が増加したうんぬん)

別表四で計算した「控除される所得税額」(半端な数のやつ)

賃上げ税制分は、税額の20%におさまっているか確認が必要です。最大で20%になるので注意です。

いろいろ注意するところありますね。たいへんですけど数をこなせばミスは減ります。これを最後まで正答したらボーナスです。普通どこかで間違います、細心の注意を払って問題にはあたるのですが、やってしまったことは気にしないことです。ぜんぜん間違わないなんて無理です。マジで。

類似業種比準価額

類似業種比準価額は、株価/利益/配当それぞれにひっかけがあるので、ひとつひとつ覚えます。

資本金等の額/株式数

業種-ひとつ上の分類まで比較対象

規模区分による斟酌率:大=0.7、中=0.6、小=0.5

比準要素:配当=2期の平均(記念配当などは除く)、利益=前期もしくは2期の平均の中から低い方を選べる(特別利益などは除く)

株価:5種の中から一番安いものを選ぶ(ダミーが混ざっていることがごく稀にあるので注意、各月平均3つ、年平均2つ)

併用Lの値:中の大=0.9、中の中=0.75、中の小=0.6、小会社=0.5

斟酌率と併用Lはどっちがどっちかわからなくなります。

覚えるコツは、斟酌率は大会社でも斟酌していいのがポイント、斟酌(しんしゃく)とは手加減してあげること、つまり、所得を安めに見積もってもいいということです。「大会社でも0.7倍していいんすか、あざす!」のイメージです。

併用のLは、大会社はそもそも併用できないのでなし(=1)、中会社から採用できるのですが、その中でも分類されていて

中の大=0.9

中の中=0.75

中の小=0.6

という感じです。類似業種比準価額ってサンプルがとられるくらいの有力会社の値をとってきているので、きっと大きな金額になりがちなんだな、大会社ならそれでもいいけど、小さい会社ほどこの数字は参考にならないよな、というイメージを持ちます。あとは数をこなして手で覚えます。

🐤 なお、「批准」とは全く意味が違うので漢字を間違えませんように。

まとめ

まとめというほどまとめないですが、なんとなくこんなイメージです。

残り1週間、頑張りましょう!🔥🔥🔥

それではまた、FP~(@^^)/~~~