瞬発力を鍛える一問一答(FP1級実技part1)

瞬発力を鍛える一問一答の受け答え集です。

私のメモであり、間違いの可能性があります。信頼しないでください。

定型文1(問題点)

👨Aさんの問題点について項目だけで構いませんので全てあげてください。

納税資金不足が予想されるので、納税資金の準備

相続税が高額になるので、相続税の軽減

相続争いにならないよう、円滑な遺産分割を行うための対策

定型文2(FPと職業倫理)

👨FPが守るべき職業倫理をあげてください。

顧客利益の優先

守秘義務の遵守

顧客への説明義務

インフォームド・コンセント

法令遵守の徹底

FP自身の能力の啓発

Aさんとご家族(関係者)の思いをくみ取ったうえで、わかりやすく丁寧な説明を行い、理解状況を確認し、同意を得ながら進めることが重要だと考えるからです。

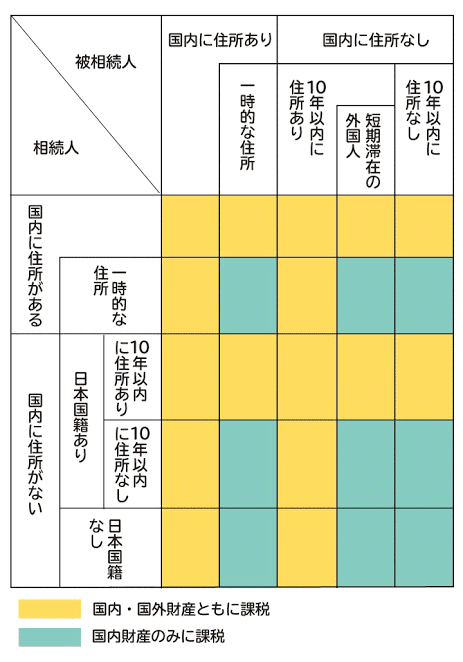

外国と相続

👨海外在住の長女Dさんの相続税、贈与税のの課税関係を教えてください。

Aさんが日本に住んでいて、Dさんに日本国籍があったら、ほぼ「国内、国外のすべての財産に課税」

医療法人

👨経過措置型医療法人について教えてください。

経過措置型医療法人=持分あり

持分なし(2007年からはこっち)

認定医療法人への移行は「移行計画認定制度」を2026年12月31日まで

とにかく持ち分を放棄すると良い。相続税も贈与税も、みなし贈与もかからない

相続対策の項目出し

駐車場敷地に賃貸アパートの建設⇒貸家建付地の評価(自用地×(1-借地権割合×借家権割合×賃貸割合)

小規模宅地の特例:特定居住用、特定(同族会社)事業用、貸付事業用

地積規模の大きな宅地の評価

事業承継税制

遺留分に関する民法の特例:固定合意、除外合意

自社株対策

相続時精算課税制度

住宅取得等資金、教育資金、結婚・子育て資金の一括贈与の非課税

配偶者控除(居住用財産の贈与税の配偶者控除、配偶者居住権、配偶者短期居住権)

生命保険:非課税枠、受取人固有の財産(遺産分割の対象にならない)

遺言書の作成

遺産の分割

👨遺産の分割について教えてください。

遺言による指定分割:「遺言書」を作成する

相続人全員による協議分割:「遺産分割協議書」を作成する

分割の方法は3つ

現物分割:現物のまま分割する、原則

代償分割:家などの場合、現物を分割できないことがある。その場合、1人が相続し、その他の相続人に対し代償金を支払う

換価分割:相続財産を売ったお金で分割する

遺言書

👨遺言書の種類や留意点について教えてください。

自筆証書遺言と公正証書遺言と秘密証書遺言

それぞれにメリットとデメリットがある

自筆証書遺言が見つかった場合、開封前に家庭裁判所で検認の手続きが必要(開けたら5万円以下の過料、無効にはならない)

👨自筆証書遺言の特徴、メリットとデメリットについて教えてください。

特徴:直筆で全文、日付、氏名を書き押印する。財産目録はPCでも可。保管場所は自由、証人不要、相続時に家庭裁判所での検認が必要

メリット:作成が簡単、遺言した事実も内容も秘密にできる、費用がかからない

デメリット:紛失、改ざん、発見してもらえない可能性がある、形式の不備や内容の不完全で無効になる

👨自筆証書遺言保管制度について教えてください。

自筆証書遺言を法務局に保管(3900円)

家庭裁判所の検認が不要

誰かが遺言書情報証明書の交付、遺言書の閲覧をした場合には、その他全ての相続人等に対して通知

自分で法務局に行くしかない(出張不可)

証人がいない、有効性が確保できない

👨公正証書遺言の特徴、メリットとデメリットについて教えてください。

特徴:本人が証人2人と共に公証役場に行き、公証人に内容を話し、公証人が筆記し遺言書を作成。入院中など事情があれば公証人の出張も可能

証人:①未成年、②推定相続人、受遺者とその配偶者や直系血族は証人になれない

メリット:有効性が確実、公証役場で保管、家庭裁判所での検認が不要

デメリット:手続きが煩雑、遺言の存在と内容を秘密にできない、数万円の費用がかかる

👨遺贈と死因贈与の違いについて教えてください。

遺贈:遺言書で贈与すること、被相続人の一方的な思い、受遺者は放棄することもできる、割合を示す包括遺贈と個別の財産を指定する特定遺贈がある

死因贈与:生前に贈与契約を結ぶ

課税関係:遺贈=不動産取得税なし、登録免許税0.4%、死因贈与=不動産取得税あり、登録免許税2.0%

遺留分

👨遺留分について教えてください。

遺言書の内容に関わらず、相続できる割合のこと

遺留分侵害額請求権:相続の開始および遺留分を侵害する贈与または遺贈のあったことを知った時から1年以内、かつ相続開始から10年以内

配偶者、子、父母にしかない(直系卑属と直系尊属)、兄弟姉妹には遺留分はない

遺留分算定の基礎となる財産:相続人に対する特別受益(10年以内)と、相続人以外に対する生前贈与(1年以内)

特別受益:一部の相続人への生前贈与、遺贈、死因贈与

相続財産のうち、非上場株式(自社株式)の贈与を受けた場合には、遺留分に関する民法の特例がある、除外合意、固定合意

相続財産のうち、個人事業者の事業用資産にも民法の特例がある、除外合意のみ

民法の特例:遺留分を有する推定相続人全員で協議⇒1カ月以内に経済産業大臣の確認⇒家庭裁判所の許可

👨遺留分の放棄について教えてください。

家庭裁判所に申し立てて許可を得る

生前でもできる

遺留分侵害額請求権はなくなるが、相続の権利は失わない

👨特別受益について教えてください。

一部の相続人だけが「生前贈与」「遺贈」「死因贈与」で特別に得た利益のこと

贈与税の配偶者控除

👨贈与税の配偶者控除について教えてください。

婚姻期間が20年以上の配偶者への「居住用不動産」または「その取得資金」の贈与

2000万円まで(+贈与税の基礎控除110万円)

土地でも建物でもOK

翌年3月15日までに受贈者が住み、その後も引き続き住み続ける

申告書の提出が必要

相続開始前3年以内であっても、相続税の課税価格には加算されない

直系尊属から住宅取得等資金の贈与を受けた場合の非課税

👨住宅取得等資金の贈与の非課税について教えてください。

2026年12月31日までに、自己の居住用の住宅を新築、取得または一定の増改築工事の資金を直系尊属からの贈与により取得した場合の非課税制度

非課税金額:省エネ等住宅1000万円、その他500万円

省エネ等住宅:省エネ(断熱性能、一次エネルギー消費量)、耐震(耐震、免震)、バリアフリー(高齢者等配慮対策)の一定基準を満たす

一定の増改築工事:省エネ改修、バリアフリー、給排水管または雨水の侵入を防止する工事(100万円以上)

贈与を受けた年の翌年2月1日から3月15日までに、非課税の特例の適用を受ける旨を記載した贈与税の申告書を所轄税務署に提出

👨受贈者の要件はなんですか。

贈与を受けた年の1月1日において18歳以上

贈与を受けた年の所得2000万円以下(40㎡以上50㎡未満は1000万円以下)

配偶者、親族などから取得した家屋でないこと

贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること

👨家屋の要件は何ですか。

床面積:40㎡以上240㎡以下

床面積の2分の1以上が受贈者の居住用

新築:省エネ、耐震、バリアフリー

中古:1982年以降に建築されたこと、または現行の耐震基準を満たすこと

相続時精算課税

👨相続時精算課税制度について説明してください。

贈与税に関する制度

相続時精算を選択することによって、その後受けた贈与について2500万円までは控除、超えた分については20%の贈与税を納税

相続時に全額を加算し清算

適用対象者:贈与の年の1月1日において60歳以上の父母または祖父母から、18歳以上の子または孫

手続き:受贈者が最初の贈与を受けた年の翌年2月1日から3月15日までの間に「相続時精算課税選択届出書」を税務署に提出する

特定贈与者ごとに選択

選択したら、その後暦年課税に戻すことはできない

参照:改正内容

直系尊属からの一括贈与

👨直系尊属から教育資金の一括贈与を受けた場合の非課税について教えてください。

2026年3月31日まで

受贈者が30歳未満、前年の所得1000万円以下

1500万円まで非課税(ただし学校等以外には500万円まで)

金融機関で専用口座の開設が必要(税務署長へ申告書を提出)

学校等:入学金、授業料、入園料、保育料、施設設備費又は入学(園)試験の検定料など+学用品、修学旅行費や学校給食費など

学校等以外:教育(学習塾、そろばん)、スポーツ・文化芸術(水泳、バレエ、ピアノ、絵画)、必要な物品、通学定期代など

終了した場合:残額が贈与税の課税対象(一般税率)

贈与者が死亡した場合:残額が相続税の課税対象(2割加算あり)(ただし、①23歳未満、②在学中の場合は課税対象にならない)(ただし、相続税の総額が5億円を超える場合は課税対象)

30歳に達した時点で在学または教育訓練していたら最長40歳まで継続

👨直系尊属から結婚・子育て等資金の一括贈与を受けた場合の非課税について教えてください。

2025年3月31日まで

受贈者が18歳以上50歳未満、前年の所得1000万円以下

1000万円まで非課税(ただし結婚費用は300万円まで)

金融機関で専用口座の開設が必要(税務署長へ申告書を提出)

終了した場合:残額が贈与税の課税対象(2023年4月以降の贈与は一般税率)

贈与者が死亡した場合:残額が相続税の課税対象(2割加算あり)

配偶者に対する相続税額の軽減

👨配偶者の相続税額の軽減について教えてください。

1億6000万円までは非課税

それ以上でも、法定相続分までは非課税

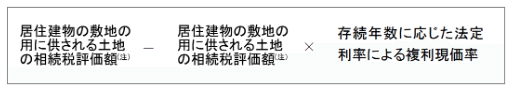

配偶者居住権

👨配偶者居住権について教えてください。

残された配偶者が終身の間無償で居住することができる権利

年齢や婚姻期間の要件はなし

敷地の権利を「所有権」と「敷地利用権」に

建物の権利を「所有権」と「配偶者居住権」に分けて考える

相続税の課税対象

納税資金が不足し現物分割をする場合に有効

要件:遺言書(または遺産分割協議書)で指定が必要

配偶者居住権は登記ができる、譲渡はできない

🐤 例えば、相続財産が5000万円の土地建物だけで、子が1/2の相続を主張したが配偶者には他に家がなく、お金もなくて代償分割ができない場合、居住権を配偶者が相続し、所有権を子が相続するイメージ。一定の割合を子に相続させることで遺留分をクリアする。

👨配偶者短期居住権について教えてください。

被相続人の家に手続き不要で最大6カ月間は無償で住み続ける権利

遺言書や遺産分割協議書で指定されていなくてもOK

財産ではない(だから、課税もされない、登記もできない)

小規模宅地等の特例

👨相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)について教えてください。

被相続人の居住用または事業用の宅地等について、一定の面積を限度に評価額を減額できる制度

特定事業用:400㎡、80%

特定同族会社事業用:400㎡、80%

貸付事業用:200㎡、50%

特定居住用:330㎡、80%

👨特定事業用宅地について教えてください。

被相続人の事業に使われていた宅地等を、親族が相続または遺贈

3年以内を除く(ただし、一定の規模以上ならOK)(減価償却資産が15%以上)

要件:事業を引き継ぎ、申告期限(10カ月)までその事業を継続、有していること

👨特定同族会社事業用宅地について教えてください。

被相続人が自分の会社(同族会社)に貸していた宅地等を、親族が相続または遺贈

法人の要件:被相続人(および親族等)が株式の50%超を持っていること

要件:相続税の申告期限においてその法人の役員であること、申告期限まで有していること

👨貸付事業用宅地について教えてください。

被相続人の貸付事業に使っていた宅地を、親族が相続または遺贈

3年以内を除く(ただし、他で事業的規模を3年以上継続していたらOK)

要件:貸付事業を引き継ぎ、申告期限(10カ月)まで継続、有していること

👨特定居住用宅地について教えてください。

被相続人が主として住んでいた家の土地を、親族が相続または遺贈

パターン1(配偶者):住んでいなくてもOK、すぐに売ってもOK

パターン2(同居親族):同居していたこと、相続税の申告期限(10カ月)まで引き続き居住、有していること

パターン3(家なき子):配偶者も同居親族もいないこと、3年以内に自分や配偶者の持ち家がなかったこと、宅地を相続税の申告期限(10カ月)まで有していること(他人に貸したらダメ)

二世帯住宅でもOK(区分所有建物でないこと、家賃を払っていないこと)

取引相場のない株式(自社株)の評価

👨取引相場のない株式の評価方式について教えてください。

同族株主等:原則的評価方式

類似業種比準方式:(大会社)

純資産価額方式:

併用方式:(中会社)

同族株主以外の株主:特例的評価方式=配当還元方式

👨特定の評価会社について教えてください。

株式等保有特定会社:相続税評価額による純資産のうち株式等が50%以上

土地保有特定会社:相続税評価額による純資産のうち土地等が、大会社は70%以上、中会社は90%以上、小会社は総資産価額により異なる

比準要素数1の会社

開業後3年未満の会社、3つの比準要素が全てゼロの会社

同族株主は原則として純資産価額方式

同族株主以外は配当還元方式

👨比準要素数1の会社について教えてください。

類似業種批准方式で評価する場合の3つの比準要素(配当、利益、純資産)のうち直前期末の比準要素のいずれか2つがゼロであり、かつ、直前々期末の比準要素のいずれか2つ以上がゼロである会社

L=0.25の併用方式も採用可

👨自社株の評価を下げる方法はありますか。

一般的には、類似業種比準価額<純資産価額 なので、比準要素数2以上を保つ

類似業種比準価額の場合、「配当」「利益」「純資産」を下げる

配当:(2期の平均)配当を下げる。(2年ごとなど非経常)記念配当にあてる(税務署に不当な株価の引き下げと判断されないような理由が必要)

利益:損金計上(役員退職金の支給、減価償却資産の購入、不良債権の放棄など)

純資産:役員退職金の支給、不動産の取得、生命保険の加入など

🐤持株会社…オーナーではなく、持株会社が株式をもつことで間接的に会社を所有する

事業承継対策

👨事業承継の選択肢について教えてください。

親族内承継、親族外承継、M&A

👨親族内承継の特徴と、メリットやデメリットについて教えてください。

親族内承継は、子どもや親族に会社(株式)を承継する

メリット:従業員や取引先から理解が得やすい、株式が分散するリスクが小さい、計画的に事業承継を進められること

デメリット:多額の納税資金が必要になる可能性、親族が経営能力がない可能性

👨親族外承継の特徴と、メリットやデメリットについて教えてください。

親族外承継は、社内の従業員・役員もしくは部外から招いた人物に会社を承継する

MBO(マネジメント・バイアウト)は会社の経営陣が事業継続を前提としてオーナーから株式を取得して経営権を取得すること

経営権のみ移譲/自社株ごと承継、という2つの方法がある。一般的な中小企業の場合は自社株ごと承継

メリット:後継者選択の幅が広がる、従業員や取引先からの理解を得やすい、内部昇格による従業員のモチベーション向上

デメリット:後継者の資金力不足、経営者保証の必要から事業承継を拒まれてしまう可能性

👨金庫株について教えてください。

金庫株:会社が保有する自己株式のこと。議決権や配当がない。

みなし配当:譲渡価格とそれに対応する資本金部分の差(税法上は配当所得で総合課税、最大45%)参考:円満相続 (osd-souzoku.jp)

ただし、相続時には譲渡所得(20.315%)として良い(相続発生から3年10ヶ月以内)

手続き:株主総会で、株式数、対価、期間を決める

財源:分配可能額まで

保有と処分:取締役会で決めたら処分してもよい(定款に譲渡制限があれば株主総会の決議が必要)、保有しても議決権や分配はない

👨名義株について教えてください。

名義戻し:税務署に名義株である旨の説明

過去に配当実績がないこと

議決権行使かなかったこと

その確認書をとっておく

買取者が会社の場合:みなし配当あり(総合課税)

買取者が個人の場合:譲渡所得(20.315%)

👨取締役会(2023.9.24)

代表者の選任は取締役会で行われる

取締役が3人以上いれば、取締役会で新しい社長の選任決議

取締役が3人未満なら、代表取締役社長の選任はできない⇒株主総会で3人目の取締役を選任後、取締役会で代表取締役を選任

新たな社長が決定した後は、2週間以内に代表取締役変更の登記を行い、後継者の選任手続きをする

取締役会が設置されていない場合:原則として株主総会により代表取締役を選任(定款に代表取締役の定めがある場合や取締役の互選が認められている場合は定款に応じた手続きで選任)

M&A

👨M&Aの種類について教えてください。

株式譲渡、事業譲渡、合併、会社分割

M&Aのメリット:従業員の雇用を継続できる、株式譲渡なので経営者の資産を最大化しやすい、経営者保証を外せる、事業のノウハウを残し、事業の拡大や成長に役立つこと

M&Aのデメリット:取引先や従業員から不満が出る可能性、希望する条件で事業承継してくれる企業が見つからない可能性、社風が変わる可能性

👨株式譲渡の特徴と、メリットやデメリットについて教えてください。

特徴:自社株を譲渡することで経営権を移譲する

メリット:株式の売買契約なので、手続きが簡単で早い

デメリット:会社全体が取引対象になるため、不採算事業があるとマイナス評価となり譲渡価額が減る、負債が大きすぎる場合は買い手が見つかりにくい

👨事業譲渡の特徴と、メリットやデメリットについて教えてください。

特徴:一部の事業を譲渡する

メリット:売りたい事業だけ売り、継続したい事業は残し、会社を存続できる、負債があっても譲渡先を見つけやすい

デメリット:債権者や従業員の承諾を得なければならない、手間、時間、コストがかかる

👨合併の特徴と、メリットやデメリットについて教えてください。

特徴:複数の会社を1つの会社に統合すること

メリット:スケールメリットで大きな効果を発揮できる

デメリット:同業他社との合併では、顧客の重複が生じる場合があり、顧客にとっては取引先が1社となるため、取引量や取引回数を縮小される場合がある

👨会社分割の特徴と、メリットやデメリットについて教えてください。

特徴:権利義務の一部、もしくは全部を別の会社に承継することで、もともとの会社は消滅しない

メリット:事業分野を分けることで、より専門的な分野へ参入できるなど事業拡大に活用できる

デメリット:株主総会の開催が必要(特別決議に該当)

事業承継税制

👨事業承継税制について教えてください。

一般措置、特例措置がある

特例は、先代経営者から事業の承継を受けた後継者が次の後継者に事業承継できた場合には、相続税や贈与税が免除になる

留意点は、届出書の提出など事務手続きが煩雑になること

事業継続が困難な場合は、利子税と猶予された税金の支払いが必要になること

株式移転前に、自社株評価を引き下げる必要がある

👨事業承継税制の手続きについて教えてください。

2026年3月31日までに「特例承継計画」を策定し、都道府県知事に提出し確認を受ける⇒贈与⇒認定申請⇒税務署へ申告

2027年12月31日までに適用

贈与を受けた翌年の1月15日までに認定申請

急逝した場合、8カ月以内に申請

猶予税額は、先代が死亡した場合/次世代に承継できた場合に免除される

👨事業承継税制の適用要件について教えてください。

後継者

代表権を有していること

18歳以上

役員の就任から3年以上を経過していること

特別な関係者で議決権(株式)50%以上、かつ最も多いこと

先代経営者

代表権を有していたこと

特別な関係者で議決権50%以上、かつ最も多いこと

会社:担保提供

事業継続要件(経営贈与承継期間)5年

後継者が代表

雇用8割

株式を保有

毎年「継続届出書」を税務署長に提出、「年次報告書」を都道府県庁に提出

5年後以降は3年ごとに税務署長に提出

👨猶予されている贈与税を納付する必要がある場合で、減免できる場合。

5年を超えている+継続が難しい理由がある

その時の株式の評価額を上限に、猶予されている税額を納税する

自社株の売却後2カ月までに支払う

利子税を支払う

経営者保証

👨経営者保証に関するガイドラインおよび特則の内容を教えてください。

経営者保証とは:中小企業が金融機関から融資を受ける時、経営者個人が連帯保証人となること⇒事業承継の妨げ

ガイドラインによる保証の解除や見直しの支援策

借りる時、引き継ぐとき、返す時

要件:

法人と個人の経理および資産が明確に分離されている

財務基盤が強化されている(法人のみで返済が可能)

経営に透明性があること(財務情報の情報開示)

中小企業における経営の承継の円滑化に関する法律に伴う民法の特例(遺留分の特例)

👨遺留分に関する民法の特例(法人)について教えてください。

推定相続人全員で合意(書面)⇒経済産業大臣の確認を申請⇒家庭裁判所の許可

除外合意:後継者が相続によって取得した自社株式を遺留分算定基礎財産から除外する

固定合意:後継者が相続によって取得する自社株式の価格を、合意時点の評価額に固定する

👨生命保険を活用すると相続で有利になるのはどうしてですか。

非課税枠(500万円✕法定相続人の数)

受取人の固有の財産になるので、遺留分の請求があっても安心

法人の場合は損金に算入できる⇒受取は死亡退職金(費用)

認知症対策

👨相続人の中に認知症の人がいるとなぜ問題になるのか。

相続人全員での遺産分割協議書が作れない

法人成り

👨法人化のメリットとデメリットを教えてください。

メリット:税率の差、事業の信用、所得の分散、退職金の支給、欠損金を10年繰り越し可

デメリット:事務処理の煩雑化、社会保険費用の増加、(交際費の上限)

改正内容

👨相続税制、贈与税制の変更された内容について教えてください。

令和5年度税制改正により、2024年1月1日以後に贈与、相続の場合

(生前贈与の加算期間の延長)暦年課税による贈与分が相続時に加算される期間が相続開始前3年以内から7年に延長すること

ただし、4年前から7年前の延長期間分から100万円控除

(相続時精算課税制度の見直し)暦年課税の基礎控除とは別に、相続時精算課税制度内の基礎控除年間110万円が創設

年間110万円までなら贈与税の申告が不要

相続時精算課税に係る土地又は建物が災害にあった場合、その被災価額を控除

すでに相続時精算課税制度を選択している人も、2024年1月1日以降の贈与は110万円の控除を適用

👨新NISA制度のしくみや拡充内容について教えてください。

つみたて投資枠120万円/年

成長投資枠240万円/年

最大1800万円(成長投資枠は1200万円まで)

非課税期間:無期限

END