『信越化学』をスコアで診断! 本当に『💰金のなる木』になり得るか?

こんにちは!企業内会計士のぱぽにゃん@投資家です。

私は現在、「💰金のなる木」を育てています。そして、さらに新たな「💰金のなる木」を探しているところです。

ここでいう「💰金のなる木」とは、将来にわたって 増収・増益・増配 が期待できる企業の株式を指します。

「💰金のなる木」を長期保有することで、安定した配当金収入を得られ、年金以外の収入源として将来の安心した生活を支える頼れる存在となります。

ここで大切なのは、「💰金のなる木」は単に配当利回りが高い株式ではないということです。

将来にわたり安定して配当を得るには、企業の収益力や財務体質が優れている必要があります。

つまり、「💰金のなる木」を選ぶには、確かな基準をもとに価値を見極める力が欠かせません。

今回、分析する会社は、信越化学工業株式会社です。

「💰金のなる木」を選ぶ基準とは?

ただ感覚だけで選ぶのではなく、明確な基準に基づいて判断することが成功の鍵です。

私は、次のの2つの観点から企業を評価し、「💰金のなる木」の候補を100点満点形式で数値化することにしました。

1️⃣過去10年間、業績と配当は成長してきたか?

2️⃣今後も業績と配当が成長し続けるか?

第1章 「💰金のなる木」の採点基準について

1️⃣過去10年間、業績と配当は成長してきたか?(配点:60点)

増収・増益・増配が継続的に行われている企業は、安定性と成長性の両方を備えていると言えます。この基準を以下の配点方式で評価します。

増収:前年比増📈で😄 +2点/年(10年間で最大20点)

増益:前年比増📈で😄 +2点/年(10年間で最大20点)

増配:前年比増📈で😄 +2点/年(10年間で最大20点)

2️⃣今後も業績と配当が成長し続けるか?(配点:40点)

将来の成長性や収益力を評価するために、以下の2つの項目に分けてチェックします。

(1) 安全性(配点:20点)

安全性については、企業の現在の財務状況を正確に把握するために、最新の決算数値を用いて評価しています。

流動比率:

120%以上📈で😄 +5点

以降、10%減少ごとに1点減点自己資本比率:

60%以上📈で😄 +5点

以降、10%減少ごとに1点減点固定比率:

50%以下📉で😄 +5点

以降、20%増加ごとに1点減点DEレシオ:

50%以下📉で😄 +5点

以降、10%増加ごとに1点減点

(2) 収益性(配点:20点)

収益性については、各年度の損益のブレを軽減し、企業の本来の収益力を正確に評価するために、直近3年間の実績数値の平均値を用いています。

営業利益率:

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点ROA(総資産利益率):

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点ROE(自己資本利益率):

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点ROIC(投下資本利益率):

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

第2章 採点結果

信越化学工業株式会社の評価

今回の評価シートから得られたデータをもとに、成長性、安全性、収益性の各観点で詳細に分析し、最終的な評価について述べます。

1. 成長性(46点/60点)

信越化学工業の成長性は非常に高い評価を得ています。同社は、過去10年間で以下のような増収・増益・増配を実現しています。

• 売上高は2014年から堅調に増加し、特に2021年以降大きく伸びています。

• 最終利益も売上に比例して右肩上がりであり、安定した収益基盤がうかがえます。

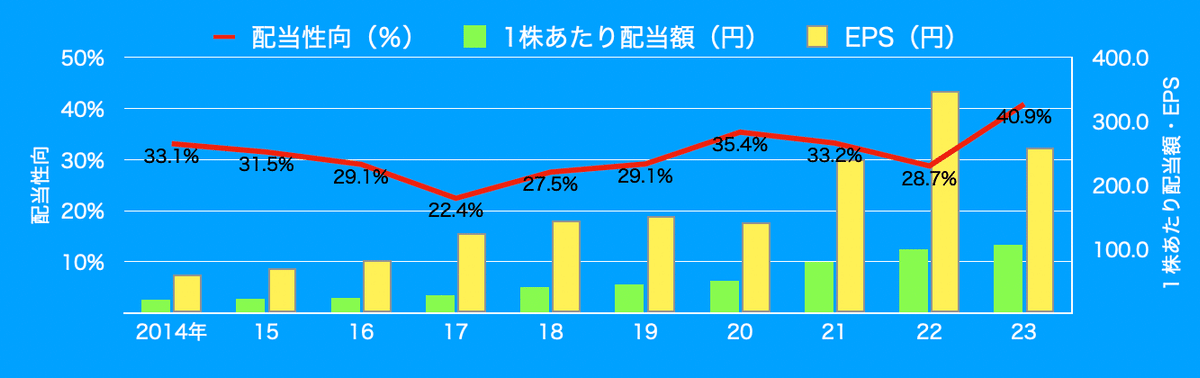

• 配当金は2014年の20円から2024年予想の106円まで5倍以上に増加。9回の増配実績が示すように、株主還元への意識が高い企業です。

これらの実績は、成長性において満点に近い評価(46点)を獲得した理由と言えるでしょう。

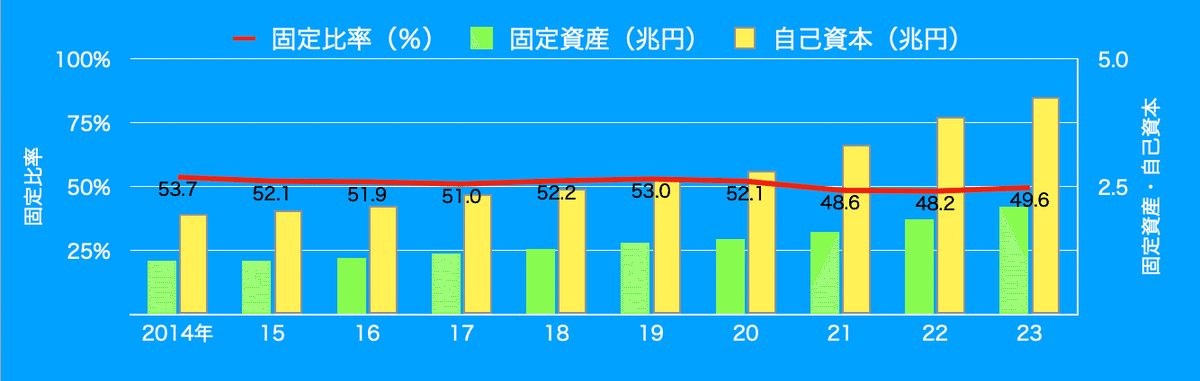

2. 安全性(20点/20点)

信越化学工業の安全性は、満点を獲得しています。以下の指標がその理由です:

• 流動比率:583.5% → 短期負債に対する流動資産の比率が高く、極めて堅固な流動性を示しています。

• 自己資本比率:82.7% → 高い自己資本比率は、財務健全性の高さを物語ります。

• 固定比率:49.6% → 固定資産が自己資本内で賄われており、安全性の指標として優秀です。

• DEレシオ:-39.3% → 負債よりも現金や資産が大きく、実質的に無借金経営と言えます。

これらの数値から、信越化学工業は財務的な安全性において国内トップレベルであることがわかります。

3. 収益性(20点/20点)

収益性もまた、満点評価を得ています。直近3年間の平均値を基にした数値は以下の通りです:

• 営業利益率:32.4% → 製造業としては非常に高い水準で、安定した収益を生み出しています。

• ROA(総資産利益率):19.4% → 総資産を効率的に運用していることを示します。

• ROE(自己資本利益率):16.3% → 高い自己資本比率にもかかわらず、優れた利益率を確保しています。

• ROIC(投下資本利益率):25.3% → 投下資本に対する利益の効率性が高く、非常に魅力的です。

これらの結果は、同社の高い利益率を裏付けています。

4. 総合評価(86点/100点)

信越化学工業は、総合評価で86点を獲得しました。成長性、安全性、収益性の全てで高い評価を受けております。過去の実績と現在の財務体質から判断して、長期的に保有する価値が高い銘柄の一つです。これからも「💰金のなる木」として期待できる企業であると考えます。

第3章 指標の詳細解説

✅1.成長性(増収・増益・増配)(配点:60点)

☑️増収

• ポイント

売上高が前年比増加しているか?(過去10年間)

• 採点基準

前年比増📈で😄 +2点/年(10年間で最大20点)

☑️増益

• ポイント

当期純利益が前年比増加しているか?(過去10年間)

• 採点基準

前年比増📈で😄 +2点/年(10年間で最大20点)

❗️私の記事においては、親会社株主に帰属する当期純利益を当期純利益として代用します。

☑️増配

• ポイント

1株あたり年間配当額が前年比増加しているか?(過去10年間)

• 採点基準

前年比増📈で😄 +2点/年(10年間で最大20点)

✅2.安全性(配点:20点)

☑️2-1.流動比率(%)

• 計算式

流動比率 = 流動資産(円) ÷ 流動負債(円)

• 何を表しているか?

流動比率は、企業が短期的な負債を流動資産でどれだけカバーできるかを示します。

• ポイント

流動比率が100%を下回る場合、短期的な債務支払い能力に問題がある可能性があります。

• 採点基準

120%以上📈で😄 +5点

以降、10%減少ごとに1点減点

☑️2-2.自己資本比率(%)

• 計算式

自己資本比率 = 自己資本(円) ÷ 総資本(円)

• 何を表しているか?

自己資本比率は、総資本に占める自己資本の割合を示します。

• ポイント

自己資本比率が高い企業は、返済不要な資本を多く保有しており、財務の安定性が高いです。

• 採点基準

50%以上📈で😄 +5点

以降、10%減少ごとに1点減点

☑️2-3.固定比率(%)

• 計算式

固定比率 = 固定資産(円) ÷ 自己資本(円)

• 何を表しているか?

固定資産が、返済義務のない自己資本でどれだけ賄われているかを示します。

• ポイント

固定比率が高すぎる場合は、自己資本だけでは固定資産を賄えず、借入金に依存している可能性があり、財務リスクが高いと考えらます。

• 採点基準

50%以下📉で😄 +5点

以降、20%増加ごとに1点減点

☑️2-4.DEレシオ(%)

• 計算式

DEレシオ(Debt Equity Ratio、デット・エクイティ・レシオ)

= 純有利子負債(円) ÷ 自己資本(円)

• 何を表しているか?

DEレシオは、有利子負債が自己資本に対してどれだけの割合であるかを示します。

• ポイント

DEレシオが低い企業は、借入依存度が低く財務的に安定しています。

• 採点基準

50%以下📉で😄 +5点

以降、10%増加ごとに1点減点

❗️純有利子負債 = 有利子負債 ー 現金及び預金

✅3.収益性(配点:20点)

☑️3-1.営業利益率(%)

• 計算式

営業利益率 = 営業利益(円) ÷ 売上高(円)

• 何を表しているか?

営業利益率は、企業の主たる事業活動の収益力を示します。

• ポイント

営業利益率が高い企業は、本業の収益力が高く安定していると判断できます。

• 採点基準

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

☑️3-2.ROA(%)

• 計算式

ROA(Return On Assets、総資産経常利益率)

= 経常利益(円) ÷ 総資産(円)

• 何を表しているか?

ROAは、企業が保有する資産全体をどれだけ効率的に運用して利益を上げているかを示します。

• ポイント

高いROAは、資産の運用効率が高いことを示します。

• 採点基準

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

☑️3-3.ROE(%)

• 計算式

ROE(Return On Equity、自己資本当期純利益率)

= 当期純利益(円) ÷ 自己資本(円)

• 何を表しているか?

ROEは、株主が出資した資本をどれだけ効率的に運用して利益を上げたかを示します。

• ポイント

高いROEは株主資本の効率的な活用を示します。ただし、有利子負債の過剰な利用によりROEが高まっている場合もあるため、財務安全性にも注意が必要です。

• 採点基準

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

☑️3.4-ROIC(%)

• 計算式

ROIC(Return On Invested Capital、投下資本利益率)

= NOPAT(円) ÷ (自己資本+純有利子負債)(円)

• 何を表しているか?

ROICは、企業が事業に投下した資本全体をどれだけ効率的に運用して利益を上げているかを示します。

• ポイント

ROICが高い企業は、株主や債権者から調達した資本を効率的に運用していることを示します。

• 採点基準

10%以上📈で😄 +5点

以降、1%減少ごとに1点減点

❗️NOPAT(税引き後営業利益、Net Operating Profit After Tax)

= 営業利益 × (1 - 実効税率)

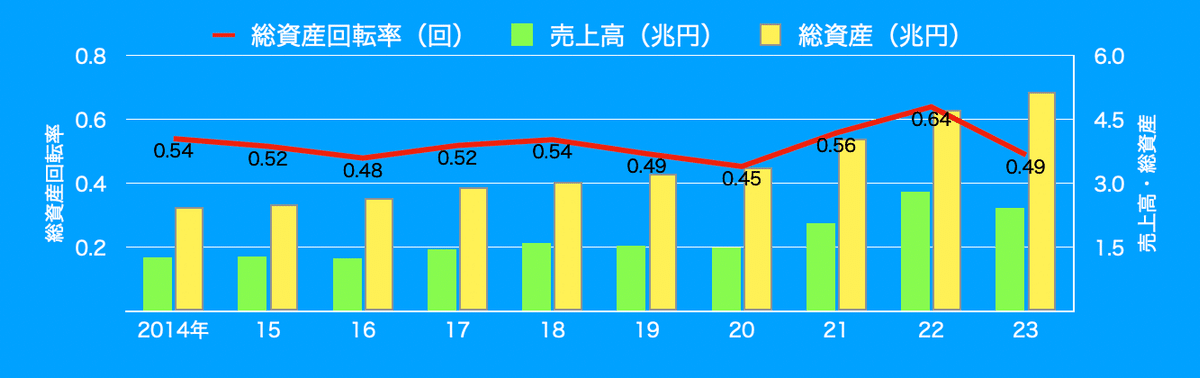

✅4.効率性(配点:なし)

これらの指標は、「金のなる木💰」の判定基準に配点されていませんが、判定基準を補完するための重要な指標です。各指標の概要とポイントを以下にまとめます。

☑️4-1.総資産回転率(回)

• 計算式

総資産回転率 = 売上高(円) ÷ 総資産(円)

• 何を表しているか?

企業が保有する総資産をどれだけ効率的に活用して売上を生み出しているかを示します。

• ポイント

高い総資産回転率は、効率的な資産運用を示します。

☑️4-2.CCC (日)

• 計算式

CCC(Cash Conversion Cycle、キャッシュコンバージョンサイクル)

= 売上債権回転期間 + 棚卸資産回転期間 - 仕入債務回転期間

• 何を表しているか?

キャッシュが支払いから回収までに循環する期間を示します。短いほど効率的です。

• ポイント

CCCが短い企業は、キャッシュフローの管理が効率的で、資金繰りに余裕があります。

☑️売上債権回転期間(日)

• 計算式

売上債権回転期間 = 売上債権(円) ÷ 1日あたり売上高(円)

• 何を表しているか?

商品やサービスを販売してから代金を回収するまでにかかる期間を示します。

☑️棚卸資産回転期間(日)

• 計算式

棚卸資産回転期間 = 棚卸資産(円) ÷ 1日あたり売上原価(円)

• 何を表しているか?

商品を仕入れまたは生産してから販売するまでに要する日数を示します。

☑️仕入債務回転期間(日)

• 計算式

仕入債務回転期間 = 仕入債務(円) ÷ 1日あたり売上原価(円)

• 何を表しているか?

商品や原材料の仕入れ代金を支払うまでに要する日数を示します。

✅5.株価・配当関連(配点:なし)

これらの指標は、「金のなる木💰」の判定基準に配点されていませんが、判定基準を補完するための重要な指標です。各指標の概要とポイントを以下にまとめます。

☑️ 5-1.PER、PBR(倍)

• 計算式

PER(Price Earnings Ratio、株価収益率)

= 株価(円) ÷ EPS(円)

PBR(Price Book-value Ratio、株価純資産倍率)

= 株価(円) ÷ BPS(円)

• 何を表しているか?

PERは、企業の株価がEPSの何倍で評価されているかを示す指標です。投資家がその企業の収益力にどれだけ期待しているかを測る目安になります。

PBRは、企業の株価がBPSの何倍で評価されているかを示します。企業の「解散価値」に対する市場の評価を測る指標として利用されます。

• ポイント

PERが高すぎる場合、株価が割高で投資回収に時間がかかる可能性があります。一方で、PERが極端に低い場合は市場からの期待値が低く、企業の将来性に疑問がある可能性があります。

PBRが1倍以下の企業は、割安と判断される場合がありますが、財務体質や収益性などに問題がある可能性があるため、注意が必要です。

☑️ EPS、BPS(円)

• 計算式

EPS(Earnings Per Share、1株あたり当期純利益)

= 当期純利益(円) ÷ 期中平均株式数

BPS(Book-value Per Share、1株あたり純資産)

= 自己資本(円) ÷ 期末発行済株式数

• 何を表しているか?

EPSは、企業の当期純利益が1株あたりどれだけあるのかを示す指標です。

BPSは、企業の純資産が1株あたりどれだけあるのかを示す指標です。

• ポイント

EPSが安定して増加している企業は、収益力が高く、株主にとっての価値が継続的に向上していると判断できます。これにより、配当金の増加も期待できます。

BPSが着実に増加している企業は、内部留保をしっかり確保しつつ成長している証拠です。特に自己資本比率が高く、健全な財務基盤を持つ企業は、長期的な配当維持の可能性が高いです。

☑️ 5-2.配当利回り(%)

• 計算式

配当利回り = 1株あたり配当金(円) ÷ 株価(円)

• 何を表しているか?

配当利回りは、投資額に対する年間配当金の割合を示します。株価に対してどれだけの配当を得られるかを測る重要な指標です。

• ポイント

配当利回りが高すぎる場合、配当が無理に引き上げられている可能性があります。また、株価下落による高配当のケースも考えられるため、株価の背景を確認することが重要です。

☑️ 5-3.配当性向(%)

• 計算式

配当性向 = 1株あたり配当金(円) ÷ EPS(円)

• 何を表しているか?

配当性向は、企業が稼いだ利益のうち、どの程度を株主への配当に回しているかを示します。

• ポイント

配当性向が極端に高い場合、内部留保が不足し、将来の配当維持が困難になる可能性があります。

☑️ 5-4.株主資本配当率(%)

• 計算式

株主資本配当率(Dividend On Equity ratio、DOE)

= 1株あたり配当金(円) ÷ BPS(円)

• 何を表しているか?

DOEは、企業が純資産のうち、どれだけを配当に回しているかを示します。

• ポイント

DOEが安定している企業は、純資産の増加に伴い配当も安定して成長していることが期待されます。

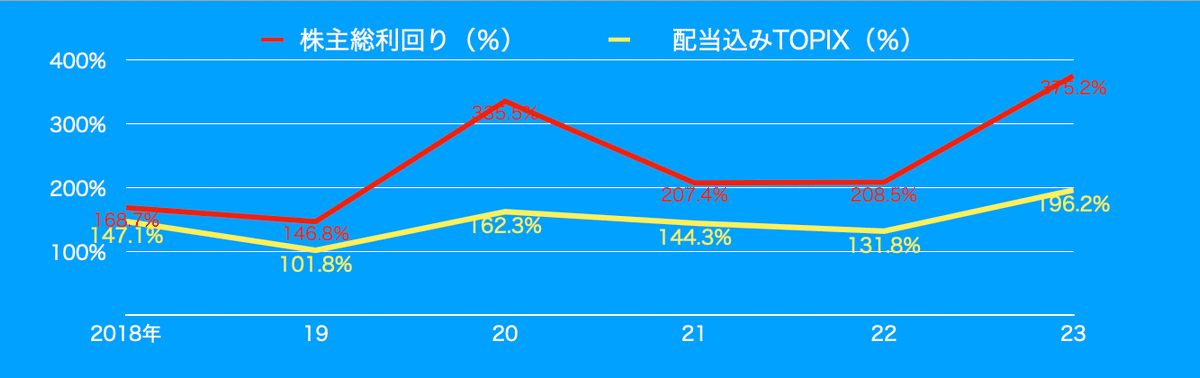

☑️ 5-5.株主総利回り(%)

• 計算式

株主総利回り(Total Shareholder Return、TSR)

= (株価(当期末)+ 過去5年間の配当総額(円)) ÷ 株価(前6事業年度末)(円)

• 何を表しているか?

TSRは、株価の値上がり益と配当金を合計した総合的な利回りを示します。投資のリターンを長期的な視点で評価する指標です。

• ポイント

TSRが高い企業は、株価の成長と配当の両方で株主価値を提供しています。

いいなと思ったら応援しよう!