爆速で成長するPinduoduo (ピンデュオデュオ)僅か5年でアリババを超え!

Google、Apple、Facebook、Amazon、Microsoft --- GAFAM(ガーファム)

2020年5月にGAFAM5社の時価総額だけで、東証1部に上場する全企業(約2,170社)を超えて560兆円になったことが話題になるなど、世界のプラットフォームを牛耳る巨大IT企業の総称ですが、中国における巨大IT企業をご存じでしょうか?

Alibaba(アリババ)やTencent(テンセント)であればすぐに思い浮かべる方も多いと思いますが、上図の2021年3月29日時点で中国テック企業の時価総額ランキングを見てみると、美団(Meituan)や拼多多(Pinduoduoまたピンドュオドュオ)(以下PDD)、といった日本では馴染みがない企業が上位を占めています。

今回は中国における巨大IT企業の中で設立からわずか3年でNASDAQに上場し、2020年12月時点でアリババを超える購入ユーザー数まで成長してきたPDDについてご紹介したいと思います。

1.PDDとは?

PDDはグーグルのエンジニアであった黄崢(Colin Huang)氏によって2015年9月に設立された中国の大手EC企業です。先行するEC大手のアリババ系のTmall(天猫)やJD(京東)と比べると最後発のECでありながら、わずか3年でNASDAQに上場し、2020年12月期の売上高はRMB 59,491Mil(約1兆円)、購入ユーザー数7.88億人と爆速で成長し続けています。

2.PDDの3つの特長

PDD設立時点では既に先行するアリババやJDが既に圧倒的な地位を築いていた中で、なぜPDDはわずか3年で中国3位のECにまで成長し、NASDAQ上場できたのか、その成長を支えた3つの特長をご紹介しましょう。

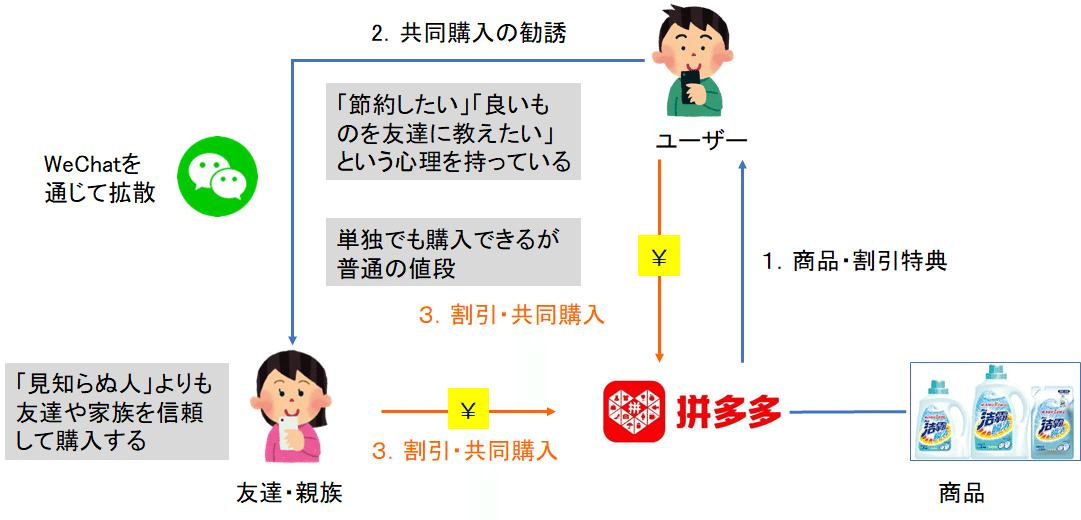

2-1.共同購入による激安

まずはPDDの最大の特長は共同購入によって商品が安く買えるということです。1人で買えば、他のECサイトと同じくらいの値段の商品でも、数人のグループで買うとさらに安く買うことができます。

もちろん1人で買うこともできますが、1人で購入すると普通の値段なので、「節約したい」や「良いものを教えたい」という心理によってWechat(中国版のLINE)で友人や家族に紹介して、紹介された友人や家族が購入すると割引価格で商品を購入できるわけです。

2-2.地方の低所得者層の取り込み

そして低価格を売りにしていることもあり、PDDはサービス開始から中国の地方の低所得者層をうまく取り込むことに成功します。TmallやJDが都市部のユーザーに支持されていたのに対して、PDDは真っ向勝負を回避するために地方の低所得者層をターゲットにしてきました。

例えば少し古いデータではありますが上記の図が示すようにPDDには3級都市(内陸部の小規模な都市で比較的低所得者が多い)以下のユーザーが64.7%を占めていたのに対して、JDは50.2%と地域的な差がでています。

また2018年7月の平均注文単価で比較してみると、JDが$60、Taobaoが$30であったのに対して、PDDはわずか$6であるあることが示すように、低価格を武器に大手が比較的手薄であった地方の低所得者層からの支持を得てきました。以前 ご紹介したWISHというサービスも同様の戦略をとっていますので詳しくは以下のリンクをご欄ください。

Wishについては↓↓↓

激安Eコマース Wish IPO

2-3.ユーザーをつなぎとめるゲーミフィケーション

そして最後の特長がゲーミフィケーションです。PDDではブラウザサービスとは違いアプリに特化したサービスであることから、通常のECサービスとは異なり、ソーシャルゲームのアプリが活用するリテンション施策を多く取り入れています。

たとえば1日1回のアプリ起動で数ポイントもらえるログインボーナスや、1日1回できるルーレットゲームなど、もらえるポイントは0.5~1元と少ないものの、ポイント目当てに毎日起動してもらえるような仕掛けを多く導入することで日々ユーザー接点をもち続け購入転換につなげられるような工夫が多数されています。

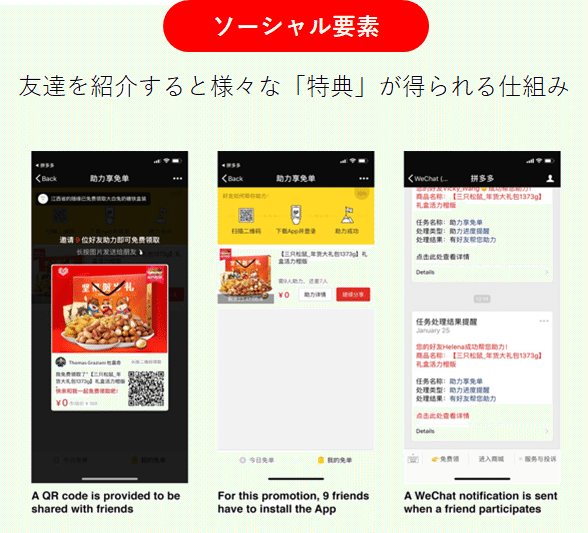

また友達を紹介すると様々な「特典」得られる仕組みも多数取り入れています。例えば、「友だち9人招待しアプリをインストールすれば、1.3kgのナッツが手に入る」セールやQRコードを紹介すると割引提供が受け取れる商品など取り入れることでバイラルでユーザー獲得につなげていることも特長です。

3.ビジネスモデル

PDDはいわゆるマーケットプレイス型のECモデルです。出品者が販売したい商品をPDDに掲載し、消費者に購入されたら商品代金から一定の手数料が引かれて出品者に支払わます。

2020年12月期の売上高構成比をみると、売上高の53%がOnline marketing services (PDDのサービス内で検索ワードや上位表示広告などに対するフィー)、42%がTransaction services(販売手数料)、5%がMerchandise sales(仕入販売)となっています。

一般的なマーケットプレイス型のECでは、出品者からの販売手数料の売上高比率が多くなりますが、PDDはマーケットプレイス内で出品者が有利に商品を販売できるようにするためのOnline marketing servicesが53%を占めています。

また2017年第1四半期以降に停止していたMerchandise sales(仕入販売)が、2020年12月期の第4四半期に計上されていることから今後の生鮮食品などの仕入販売などの動向にも注目が集まりそうです。

4. 競合環境

eMarketerの世界の国別EC市場のランキングによると中国はぶっちぎりで世界1位のEC市場です。巨大な市場でありながら毎年20%以上の勢いで成長しています。

そんな中国のEC市場においてアリババのGMVは約130兆円と桁違いな規模を誇っているものの、PDDのActive Buyers(購入ユーザー)数では2020年12月期末にはアリババを抜かして1位となっています。

5. PDDの激安の秘密 (C2M)

ここまで読んでこられた方の中には、そもそもなんでPDDは激安商品を扱うことができるのか?疑問に持たれた方がいるかもしれません。

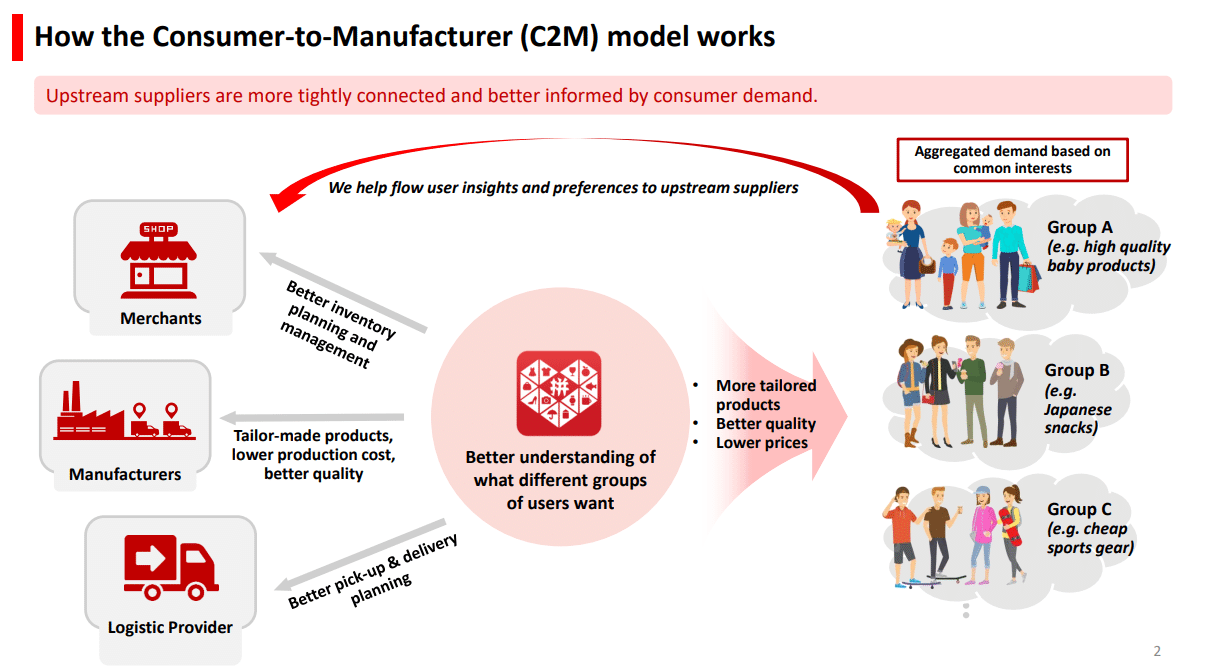

その激安のカギを握るのはConsumer to Manufacturer(C2M)というモデルに隠されています。これを直訳すると「消費者から製造者」になるのですが、製造者が消費者からの注文を受けてから商品を作る「受託生産型」のビジネスモデルはC2Mと呼ばれています。

受託生産型のビジネスモデルではメーカーは受注(注文)があった数の商品だけ生産すれば良いため、見込み生産と比べて在庫ロスが生じず、中抜きする中間流通(卸や小売り)も通さずに直接消費者に販売できるため通常よりも安く商品を販売することができます。

実際には受託生産型のビジネスモデルはB2Bの世界ではあまり珍しくないことですが、食品や日用品のto C向けの一般消費財などでは1つ1つの単価が安くマージンも低いため消費者からの注文に合わせて生産することは経済合理性が合いません。

しかしPDDは共同購入という仕組みによって消費者(ユーザー)からの注文をまとめ、メーカーが必要な最低ロットで発注しているため、食品や日用品であってもメーカーに受託生産してもらい激安を実現しています。

たとえばPDDのIR資料には、通常生産者がサプライチェーンに沿って販売する価格が1元 / 0.5kgであったとしても中間流通(卸や小売)が介在することによって、小売店価格が8元 / 0.5kgになってしまうという事例が紹介されています。

一方でPDDは共同購入によって、47,000件もの注文をまとめて生産者に発注するため、生産者は従来のサプライチェーン同様に大きなロットを扱いながら、通常のサプライチェーンを介さず販売できるため、小売価格よりも安い価格で提供することが可能になります。

またこの事例の説明にあるように生産者が直接消費者に販売することで、通常よりも高く販売できるだけでなく、消費者にとっても小売価格よりも1/ 4の価格となるため、生産者と消費者の両社にとってのWin-winになるからこそ激安を継続して実現することがでています。

6.Wechatのエコシステム

ここまで共同購入が激安を支えるC2Mの仕組みとなってきたことを説明してきましたが、中国でここまで共同購入が利用されてきたのは時代的な背景も大きいと筆者は考えています。

そもそも共同購入という仕組みは自体は目新しいものではありません。2010年頃に一世を風靡グルーポンというサービスも共同購入型のクーポン購入サイトを展開し、急成長しました(サステイナブルなビジネスモデルでなかったためその後 失速)

今でこそスマホが普及しており、SNSを使って情報を共有することが当たり前となっていますが、グルーポン全盛期にはスマホが出始めたころだったということもあり、PCやメールが当たり前の時代でした。

そのため共同購入をするにあたって、メールで共同購入を呼び掛けても即時性もなくなかなか成立しづらかったのではと考えられます。

一方でPDDはWechatのエコシステムの中で、ミニアプリとしてPDDを利用できるようにしたためユーザーを爆発的に獲得してこれた要因の1つとされています。

Wechatは日本でいうLINEみたいなチャットアプリで中国人であればほとんどの人が使っているアプリです。

Wechatのミニアプリを通して、共同購入を拡散すればPDDのユーザーでなくてもWechatの会員であれば、共同購入に参加ができ、そのままWechatPayで決済まで完了することができるようになります。

そのため共同購入のハードルがGroupon当時と比べて格段に下がってたということがいえます。

↓ミニアプリについてもっとお知りになりたい方は以下の記事をご欄ください

2つ目の理由は取扱い商品です。グルーポンは当時飲食店やマッサージ店などのサービスECがメインであったのに対して、PDDは生活必需品を中心とした物販ECが主な取扱い商品です。

サービスECは必要なときにしか利用せず、地域も限定されてしまうのに対して、生活必需品の物販であれば必要な頻度も高いですし、地域も限定されません。

またサービスECの共同購入は結果的にフラッシュマーケティングとして使われて安かろう悪かろうという評判がたってしまったため、衰退してしまいましたが、PDDの共同購入は「安く購入する」ためのロット確保の側面が多いため、ユーザーと出品者双方にとってのメリットを生み出せたことが大きかったと思います。

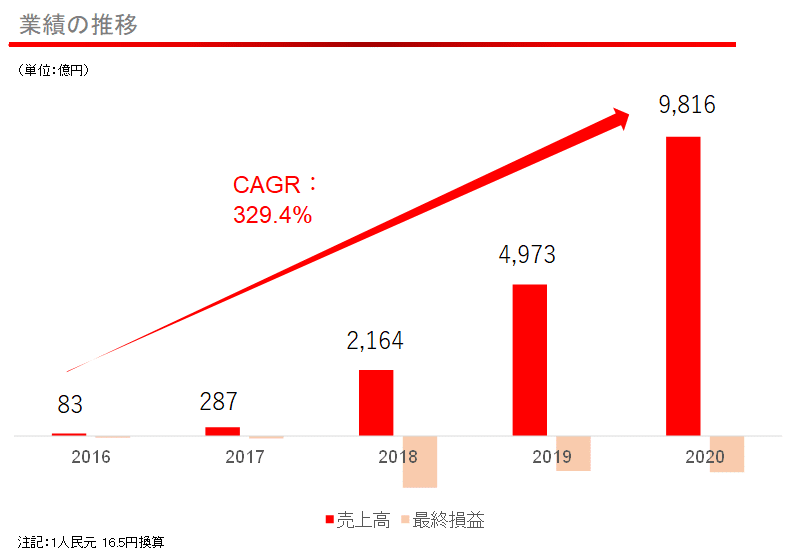

7.業績の推移

PDDは2016年12月期の売上高83億円から2020年12月期までの4年でCAGR(年換算成長率)329.4%で成長し、2020年12月期には9,816億円という驚異的な速さで成長しています。

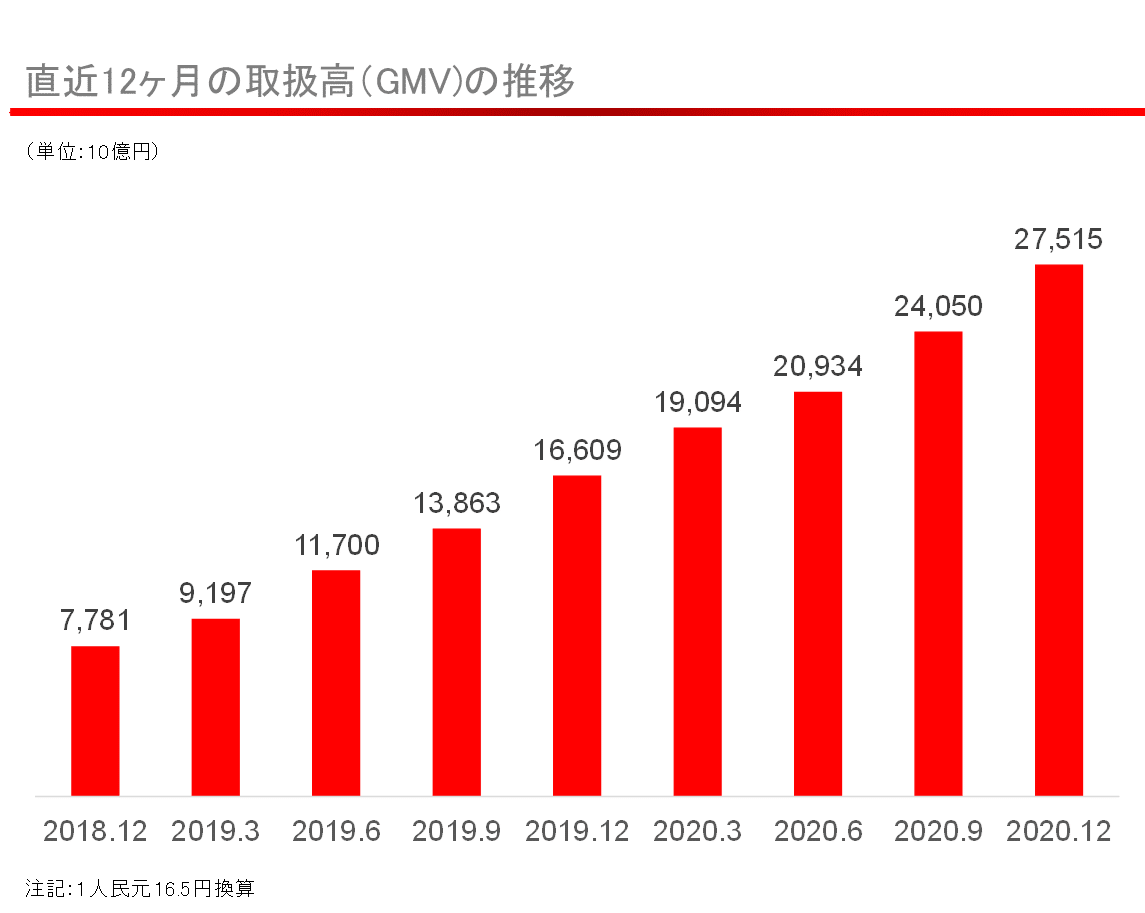

直近12ヶ月の取扱高(GMV)も右肩上がりに増加しており、2020年12月の直近12ヶ月の取扱高は27.5兆円にまで達しています。

主要なKPIを見てみるとActiveBuyers(購入ユーザー数)の増加 ×Annual Spending Per Active Buyers(購入ユーザーあたりの平均購入単価)の増加がGMVの増加を牽引していることから今後もこの成長は拡大していくものと思われます。

また四半期のうちでもっとも売上高が多い第4四半期の実績を見てみると、2020年12月期第4四半期の売上高4,380億円(仕入販売を除く、前年同期比:+96%増)と高い伸びを見せています。

一方で売上高の増加に伴い、広告宣伝費などの先行投資による赤字が継続していることから投資に見合う売上高成長を維持できるか注目されそうです。

特に2020年12月期の第4四半期からマーケットプレイス型の手数料収益に加えて、仕入販売が計上と合わせて原価も計上されていることから、今後の会社の成長を見る上ではでは単純な売上高ではなくは粗利益の成長を見た方がより良いかもしれません。

8.時価総額

PDDは新型コロナウィルス感染症拡大によるEC需要の増加による恩恵を受けて業績を急拡大させてきたことから、時価総額もこの1年で大きく伸ばし、2021年4月1日時点の時価総額は$176.5Bil(約18兆円)になりました。

但し足元では業績とは別の要因により株価が低迷している状況が続いており、今後の動向に注目してみていきたいと思います。

株価低迷の理由

1.米国の10年債 金利上昇に伴う NASDAQの指数全体の下落

2.米国上場の中国企業を念頭においた米証券取引委員会(SEC)による規制の強化

→ 米国の監査基準を満たさない外国企業を米市場から締め出す規制の導入

https://jp.reuters.com/article/usa-sec-foreigncompanies-idJPL4N2LN13P

3. 創業者 Colin Huang(黄崢)氏が会長を退任(2021年3月17日に発表)

9.最後に

最後まで読んでいただいてありがとうございます。この記事を気に入ってくれたら”スキ”ボタンを押して頂ければと嬉しいです^ ^

またこれからアメリカのテック企業を中心に新規に上場する企業を紹介していきたいと思っているのでぜひフォローをお願いしますm(- _ -)m