経営会計能力(後編)

バイト中に友達のパンツが出てて、「パンツ履いててよかった〜」と頭で浮かんだ藤田です。

さて、今回は前回に引き続き、「お金を稼いでも守ることができなければ意味が無いよね。」というテーマでお話させていただきます。

なので前編の方を先に見たほうがいいです。

利益率向上施策

利益率向上施策

1.旅費規定 2.役員報酬 3.グループ化

文字の通り、利益率を上げるための施策の中にこの3つの施策があります。

1つずつ見ていきましょう。

1.旅費規定

1番よくあるのが、申請をしてから、出張などの経費を払い戻すものです。

ですが、これは国が「すごい面倒くさい」と認めているほど面倒くさい手間なのです。

ここでの施策として、出張日当を利用してしまうことが挙げられます。

どういうことかというと、1日〇万円と決めてしまうのです。

これは非課税で1日2万円と決められています。

また、会社の経費に計上もできるため、法人税や所得税の削減に繋がります。

2.役員報酬

これは、利益の金額次第で、個人と法人の税率の違いを利用して報酬先を変える施策です。

例えば、今年は100万円の利益が残りそう…

となった時、法人税だと15~23%取られてしまう一方で、個人に付けることで、所得税が0%になることができます。

3.グループ化

ここでみなさんに質問したいのですが、なぜ、社長さんたちは会社をたくさん作りたがるのでしょうか?

節税のためです。

その理由を解説していきます。

意外と知られていない、初めての起業の絶対条件があります。

①資本金は999万円以下

②利益800万円の壁

③給与支払いを1,000万円以下

これは抑えておかなければいけません。

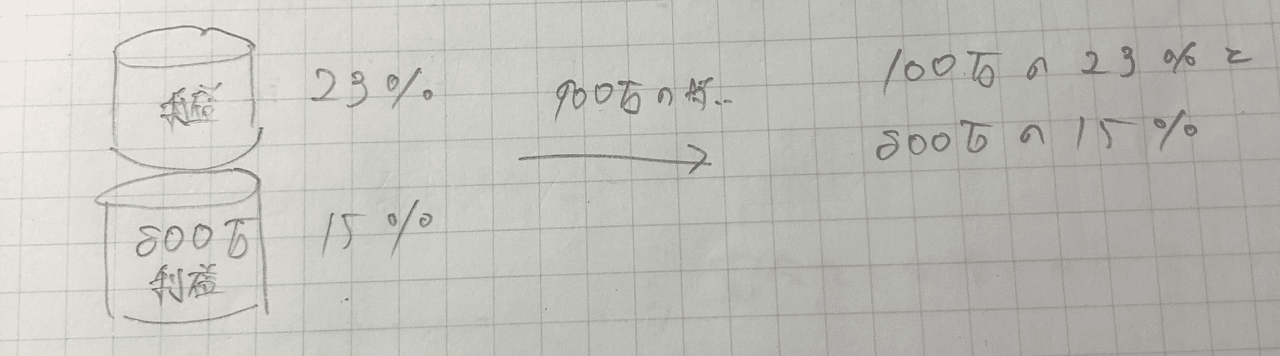

特に、800万円の壁というのは、利益が800万円を超えると、800万円分は15%ですが、800万円以降は23%の仕組みになっていて、税率が大きく変わります。

例えば、利益が900万円だとすれば、800万円分の15%と、100万円分の23%が取られる仕組みになっています。

下の写真を見ると分かりやすいです。

900万円の利益の場合だと、まだ税率による差額が小さいですが、これが1億、5億となったらもっと取られてしまいますよね。

ここで、会社をたくさん持っていたらどうでしょう。

例えば、利益が2,400万円だとします。

1社しか持ってない場合、800万円の15%(120万円)と1,600万円の23%(368万円)の税金(計488万円)がかかります。

一方、3社持っていた場合、単純計算、利益を3分割すれば、800万円の15%を3社がそれぞれ払えばいいので、計360万円しかかかりません。

ここで、488万円と360万円で128万円の差が生まれているのです。

このように少し知識を得るだけで節税はできるのです。

税金は「無知の罰金」とも言います。

大人になる前に少しでも税金の知識があれば、生涯何億もの節約になるでしょう。

ではまた!