2024年9月期 通期決算 中長期経営方針 説明の書き起こし

こんにちは!ヒューマンクリエイションホールディングスのIR担当です。

今回は、本日発表した24年9月期通期決算と中期経営方針の説明を書き起こし形式でお伝えします。

従来開示していた3ヵ年の中期経営計画をリバイスした”新”中長期経営方針を開示し、資料デザインも一新しております。ぜひご一読ください。

ヒューマンクリエイションホールディングス、代表取締役社長の富永です。本日は、2024年9月期 通期決算についてご説明致します。また、今回新たに”新”中長期経営方針や、”新”財務資本戦略を発表しております。盛り沢山の内容となっておりますので、是非最後までお付き合いください。

はじめに

本日、皆さまにお伝えしたいことを、スライド1枚で整理しております。

はじめに、24/9期の着地ですが、各段階収益ともに10%前後の計画未達で着地致しました。特に、注力する戦略領域において未達幅が大きかったことが、主な反省点となります。終わった期は、四半期決算を発表する毎にガイダンス未達リスクがマーケットに意識され、当社株価は下落してきておりました。従前から当社を応援頂いている株主の皆様の期待に応えるためにも、経営のギアの入れ替えが必須と認識し、今回、いくつかの新たな方針を打ち出しております。

まず事業面では、これまで開示していた3ヵ年の中期経営計画をリバイスし、6ヵ年の中長期経営方針を新たに開示致しました。最終年度にあたる30/9期には、24/9期比でEPS4.0倍、ROE30%超を目指します。

続いて財務面では、大前提として、創出キャッシュは第1にM&Aを含む再投資に回すことを基本的な考え方とするものの、一方で、自己資本比率40.0%を超過する資金については、追加の株主還元原資とする新方針を定めました。資金効率よく創出キャッシュを再投資又は株主還元に振り向け続けることを通じて、1株あたりの価値の最大化にコミットできると考えております。

加えて株式面では、1:2の株式分割と、保有自己株式の消却を決議しております。投資単位あたりの金額引き下げや流動性の向上、自己株式の処分リスクの低下を通じて、当社株式価値の適正化に近づく一助になると考えております。

エクゼクティブ・サマリー

エグゼクティブ・サマリーでは、今お話した内容について、具体的かつ定量的に説明しております。まず、左の数表は、主だった業績情報の前期、及び予実差異を定量的に示しております。

御覧の通り、24/9期の戦略領域売上高は、当初25.2億円を計画していたものの、実績としては計画比13.0%未達の21.9億円で着地致しました。持続的成長の実現のためには、これまで以上に戦略領域の成長にこだわった取り組みが必要だとの考えから、右で示す通り、3ヵ年の中期経営計画を6ヵ年の中長期経営方針にリバイスしております。

株式上場直後から掲げている中長期ビジョンを踏襲した期間区切りとしており、27/9期までの3ヵ年は「規模の拡大と事業構造転換を図る2ndステージ」、30/9期までの3ヵ年は「投資回収とシナジー創出を通じて1株あたりの利益水準と資本効率にこだわる3rdステージ」と整理しております。2ndステージでは、M&Aを含む戦略領域の規模拡大等で売上高120億円を目指します。一方3rdステージでは、株式分割前のベースで前期比4.0倍となるEPS1,000円と、ROE30%超の実現を目指します。

左では、財務資本戦略の考え方について、株主還元方針と合わせて記載しております。

まず、創出キャッシュについては、これまで通り連続増配や総還元性向30%超をお約束させて頂きます。一方、その他の創出キャッシュについては、基本的には持続的成長に向けた再投資原資に充てることを大前提とさせて頂いております。

ただし、M&Aをはじめとした投資は、充分な投資機会に恵まれない可能性もあります。そのような場合においても、資金効率を良化し、また株主の期待に応え続けるために、自己資本比率40%を超過する資金については、追加的な株主還元に振り向けることを決定致しました。具体的には、自己資本比率40%以下の維持を基本方針に、4四半期連続で基準を超過しないよう、自己株式取得等の手段により、資本構成の適正化を適時に図ります。

右では、自己株式の消却や、1:2株式分割の実施要項を記載しております。ご確認下さい。

アジェンダ

本日はご覧のアジェンダに沿って、ポイントを抜粋してお話させて頂きます。

01.会社概要

まず、会社概要です。当社のことを初めて知る方も多数いらっしゃるかと思いますので、基本的な事業内容や特徴について、改めて本章で整理しております。

当社を一言で言えば、ITを基軸にクライアント経営課題解決を図る『ソリューション・インテグレーター』と表現できます。ホールディングスの傘下にそれぞれ得意領域が異なる計6社の事業子会社を抱えております。

当社の興りは1974年にまで遡ります。創業当初からエンジニア派遣を生業に事業展開してきましたが、近年は事業子会社の新設やM&Aを駆使して、システム受託開発やコンサルティングといったフィールドに業容を拡大しております。

当社の一つの特徴は、ボトムアップ型のアプローチで顧客の変革を支援できることにあります。顧客の『現場』に入り込むエンジニア派遣を基盤事業としているからこそ、コンサルティングやSIerなど上流工程だけでは実現が難しい、深みある一気通貫したソリューションの提案・価値提供が可能なグループを形成しております。

また、豊富な事業知見や組織体制も一つのポイントです。様々な業種、様々なサイズの企業に対し価値提供してきたが故に、豊富な経験と柔軟な対応力を蓄積しております。また、年間人工ベースで10,000人工を超えるエンジニアを全国に抱えており、規模を活かした対応力も有します。

中長期的な財務の推移です。戦略的な費用投下を進めた24/9期こそ営業減益となっておりますが、基本的に右肩上がりの成長を遂げてきたと言えるかと思います。

また、我々の一つのストロングポイントは、高いROEにあります。株式上場後は一貫してROE30%超を確保しており、株式投資家にとっての一つの魅力であると考えております。今回、新たに発表した”新”財務資本戦略で、適時に資本構成の最適化を図ることと致しましたので、高い資本効率の持続性についても、高い解像度をもってご期待頂けるのではないかと考えております。

こちらでは、改めて中長期経営方針の概略を記載しております。ご確認下さい。

今回、新たな財務資本戦略を追加致しましたので、その背景について補足スライドを用意致しました。

まず、創出キャッシュの資金使途については、持続的成長に向けたM&A等の再投資原資に充てることが大前提となります。一方、当社は24年9月末時点で6億円強のNet Cashを有し、また自己資本比率は44.8%と財務は健全です。また、多額の先行投資を必要とするビジネスモデルではないため、EBITDA7.6億円、フリーキャッシュフロー4.8億円と、現時点で一定のキャッシュ創出力を有しております。

これらの事から、仮に当社にとって中~大規模のM&A機会に恵まれたとしても、借入余力をもって一定程度のM&A資金の確保は可能だと考えております。このような財務的余力や資金効率の観点を踏まえ、今回、4四半期連続で自己資本比率が40%を超過しないよう、自己株式取得等により、適時に資本構成の最適化を図る財務資本戦略を決定、発表させて頂きました。

02.24/9期 通期実績

続いて、24/9期の通期実績について、ご説明致します。

スライドの数表の通り、前期比では増収減益、計画比では各段階収益共に10%前後の未達で着地致しました。特に戦略領域では、シナジーの創出やM&Aの貢献が当初想定を下回りました。

主要なKPIの年次推移の一覧です。人工ビジネスであるSESの人員数や契約単価、稼働率、及び注力する戦略領域の売上高の推移を示しております。

これまで横ばい推移だったSES人員数が、24/9期に明確にジャンプアップしたことが一つのトピックスです。中途採用やビジネスパートナーの活用といった人員拡充施策が奏功しはじめたことが主因です。

SES人員数の拡充効果は、四半期業績にも表れております。24年7~9月期の全社の増収率は前年同期比18.6%増となり、1Qの9.6%増、2Qの11.3%増、3Qの14.0%増と比較して、だんだんと成長が逓増してきております。EBITDAは、中途採用を強化し一時的に稼働率が低下した上期こそ低下しましたが、下期は利益水準を戻しました。

粗利率や販管費明細の四半期推移はスライドの通りです。粗利率は上期の落ち込みから回復しております。一方、販管費については、中途採用の強化の人員拡充に伴い、採用関連費用が拡大しております。

SES人員数、契約単価の四半期推移です。新規採用者が本格稼働し始めた24/9期下期から、SES人員数の拡大ペースがやや加速しております。一方、SES契約単価も堅調に上昇したものの、賃金上昇やコストプッシュインフレを明確に上回ってはおらず、アップセル・クロスセルを含む付加価値訴求が必要と認識しております。

バランスシートの状況です。右のグラフで示す通り、24年6月末と9月末は、基準として設定した自己資本比率40.0%を超過しております。4四半期以内に資本構成の最適化を図るとの財務資本戦略に則ると、25年3月末までに何かしらの手段をとる必要があります。

24/9期の株主還元状況についてまとめております。総還元性向は32.8%となり、総還元性向30%超とする方針に合致する株主還元を実施いたしました。

トピックスです。前四半期は、新たにONE CRUISEと業務提携を結びました。M&Aに限らず、ソリューション・インテグレーターとしての手札を増やす一手段として、今後もシナジー創出が見込まれる事業提携先を探索して参ります。

03.中長期経営方針

改めて、中長期経営方針の建付けを図示しております。上場直後より指針としてきた中長期ビジョンと、前年に発表した中期経営計画に期間的なズレがあったことや、経営のギアを入れ替えることを目的に、6ヵ年の中長期経営方針を策定・発表させて頂いております。

成長戦略の前提となる、現状のマーケット認識について整理しております。上段にある通り、国内民間IT市場はCAGR3.2%増と堅調に伸長すると見込まれております。一方、IT/ビジネスコンサル市場はCAGR18.4%増と、より高い成長が期待されており、当社としても、ITを軸としたワンストップのコンサルティングサービスを提供するための体制を盤石にする必要があると考えております。

改めて、当社の強み・優位性について整理しております。こちらは会社概要側と同内容ですので、説明を割愛させて頂きます。

同様です。

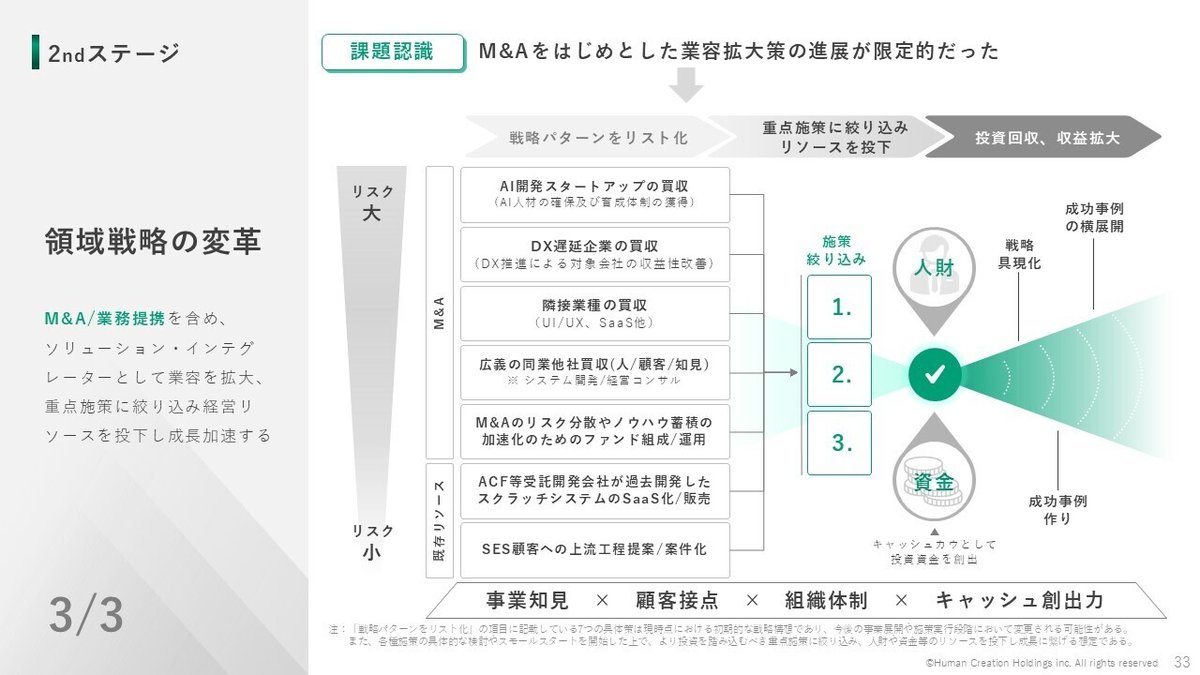

一方、当社が成長”加速”し切れない背景としては、「人が増えていない」といった人的課題、「アップセル/クロスセルの動きが少ない」といった組織的課題、「M&Aの動きが限定的」といった領域拡大上の課題、の3点を抱えていると考えております。

そのため、規模の拡大と事業構造展開に重きを置く中長期経営方針の2ndフェーズにおいては、人財/組織/領域の3つの内的変革を進めることを通じて、今以上に顧客にも変革をもたらすための業容拡大にこだわる方針です。

人財戦略の変革としては、24/9期より徐々に開始していたキャリア採用とビジネスパートナー活用を、より本格化させます。自グループのエンジニア採用/教育プログラムである「ゼロ円スクール」頼りの人財確保や、正社員100%といったこだわり以上に、人員拡充ペースの加速にこだわり、施策を本格化させます。

続いて組織戦略の変革としては、エンジニアマネジャー層の評価制度の変更、及び営業意識の醸成を通じて、エンジニアが能動的にアップセル・クロスセル推進を図り収益機会を逃さない組織体制の構築を図ります。トライアル運用を開始した北海道支部では、既に一部で成果が顕在化しており、成功体験の標準化と他支部への横展開で、着実に施策効果の発現を図ります。

最後に、領域戦略の変革です。これまで実践してきたように、領域拡大にあたってはM&Aが有効な手段であると考えております。2ndステージのテーマとして「規模の拡大と事業構造転換」を掲げたことや、創出キャッシュは再投資か株主還元か、どちらかに振り向け続けることをコミットする”新”財務資本戦略を掲げたことから、これまで以上に再投資候補の探索に注力致します。

このスライドでは、これまでご説明してきたキャッシュアロケーションの考え方や1株あたりの価値最大化に向けたイメージ図を可視化しております。適宜、ご参照下さい。

04. 25/9期 通期計画

続いて、25/9期の計画サマリーです。売上高は前期比20.1%増の86億円、営業利益は同横ばいの6.3億円を計画します。トップライン成長にこだわる一方、中長期的な収益拡大に向けた先行的な必要投下を進めるため、一時的に収益性が悪化する想定です。

25/9期計画の細かな計画前提となります。適宜ご参照下さい。

25/9期の株主還元は表記の通りとなります。DPSは、24/9期の52.00円に対し、「連続増配」の方針に則り、25/9期は54.00円(株式分割考慮前)を予定します。また、これだけでは総還元性向30%の方針を満たさないため、業績順調な場合は追加配当または自己株式の取得等により総還元性向30%越えを実現します。加えて、新たに制定した自己資本比率ルールに基づき、自己資本比率40%を超過する資金については追加還元の原資となります。

05.財務数表

06.Appendix

最後に、広義の類似企業との主要財務比較についてお話させて下さい。表記は、代表的なマルチプルであるPERと、バリュエーション上のプレミアム/ディスカウント要因と見なされやすいROEや利益成長率、利益率を一覧化したものです。当社は、ROE30%超と高水準で、営業利益成長率も営業利益率も広義の類似企業に劣らない水準を確保しているものの、PERは1桁台の評価に留まっております。事業・財務・IRのそれぞれの観点をもって、相対低位に留まる当社バリュエーションの再評価に向け、邁進してまいる所存です。

株主、及び株式投資家の皆様におかれましては、引き続き当社の価値拡大に向けた歩みを応援頂けますよう、引き続きよろしくお願い致します。