23年9月期 通期決算説明の書き起こし

ヒューマンクリエイションホールディングス代表取締役社長の富永でございます。

本日は、2023年9月期、第4四半期・年度決算についてご説明いたします。

よろしくお願いいたします。

本日のメニューは大きく5点ございます。

1点目は2023年9月期、第4四半期連結業績ハイライトについて、2点目はコンサルティング・受託の拡大状況について、3点目は2024年9月期以降の中期経営計画・3ヶ年計画について、4点目は今期・2024年9月期の業績見通しについて、最後5点目は外部環境認識についてです。

2023年9月期は、3期連続増収・増益となり、過去最高業績を連続更新いたしました。売上高・EBITDAともに予算を達成し、特にEBITDAの前年比は123.7%と大幅な上昇となりました。

売上高前期比は111.8%、EBITDA前期比は123.7%、EBITDAマージンは12.6%に達しております。いずれも9月11日に開示しました上方修正値を上回る結果となりました。

2023年9月期年間実績全体観として、全指標(売上高及び各段階利益)で予算達成を果たしており、3期連続で大幅な増収・増益結果となりました。

スライド上・Aでお示ししました通り、売上高及び売上総利益については、それぞれ前年同期比111.8%・110.8%と、順調に成長しております。

2023年下期・第3四半期以降は、M&Aによる純増がない中で前年同期比で10%以上の増収の結果となっております。

利益面(営業利益・EBITDA・当期純利益、全指標)については、スライド上・Bにお示ししました通り、前期に実施したM&Aのシナジー発現に加え、

既存事業の大幅な伸長(契約単価向上・受託案件の順調な進捗)により、従業員の給与引き上げによるコスト増や、今期より第4四半期に支給した

業績賞与による一過性支出を吸収した上で、年間予算達成を果たし、前期比においても、全指標で120%を超過する大幅な予算超過・増益となりました。

コンサルティング・受託分野の拡大状況でございます。

2023年9月期末時点でコンサルティング・受託分野の売上比率は11.6%となっております。

全体売上が前期比111.8%と拡大する中で、前々期末並みの比率となっておりますが、案件獲得自体は順調に進捗しており、引き続きの持続的な成長を見込んでおります。

スライド赤文字にて第4四半期以降に進捗した主要な受託契約について記載いたしました。

ご覧の通りACF社での新規案件の受注、及び上流領域の拡大が他の子会社での受託案件受注につながっている状況であり、各子会社とも順調に進捗しております。

なお、受託案件の中身や進捗状況について、みなさまよりお問合せをいただいておりますが、進捗中の案件については、お客様との機密保持契約があること、及びお客様の企業戦略そのものであることから、開示できないケースがほとんどでございます。ご容赦いただればと思います。

『答えを創る次世代の経営課題コンサルティング企業』としてのポジションを確立する中長期ビジョンを発表しております。

従来のオーガニック成長およびM&Aを駆使して、コンサルティング・開発・保守運用まで自社グループで完結できるビジネスモデルを精緻化していきます。そして、将来的には、経営課題コンサルティングをしっかりと提供できる企業へと成長していきたいと思っています。

我々は今、スライド左側にある1stステージの段階ですが、当期2024年9月期は、2ndステージに向けた助走期間であると位置づけ、2024年9月期から2026年9月期までの中期経営計画・3ヶ年計画を策定いたしました。今後、『答えを創る次世代の経営課題コンサルティング企業』として認識していただけるよう、躍進して参りたいと思います。

中期経営計画・3ヶ年計画の策定背景、及び中計・3ヶ年計画の骨子でございます。

中計・3ヶ年計画策定の背景としては、スライド左側の通り、派遣・受託の2本柱での展開及び一気通貫のビジネスモデル構築等の事業戦略に関して、着実な成果が表れている状況にございます。こうした事業戦略における成果に加え、重要な経営手段のひとつとしてきたM&Aや、アライアンスにつきましても既報の通り一定の成果が得られています。

加えて資本構成におきましても、従来のフィナンシャルパートナーからストラテジックパートナー主体の資本構成となり、従来の「短期的な利益」から「中長期的な事業成長」を追求することが可能な経営環境が整った認識でおります。

こうした背景を受け、今後3年間の計画骨子として、①プロジェクト本数の拡大による大幅な売上成長②ITコンサル領域の上位工程とも言える、経営コンサルティング領域への事業拡大によるプロジェクト本数の飛躍的な増加③人を財産とする当社グループならではの人的資本経営への投資加速、以上3点を掲げております。

前述11ページ、中計策定の背景の資本パートでお示ししました通り、当社の大株主はフィナンシャルパートナー(投資ファンドであるリサ・パートナーズ)からストラテジックパートナー(事業会社である日鉄ソリューションズ及びアドバンスト・メディア)主体へ、資本構成が大きく変化しております。

日鉄ソリューションズとは人財に関して、アドバンスト・メディアとは技術に関して、資本業務提携を行っており、早期のシナジーを実現すべく協業推進に取り組んで参ります。

中計骨子1)ですが、前期2023年9月期よりサブリーダークラスの育成に重点的に取り組んできた結果、プロジェクトを主体的に回していくことが可能なPM/PLクラスの拡充に繋がって参りました。そのため、現在ではサブリーダークラスの立ち位置にある人財を、いわばのれん分けのような形で新たなプロジェクトを担わせることで、技術者の付加価値向上・売上の飛躍的な拡大を目指して参ります。現場経験を充分に積んだ人財を大いに活用していきたいと考えております。

中計骨子2)です。既にご案内の通り当社グループは、ITビジネスにおける上流工程であるITコンサルティング・戦略立案から最終工程である保守運用・BPOまで一気通貫・ワンストップでのITサービスを提供して参りました。

いわばIT分野における一気通貫ビジネスモデルを基盤としてきた当社グループですが、昨今においては、お客様の経営上の課題とIT投資・IT戦略は不可分である状況がより顕著になってきました。

そこで、従来のITコンサル領域から「経営コンサルティング領域」に事業領域を強化・拡大することで、お客様の経営課題解決における提案力・機動力の強化を図り、答えを創る次世代の経営課題コンサルティング企業へと変貌すべく、当社内に「経営コンサルティング事業準備室」を創設いたしました。経営コンサルティング機能の強化により、従来のITコンサルティング・受託ビジネスのシナジー発揮及び、案件参画の機会拡大に向けた取り組みを強化してまいります。

中計骨子3)です。かねてより人財の採用・育成等による組織成長に取組んで参りましたが、人財の獲得競争はますます激化している状況にあります。

こうした競争環境に迅速に対応すべく、本中期計画においては更なる人的資本投下により、既存社員は基より、採用→育成→自己実現、の従来の好循環サイクルの飛躍的向上を図ることで、大いなる組織成長を図って参ります。

以上3点の中計骨子を軸に、本3ヶ年計画においては積極的な投資を行うことで、成長性を加速させて参ります。

中期経営計画・3ヶ年計画最終年、2026年9月期には、売上高110億円・EBITDA12億25百万円を目指して参ります。

中計策定においては、売上高については、プロジェクト本数の拡大や経営コンサルティング事業の貢献による既存事業の成長のほか、M&Aは過去実績に基づき毎期2~4億円程度の売上高として織り込んでおります。

また、利益については、当初2年間の人的資本への重点投資等による再成長の結果、26/9期には売上総利益率が回復し、段階利益も大きく増益となる想定としております。

中期経営計画・3ヶ年計画における株主への還元方針です。

本3ヶ年計画期間については、連続増配を維持するだけでなく、当期純利益の「30%以上」を株主還元して参ります。配当だけでなく自己株式取得等も含めた総還元性向を基準として、株主への還元と利益の再投資による株主価値の向上との両立を図って参ります。

中期経営計画・3ヶ年計画、初年度である当期2024年9月期は、売上高は前期比120.0%、EBITDAの成長は102.5%を見込んでおります。

売上は120%と大幅増収を図る一方で、利益面の成長は堅実な数値としております。中長期的な成長を遂げるための人的資本投資を積極的に行うことから、上記利益見通しと致しました。

前述5ページ、スライド上・Aでお示ししました通り、売上及び売上総利益については、2023年9月期において、それぞれ前年同期比111.8%・110.8%と、順調に成長しております。

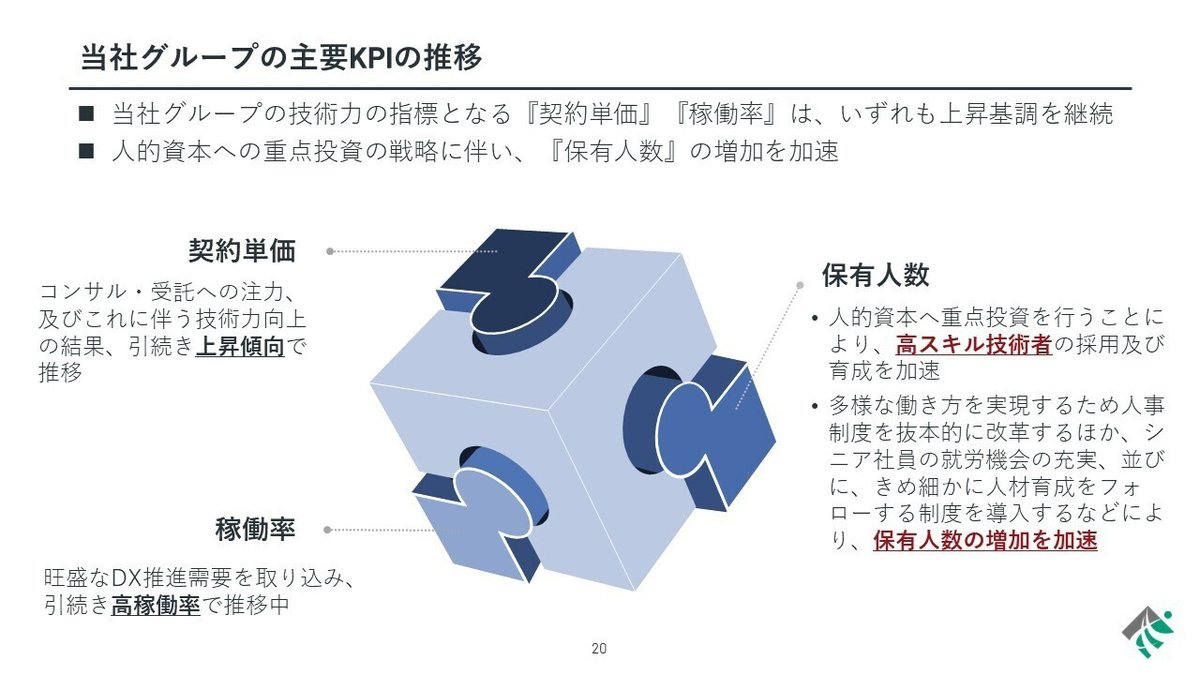

こうした実績は、受託契約獲得により技術力向上が図られたことに加えて、当社グループ最重要KPIである契約単価、また稼働率が計画以上に推移したためです。

保有人数については、ハイレイヤークラスであるPM/PLクラスにおいては、SEからPM/PLへ順調にステップアップした人財が相当数発生し、計画を超過いたしました。

ミドルレイヤーであるSEクラスは、PM/PLクラスへ成長した結果、同クラス人数単体は減少。次世代クラス・PGについては計画達成しております。

ほぼ計画通りではございましたが、人財獲得競争の更なる激化に対応すべく、前述・P15・中計骨子3)で申し上げました通り、追加施策を実行して参ります。

2023年9月期・グループ全体で、最重要KPIである「契約単価」が更に改善いたしました。本スライドにおける契約単価には「受託開発における単価」は含めておらず、あくまで派遣契約(準委任契約含む)における契約単価でございます。グループで受託開発経験を積んだ技術者が増加し、技術力を向上させた結果、新たな派遣契約・単価交渉において成果が出せていることが数字に表れております。

みなさまから「コンサルティング・受託に注力しているACFの契約単価はどのくらいなのですか?」というご質問をいただきます。

ACFは「1プロジェクトあたりいくら」という契約を中心にしていますので、あまり契約単価という概念はKPI上ふさわしくないのですが、契約単価というかたちで表現すると、概算で150万円から300万円に相当します。

ただし、ACFの場合は1件3,000万円から5,000万円のプロジェクト受注が中心ですので、KPIとしては契約単価を出していません。

保有人数については、前述及びスライド左側の通り、毎期毎にハイレイヤークラスであるPM/PLクラスを大きく増加させております。

本中計期間においてPM/PLクラスが新たなプロジェクトのリーダーとなっていくことで大幅な増収を図って参ります。一方でミドルレイヤーであるSEクラスは、PM/PLクラスへ成長した結果、同クラス人数単体は減少しております。即戦力PM/PLクラスはもとより、SEクラスへの採用費も積極的に投じることで、更なる拡充を図って参ります。次世代クラス・PGについては計画達成しておりますので引き続き育成に注力して参ります。

2023年9月期は、ほぼ計画通りではございましたが、人財獲得競争の更なる激化に対応すべく、前述・P15・中計骨子3)で申し上げました通り、追加施策を実行しております。

3点目の稼働率についてですが、引き続き高稼働で推移しています。

2020年9月期は新型コロナウイルスの影響で96.1%でしたが、2021年9月期には97.7%・前々期2022年9月期には98.8%まで高まりました。前々期2022年9月期は、PGクラスの採用を抑止して、稼働を優先させるという背景がございましたが、前期2023年9月期には予定通りのPGクラスの採用を行った上で、98.9%の高稼働率を達成しております。

今期・2024年9月期については高稼働率を維持しつつエンジニアの働きやすい環境も担保するために、稼働率99.0%を見込んでおります。

外部環境認識です。まず、日本の市場環境は少し特殊だと考えています。日本企業の場合、IT人材がユーザー側に所属しているのではなく、我々のようなIT企業側に所属しています。アメリカやカナダと比べると、IT企業側にエンジニアが存在しているのが日本固有の市場環境だと認識しています。

日本企業の場合、経済産業省が発表している「2025年の崖」の問題があります。旧来型のシステムのメンテナンス期限が2025年までのものが非常に多いことから、ここに対応し、システムを載せ替えないと事業に大きな影響があるだろうということが懸念されています。

これを「2025年の崖」と表現するのですが、ここに対するシステム刷新の需要は非常に多く存在しています。このような需要は、当社のように優秀なIT人材を抱えている企業にとって、マーケットオポチュニティが非常に高いと言える状況です。

当社グループがターゲットとしている市場について定量的にお伝えしておきたいと思います。

スライド左側のゾーン、少数の大手SIerが大型案件で激しく競合しているこの第一グループでは、我々は競合せず、

案件毎に大手SIerと協働して、1.5次請けを狙っています。

我々が直請けターゲットとしているのは、スライド真ん中の部分・ボリュームニッチゾーンになります。

1000社で8兆円の市場を形成しているこのボリュームニッチな市場で、金額規模で言えば3億から3千万円程度のイメージですが

この金額規模でコンサルを行い、外注せずワンストップでサービスを提供できる競合は、ほぼないという認識です。

一言で言えば、当社グループは、

・勝てる市場に限定し、

・勝てる武器を用意した上で戦っている

ので、差別優位性を誇っている、ということをご理解いただければと思います。

当社が狙うボリュームニッチゾーンでは一次請け(直請け)を、大型案件では1.5次請けを狙っている状況を図示してみました。

エンドユーザー・クライアントが、「IT投資をしよう」と考えた場合、スライド右側の図・大型案件・10億円程度以上の発注先は、

ほぼその全てが、大手SIerへ発注され、大手SIerをトップとしたピラミッド型の多重構造が構成されます。

SIerとは、システムインテグレーターのことです。

大手SIerは、正社員エンジニアを豊富に抱えていますが、システム開発・特に開発工程では一時的により多くのエンジニアが必要になるので

基本的に1社のプロパー社員ではまかないきれません。そこで段階毎に細分化して外注・下請けに出していくという多重構造になっています。

こうした多重構造をなしている業界の中で、当社はエンドユーザーからの直請け案件(一次請け)と、大手SIerと協働する形の1.5次請けをメインターゲットとしています。

まだまだ成長途上の現経営体制ですが、当社グループは既に大手SIerと同じポジションについています。

なぜ当社グループが直請け・1.5次請けが行えるのか?というと、当社グループは、システム開発における頭から最終工程まで、全て当社グループで担える「外注しない、独自のワンストップ体制」を持っているからです。

グループ6社のうち、主として頭の部分・ACFとHMBがコンサル・企画(設計)の部分、開発をCLSとBKS、保守・運用、BPOをSLGとコスモピアが担っています。

IT業界では、コンサルだけやります・開発だけやります、という同業他社さんが多い中で、当社グループは頭から最終工程まで全て正社員エンジニアで構成し・外注しません。

この当社独自のグループ体制は、発注する側のクライアントから見ると、企画・開発の最初から、納品後のメンテナンスまで当社グループに責任もって面倒を見てもらえる、という点が大変高く評価され、継続・追加発注にも繋がっております。

企画だけします、開発だけします、保守運用は外注…メンテナンスの不安がなく、想定外のことが起きた時の責任所在もはっきりしている当社グループへの信頼感は、お客様から見て絶大だと自負しております。

当社グループは、中・小型案件は大手SIerが狙ってこないため直請け・一次請けを狙っています。大型案件については、むしろ大手SIer と協業し、プロジェクトの一部を受け取る・切り出し案件を狙っており、いわば1.5次請けのポジションを獲得しています。

こうした1.5次請けが狙える理由も、切り出された案件を外注せず・当社グループで責任を以て担う当社独自のグループ体制があるからです。

ビジネスモデルの特徴についてです。繰り返しにはなりますが、我々はコンサルティング・システム受託開発とITエンジニア派遣の2本柱で事業を展開しています。2本柱にすることで、高い稼働率と利益率の双方が享受できる仕組みになっています。

また、最上流のコンサルティングから最終工程の保守運用まで一気通貫・ワンストップ、プロジェクト運営に責任を担うPMに関して100パーセント正社員で対応する体制を整えております。このような組織体制があるからこそ、大手SIerからも信頼されるのだと考えています。

当社グループの強みについてです。

1点目は、大手SIerから信頼される組織体制を持っていることです。我々のグループでは、プロジェクト運営に責任を担うPMに関して、他社からエンジニアを借りてきてプロジェクトに従事させることはなく、すべて正社員で対応しています。十分に教育指導を行ったグループの正社員を従事させることで、提供するプロジェクトの品質を担保しています。

また、当社グループでは、最上流工程のコンサルティングから開発・保守運用などの最終工程まで一気通貫で行えます。「企画するだけ」「作りっぱなし」ということがないため、大手SIerからは仕事を発注しやすい企業として認識されています。

2点目は、受託分野と派遣の2本柱で事業を展開することによって、非常に効率のよい事業運営ができていることです。我々は、必要に応じて受託チームを生成するかたちをとっています。そのため、受託案件が取れた際には派遣契約で従事しているエンジニアたちの派遣契約を一旦解除して、新たに受託チームとして招集しています。

3点目は、競合の少ない市場・セグメントが主戦場になっていることです。我々がコンサルティングや受託で狙っているのは10億円以下、主に3億円以下のプロジェクト案件が中心です。

大手SIerは3億円以下の案件であれば積極的には取りにきませんし、高単価の方々だけでプロジェクトを回していくのはなかなか難しいところがあります。競合が少ない市場を狙い、技術力の高さを示すことで、SIerから仕事を発注してもらったり、我々が自らプロジェクトを取りに行ったりしやすくなっていると思います。