FRBは何がしたかったのか

先週今週と、CPI、小売、FOMCというイベント尽くしの2週間であった。

前回のnoteでの予想は

① 小売売上は景気の底堅さを示すだろう → 〇

② FOMCでは25bpの利下げが行われよう → ×

③ 株は上昇に向かおう → 〇

と2勝1敗となった。③の株高は合っていたものの、50bpの利下げにしては米金利が上昇して日本株も米株(時間外)も上がるという謎の動きは予想できなかった。

米金利が上昇した理由は、利下げの着地点であるlonger runが引き上げられたためである。一方、利下げ幅が25bpではなく50bpになったことで、市場には安心感が広がっている。FRBのメッセージがタカとハトが混じったキメラになっていることで、市場も一旦は良いとこ取りの反応をしているように見える。無論、ここまで景気が腰折れせず保った影響も大きい。

longer runが引き上げられた理由は、インフレに底堅さが出てきたことと無関係ではないだろう。先週のCPIは前月からさらに減速したが、エネルギー価格下落の影響が大きく、コアは予想を上回った(図表)。インフレ低下のトレンドが続いているとは言いにくい。

家賃については当NOTEで以前から言っていた「再加速」が少し遅れて現れている(図表)。CPIの4割は住居費が占めるため、家賃の反転はCPI減速トレンドを反転させうる。先行指標の住宅価格前年比からは、今後半年から1年程度、家賃再加速が続くとみられる。

また、今後利下げを行うことで予期されるドル安も、輸入物価を押し上げうる。このように、「利下げで景気を支援したいがインフレリスクは抑えたい」との考えがlonger runの引き上げにつながったとみられる。

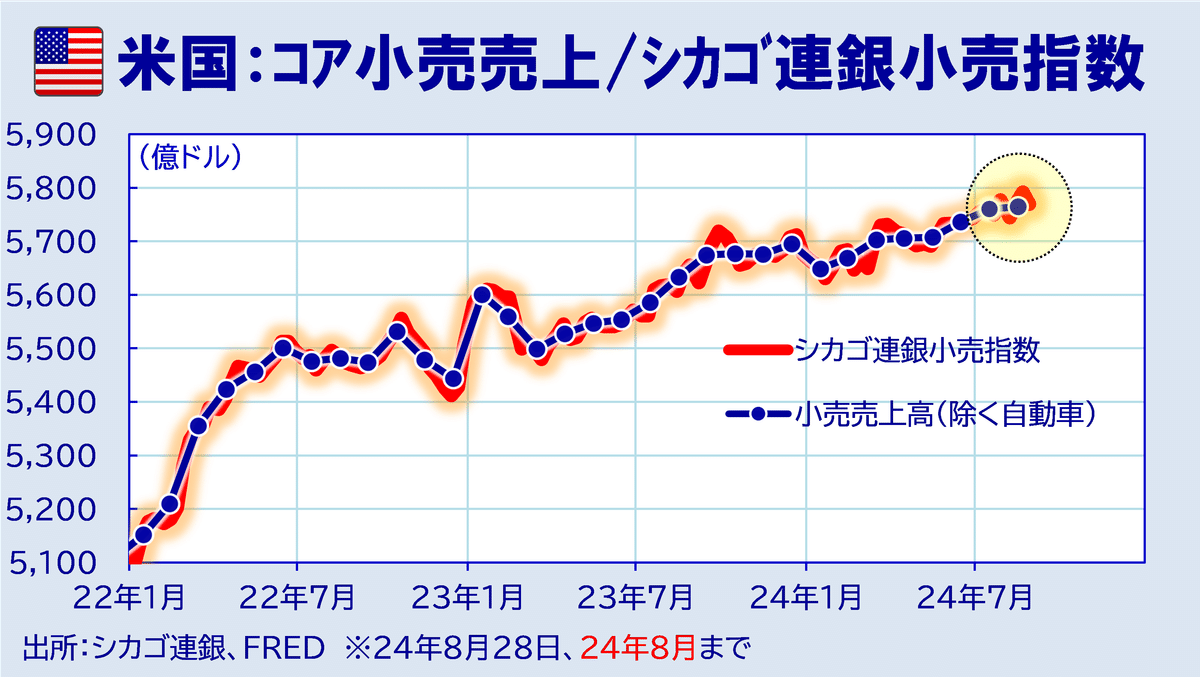

景気も粘り強さを見せた。注目された小売売上は、自動車を除くコア小売が前月比+0.1%とカンニングに従い弱めの推移となったが、自動車を含むベースでは前月比+0.1%と市場予想の▲0.2%を上回った。趨勢的には減速の方向だが、そのペースはなお緩慢である。

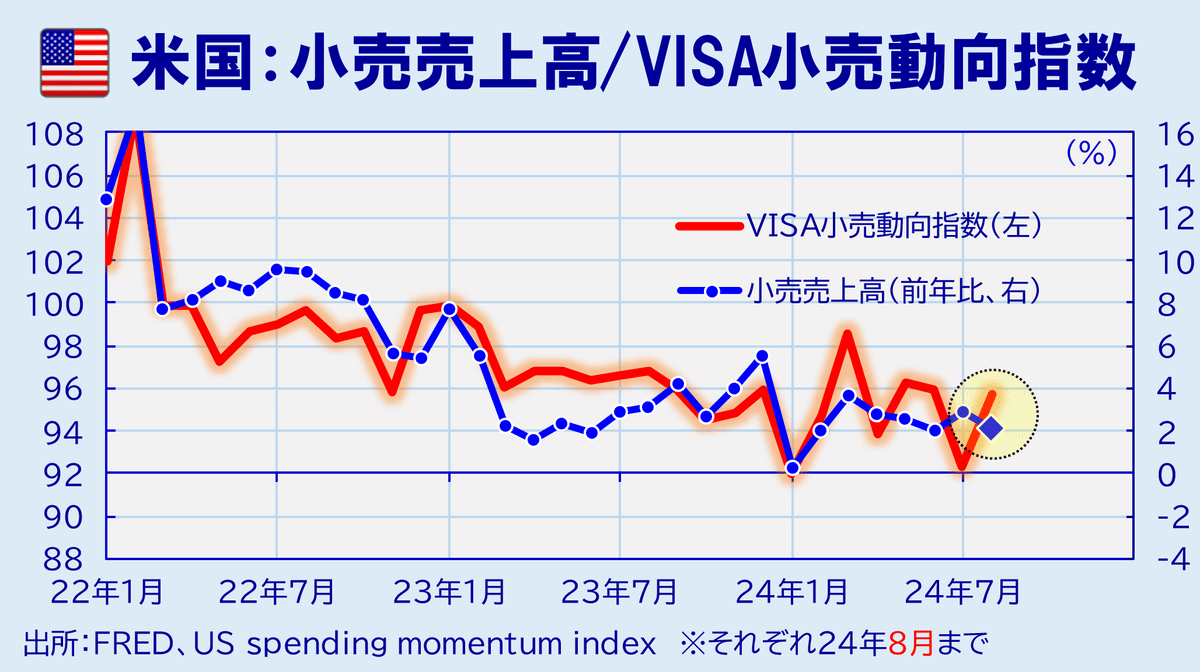

消費者信用も拡大し続けている。8月のVISAカードデータも前年比で再加速しており、増加モメンタムは失われていない(図表)。

ここで消費者信用状況を確認すると、「クレカ破産→銀行破綻→リーマン・ショック→緊急利下げ」との考えは拙速だと分かる。クレジットカード延滞率は6月時点で3.25%と、「リーマン前」の世界ではなお低水準である(図表)。延滞率がさほど上がらない裏返しで、クレジットカード残高も4月以降は加減速を繰り返しながら増加を保っている(図表)。今後はここに50bpの利下げが加わり、年内には追加の利下げも見込まれている。個人消費は低空飛行も失速せず、という展開が続くとみる。

追い風が吹きそうなのが自動車市場だ。現在の新車販売台数は年率1,600万台前後と、コロナ前の1,800万台前後に比べて13%ほど低い水準にとどまる(図表)。ここに、自動車ローン金利の引き下げが加わると、コロナ前との乖離を埋めるように販売は伸びていくと期待される。

もう一つ、住宅市場にも追い風が吹く可能性がある。住宅ローン金利(青線)は既に下がり始め、今後は住宅販売(赤線)も回復に向かうと予想される。同様のパターンは1980年代にも観察された。また、家が売れれば家具、家電、建材なども複合的に売れていく。

とはいえ、前述のとおり今回の利下げではlonger run引き上げで中長期金利が上向くという事態が起きているため、現時点で自動車や住宅にまで大きな効果が及ぶとは考えにくい。現時点では消費者信用は拡大、自動車ローン・住宅ローンは小幅拡大、という展開が想定される。景気押し上げ効果は軽微なものとなろう。

パウエル議長が述べた通り、今後の金融政策は景気次第である。この点、今月初めに突如として景気後退感を醸し出したJOLTS求人は、ここにきて先行指標であるindeedカンペが底堅くなり始めた(図表)。雇用は減速しているもののそのペースは秩序立った緩やかなものであり、雇用失速からのリセッションはまだ見えない。

また、一昨日発表されたNY連銀の製造業景況感も上振れした(図表)。振れの激しい統計であるため早合点は禁物だが、銀行の貸出態度が改善し、製造業部門に資金が回り始めた可能性がある。米国の銀行貸出態度は既に緩和に転じており、今後は企業へのカネ回りも改善していく可能性がある。

以上、景気は減速しつつも底堅く、インフレも減速しつつ底堅さが見える、という非常にファジーな状況下、FRBは50bpの利下げを決定すると同時にlonger runを引き上げるという、アクセルとブレーキを両方踏むような操作を行った。大統領選も近づく中、大きめの利下げで民主党を応援しつつインフレ再加速のリスクは阻止したい、という思惑もあったかもしれない。景気に対しては、少なくとも消費者ローンなど短期金利に連動する分野は追い風とみられるが、自動車や住宅など、中長期金利については低下はお預けである。

今後の米国景気や米国株について、FOMCは中立な政策を取り続けるとみられるが、現行の「短期金利低下・中長期金利上昇」という流れがFOMC毎に続いた場合、円安が止まらず日銀が追い込まれるリスクが懸念される。こちらもまた米景気次第であり、強い米経済が日銀を追い詰めるリスクの影が視界に入ってきたように思われる。

※本投稿は情報提供を目的としており金融取引を推奨する意図はありません。