【IR分析 #143】 戸田建設(1860)のIR情報から、「買うならどのくらい?」を考える

株式投資を考えたときに、銘柄選びと投資タイミングで迷う方は多いと思います。

そこで、「いい銘柄を、安いときに買う」ために、増益傾向などの「いい銘柄」をピックアップし、「どんな会社で何がいいのか」を整理しました。

また、過去の市場評価より低い水準を「安いとき」として「買うならどのくらいか」を見ていきます。

企業が投資家向けに開示する信頼性の高い情報(IR情報※)を基にしていますが、専門的で量も多いので要点だけをまとめました。

客観的な基準で選定した「いい銘柄」の、まず知っておくべきことだけが、2分ほどで読めるので、投資候補探しの時間と労力を大幅に軽減できます。

ほぼ無料ですが、最後の有料部分で「買うならどのくらいか」をご確認いただけます。読み放題のメンバーシップは初月無料ですので、ご登録の上、効率的な投資候補探しをご体感ください。

2024.3期 (2023/4/1~2024/3/31)

Q1 どんな会社?

建築や土木の工事を請け負う総合建設会社で、オフィスビルや病院、商業施設、マンションなどの建築工事や、道路、橋梁、ダムなどの公共事業を手掛ける。さらに、不動産開発や再生可能エネルギー事業にも進出し、収益基盤を拡大。主力の建築事業が売上の約60%、土木事業が約25%を占め、医療・教育施設の建築に強みを持つ。耐震・防災技術や建築DXを推進し、浮体式洋上風力発電にも取り組むなど、環境負荷低減にも注力している。

Q2 どんな状況?

建設業界は資材価格の高騰や人手不足が課題となり、施工コストの上昇が利益を圧迫。熟練技術者の高齢化が進み、若手の確保と育成が急務。一方で、都市再開発やインフラ整備の需要は堅調で、官公庁工事を中心に安定した受注が見込まれる。東南アジアでは経済成長に伴いインフラ需要が拡大し、事業拡大の好機。建設DXや脱炭素化に対応し、生産性向上と環境負荷低減を推進。中期計画で売上高6,000億円を目指す。

Q3 業績は?

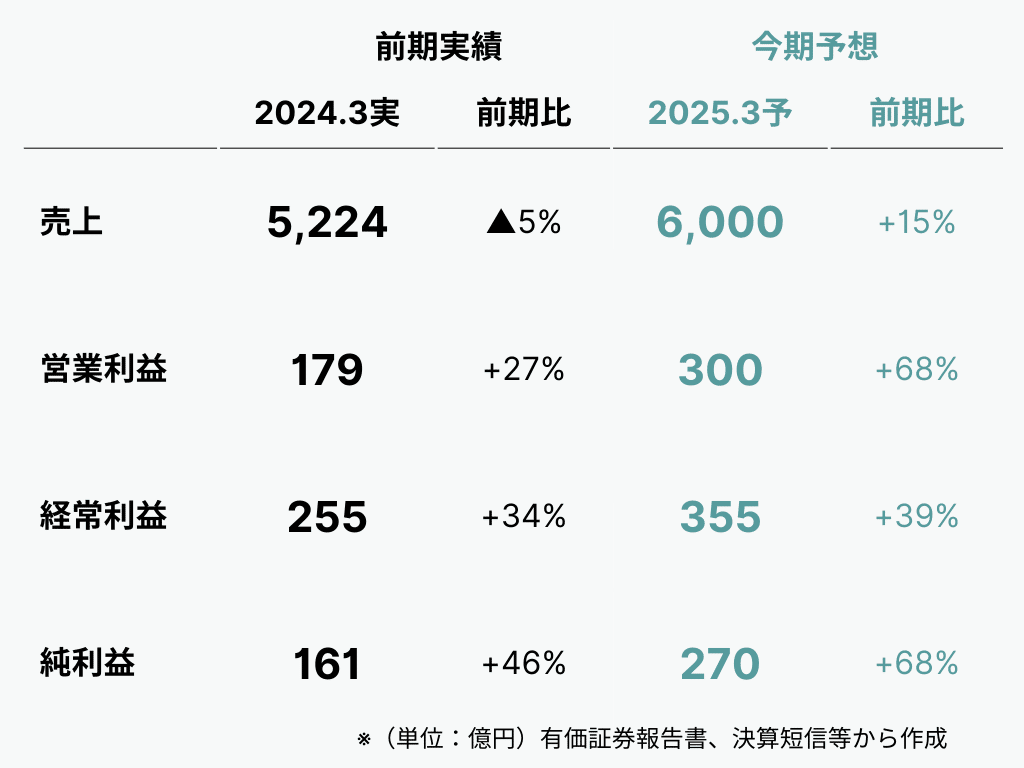

2024年3月期実績:減収増益

建築事業の売上は減少したが、土木事業において公共工事の受注が増加し、利益を押し上げた。不動産開発事業の収益成長も寄与し、建設コスト管理の強化が収益性向上につながった。環境投資の強化が進み、省エネ建築や低炭素建材の導入が進められた。

2025年3月期予想:増収増益

建築・土木事業の受注増加により売上が伸び、不動産開発や海外市場の成長も利益拡大に寄与する。国内では官公庁工事や都市再開発案件の増加、海外では東南アジア市場が拡大し、特にベトナムやインドネシアのプロジェクトが成長を牽引。不動産開発事業では販売用不動産の売却が進み、売上向上に貢献すると予想。

Q4 予想の信ぴょう性は?

売上予想の前年実績比:+15%

過去5期の予想範囲(▲4%~+4%)を大きく上回っており、非常に積極的な水準といえる。過去5期の達成度は平均100.2%で、予想は概ね達成されているが、今期は過去と比較して大幅な増収を見込んでいるため、信ぴょう性はやや低いと評価できる。一方、例年の達成度は安定しているため、会社予想は基本的に現実的な傾向があると考えられる。

純利益予想の前年実績比:+68%

異例値を除く過去5期の予想範囲(▲26%~+1%)を大きく上回っており、非常に積極的な水準といえる。達成度の平均値は93.6%で、未達傾向が見られることから、信ぴょう性は低いと評価できる。特に2023.3期では達成度が58%と大きく未達となっており、今期の大幅増益予想も楽観的な可能性が高い。過去の傾向を踏まえると、会社予想は楽観的な傾向があると考えられる。

Q5 市場の評価は?

EPSとPERの相関性

EPSが上昇してもPERが低下せず、むしろ上昇する逆相関の傾向が見られることから、市場は利益成長を一時的と見て慎重に評価していると考えられる。また、5期前と比較してEPSは低下しているがPERは上昇しており、市場が利益成長よりも将来の安定性を重視し、過大評価している可能性が考えられる。

直近の市場評価の傾向

直近期末のPERは19.6倍であり、割安感は小さいが高水準にある。さらに、過去5期の安値PERと高値PERの範囲内にあり、市場の成長期待が特に高まっている兆しは見られない。

Q6 リスクをどう見る?

プラスの要素

利益予想は過去最高水準の成長を見込んでおり、売上の安定した達成実績から計画超過の可能性がある。さらに、PERが一貫して上昇傾向にあることは、市場が企業の安定性を評価している証拠といえる。

マイナスの要素

一方、純利益予想の達成度が低く、楽観的な計画である可能性がある。また、市場は利益成長を慎重に評価しており、EPS回復後もPERが変わらず、過大評価リスクが懸念される。

この続きでは、過去の市場評価をもとに算出した「割安水準の目安」がご覧いただけます。ここまでの分析を踏まえ、この目安を知ることで、投資候補に入れるべきかの判断がしやすくなります。

ここから先は有料で、記事単品(200円)またはメンバーシップ(月額590円)でご覧いただけます。 メンバーシップは初月無料で、この記事を含む過去の分析記事がすべて読み放題です。

同じフォーマットで比較できて、銘柄探しの時間と労力を大幅に軽減できます。記事は高頻度で投稿予定で、今後は銘柄選定のヒントとなるメンバー限定記事も予定しています。

月額590円(1日約20円)は、効率的に投資候補を見つけるための情報コストとして考えると、極めて低コストです。 まずは初月無料でご体感ください。

Q7 買うならどのくらい?

過去の市場評価の範囲を基に、相対的に低い水準を特定することで、投資を検討する際の有用な目安が得られる。具体的には、直近5期の安値PERの平均から高値PERの平均をこの企業の概ねの評価レンジとし、その中間以下を「概ね安い水準」とみなすと以下のようになる。

ここから先は

この記事が気に入ったらチップで応援してみませんか?