【IR分析 #112】 みずほリース(8425)のIR情報から、「買うならどのくらい?」を考える

株式投資で成功するために、最も大切なことは、「いい銘柄を、安いときに買う」ことです。

しかし、 どの銘柄が「いい銘柄」なのか、いつが「安いとき」なのか判断に迷う方も多いのではないでしょうか。本記事では、そのような悩みを解決することを目的としています。

増益傾向など、興味を持つに値する企業を「いい銘柄」として取り上げ、その企業が投資家向けに開示する情報(IR情報※)から、

・「どんな会社で何がいいのか」

・「期待は持てそうか」

・「買うならどのくらいか」(有料)

を読み取って、要点だけを簡潔にまとめています。なぜならIR情報は、だれかの予想や見解でなく投資判断に有益な事実情報である一方、専門的で情報量も多いからです。

無料部分だけでも、「知っておくべきこと」が時短で把握できて、投資候補探しに役立ちます。

さらに有料部分では、割安と判断できる目安がわかるので、「安いときに買う」準備ができます。

また、読み放題のメンバーシップなら、同じ形式で多くの銘柄を時短でチェックでき、情報収集の手間と負担を軽減できます。月額590円(1日約20円)の低コストでご利用いただけますが、まずは初月無料でお試しください。

私自身が初期的な分析に使う手法を整理したものですが、効率的に投資候補を見つける一助になれば幸いです。

2024.3期 (2023/4/1~2024/3/31)

Q1 どんな会社?

リース事業や割賦販売、不動産金融、航空機や船舶リース、環境エネルギー事業など幅広い金融サービスを提供。リース事業を主力とし、航空機リースを含むグローバル事業も拡大。多様な金融サービスを通じて顧客課題の解決が強み。丸紅やみずほグループとの提携を通じ、広範なネットワークを活用し、国内外で事業基盤を強化。

Q2 どんな状況?

脱炭素関連投資が追い風。一方で、欧米の金融引き締めや中国経済減速がリスクとなる。中期経営計画2025で「コア」「グロース」「フロンティア」の分野を高度化し、航空機や環境エネルギー分野に注力。丸紅との提携で事業拡大を進め、再生可能エネルギーやCO2排出削減に取り組み、サステナブルファイナンスの活用で資金調達を進める。

Q3 業績は?

2024年3月期実績:増収増益

営業資産の積み上げやRent Alpha社の業績貢献により、過去最高益を達成した。国内リース事業や不動産ファイナンスが堅調に推移し、航空機リース事業や環境エネルギー分野の成長が業績を押し上げた。

2025年3月期予想:増収増益

環境エネルギーや航空機事業を中心に成長が見込まれている。不動産ファイナンスや海外事業での収益拡大が期待され、引き続き成長基盤の強化を進める計画である。

Q4 予想の信ぴょう性は?

売上予想の開示はない。

純利益予想の前年実績比:+8%

異例値を除く過去5期の予想範囲(+2%~+9%)内であり、現実的な水準といえる。達成度の平均値は102.4%で、信ぴょう性は高いと評価できる。達成度ではやや上振れ傾向が見られるため、会社予想は控えめな傾向があると考えられる。

Q5 市場の評価は?

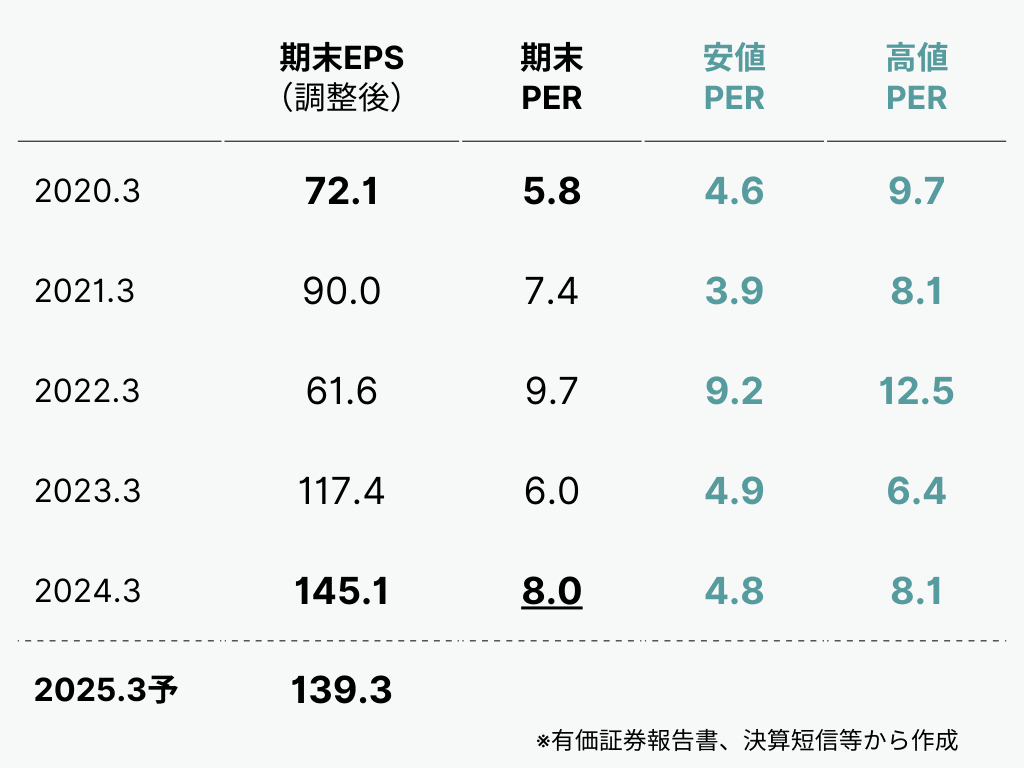

EPSとPERの動きに明確な相関性は見られないことから、市場はEPSの変動を利益成長の一時的なものとみなしている可能性がある。5期前と比較して、EPSは大幅に増加したがPERの上昇は限定的であり、市場が利益成長を過小評価している可能性が考えられる。

直近期末のPERは8.0で、20倍を基準とすると割安感が強い水準にある。また、過去5期の安値PERと高値PERの範囲内に収まっており、市場の成長期待は緩やかに高まっているが、大きな変化は見られない。

Q6 リスクをどう見る?

利益予想は堅実で、過去の高い達成率から安定した上振れの可能性が期待される。加えて、成長に対する市場評価が割安水準にあるため、再評価による株価上昇の余地が大きい。

一方、市場は利益成長に慎重で、過小評価が続く傾向がある。さらに、PERが依然低水準で、市場期待の高まりが限定的であることから、外部環境の変化に左右されやすいリスクが存在する。

最後に「買うならどのくらい?」を検討します。

・過去の市場評価から、相対的に低い水準を「概ね安い水準」として算出し、

・さらに水準を絞るために、リスク許容度に応じた3つのシナリオを提示します。

これにより現在の株価位置を把握し、安いと考える水準に達した際に投資を検討する準備ができます。

この先は有料で、この記事単品でも低価格でお求めいただけますが、せっかくご興味をお持ちいただけたなら、この記事を含むすべての分析記事が読み放題のメンバーシップ(初月無料)が断然お得です。

メンバーシップに加入すると、

・多くの銘柄を同じ形式で比較し、

・時短で効率的に情報収集ができて、

・銘柄探しの手間と調べる負担を軽減

できます。記事は高頻度で投稿予定で、今後は銘柄選定のヒントとなるメンバー限定記事もご提供していきます。

1日あたり約20円(※月額590円)で、3記事以上読むならメンバーシップがお得です。

まずは初月無料でお試しいただき、合理的な分析と効率的な投資候補探しをご体感ください。

Q7 買うならどのくらい?

過去の市場評価の範囲を基に、相対的に低い水準を特定すると、投資を検討する際の有用な目安となる。同社の場合、直近5期の安値PERの平均〜高値PERの平均を概ねの評価レンジとすると、

ここから先は

この記事が気に入ったらチップで応援してみませんか?