【IR分析 #73】 フューチャー(4722)のIR情報から、「買うならどのくらい?」を考えてみた

「いい銘柄を、安いときに買う」ために、増益傾向など興味を持つに値する企業をピックアップし、「どんな会社で何がいいのか」と、「買うならどのくらいか」を考えます。

これらは企業が開示するIR情報(※)から読み取れますが、専門的で量も多いので要点だけまとめました。多くの銘柄を時短で知り、ピンとくる銘柄を見つけて、安い時があれば検討することが目的です。

私自身が初期的な分析に使う手法を整理したものですが、効率的に投資候補を見つける一助になれば幸いです。

2023.12期 (2023/1/1~2023/12/31)

Q1 どんな会社?

ITコンサルティングとシステムインテグレーションを通じて顧客の業務改革を支援している。売上の約77%をITコンサル事業が占め、流通・小売、金融業界で豊富な実績を持つ。地域金融機関向けの次世代バンキングシステムやアパレル業界のDX支援を手掛け、最先端技術を活用した業務改革やITと経営戦略の統合支援に強みを持つ。

Q2 どんな状況?

企業のDX需要が拡大し、IT投資の増加が見込まれる中、インフレや金利上昇がリスク要因。IT人材の確保を課題としつつ、ESG推進や新技術導入を通じて持続的成長を目指す。地域金融機関向け次世代バンキングシステムやアパレル業界の「FutureApparel」導入が順調に進行。生成AIを活用した課題解決型ソリューションにも注力している。

有価証券報告書等から作成

Q3 業績と予想は?

2023年12月期実績:増収増益

ITコンサルティング事業における複数の大型プロジェクトが順調に進行したことが主な要因。地域金融機関向けの次世代バンキングシステム開発や、アパレル、物流業界におけるDX支援が売上増加に貢献した。

2024年12月期予想:増収増益

企業のDX需要の高まりと大型プロジェクトの進行が売上高の増加に寄与する見込み。地域金融機関向けの次世代バンキングシステムプロジェクトの順調な進捗が業績に大きく貢献する見込まれる。また、新規事業分野の開拓にも取り組み、M&A戦略を通じた成長を図る。

Q4 予想の信ぴょう性は?

売上予想の前年実績比+6%は、過去5期の平均9.2%より低く、保守的な水準といえる。過去5期の達成率は平均99.2%と高く、予想に対する信ぴょう性は高いと評価できる。純利益予想の+10%は、過去5期の平均11.8%に近く、現実的な水準である。過去の達成率は平均107.4%で上振れ傾向があるため、会社予想は控えめであり、実績が予想を上回る傾向が強い。

達成度は期初予想の達成率。決算短信等から作成

Q5 市場の評価は?

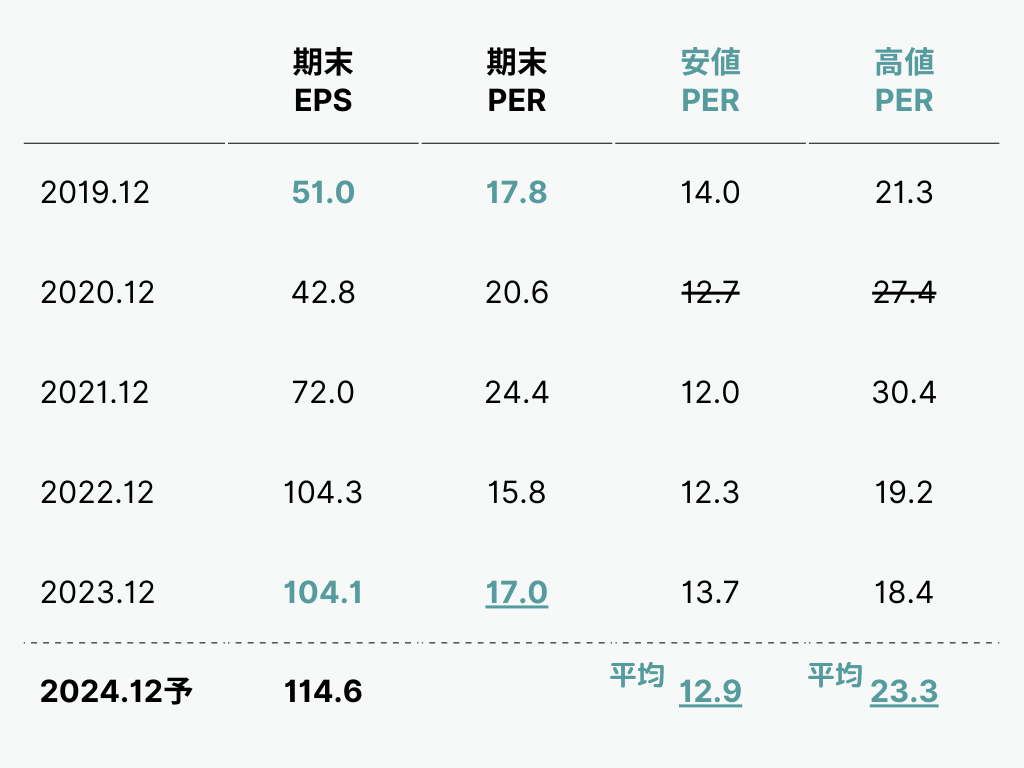

EPSとPERの間に逆相関が見られ、特にEPSが上昇してもPERが低下する傾向が強いことから、市場は成長を慎重に評価していると考えられる。5期前と比較してEPSは大幅に増加したが、PERはほぼ変わらず、利益成長に対して市場評価は過小評価されている可能性がある。直近期のPERに割高感はなく、過去5期の高値PER平均、安値PER平均の範囲内に位置し、市場の期待は大きな変化が見られない。

平均は異例値を除く。有価証券報告書等から作成。

Q6 リスクをどう見る?

売上と純利益の予想が現実的ながら成長予想が控えめで、外部環境の変化により未達リスクがある点が課題となる。EPSの上昇に対してPERが低下しており、利益成長が市場で過小評価されるリスクがある。両者を総括すると、企業の利益成長力は高いものの、市場の成長期待が慎重であるため株価が過小評価される可能性があり、成長余地が制限されるリスクがある。

最後に「買うならどのくらい?」を以下の観点から検討します。

過去の市場評価から相対的に低い水準を「概ね安い水準」として算出し、さらに水準を絞るためにリスク許容度に応じた3つのシナリオを提示します。これにより現在の株価の位置を把握し、安いと考える水準に達した際に投資を検討する準備ができます。

この先は有料ですが、全銘柄が読み放題のメンバーシップは初月無料ですので、ぜひご覧ください。

Q7 買うならどのくらい?

異例値を除く直近5期の安値PERの平均(12.9倍)〜高値PERの平均(23.3倍)を概ねの評価レンジとすると、

ここから先は

この記事が気に入ったらチップで応援してみませんか?