アイチコーポレーションの親子上場という潜在的な問題点を解説します

こんにちは、八重洲サラリーマンです。

今回、私の投資銘柄の1社であるアイチコーポレーション(以下、アイチ)に関して、興味深い提言をされている個人株主の方がいた為、その内容を取り上げてみたいと思います。

皆さんはそもそもアイチという会社をご存じでしょうか?

アイチの特徴をかい摘んで説明すると、

高所作業車のメーカー(よく街中で電信柱の点検・修理をしているあの車です)

高所作業車(トラックマウント式)に関して国内シェアの約7割を握っている、優良二ッチ企業

豊田自動織機の子会社(約54%)

「アイチ」なのに本社は埼玉県

2023年3月期の売上高:606億円、EBITDA:88億円、経常:80億円、当期利益:59億円、総資産:782億円(無借金経営)

海外売上高比率(主にアジア)は8%前後

社長は親会社である豊田自動織機出身

要するに知る人ぞ知る、トヨタ系優良ニッチ企業です。

私の投資タイミングと投資理由

そんな先に私が投資をしたのが2023年1月5日、株価が766円だったタイミングで100株仕込みました。

株価が出遅れているなと感じていたこと、優良二ッチ企業であること、親子上場銘柄であり潜在的なTOBの可能性があること等を理由に、小ロットの投資を実施しました。

少数株主が提起した問題点

前置きが長くなりましたが、本題です。

年末自宅でゆっくりしており、溜まりに溜まっていた配当金通知書の山を開封していた際に、

一般郵便にも関わらず私の投資先である「アイチコーポレーション」の社名の記載のある郵便物が届きました。

それなりの厚さがある封書でした。

何故一般郵便なのか疑問を抱きながら封筒を開いてみると、一般株主の一人である個人名(以下、氏)で、アイチの一部経営判断を糾弾・是正を求める内容の便せんが数枚入っていました。

主張は以下の通りです。

[前提]

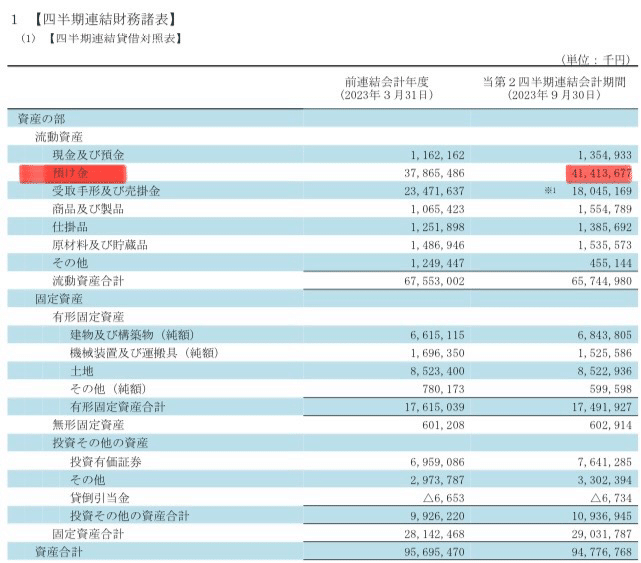

アイチコーポレーションの時価総額は2023年9月現在約730億円。それに対して、親会社であり大株主である豊田自動織機とのCMS契約に基づく「預け金(アイチにとって資産)」が約410億円(2023年9末時点)ある。

[氏の主張]

かかる【前提】の状態は資本効率という意味に於いて、大株主(親会社)と少数株主の間で公平性が保たれていない(ROAやROEに差が出る)

運用利回りが低利であることが推察される預け金(運用サイド)は、当社が無借金経営(調達サイド)であることを鑑みると、資金調達コストである株主資本コスト(約7.1%)に達しておらず、構造的に逆ザヤに陥っており、株主価値を毀損している

これだけを見ると良く分かりませんので、なるべく分かり易く解説してみたいと思います。

CMS契約とは

まず、アイチは親会社である豊田自動織機とCMS(キャッシュ・マネジメント・システム)契約を結んでいます。

CMSとは、早い話が子会社と親会社間で共通の財布を作る様なものであり、

子会社の無駄な(遊んでいる)資金を親会社が吸い上げて、他の子会社等に融通したり、逆に子会社で資金が必要となった場合親会社や他の子会社から資金を融通し、低利で資金を貸し付けることができます。

子会社ごとにお財布(財務部)を管理する必要がなくなる為、事務負荷もグループ単位で見た場合は軽くなりますし、昨今は連結決算が重要視されますので、多角的に事業を展開している企業では一般的な仕組みです。

アイチの親会社である豊田自動織機は国内だけでも33社の子会社がある為、当然にCMSは使っている筈であり、且つアイチが唯一の上場子会社です。

上場子会社と上場親会社間のCMS

CMSは一見至極まっとうで便利な仕組みですが、その子会社が(も)上場している場合、一気に話は複雑になります。

何故か。

それは、CMSの本質がグループ企業単位での財務・金融の最適化であり、時と場合によっては当該企業単体の経済合理性を無視し得るからです。

例えば、親会社Aの子会社Bにとって最適な投資案件実行のタイミングで、グループの経営判断として資金繰り難の子会社Cの救済が優先され、子会社Bの(投資用の)キャッシュをCMSで親会社Aが吸い上げ、子会社Cに融通した場合等がこれにあてはまります。

子会社が非上場企業であれば何の問題もないでしょう。なぜなら公共の器となっていない企業はオーナーの所有物ですので誰も文句は言いません。

しかしアイチは豊田自動織機の子会社であると同時に東証プライム上場企業です。株式が世間一般に取引されることになる為、例え大株主がいようとも、少数株主にも平等に報いないとなりません。

ここに今回の氏の指摘のポイントがあります。

翻って本件はどうでしょうか。以下に2023年3月期の簡易BSを図示してみました。

主張1(株主間の投資効率の公平性の歪み)

少数株主(一般株主)の目線で見た場合、資本効率の尺度であるROA(当期利益÷総資産)は、60億円÷956億円≒6.2%です。

それでは大株主(豊田自動織機)の目線で見た場合はどうでしょうか。少し世界が変わってきます。

何故なら、総資産の内預け金の400億円は大株主の財布に戻っているからです。大株主が資金を吸い上げて、別の事業活動に振り分け、グループ単位での企業価値向上に当該キャッシュを使用しているのです。

言い換えると、アイチの400億円分のキャッシュはアイチの企業価値向上に使用せずに、豊田自動織機の企業価値向上に使用していると言えます。即ち、大株主である豊田自動織機は、アイチの総資産956億円から400億円を引いた556億円という総資産で60億円という利益を獲得しているとも言えるので、豊田自動織機から見たROAは60億円÷556億円≒10.7%になります。

同じ株主でも違う投資効率が出てきました。

上場企業であるにも関わらず、アイチの一般株主ではなく、大株主である親会社Grの全体最適が優先されてしまっていることは定性的にも定量的にもアンフェアではないか、

会社法109条1項<株主平等の原則>やコーポレートガバナンスコード基本原則1<株主の権利・平等性の確保>に反していると、氏は主張しています。

主張2(運用サイドと調達サイドの逆ザヤ)

こちらはシンプルです。

預け金はアイチの有価証券報告書を見ると、「市場金利を勘案した合理的な利息を設定しております」との記載があります。

実際のレートは不明ですが、あくまでも円金利であることが想定されます。

つまり1%も望めない可能性が高く、一方で預け金見合いの資本(当社が無借金経営である為)コストは1%では効きません。Bloombergで調べたところ、2024年1月4日時点でのアイチの資本コストは7.1%でした。

この結果が導く結論は2つです。

1つ目は、運用利回りがインフレ率を下回っている可能性が高く、資産が目減りしてしまうということ

2つ目は、運用と調達が逆ザヤとなっており、直接的に株主価値を毀損していること

主張1及び2の是正策

これら2つの主張を踏まえて、氏は以下3つの改善策を要求しています。

CMSは親会社に「預ける」のではなく、逆に親会社から低利で「借入」を行うことにより、最適資本構成を形成し、運用と調達を順ザヤに是正すること

上記にも関連して、「預け金」は早期に解消、即ち株主還元に回す乃至成長投資に活用し、「全」株主に報いること

上記2点が達成出来ず、それでも尚、全株主ではなく親会社の意向を優先したいのであれば、親会社によるTOBを行い非上場化すること(既存株主にプレミアムを支払い)

以上が、氏の主張になります。

所見・感想

今回の個人株主によるアクティビズム的な動きを通して、多くの気付きがありました。以下、箇条書きではありますが列挙してみました。

リアルに自分ごととしてアイチの「株主」であることを自覚

配当だけ得られれば良いというスタンスに終始した投資スタンスであったことを少し恥ずかしく思うと同時に、今回の郵送物を読み解くことによって「会社とは?」「株主であるということは?」を改めて深く考えた

株式投資って楽しいなと改めて実感

自分がアイチの経営陣であれば、本件に対してどの様に対応するだろうか考えました。結果、一個人株主の主張は黙殺するだろうという結論に至ったが故、何か歯痒く、自分自身微力ながら声を上げてみようと思うに至りました。

今回色々と考えましたが、自分の理解がどこまで正しいのか?会社として真に正しいスタンスは何なのか?は結局の所答えは出ていません。引き続き状況を注視したいと思います。