【分析】オリエンタルランドと京成電鉄の資本のねじれについて

1. オリエンタルランドと京成電鉄の関係性(歴史・経緯編)

みなさんはオリエンタルランドと言う会社名を聞いて、何を思い浮かべますか?

もちろん夢の国、ディズニーランド&シーですよね。

もしオリエンタルランドと聞いて、京成電鉄が思い浮かんだあなたは、きっと毎日、日経新聞を読んでいるまともなサラリーマンか、株式投資をしている投資家の方のはずです。

そう。何を隠そうオリエンタルランドは京成電鉄が起した会社です(厳密に言うと京成電鉄と三井不動産が主要な創業メンバー)。

京成電鉄がなぜ自社路線のない舞浜のテーマパークを作ったのか?と疑問に思うかもしれませんが、

オリエンタルランドが設立された1960年当時は、現在の京葉線は存在せず、京成電鉄が京葉線に該当する路線を敷設する予定でいました。

その路線沿線の価値最大化の為に、ディズニーランド誘致を目的としたテーマパーク事業会社であるオリエンタルランドが設立された背景です。

オリエンタルランド設立当初は、京成電鉄の上野のオフィスの一角に、いくつかデスクがある状態で始まったそうです(今の躍進からは想像もできません)。

用地取得からディズニーとの契約に漕ぎ着けるまで、数え切れない程の紆余曲折があったそうですが、

その後オイルショック等による京成電鉄の経営難もあり、路線敷設計画が頓挫、テーマパーク建設プロジェクトだけが残ることになり今に至ったという経緯になります。

その後のオリエンタルランドの躍進は、説明するまでもありません。

2. オリエンタルランドと京成電鉄の関係性(資本関係編)

現在の資本構成は京成電鉄が筆頭株主であり、約20%の持分を保有していることにより、オリエンタルランドを持分法適用会社化しています。

また、共同創業者の三井不動産は、当初よりは大きく持分を減らしていますが、現在も5%超の株式を保有し続けている大株主です。

そして特筆すべきは開業から40年経て、いち鉄道会社傘下のテーマパーク事業が、世界でも有数の集客力を誇るテーマパークへと覚醒し、株式価値の尺度である時価総額で日本で23番目(約9兆円)の会社へと到達しました。(2024年3月17日現在)。

9兆円の時価総額と言われてもピンとこないかもしれませんが、メガバンクの一角であるみずほ銀行よりも大きな時価総額と言えば、その規模感が伝わる分かもしれません。

もしくは創業メンバーである京成電鉄(1兆円強/2024.3.29現在)よりも、就職ランキングで大人気の創業メンバーの三井不動産(4.5兆円/2024.3.29現在)よりも高い株式価値だと聞くと、その凄まじい規模感が分かるかと思います。

時価総額が示す通り、オリエンタルランドの業績も絶好調です。

2024年3月期の業績予想ですが、

売上高:5946億円、

経常:1473億、

純利益1051億円

https://www.olc.co.jp/ja/ir/achievement/anticipation.html

と利益率も高いです。

20%分の持分を京成電鉄が取り込むと、ざっと約200億円の経常ベースの利益貢献が見込めます。年度にもよりますが、京成電鉄の経常利益の約80%を占める割合ですので、いかに大きな利益貢献をしているかが見てとれます。

3. 京成電鉄が抱える問題点・ジレンマ

ここまでの情報を踏まえると、京成電鉄はオリエンタルランドという孝行息子?娘?(子会社ではないので親戚と言った方がいいかもしれませんね)を持つ羨ましい限りの会社に見えます。

ところがです。実は今オリエンタルランドを巡って京成電鉄はとても悩ましい状況に追い込まれているのです。

彼らは今、英国のアクティビストファンドであるパリサー・キャピタル(以下、パリサー)から狙い撃ちにされているのです。

4. パリサーの主張

様々な小難しい理論展開がなされていますが、京成電鉄がパリサーから求められているアクションはほぼ一点です。

即ち、「オリエンタルランドの株を売っ払え!」です。

業績に貢献していないのならパリサーの主張も分かりますが、何故絶好調のオリエンタルランド株を京成電鉄は売らないといけないのでしょうか?

パリサーがOLC株の売却を求めている理由を解説したいと思います。

5. 京成電鉄とパリサー、各々の視点

京成電鉄の視点

パリサーによるOLC株売却の提案は、京成電鉄からすると怒りすら覚えるのではないかと個人的には思います。

OLCは京成電鉄にとって、

自社に毎年200億円近い利益貢献をもたらしている優良企業

投資効率で考えても10%近いROI(関係会社株式2000億円の簿価に対して毎年200億円程度の利益貢献)を叩き出す利益率も高い優良案件

何より自社が生み出し、ここまで成長させたと「自負する」虎の子の事業

不採算事業ならまだしもですが、ここまでピカピカなビジネスの持分を削減しなければならないとは正気の沙汰ではありません。

しかも持分を7%以上売却し、持分法からも外せと要求してきています。

持分法から外れると取込収益を確保出来なくなりますので、単純に毎年200億円の利益貢献が剥落することになります。

「何故毎年利益を生み出し、自社の利益に貢献しているOLCを処分しなければならないのか。パリサーの主張を飲んだら自社の収益基盤が脅かされ、むしろ株価が暴落してしまう」と経営陣は恐怖を感じているかもしれません。

無責任な要求にも程があると感じたのではないかと、京成電鉄経営陣の心中を察しています。

パリサーの視点

他方のパリサーはきっとこう思っています。

「しめしめ。またPL脳の日系企業がネギを背負ってきた。資本市場の論理を叩きこんでやろう」と。

パリサーの主張の根底にあるのは、コーポレートファイナンス理論であり、PL脳の京成電鉄とはモノの見方がそもそも一致していないのです。

6. コーポレートファイナンス理論とは

それでは、パリサーの様なアクティビストファンドが重視するコーポレートファイナンス理論とは何なのでしょうか。

簡単に言うと、

1. 投資の決定

2. 資金調達

3. 配当政策

上記3つの財務上の意思決定のサイクルを回して、企業価値の向上を図ることが唯一、そして最大のミッションになる。これがコーポレートファイナンスの神髄です。

もう少しだけ噛み砕くと、

1. 投資を決定する

2. その投資を行う為の資金調達を手配する

3. 無事投資が成功しリターン(純利益)が生まれたら、そのリターンを株主に還元する

4. 株主還元後に残った金額こそが、企業価値を高める原資となる

以上の考え方がコーポレートファイナンス理論に基づいた「企業価値の向上」です。

7. PL信者とコーポレートファイナンス信者の決定的な違い

両者の最大よ違いは、株主還元をオプションと捉えているか義務と捉えているかです。

PL信者は純利益を生み出せば企業の純資産は増える為、企業価値は向上している。と考えます。

そして、その向上した企業価値から株主還元を行うか否かを判断するのは、企業の権利と考えます。

一方でCF信者は純利益から株主還元を行うことは義務・mustであり、その後の残余財産こそが、企業価値向上に繋がると考えています。

この違いこそが京成電鉄とパリサーの考え方の違いの大元になります。

8. 京成電鉄は企業価値を向上させているのか?

それでは実際のところ、京成電鉄はコーポレートファイナンス理論で考えた場合、企業価値を伸ばせているのでしょうか?

企業価値向上の具体的な計算式を見てみましょう。

以下がその式になります。

EVAの考え方

EVA=NOPAT-資本コスト(額)

Economical Value Added(経済的付加価値) = (経常利益+支払金利-受取金利-税金)-資本コスト (WACC×投下資本)

一見難解に感じますが、ここまで読み進めたあなたからすると、とてもシンプルな式です。

NOPATとはNet Operating Profit After Taxの略です。日本語に直訳すると税引後営業(もしくは経常)利益です。

算出方法は、

経常利益に支払金利を足し戻し、受取金利を差し引いた上で税金を引く形になります。

これを言語化すると、

「国へ税金を払うという義務を果たした上で、会社の資金調達を支えてくれている債権者と株主に還元できる原資」を算出していることになります。

続いて計算式の後半の資本コストですが、これは債権者へのコスト(借入金利)と株主へのコスト(株主資本コスト)を加重平均したコスト、即ちWACCを指します。

仮に借入が80で借入金利が1%、株主資本が100で株主資本コストが5%だとした場合、

(80×1%+100×5%)÷(80+100)≒3.2%がWACCということです。

ちなみに株主資本コスト(上の例だと5%)がどの様に決まるのかということですが、コーポレートファイナンス理論に明確な定義があります。

理論上は、株主資本コスト = リスクフリーレート + β × マーケットリスクプレミアムという式が成り立ちます。

より感覚的に掴むのであれば、以下の様な考え方ができます。

あなたが100を投じてとある株式を取得したとして、

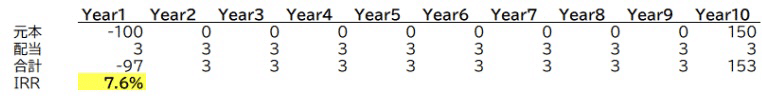

配当を毎年3ずつ、5年後に元本が150になって売却することを期待して投資していたと仮定します。

その場合、あなたが求める期待リターンは(IRR)、14.2%だということになります。

一方で、あなたの友達はもっと気長な投資家かもしれません。

配当もイグジット金額もあなたと同じだけ求めますが、売却は10年後で良い。

その場合、投資期間が延びる為、期待リターン(IRR)は7.6%になります。

この様に、同じ会社の株でも、様々なリターンを求める投資家の期待リターンを平均した数字が、株主資本コストと言えますし、その数字を理論に基づいて算出したものが、

株主資本コスト = リスクフリーレート + β × マーケットリスクプレミアムという式になります。

投下資本(負債調達+株主資本)にWACCをかけることにより、資本コスト(総額)が算出され、

この数字がNOPATを上回っていれば、事業価値が増える=企業価値が増えるというロジックになります。

*ちなみに非上場企業の株主資本コストの算出方法は複雑ですので別の機会に譲りますが、上場企業の株主資本コストは金融端末のBloombergで拾えます。

京成電鉄のEVA

京成電鉄のEVA情報をBloombergから抜粋してきました(2024年3月26日現在)。

このデータを見ると、結論、京成電鉄はEVAを毀損している企業ということが見て取れます。

NOPAT 210.7億円-資本コスト 561.5億円=EVA▲350.8億円

という数値です。

これが示すのは、京成電鉄は事業価値を毀損しており、株主への期待を満たせていない企業だということであり、ひいては株価上昇が今後も見込めず、

上場会社としての責務が果たせていない企業としての烙印が押されることになります。

そんな京成電鉄が企業価値を向上させるにはEVAを黒字化させるしかありません。

9. 京成電鉄EVA黒字化の手法

とてもシンプルな話です。

NOPAT 210.7億円-資本コスト 561.5億円=EVA▲350.8億円

この式を正常化させることにより、企業価値を高めていると言えます。

つまりは、NOPATを大きくする and/or 資本コストを引き下げるということにつきます。

NOPAT向上

実は京成電鉄のNOPAT210億円の8割弱がOLCからの持分法投資収益です。

京成電鉄からすると、非常に大きな安定収益の位置づけでしょうが、裏を返せばその安定収益を得ても

尚、資本コストは満たせていないということになります。

加えて、京成電鉄とOLCはシナジーが見込めませんので(冒頭でのも述べた通りそもそも舞浜に京成電鉄は接続していません)、今の持分法投資収益が限界値とも言えます。

つまり、本業ではないビジネスの持分法投資収益が事業を支えている(支えきれていない)不健全な経営体制である為、合理的な株主であれば、

このディズニービジネスに使われている資本を、京成電鉄の本業強化=NOPAT増加に繋がるビジネスに投じて欲しいと思うわけであり、それこそがパリサーの主張の軸でもあります。

資本コスト低減

主には3つの考え方があると思います。

1つは、負債を許容できる財務リスクの範囲内で増やすということです。加重平均する負債コストの重みが増えれば資本コストは小さくなります(株主資本コストの方がコストが高い為)。現在京成電鉄のDEレシオは0.4倍と大変健全な数値です。

財務規律を維持した上で負債を増やすことを検討出来るでしょう。2点目は自社株買いを通じて流通している株式総数を圧縮する戦略です。資本コスト(総額)は投下資本(負債調達+株主資本)×WACCです。

負債調達は簡単には減らせませんが、株主資本は自社株買い(買入消却)を通じて圧縮することができます。3点目は、Investor Relation(IR)を高度化させることです。

IRとは上場企業の主に広報を担う部署が、投資家に対して自社の経営状況や方針を開示することを指します。

あなたは、コーポレートファイナンス理論を理解した上で株式に投資をしているつもりなのに、投資先企業の広報がコーポレートファイナンスを理解せずに、PLベースでの業績しかアップデートしてこなければどう思うでしょうか?

もし、業績のブレの報告が多い企業と、少ない企業の2社があったら、どちらに投資をしたいでしょうか?

答えは言うまでもありません。

リスクリターンの関係性からも。IRが不安定な会社の方がよりリターンは欲しくなりますよね。

実は、株主資本コストは、これらIRの巧拙も織り込まれているので、IRをレベルアップさせることが直接的にWACCの低下に繋がるのです。

10. 京成電鉄の今後

これまで述べてきた施策をとることにより、理論上京成電鉄の企業価値は向上し、株価も更に上昇していく可能性が高いと言えます。

11. 京成電鉄の対応策

パリサーの株主提案を受けた京成電鉄もゆっくりとではありますが動き始めています。

2023年10月にパリサーからの提案を受け、

2024年03月に保有OLC株の内1%を放出しました(売却益は700億円超)。

京成電鉄が1%の株式を放出した真意は分かりませんが、思うに、「アクティビストの主張に寄り添ったアクションは起した。1%とは言え800億円弱の株主還元を行うのだから、一旦矛を収めてくれ。今後とも企業価値向上に資する具体的なアクションは考えていく」

そんなメッセージが込められている気がします。

パリサーの提案するオリエンタルランド保有持分15%未満まではまだ5%程の放出が求められますので、即座には評価は出来ませんが、初めの一歩を取ったことが肝心です。

今後継続的に京成電鉄が企業価値に直結する資本政策を取っていくか、動向を見守りたいと思います。