来年のNISA枠用の検討メモです その2 三社電機製作所について調べました

来年のNISA枠の銘柄検討の第2弾です。

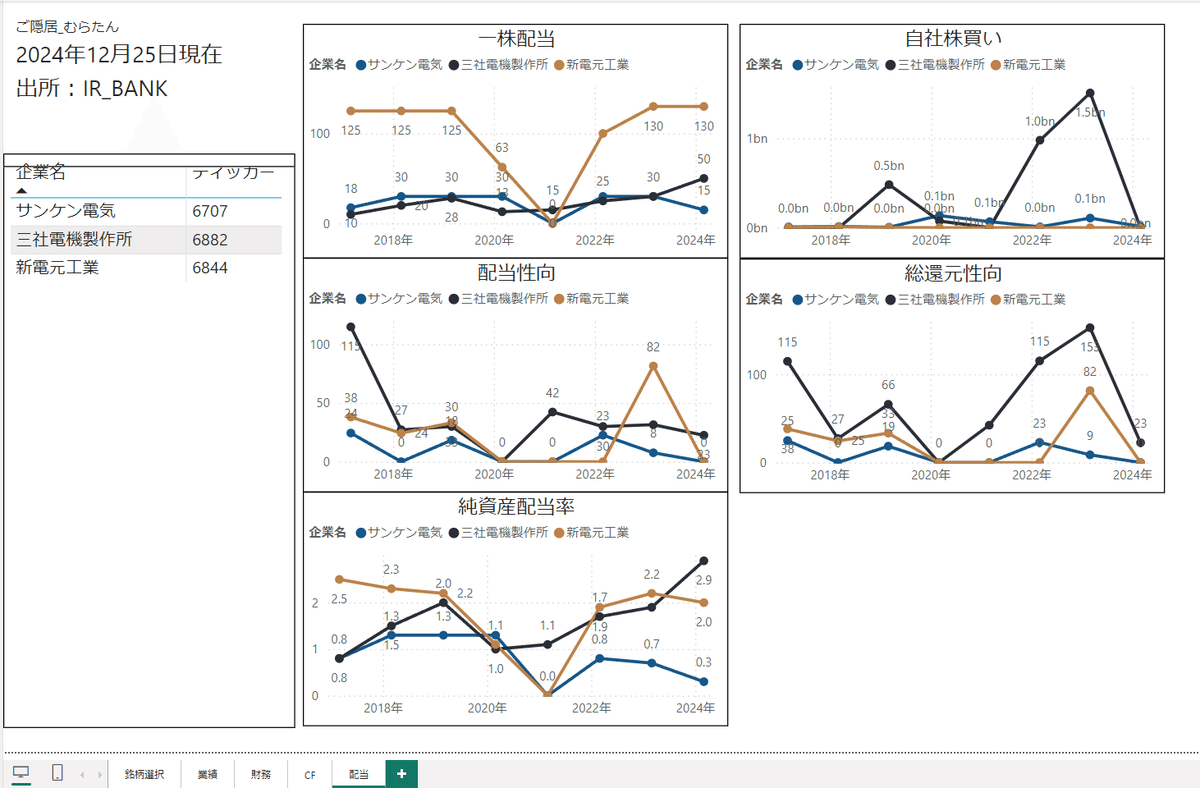

昨日、三社電機製作所(6882)が気になったので、競合会社と比較してみました。

IR BANKさんのデータで整理

IR BANKさんは上場企業のデータをCSVおよびJSONファイルでまとめてくれています。とても便利なので利用させていただいています。

今回は、競合企業として、サンケン電気(6707)と新電元工業(6844)を挙げて、比較してみました。

各社は、パワー半導体という観点のみで共通しているだけで、実は業界も異なっていて比較するのが良いか難しいところです。

サンケン電気さんは、パワー半導体が有名。

新電元工業さんは、車載・産業用パワー半導体。

三社電機製作所さんは、電源が主(75%)でパワー半導体をやってはいるもののニッチに特化していて、サンケン電気さんや新電元工業さんと比較するのが良いか難しいところです。

ただ、比較対象が無いと、数字を理解しにくいので3社比較をしてみました。

(多分、データは間違っていないと思いますが、データ処理等でミスをしている可能性がゼロでは無いので、有価証券報告書等でご確認いただけると幸いです。)

業績

売上高では、サンケン電気さんが圧倒的に大きいです。2番手が新電元工業さんで、三社電機製作所さんはこの2社に比べても売上規模が小さいです。

利益では、サンケン電気さんが大きいですが、増減が激しいです。それに比較すると三社電機製作所さんは堅調に推移している感があります。これはROEやEPSといった指標でみるとより明らかです。

小さいけれど、堅実な会社のようです。

財務

総資産ではサンケン電気さんがトップです。とくに2020年から総資産が増加しています。

株主資本ではサンケン電気さんがトップですが、2020年までは新電元工業さんと同レベルでした。三社電機製作所さんは株主資本の絶対額は少ないですが、比率としては高い気がします。これは、自己資本比率に如実に表れていて、三社電機製作所さんが69%なのに対し、新電元工業さんが49%、サンケン電気さんが31%でした。資本効率の観点では低い方が良いですが、金利上昇が見込まれる現時点では安定性の観点で、三社電機製作所さんが上であると感じます。(これから負債の大きい企業は金利負担が大変です。楽天なんかどうするのだろうと他人事ながら心配です。)

これは、短期借入金や長期借入金を見てもわかります。三社電機製作所さんは、ほぼ無借金経営をしているようです。

その結果は利益剰余金を見てもわかります。トップが新電元工業さん、その次に三社電機製作所さん、一番少ないのがサンケン電気さんです。

キャッシュフロー

営業CFは、サンケン電気さんがトップですが、新電元工業さんと三社電機製作所さんが同レベルです。営業での稼ぐ力は三社電機製作所さんが比較的に高いと見て良さそうです。

投資CFはサンケン電気さんがここ数年大きな投資をしたようで、大きくマイナスです。

財務CFはサンケン電気さんの投資を、財務CFでまかなっている(借金等で)ことがわかります。

配当

一株配当は新電元工業さんがトップです。

ただ、配当性向は三社電機製作所さんが安定しています。

さらに、自社株買いを三社電機製作所さんは2022年と2023年に実施しています。

これらのことから、三社電機製作所さんは株主還元に積極的な企業であると言えると思います。

まとめ

やはり、3社は業界が違っている感があります。

数字を比較するのが適切か、判断が難しいところです。

それでも、三社電機製作所さんは堅実な経営と株主還元に積極的である感じはつかめました。

特に、三社電機製作所さんは規模の割に内部留保(利益剰余金)が多く、自己資本比率も高いことから安定性がある企業だと感じました。