【日米株価指数】令和6年1月3日 FXAceのトレード日誌

このノートは1月12日、追記37をもって終了しました。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

このノートは日米株価指数(基本的には日経平均とS&P500)について

テクニカル分析、エリオット波動、フィボナチ比率、オプションフロー、フラクタル、需給、センチメント、ファンダメンタルズ等

を用いた分析を行い、個人的な感想を書き綴った日誌です。

注1: 通常、毎週日曜日19:00(日本時間)に投稿

注2: 当ノートは1月12日まで更新を行う予定(本格的な追記は8日開始)

注3: 高α(アルファ)値を求める方に適した日誌 (主要な指数について記す 【例】TOPIX、マザーズ、米ドル建て日経、NYダウ、ナスダック)

注4: 重要な追記毎に価格を引き上げる (執筆開始直後の購入がお得)

この日誌は内容を考慮し、初回価格1488円に設定する。

注5: 特典を加味すると月3回以上購読されている方にとっては定期購読マガジンのほうがお得

注6: 通常20回程度(4-5回/日程度)の追記を行う

過去に投稿した日誌 (無料閲覧可)

2023年5月21日

2020年11月5日

当ノートは動きがあれば適宜追記(情報のアップデート)を行っています。追記を含めた値段として購入のご判断をお願いいたします。31免責事項当記事は、筆者個人の相場感・トレード日誌を公開したものです。当記事の内容はあくまで個人的見解であり、今後の相場がどうなるかを保証するものではなく、特定の銘柄の売買を推奨するものでもありません。また、当記事は具体的な投資助言を行うものではなく、当記事を投資判断の参考にする読者の投資判断の一切について責任を負いかねます。記事内容の無断転載は固くお断りいたします。免責事項をご理解、ご了承頂いた方のみ、購入をお願いいたします。免責事項

当記事は、筆者個人の相場感・トレード日誌を公開したものです。当記事の内容はあくまで個人的見解であり、今後の相場がどうなるかを保証するものではなく、特定の銘柄の売買を推奨するものでもありません。また、当記事は具体的な投資助言を行うものではなく、当記事を投資判断の参考にする読者の投資判断の一切について責任を負いかねます。記事内容の無断転載は固くお断りいたします。免責事項をご理解、ご了承頂いた方のみ、購入をお願いいたします。

本文

新年おめでとうございます。購読者の皆様におかれましては恙なく新しい年をお迎えのこととお慶び申し上げます。

今年も相場、経済、金融について正しい情報を共有できるよう、日誌を綴っていきたいと思っております。

本年もどうぞ宜しくお願い申し上げます。

先ず、FTが今年の予想を発表しているので重要な点を確認する。昨年は17/20の予想が的中していた。

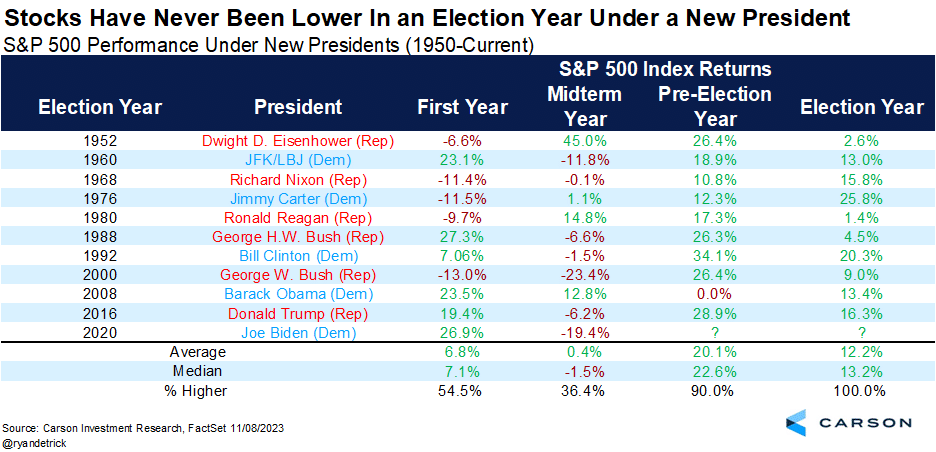

トランプ氏は大統領に返り咲くか?

いいえ。ただし、コロラド州とメイン州でトランプが出馬するための最近の法的障害が克服されると仮定すると、トランプ対ジョー・バイデンの選挙戦は米国史上最も不快な大統領選挙となるでしょう。

選挙は非常に接戦になるでしょう。トランプは少なくとも4つの裁判のうちの1つ、おそらくは2つで刑事的に有罪判決を受け、それを「バイデン犯罪ファミリー」による政治的迫害として主張するでしょう。外見的には老化が進んでいるものの、バイデンはわずかに選挙に勝利するでしょう。それは、トランプを支持するよりもむしろバイデンの2期目を支持するわずかな多数がいるのではなく、トランプを拒絶するほうが僅かに多数派になるためです。

イスラエル・ハマス戦争が全面的な地域紛争を引き起こすかどうか?

いいえ。この戦争はイラン支援の過激派グループを巻き込んで地域全体に暴力を引き起こしました。最大の懸念は、強力なレバノンの組織であるヒズボラとイスラエル軍の国境での衝突が両者の間で全面的な紛争に発展する可能性です。

ベンジャミン・ネタニヤフ政権は、ヒズボラ戦闘員がレバノンとイスラエルの国境に野営していることに我慢できないと明言していますが、外交的な圧力が状況を抑えることを期待しています。

ワシントンもテヘランも、ヒズボラとイスラエルの戦闘が激化したとしても、より広範な地域紛争は望んでいませんが、状況は極めて不安定です。

アメリカはソフトランディングを達成するでしょうか?

短期間では、はい。インフレは今年、連邦準備制度すら驚かせるほどに下降し、成長もほとんどのエコノミストが予想したよりも強力でした。

消費者支出が依然として順調であり、賃金の成長も(かなり)抑制されているため、ソフトランディングは数か月続く可能性があります。ただし、それが2024年全体にわたって続くとは考えにくいです。コロナ流行期の世帯への支援が使い果たされる中、財政支援が少なくなります。金利の上昇が破産を引き起こし、アメリカの債務懸念が高まり、地政学的な緊張が世界の貿易を分断しています。これがインフレを引き上げ、成長を鈍化させる可能性があります。そのため、1年以内にはランディングがより痛みを伴うものになるでしょう。

資本市場はIPOのために再開されるでしょうか?

はい。企業は資金調達を長く延期することはできませんし、不景気な期間が続いた後、ウォールストリートの銀行家たちはもっと活動が行われる方法を見つける必要があります。

アメリカとヨーロッパのIPO市場は2年間停滞していましたが、金利がピークに達し、株価が再び過去最高に近づいているため、ディールメイキングの環境は明るくなっています。

ただし、2020年と2021年の資金調達の熱狂的な状況が戻ることは期待できません。金利は下がるかもしれませんが、ゼロに戻るわけではなく、投資家は収益性と財務体力により注意を払うでしょう。

日本銀行はゼロ以上の金利を引き上げるでしょうか?

いいえ。2024年は、日本中央銀行がついにイールドカーブコントロールとマイナス金利を放棄する年となります。ただし、市場の期待に反して、複数回の金利引き上げが予想されているにもかかわらず、金利は年末までにゼロを超えることはありません。平凡な賃金の成長、米国金利がピークに達する中、円高が見込まれ、イールドカーブを急勾配にする理由があるため、日銀はプラス金利を設定する可能性は低いです。ただし、中央銀行の予測には常に着信データに多くが依存しています。

米国経済のソフトランディングは雇用市場の動向次第となる。

日銀の政策については後程記す。

今年は世界では史上最多76か国で大統領・首相・総選挙が行われる。目玉は米大統領選(11月5日)となるが、台湾大統領選(1月13日)の結果次第で年初から東アジアの地政学リスクが高まる可能性は十分ある。

1月 台湾

2月 パキスタン、インドネシア

3月 ロシア

4-5月 インド

6月 メキシコ

9月 自民党総裁選

11月 米国

3月はスーパーチューズデーで米国政治が動意付くし、ロシア大統領選(15-17日)は米Quadruple Witching day(3月15日)と重なるので、前後して相場を動かす何かが起こるだろう。Q1は色々な事件が起こる。昨年3月はシリコンバレー銀行が破綻(3月10日)し、相場が混乱したことは記憶に新しい。

日本ではすでに能登半島地震が起こったし、羽田空港で航空機の衝突事故が起こった。世界的にはウ露戦争、イスラエル・中東問題、イエメンのフーシ派による紅海でのテロ活動が活発化している。

波乱の幕開けとなっているが、今年に限ったことではないと付け加えておく。

能登半島地震で被災された皆様には心よりお見舞い申し上げます。また、地震で犠牲になられた方と羽田空港で発生した事故で犠牲となった5名の海上保安のご冥福をお祈り申し上げます。

米国

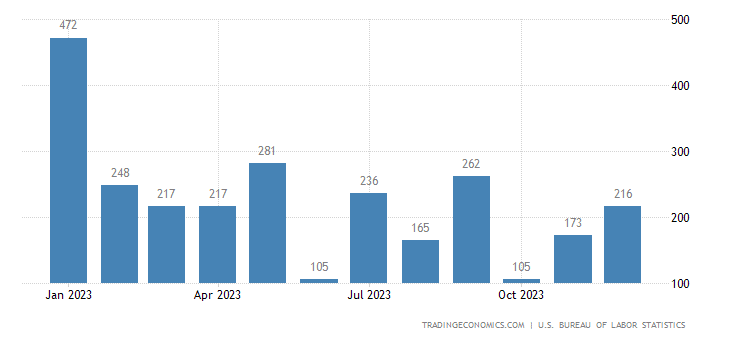

2023年前半はハードランディングを予想していたが、ノーランディングに終わり、SPXは史上最高値まで1%未満の水準まで上昇して取引を終えた。

現時点では3月FOMCで利下げが実施される見通しである。0.5%の利下げが約8%強織り込まれていることに留意。

今後、米国経済の行方は雇用市場次第だ。米当局が失業率を如何に低位で推移させることが出来るか否かがカギとなる。失業率は既に3%台で推移しており、これ以上低下する余地はほとんどない。現状維持をどの程度継続出来るかが焦点。

SPX vs 失業率

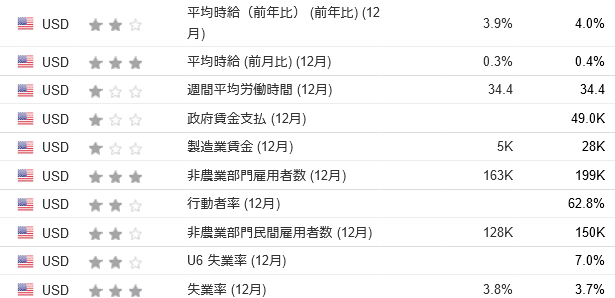

5日(金)には12月雇用統計の発表が予定されている。

日本

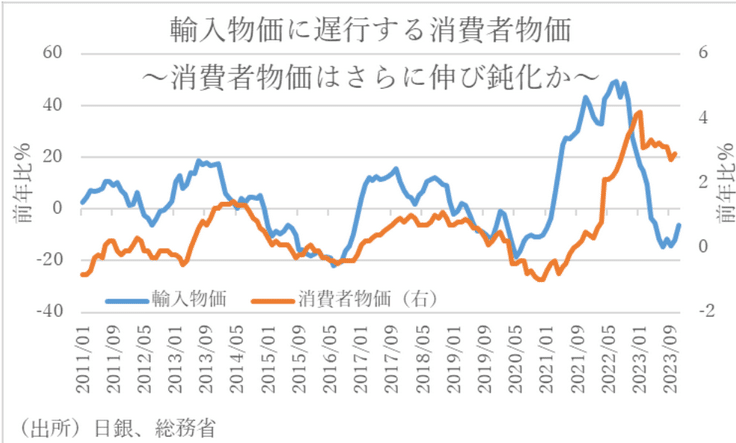

消費者物価

今年の消費者物価を展望すれば、輸入物価の減少に追随する形で消費者物価は更に減速する。但し、電気・ガス・ガソリン代の価格抑制策が4月末で終了するため、5月以降の消費者物価の押上要因になる。自公国でガソリン税引き下げのトリガー条項協議継続することが伝わっている。5月以降、トリガ条項解除となれば、物価押し上げ要因は無くなる。足元では原油価格が大きく下がっていることとと円買いが進んだことにより、輸入物価は下押し圧力が掛かる。加えて、経済減速に伴い、海外の消費者物価も大幅に鈍化し始めている。世界経済減速も物価の下押し圧力となる。

金融政策

今年はマイナス金利が解除される可能性が高まっているため、マイナス金利について確認する。

「基礎残高」は、2015 年 1~12 月積み期間(「積み期間」は、ある月の

16 日から翌月 15 日までの間)の当座預金の平均残高(基準平均残高)から所要準備額を差し引いた値を上限値とし、その上限値に達するまでの当座預金残高である。現在、基礎残高には 0.1%が適用されている。

「マクロ加算残高」は、当座預金残高から基礎残高の上限値を差し引いた残高のうち、所要準備額・コロナ対応オペ3や貸出支援基金等の残高に応じた額・基準平均残高等に日本銀行が定める基準比率を乗じた額等の和を上限値とし、それに達するまでの残高である。マクロ加算残高には 0%が適用されている。

「政策金利残高」は、当座預金残高から「基礎残高」と「マクロ加算残高」を差し引いた残高であり、政策金利残高には▲0.1%が適用されている。

現在は、完全裁定後の政策金利残高が 5 兆円程度となる範囲内で、市場の状況に応じて、基準比率を設定しているとのことなので、マイナス金利が適用されている金額は全残高の1%未満となる。つまり、マイナス金利が解除されても数字上のインパクトはほぼ皆無と言える。

三層構造のもとでの短期金利の代表的な指標金利である無担保コールレート・GC レポレートのいずれも、マイナス利が適用開始となった 2016年2月積み期間以降、概ね▲0.1%~0%のマイナス圏で推移している。

現在はマイナス金利解除を織り込んで0%を多少下回る程度で推移。マイナス金利が解除されても、レートが0%近傍で推移するのであれば大きな問題は起こらないだろう。

元旦に能登半島で起きた地震の影響を見極めるために、マイナス金利解除は先送りされる可能性が高まったのではないか。

中国

年初に発表されたPMIは低調だった。景気は上向かない。景気サイクルである程度浮上することはあるものの、低空飛行が今後数十年続くだろう。習近平は台湾属国化の野心をむき出しにしているので、何れ行動に移す。今年かもしれないし、10年後かもしれないが、兎に角予兆を見逃さないようにしたい。

センチメント

CNN Fear & Greed

01/02/2024

76 vs 78(12月29日)

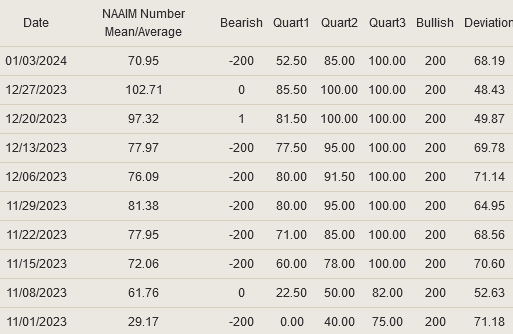

NAAIM Number

100台へ上昇。株価の調整注意。

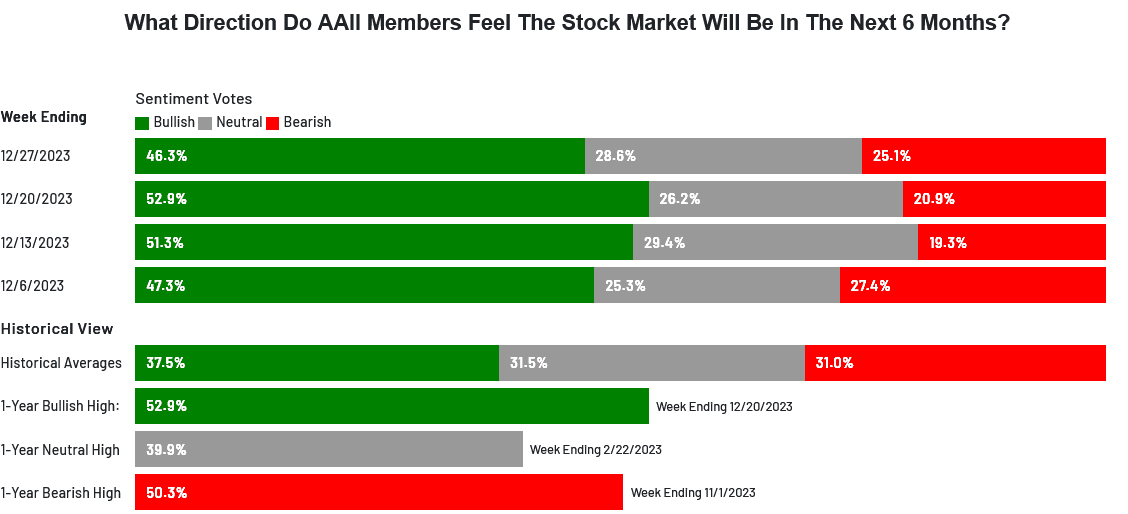

AAII Investor Sentiment Survey

AAIIセンチメント調査が連続して行われているのは1,900回目の週です!我々の週次調査は1987年7月下旬に始まりました。この節目を記念して、我々は別の質問票を送り、AAIIメンバーに2024年末の予測を尋ねました。今週のAAIIセンチメント調査では、楽観と悲観がそれぞれの典型的な範囲に戻りました。

株価が次の6か月で上昇するとの期待であるブルなセンチメントは、6.6ポイント減少して46.3%になりました。楽観は3週間ぶりに典型的な範囲に戻りました。ブルなセンチメントは歴史的平均の37.5%を8週連続で上回っています。(1987年7月24日の調査初週の楽観は36.0%でした。)

株価が次の6か月でほぼ変わらないとの期待であるニュートラルなセンチメントは、2.4ポイント増の28.6%になりました。ニュートラルなセンチメントは4週連続で歴史的平均の31.5%を下回り、13週のうち12回目です。(1987年7月24日の調査初週のニュートラルなセンチメントは50.0%でした。)

株価が次の6か月で下落するとの期待であるベアなセンチメントは、4.2ポイント増の25.1%になりました。悲観は3週ぶりに典型的な範囲に戻りました。ベアなセンチメントは8週連続で歴史的平均の31.0%を下回っています。(1987年7月24日の調査初週の悲観は14.0%でした。)

ブル・ベアのスプレッド(ブルなセンチメントからベアなセンチメントを引いたもの)は10.8ポイント減少して21.3%になりました。ブル・ベアのスプレッドは8週連続で歴史的平均の6.5%を上回っています。(1987年7月24日の調査初週のブル・ベアのスプレッドは22.0%でした。)

期待よりもずっと良かった 19.6%

期待よりも良かった 46.9%

期待どおり 23.0%

期待よりも悪かった 8.8%

期待よりもずっと悪かった 1.4%

フロー・需給

BofA

FEDバランスシート

$11.282Bの減少。

準備預金残高

$89.646Bの減少となった。

BTFP

$131.335B → $135.805B

徐々に増加。

翌日物リバレポ

毎年、年末に急増する。今後も減少トレンドが続くだろう。

CFTC S&P500 非商業部門ネットポジション

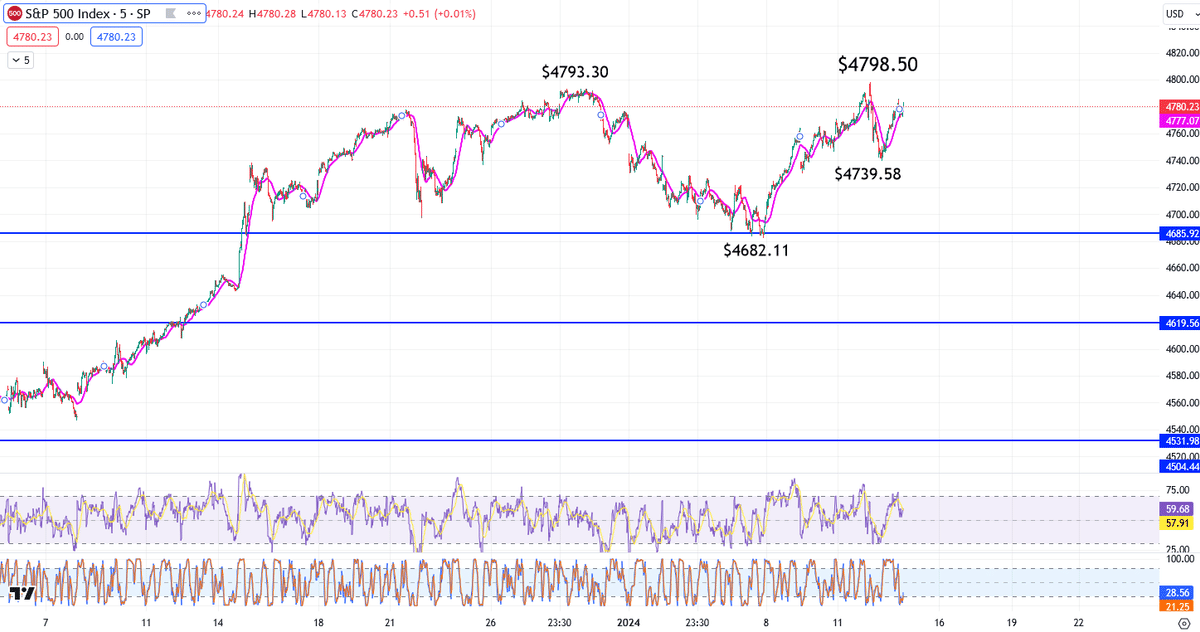

米株価指数 SPX・S&P500

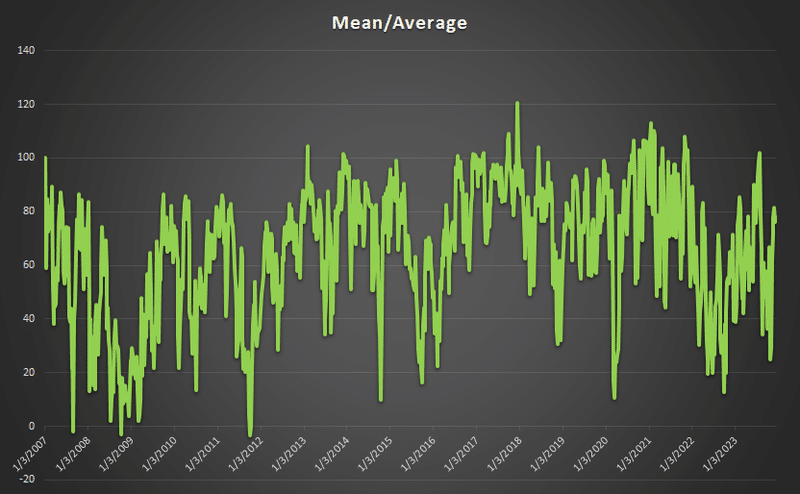

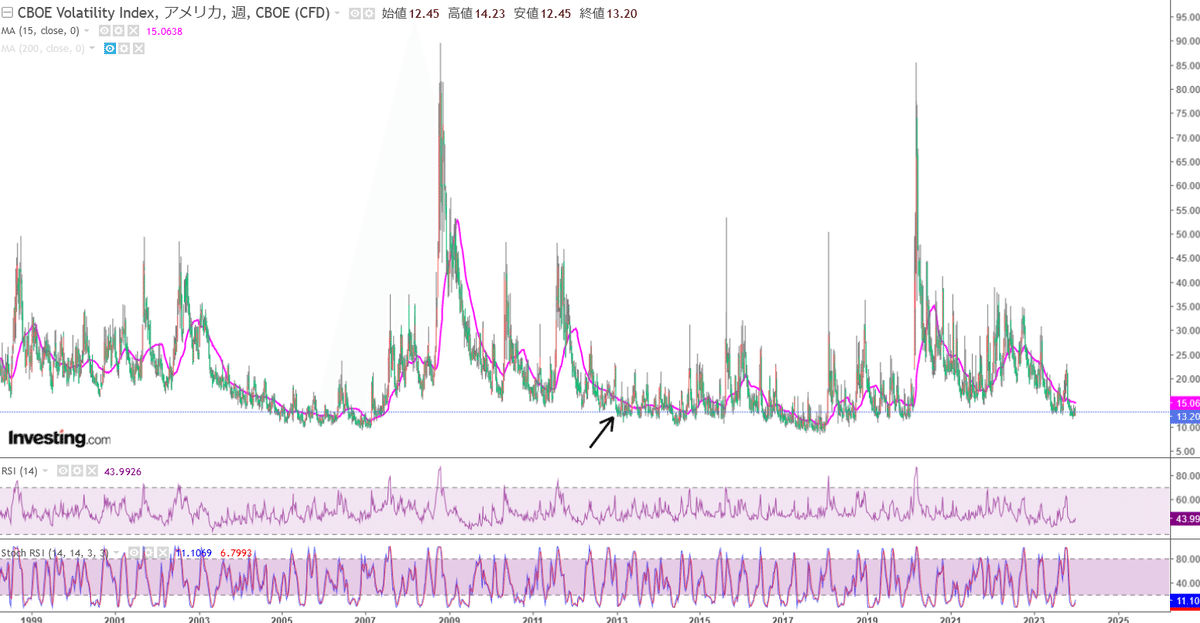

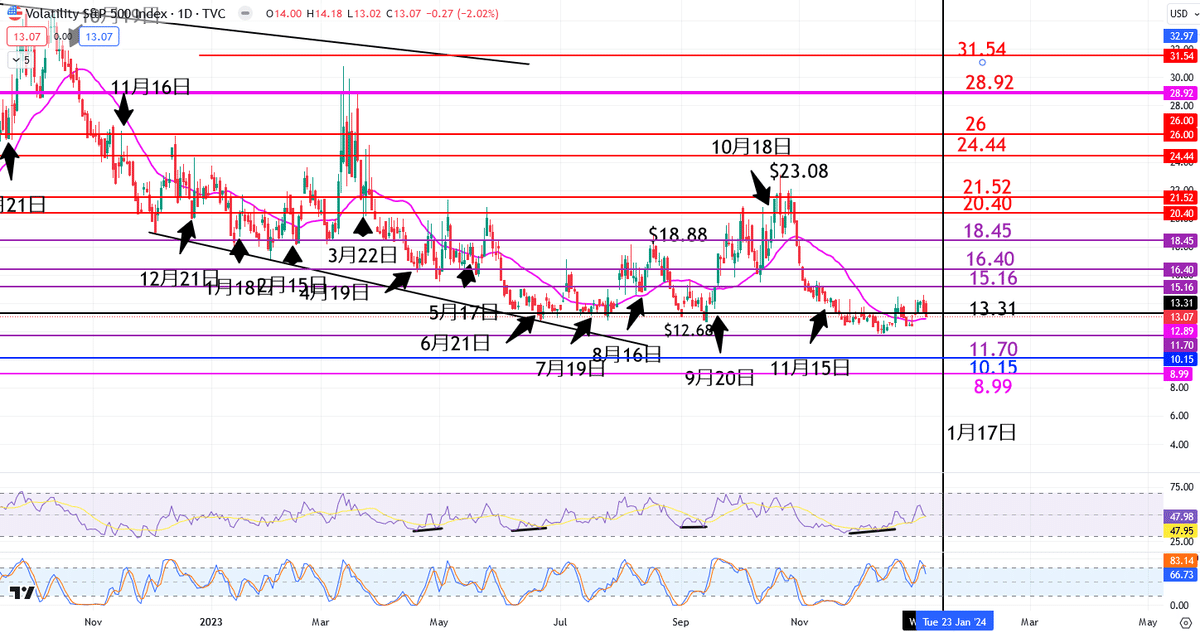

VIX

26WMA $15.06

2020年以降の値動きは2008年以降の値動きと非常によく似ている。現在の位置は2013年1月辺りか。

2013年以降のように上昇するのであれば、今後大きな調整が起こる前に$5700台まで上昇することになる。

米10年債利回り

イメージ通りに利回りの低下は続く。下図は12月17日付けノートの追記21に載せたチャート。年末年始にイメージ通りにリバウンドした。

3.4%前後へ下落後にリバウンドとなるイメージ。

26DMA 4.04%

SPX

中長期

令和5年11月5日付け本文に記した通り、Zweig Breadth Thrustのシグナル点灯を受けて見通しを変更した。

上図の値動きは1971年12月以降の値動きを参考にしている。

新高値を付けた後に調整入りするイメージしていたが、今のところイメージ通りの値動きとなっている。

現在は大きな調整無く2025年までじりじり上昇し、2025年-2026年に2015年-2016年のような調整が起こる値動きもイメージしている。

短期的には1971年12月以降の値動きを参考にした上値目途レンジ下限に到達後に調整が起こったので、$4600台まで調整が起こるかもしれないことに留意。

季節性は1-3月は調整が起こりやいことを示唆。3月までにある程度の調整が起こる局面で押し目買いを行うことになる。

3月の重要日

3月8日 米2月雇用統計

3月15日 Quadruple Witching

日経平均・CFD

裁定残(12月22日)

買い残(青)8017億円 vs 7979億円

売り残(赤)897億円 vs 659億円

差額 (黒)

25日以降、買いポジションは大幅に増加したことに留意。

東京証券取引所が12月28日に発表した12月第3週の投資部門別売買動向は、現物の海外投資家が565億328万円と2週連続の買い越しとなった。先物ベース(日経225とTOPIXの先物・mini合計)では外国人は1707億円の売り越し。現物・先物の合計では1142億円と2週ぶりの売り越しとなった。前週は1243億円の買い越しだった。

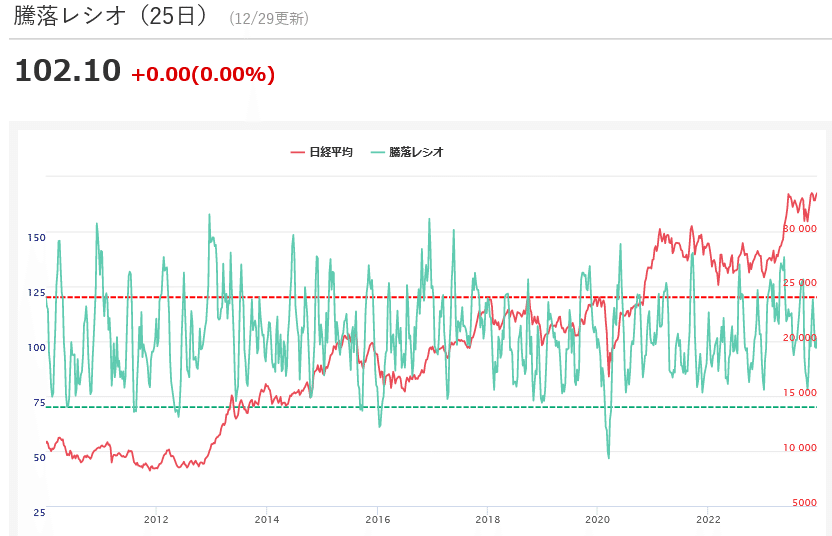

騰落レシオ

空売り比率

日経VI

17.46

PBR

7月、9月の天井 1.37倍-1.39倍

10月の戻り高値 1.33倍

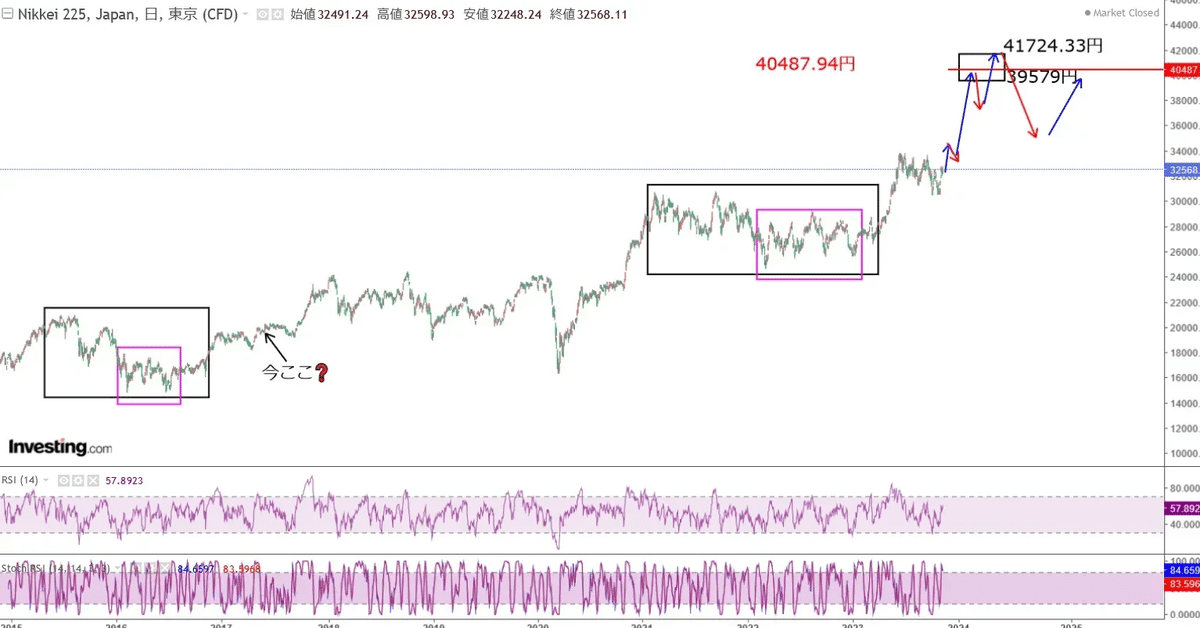

中長期の見通し

ドル円と日本経済 (2012年12月13日時点) pic.twitter.com/LgSmaeeUjE

— FXAce (@Zoukers) September 5, 2013

アベノミクス始まる前が懐かしい。最高だった@Zoukers: これが其の時の#ドル円値動き予想と#日経平均予想 pic.twitter.com/EOhwqhyLTL

— FXAce (@Zoukers) August 27, 2015

2025年中(巳年)に50000円前後へ上昇するというイメージ。この見立てが正しければ、1月4日安値25661.89円を下回ることはない。

今年の見通し

12月17日付けノートの本文に記した見通しを堅持。第1四半期は弱く始まり、3月メジャ―SQ・春彼岸辺りで底を付ける。その後、上昇トレンドが始まるが、9-11月に短期調整へ。米大統領選投票日(11月5日)以降最高値を試す・超えるイメージ。

3月8日 米2月雇用統計、メジャーSQ

3月Quadruple Witching 3月15日(金)

彼岸入り 3月17日(日)

春分の日 3月20日(水)

彼岸明け 3月23日(土)

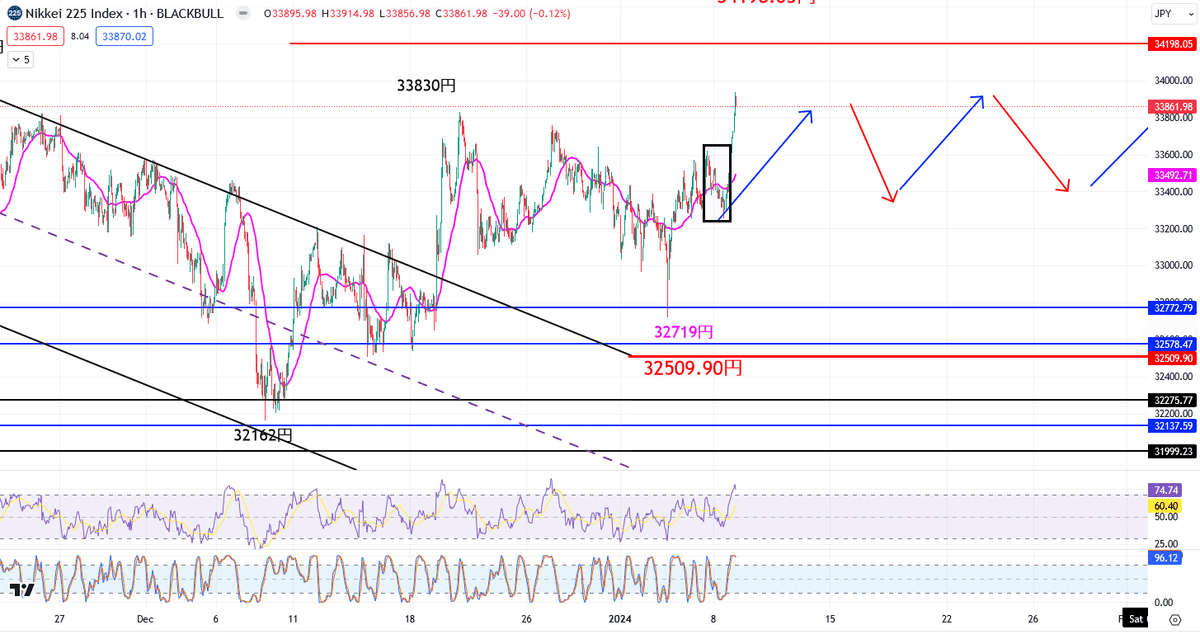

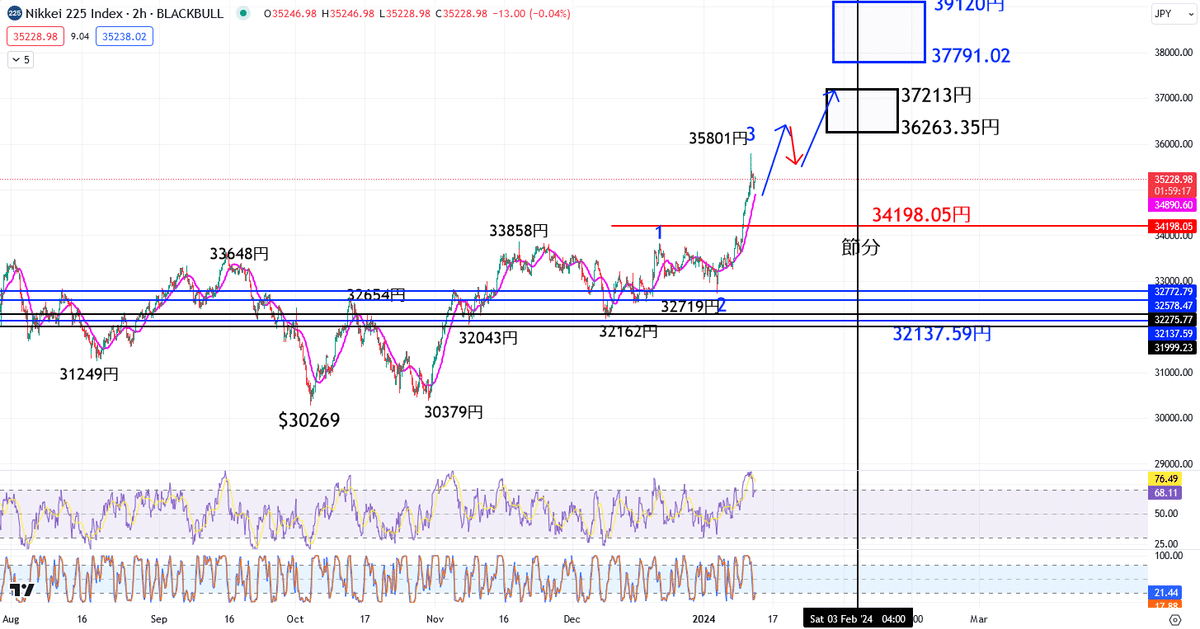

テクニカル

逆三尊の上値目途 42000円弱

現状、33800円台のフィボナチ水準(等倍上昇レベル)で上値を抑えられている。33800円台を突破すると本格的な上昇が始まるイメージ。

米金融機関は今年の上値目途として38000円前後を予想している

フラクタル

短期

節分前後までは上昇・横ばいで推移した後に調整が始まり、3月前半から春彼岸まで調整・底打ちするイメージ。

本文はここまでとします。辰年の傾向については12月17日付けの本文を参照ください。本格的な追記は8日から開始します。

本年もどうぞよろしくお願いします。

追記1 08:55 01/04/2024 日経平均

下落して大発会が始まる。

短期買いが入りそうな水準 33029.48円-32752.04円

32580.65円を下回ると、32100円台へ。

26WMA 32436円

追記2 08:33 01/05/2024 SPX

20日移動平均線以上で推移している銘柄(%)は55%台へ低下。短期的に買われすぎ状態が解消された。

この数値が-1σから-2σまで低下すれば、強気に買いを入れる機会が到来する。

26DMA $4680

1月は調整が起こりやすい月だし、23年Q4は買われすぎ状態が続いていたので、現在進行中の調整に違和感は全くない。今後、押し目買いのチャンスが来る。今夜発表される米12月雇用統計後の値動きを確認し、来週以降どのように動くかを考えたい。

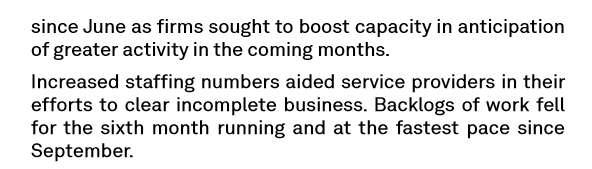

米12月雇用者数増減はコンセンサスを上回る可能性はある。ISM製造業雇用指数は50未満で推移しているが11月から改善した。

ISMサービスPMIは雇用統計発表後に公表されるので、S&Pグローバル・サービスPMIの雇用を確認すると、サービスセクターの雇用は改善されているのでコンセンサス通りか多少上回る可能性がある。

サービスセクター企業が12月に新規受注が急増したことから、雇用はより急速なペースで増加し、6月以来最も速いペースでした。企業は今後の活動の増加に備えてキャパシティを拡充しようとしていたため。

追記3 17:49 01/06/2024 米経済指標

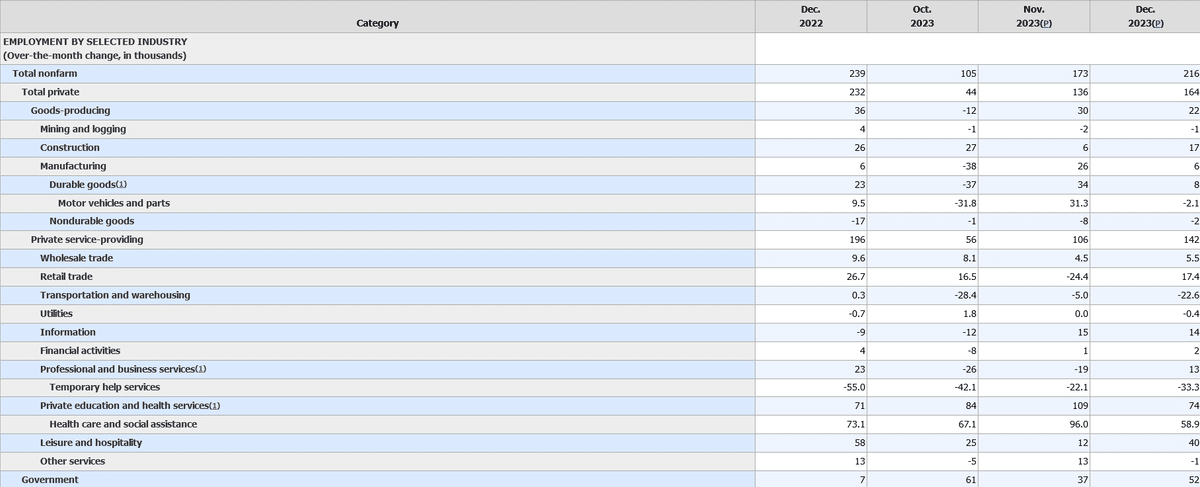

米12月雇用者数増減(NFP)は21.6万人増となり、コンセンサスを上回った。

NFPはイメージ通り。

— FXAce (@Zoukers) January 5, 2024

但し、内容は良くない。 https://t.co/qtVuzJT1vf pic.twitter.com/MfHDzH3oEs

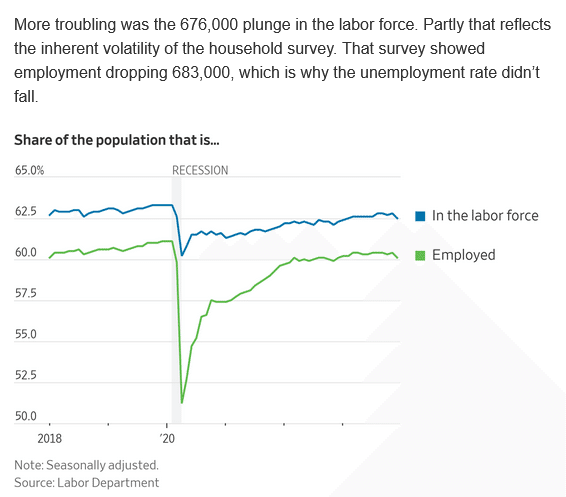

コンセンサスを上回ることはイメージできたが、内容は決して強いと言えるものではなかった。失業率は3.8%から3.7%へ低下したが、労働参加率が大幅に低下したことが原因なのは明らかだ。労働参加率が11月と同程度であれば失業率は上昇していたはずだ。

加えて、10月と11月のNFPは大幅に下方修正された。プライベートセクターの3か月平均は鈍化が続いている。

平均時給が0.1%上昇したのは労働参加率の大幅な低下で説明できるのではないかと思うが。4.1%という賃金上昇率は利下げを行うには高い水準であることは間違いない。

パウエル議長の伝書鳩ことWSJのTimiraos氏の見解を確認する。

The December jobs report doesn't scream "change your policy stance " for the Federal Reserve.

— Nick Timiraos (@NickTimiraos) January 5, 2024

In fact, it doesn't change much of anything for the central bank.

More in our RTE newsletter -->https://t.co/XHJ7s79Bo5 pic.twitter.com/fDz2lhXhwE

Timiraos氏は不確実性が高まったとの見解。どちらかというとハト派よりの発言で、利下げを行いたいFEDを代弁しているように感じる。

ダドリー元NY連銀総裁はFEDが利下げを実施したいのは明らかだが、3月ではなく5月の利下げを予想していると発言していた。

米雇用統計後、3月利下げの確率は50%程度まで下がっていたが、ISMサービス業が非常に悪い結果となったため、60%台まで上昇した。

特に気になったのが雇用指数の急落。SPグローバルの結果とは真逆で乖離が大きい。

今後の経済指標次第ということになる。

来週は9日早朝にNY連銀が発表する期待インフレ率と11日発表予定の12月CPIに注目が集まる。

追記4 17:55 01/06/2024 AAIIセンチメント

強気派が高水準であり、強気派が30%前後へ低下するまで米指数の調整が続くだろう。

AAIIセンチメント調査によれば、個々の投資家の中で株式の短期的な展望に対する楽観感が増加しました。一方で、悲観感は減少し、中立的な感情はほぼ横ばいとなりました。

6か月後の株価が上昇するとの期待である「ブリッシュセンチメント」は、2.2ポイント増の48.6%に上昇しました。この上昇により、楽観感は異例の高い水準に戻りました。ブリッシュセンチメントは歴史的平均の37.5%を上回り、これで9週連続で、過去13週のうち10回目です。

一方で、株価が6か月後にほぼ変わらないとの期待である「ニュートラルセンチメント」は、0.7ポイント減の27.9%となりました。ニュートラルセンチメントは歴史的平均の31.5%を下回り、これで5週連続で、過去14週のうち13回目です。

株価が6か月後に下落するとの期待である「ベアリッシュセンチメント」は、1.6ポイント減の23.5%となりました。ベアリッシュセンチメントは歴史的平均の31.0%を下回り、これで9週連続です。

ブルベアスプレッド(ブリッシュセンチメントからベアリッシュセンチメントを引いたもの)は3.8ポイント増の25.1%に拡大しました。ブルベアスプレッドは歴史的平均の6.5%を上回り、これで9週連続で、過去18週のうち10回目です。

今週の特別な質問では、AAIIのメンバーにビットコインやその他の仮想通貨の反発についてどう考えているか尋ねた。回答は以下の通り。

投機的なバブルの回帰だと考えている: 46.8%

ビットコイン・エクスチェンジ・トレード・ファンド(ETF)が承認される楽観を反映していると考えている: 22.5%

ビットコインや他の仮想通貨は以前に過小評価されていた: 3.0%

よく分からない/意見がない: 27.4%

追記5 17:59 01/06/2024 NAAIM Exposure Index

米国株へのエクスポージャーは大幅に低下した。もう少し、エクスポージャーの減少が確認されれば、押し目買いを入れやすくなる。

追記6 19:01 01/06/2024 BofA フロー

追記7 06:45 01/07/2024 CFTC非商業部門ネットポジション

ショートポジションがさらに積み増された。2016年後半や2021年前半の動向に似ている。

SPX

26DMA $4679

強気すぎるセンチメントの改善があれば押し目買いを入れやすくなる。

短期的には2つのシナリオをイメージ。

7月高値からの下落のような値動き(上図)か、4月の戻り高値のような値動き(下図)。

平均賃金についての追加情報

2023年に全米自動車労働組合(UAW)のストライキが終結し、組合員の賃金が歴史的な伸びを示したことが、12月の雇用統計で賃金データ全体を押し上げた。

5日に発表された労働統計局のデータによると、輸送機器製造部門の生産・非管理職の平均時給は12月に前月比4%上昇し、1996年以来の大幅な伸びとなった。

同業界の時給は過去最高の33.93ドルとなり、全体の賃金は前月比0.4%増加。前年同月比では4.1%増となった。

ストを通じ、UAWは平均5.4%の年間昇給を確保し、生活費手当によって昇給率はさらに上昇した。

GMはミシガン州の工場で1300人余りの時間給労働者を削減することが明らかになっている。人件費の高騰により、自動車メーカーは解雇や早期退職者募集に踏み切る可能性が高まる。自動車販売台数が減速すると人件費高騰の反動は大きなものになるので販売台数の動向は注視する必要がある。

追記8 07:07 01/07/2024 ローガン・ダラス連銀総

重要人物の発言を確認する。

インフレが目標水準に持続的に戻り、経済が徐々にバランスを取り戻すという好ましい見通しを妨げる可能性がある要因について述べている。主なリスク要因は以下の通り

サプライチェーンへの地政学的脅威

商業不動産などのセクターの金融的脆弱性:

予測誤差の可能性

金融環境の早期緩和に伴う需要の回復

夏に見られた長期利回りの引き締めの逆転

制約のある金融環境は、需要と供給を程よいバランス関係に戻し、インフレ期待をしっかりと定着させる上で重要な役割を果たしています。しかし、過去数か月で、夏に見られた長期利回りの引き締めのほとんどを取り戻しています。十分な制約のある金融環境を維持しない限り、価格の安定を持続させることは期待できません。

総括すると、この文は目標のインフレ水準への回復の期待に影響を与えるさまざまなリスクを考慮する重要性を強調し、安定性を確保するために適切な政策バランスを維持する必要性を強調している。

10月以降の長期利回りの緩和の大部分は、経済データの軟調さや政策のコミュニケーションに対する市場の反応から来ています。通常、このパターンは、市場がFOMC(米国連邦公開市場委員会)が目標を達成するために連邦基金利率をより制限的な設定にする必要がないと予想しているということを示唆するでしょう。しかし、データへの反応の大きさは通常よりも大きかったです。実際、夏に強力なデータが発表された際、市場参加者はより広い範囲の政策金利の可能な結果を予想し、そのリスクに対する補償としてより高い期間プレミアムを求めたようです。そして、最近のようにデータが軟化すると、その期間プレミアムが減少します。これは市場参加者が政策金利の上限をより感じるからです。モデルに基づく期間プレミアムの推定値の一部は昨夏の水準よりも高いままですが、全般的に見て、低い期間プレミアムは連邦基金目標に対してさらなる対応が必要であるとの認識があります。

与えられたON RRP(オーバーナイト・リバース・リパーチェース・アグリーメント)の急激な減少を考慮すると、資産の減少を遅らせるための決定を導くパラメータを検討するのは適切だと思います。私の見解では、ON RRP残高が低い水準に近づくにつれて、減少のペースを緩めるべきです。バランスシートをよりゆっくり正常化することは、再分配を滑らかにし、早期に停止せざるを得なくなる可能性を減少させることで、長期的にはより効率的なバランスシートになるのに役立つかもしれません。

今後、QTの縮小を示唆する発言。

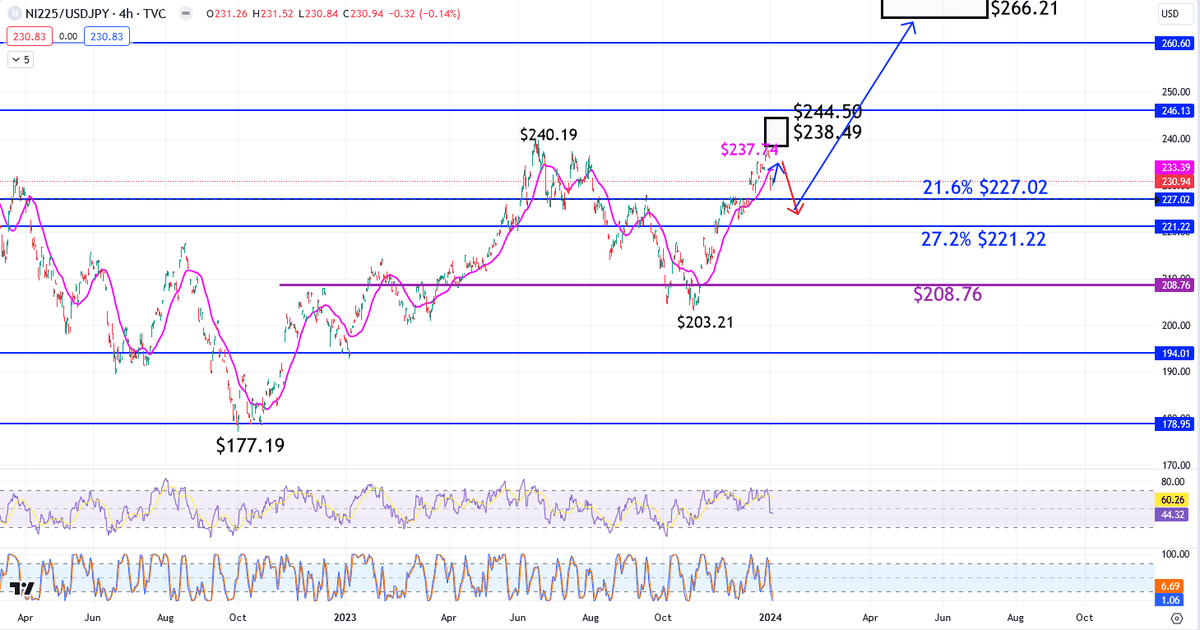

追記9 08:36 01/07/2024 ドル建て日経平均

$237.24から調整が始まった。フラット調整後に上昇は再開するイメージ。

26DMA $230

強い上昇が続くのであれば、$230辺りで調整は終了する可能性はある。

追記10 19:31 01/07/2024 グロース250(旧マザーズ指数)

下図は12月29日の特追5に載せたチャート。

659.80円から等倍上昇した水準に当たる713円台から売りが優勢となった。2022年から調整波の上下動が続いているが、長期的には底値圏で推移していることは間違いない。

26WMA 714円

今週は700円台前半この水準を超えることができるか否かに注目する。超えれば大幅な上昇が始まる可能性が高まる。

2022年安値から始まった波動は2008年最安値からの値動きと非常によく似ている。下図のようにカウントすると、26WMAをしっかり超えることができれば3波動目の上昇が開始する可能性は高まる。

26MMA 743円

700円台前半をしっかりと突破できれば超大型の第3上昇波動が始まる。

700円台前半を突破できなければ、500円台へダメ押し後に上昇再開するイメージ。

vs RUT(ラッセル2000)

追記11 21:37 01/07/2024 日経平均 追記1の続き

32580.65円を下回ることなく買いが入った。

33000円台を突破すればついていくが、33000円台を突破するまでは強気になれない。3月までは調整が続くイメージを堅持。

26WMA 32474円

CFD

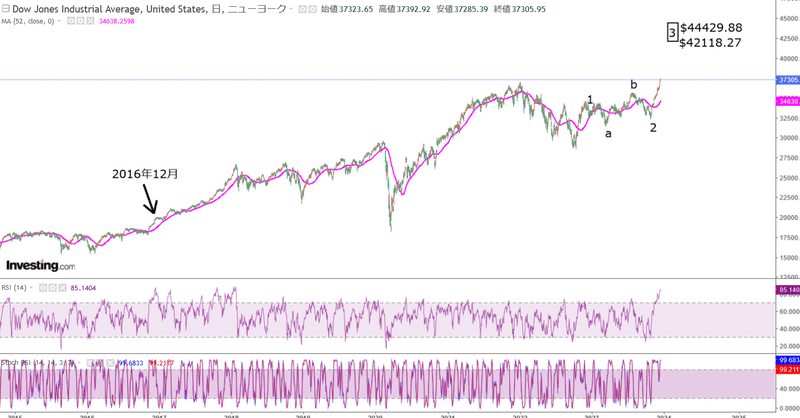

追記12 07:44 01/08/2024 DJI

2つのチャートは12月17日付けノートの追記8に載せたもの。

今のところ、イメージ通りに短期調整に入っている。構成銘柄で最も時価総額が大きいアップルが高値から約10%下落しているにもかかわらず、底堅く推移していることに留意。

アップルの今後の値動き、季節性とエリオット波動を考慮すると短期的な値動きは下図のようにイメージできる。

26DMA $36938

フラクタル

直近の値動きは2010年、2012年当時の値動きによく似ている。

下図のようにカウントすると、3波動目のターゲットは$42000台-$44000台になる。2016年12月の値動きに似ている。

追記13 08:02 01/08/2024 日銀バランスシート

12月31日付

11月30日時点の額と比較すると約5.82兆円減となる。

追記14 11:05 01/08/2024 αマガジン購読者

今週、Xプライベートアカウントのフォロー希望される方はフォロー申請をお忘れないようにお願いします。

追記15 18:18 01/08/2024 NDX

$17000手前から売りが優勢となった。現在、昨年2月から3月に起こった調整のような調整が始まったのだろう。3波構成になるのか、7波構成になるのかはまだ定かではないが、3波構成であれば$15000台後半までは調整するイメージを持っている。

追記16 07:38 01/09/2024 VIX

26WMA $15.06

$14台を突破することなく反落。次回のSQは17日。17日辺りまでVIXは低下傾向が続きそうなイメージ。

以前の日誌に記したが2020年以降の値動きは2008年以降の値動きとよく似ている。現在2013年1月辺り。

2月から3月にかけて$20台弱へ上昇する場面が訪れるイメージを持っている。そうなれば株・指数を買うチャンスとなる。

追記17 07:54 01/09/2024 SPX 追記7の続き

青90%辺りで下げ止まり、イメージ通りのリバウンドとなった。

今週$4793.30を超えることができれば下図のような値動きになるイメージ。

超えることができなければフラット調整になる。今のところ、超えそうな勢いのある上昇のように見える。

注目していたNY連銀発表の期待インフレ率は3.4%増から3.0%増へ低下し、新型コロナショック前の水準へ戻った。この指数を受けて米ドルは一時急落し、株価は急上昇した。

"In a good place"

— Nick Timiraos (@NickTimiraos) January 8, 2024

US consumers' inflation expectations are back to where they were before the pandemic, per the NY Fed

Inflation is expected to rise 3% this year and 2.6% annually over 3 years (down from 5% and 3%, respectively, one year ago) https://t.co/eiB3NEA7j3 pic.twitter.com/8wXomhau4c

A few more tidbits from the New York Fed's consumer survey

— Nick Timiraos (@NickTimiraos) January 8, 2024

• Home price expectations are basically back to prepandemic levels

• Households are looking a bit more optimistic about their personal financial situation

• Credit availability is no longer seen to be getting worse pic.twitter.com/SfDa4eYbjx

追記18 08:10 01/09/2024 日経平均・CFD 追記11の続き

イメージ通りに上昇。

CFD

先週付けた戻り高値からの調整は3波構成の調整波だったのでリバウンドすることはわかっていたが、短時間の急騰は想定していなかった。

11月、12月につけた戻り高値を突破したので、テクニカル的には34000円台前半まで上昇してもおかしくはない。高値追いはせず、調整を待ってほしい銘柄を買い増していく。

34715.44円を超えるとさらに上昇する可能性が高まる。

下図は追記11に載せた日経平均の見通し。33853.46円を突破できるか否かに注目。

追記19 20:15 01/09/2024 TOPIX

テクニカル的にはもう一段上昇し、2295.51円からの上昇は5波動になる可能性が高まった。

5波動の上昇後、3波または7波構成の調整後に上昇再開とイメージを持てる。

26WMA 2329円

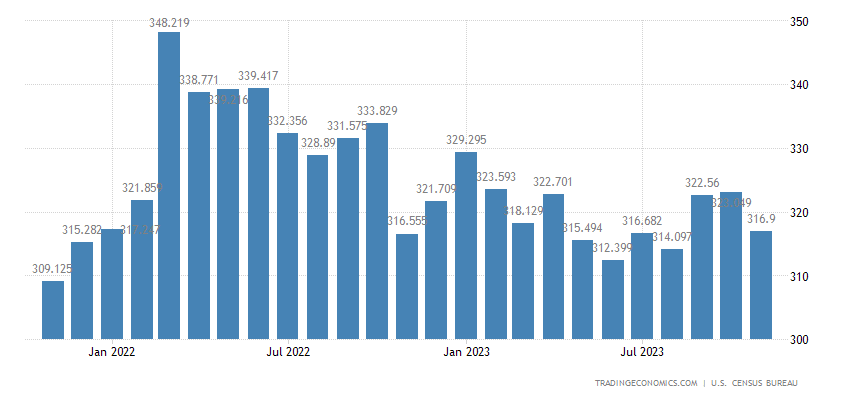

追記20 22:57 01/09/2024 米11月貿易収支

輸入

輸入は減少。前年同月比はわずかにプラス。

輸出

こちらも減少。前年同月比はわずかにプラス。

2022年前半から貿易赤字は大幅に縮小。この傾向(輸入減>輸出減)は景気後退に陥った際に確認できる。今後の動向を注視。

例 2008年

追記21 07:50 01/10/2024 SPX 追記17の続き

底堅く推移。今のところ、5日につけた安値からの上昇波は終了しているようには見えないのでもう少し上昇するイメージ。5波構成の上昇が完了後に、どの程度の調整になるかを見分けることになる。

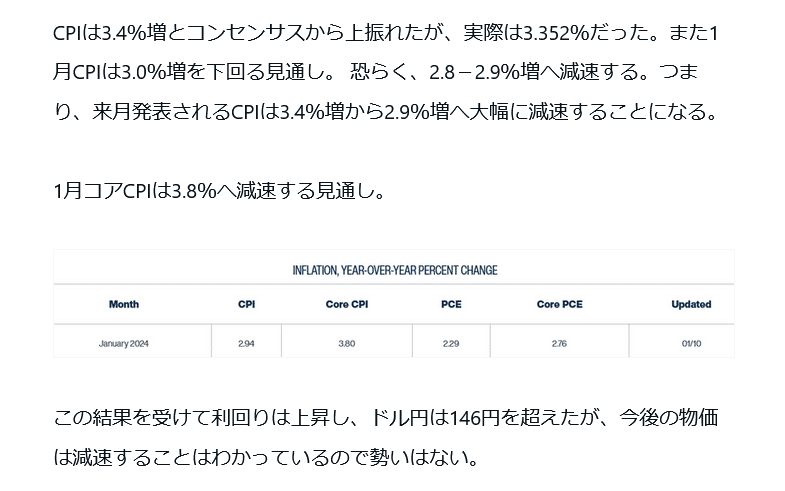

追記22 07:57 01/10/2024 米10年債利回

12月後半から始まったリバウンドは調整波動とカウントできる。

26MA 4.0%

4%を割り込むと利回りの低下が再開するイメージ。タイミング的には、明日発表される米12月CPIが低下のトリガーとなる可能性あり。

追記23 08:22 01/10/2024 日経CFD 追記18の続き

33600円台まで調整していたが、追記19に記していた通り、本日のTOPIXは上昇するイメージだったので、リバウンドするだろうなとみていたがその通りリバウンドして9日の取引を終えた。

33993円を超えた後にSQ日(12日)前後に調整するイメージ。

追記24 08:28 01/10/2024 日経平均 追記18の続き

SQ週の水・木曜日は売られやすい。今日上昇して始まっても売りが優勢になる可能性が高いことに留意して取引・ポジション調整等を行う。

テクニカル的には32693.18円以上で推移すれば、短期調整を挟みながら上昇が継続しても何ら不思議ないが、季節性を考慮し下図のような値動きをイメージ

26MA 33352円

追記25 17:15 01/10/2024 日経CFD 追記23の続き

完全に突破した。

上昇が一服し、33800円台を試すことがあれば押し目買いのチャンスになる可能性に留意。

強気にカウントする場合は下図のように35000円台を試すことになる。

SQ週に水曜日に上昇する場合は木曜日から売りが優勢になる場合も多いので、調整があれば押し目買いを検討することになる。

日経平均

33100円台のフィボナチレベルを完全に突破したので、35060円台を試す展開に入った模様。35000円台を突破すればいよいよ最高値を試すことになる。

追記26 17:25 01/10/2024 日経平均

空売り比率

SQ前に空売り比率が40%割れすることは頻繁にあること。短期調整入りする可能性は高い。明日・明後日(SQ日)は要警戒。

追記27 07:30 01/11/2024 SPX 追記21の続き

イメージ通りの値動きで$4793.30手前まで上昇。

調整が始まるとしても最低もう一段上昇してからになるイメージ。

1月後半は弱い値動きになる可能性に留意。

追記28 07:50 01/11/2024 日経CFD 追記25の続き

強気のイメージ通りに上値目途レンジに到達した。

SQ前なので警戒は必要だが、テクニカル的には非常に強い上昇となっており、短期調整を経て、さらに上昇する可能性が高まった。

下図は本文に載せたチャート。すでに33800円台を完全突破した。40000円台への上昇が始まった可能性が高まっている。

追記29 08:02 01/11/2024 TOPIX 追記19の続き

イメージ通りに上昇した。

短期上値目途は2503.55円となる。このレベルは青15%のレベルとほぼ合致する。

既に3波動目が進行中だとすると、2600円台から2700円台が3波動目の上値目途となる。

下図は本文に載せたチャート。

追記30 17:52 01/11/2024 日経CFD 追記28の続き

下図は追記28に載せたチャート。すでに短期上値目途レンジに到達した。

レンジをブレイクすると大きく上昇する傾向がある。今回もそうなりそうだ。

同程度上昇すると37700円台がターゲットになる。

エリオット波動でカウントすると、III波の上値目途レンジ下限は37700円台となり、上図とほぼ同じ上値目途となる。

他にもいくつか違うカウントの仕方はあるが、このカウントをメインカウントとする。

日経平均

追記31 19:04 01/11/2024 日経平均 追記26の続き

空売り比率

2日連続で39%割れ。短期調整が起こってもおかしくないので要注意。

35000円台を維持できれば36000円方向へ上昇可能な値動きに見えるが、明日はマイナーSQであること、空売り比率が2日連続で39%を下回ったことを考慮すると正直どうなるかわからない。臨機応変に対応。

追記32 07:37 01/12/2024 米10年債利回 追記22の続き

利回りは上振れした12月CPI発表後に上昇していたものの、再度4%を下回って取引を終えた。

昨夜、ドル円のノートに以下のように記した。12月CPIは一時的に上振れたものの来月発表される1月CPIは大幅に減速する見通しであり、米ドルを買い進める理由はないという理由でドルの上値は限定的だとイメージしていたが、現状そのような値動きとなっている。

10年債利回りはさらに低下するというイメージを堅持する。

追記33 07:47 01/12/2024 SPX 追記27の続き

イメージ通りに高値を更新した後、調整が起こった。但し、調整は3波構成で$4740辺りまでの浅いものとなった。

理想的には下図のようにフラット調整になれば$4682.11に対して押し目買いをしやすくなる。

$4740以上で推移する場合は上昇が再開することになる。いずれにしてももう少し調整を待ちたい。

追記34 08:02 01/12/2024 日経CFD 追記30の続き

35801円まで急騰後に、調整が始まり35003円まで調整した。何とか35000円台で下げ止まった。

26MA 34840円

30269円からの値動きを確認すると、等倍の上昇したレベルで売りが入ったことになる。

エリオット波動的には更に上昇するイメージとなるが、まずは本日のSQがどうなるかを見たい。

取引開始後の値動きを確認してこの日誌の最後の追記を行う。

追記35 08:30 01/12/2024 来週の投稿予定ノート

日米株価指数(新規)

ドル円(継続)

MAGMA(3月末まで継続)

トヨタ自動車(3月末まで継続)

金・銀とTESLA・NVDIAについてのノートは時間の関係(14日にシンガポールへ)上、21日から投稿を開始します。

追記36 09:53 01/12/2024 日経CFD 追記34の続き

午後にもう一度追記する予定。

追記37 14:01 01/12/2024 日経平均 追記31の続き

下図は追記31に載せたチャート。短期上値目途レンジに到達後、売りが入った。

35839.65円からの調整は3波構成で下げ止まっている。35000円台前半で下げ止まると、36000円台へ上昇トレンドは再開する。

35839.65円を超えることができない場合は35000円前後まで調整が拡大するものの、その水準では買いが優勢になりそうなイメージ。

日本市場は素晴らしい辰年の幕開けとなったし、上昇相場が継続するだろう。

このノートはこれで終了とします。ありがとうございました。みなさんのいいねが励みになります。満足された方はいいね💘をクリックしていただければ幸いです。

良い週末を!

ここから先は

コトシロヌシの部屋アルファ【α】11月末まで

シンガポール在住24年目のコトシロヌシが、(マクロ)経済・金融、政治について記した日誌(毎週日曜日19:00投稿)を4-5週分とマガジン用…

コトシロヌシの部屋【新】11月末まで

シンガポール在住24年目のコトシロヌシが、(マクロ)経済・金融、政治について記した日誌(毎週日曜日19:00投稿)。25回/週程度追記更新…

応援ありがとうございます。