米国株 まとめ 11月8日:債券利回りの低下と企業関連ニュースの交錯で株価は概ね上昇*備忘録*

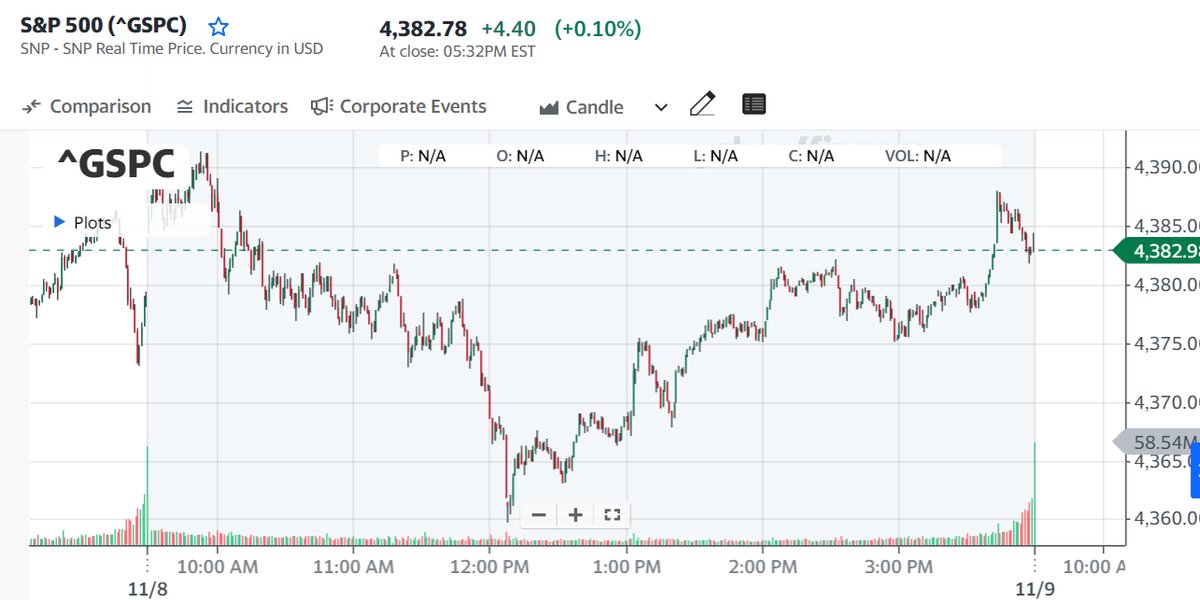

S&P500指数 (SPY)は+0.10%、ダウ工業株指数 (DIA)は-0.12%、ナスダック100指数 (QQQ)は+0.11%

S&P500種株価指数は3週間ぶり、ナスダック100種株価指数は1年4ヶ月ぶりの高値を記録した。 市場全体は、様々な企業ニュースを受けて揺れ動いた。 水曜日の米国債利回りの低下は株価を下支えした。 市場は、木曜日に行われるパウエルFRB議長の金融政策の課題に関する会見でのコメントを待っている。 水曜日、パウエル議長はFRB調査統計局100周年記念会議の冒頭コメントを発表したが、経済や金利に関するコメントはなかった。

株価のプラス面では、エクストラ・スペース・ストレージが予想を上回る第3四半期の収益を発表し、+10%以上の上昇で引けた。 また、テイクツー・インタラクティブ・ソフトウェアは、同社のロックスター・ゲームス部門が「グランド・セフト・オート」の新バージョンを近く発表するとブルームバーグ・ニュースが報じたため、+5%以上の上昇で引けた。 さらに、ダヴィタは通期のフリー・キャッシュ・フロー予想を上方修正し、アクソン・エンタープライズは第3四半期の売上高が予想を上回り、通期の売上高予想を上方修正したため、+5%以上の上昇となった。

一方、ワーナー・ブラザース・ディスカバリーは、第3四半期の1株当たり損失が予想以上に拡大したため、-18%以上下落した。また、バイオジェンは通期の調整後EPS予想を下方修正し、-5%以上下落した。 さらに、ルシッド・グループは通期の自動車生産台数見通しを下方修正し、-8%以上下落した。

11月3日に終了した週の米MBA住宅ローン申請件数は+2.5%増加した。 購入住宅ローン・サブインデックスは+3.0%、借り換え住宅ローン・サブインデックスは+1.6%上昇した。 平均30年固定金利住宅ローンは前週の7.86%から-25bp低下し7.61%となった。

米9月卸売売上高は前月比+2.2%増と予想の+0.9%増を上回り、過去20ヵ月で最大の伸びとなった。

市場は、12月12-13日に開催される次回FOMCで+25bpの利上げが実施される可能性を10%、その次の2024年1月30-31日に開催されるFOMCで+25bpの利上げが実施される可能性を18%と織り込んでいる。 そして市場は、米国経済の減速が予想されることから、FOMCが2024年後半に利下げを開始すると予想している。

欧米国債利回りは低下した。10年物米国債利回りは、-5.0bp低下し4.517%となった。 ドイツ10年債利回りは2.606%と1年4ヶ月ぶりの低水準まで低下し、-4.1bp低下の2.617%。 英10年ギルト利回りは4.225%と1年2ヵ月ぶりの低水準に低下し、-3.0bp低下の4.240%。

海外株式市場はまちまちだった。 ユーロ・ストックス50は+0.60%の上昇。 中国の上海総合指数は-0.16%。日本の日経平均株価は-0.33%。

おもな株価の動き

エクストラ・スペース・ストレージ(EXR)は、コンセンサス6億7590万ドルを大きく上回る7億4800万ドルの第3四半期売上高を発表し、10%以上上昇し、S&P500種株価指数の上昇率トップとなった。

アクソン・エンタープライゼス(AXON)は、第3四半期売上高を4億1360万ドルとコンセンサスの3億8990万ドルを上回り、通期売上高予想を従来の1510億ドルから15億5000万ドルに引き上げ、コンセンサスの15億2000万ドルを上回り、6%以上上昇。

テイクツー・インタラクティブ・ソフトウェア(TTWO)は、同社の一部門であるロックスター・ゲームスが、早ければ今週にも「グランド・セフト・オート」の新バージョンを発表する予定だとブルームバーグ・ニュースが報じたことを受け、+5%以上の上昇。

ダビタ(DVA)は、通期のフリーキャッシュフロー予想を従来の8億5000万~11億ドルから9億5000万~11億5000万ドルに引き上げ、+5%以上の上昇。

ジャック・ヘンリー・アンド・アソシエイツ(JKHY)は、コンセンサス1.33ドルを上回る1.39ドルの第1四半期EPSを発表し、+4%以上上昇。

ラルフ・ローレン(RL)は、第2四半期の既存店売上高がコンセンサスの+3.36%より高い+6%と発表し、+2%以上上昇。

原油価格が-2%以上下落し3ヶ月半ぶりの安値となったため、燃料費が削減され利益率が改善するはずだ。 その結果、ユナイテッド航空ホールディングス(UAL)、アメリカン航空グループ(AAL)、デルタ航空(DAL)、アラスカ航空グループ(ALK)は+2%以上上昇した。 また、サウスウエスト航空(LUV)は+1%以上の上昇。

モザイク(MOS)は、第3四半期の売上高が35.5億ドルとコンセンサスの32.1億ドルを上回り、+2%以上の上昇。

クアンタ・サービシズ(PWR)は、ゴールドマン・サックスが目標株価を211ドルとし、株価を中立から買いに格上げした後、+1%以上上昇。

ワーナー・ブラザース・ディスカバリー(WBD)は、第3四半期の1株当たり損失が-17セントと予想の-9セントを下回り、19%下落、S&P500とナダック100の下落率トップとなった。

ルシッド・グループ(LCID)は、第3四半期の車両納入台数がコンセンサスの1,774台を下回る1,457台となり、通期の車両生産台数見通しを従来の10,000台から8,000~8,500台に下方修正したため、-8%超の下落。

バイオジェン(BIIB)は、通期調整後EPS予想を前回予想の15.00~16.00ドルから14.50~15.00ドルに下方修正し、-5%以上下落。

ギリアド・サイエンシズ(GILD)は、ウェルズ・ファーゴ証券が同社の予想を上回る四半期決算を "低水準のビート "と評価したため、-3%以上下落。

スリープ・ナンバー(SNBR)は、第3四半期の売上高が4億7260万ドルとコンセンサス(5億1200万ドル)を大幅に下回り、通期EPS予想を1株当たり-70セント(事前予想1.25~1.75ドルの利益)と下方修正したため、-29%以上下落。

クーパン(CPNG)は、第3四半期EPSをコンセンサスの7セントを下回る5セントと発表し、-9%以上下落。

データドッグ(DDOG)は、みずほ証券が買いから中立に格下げしたため、-2%以上下落。

NXPセミコンダクターズNV(NXPI)は、シティグループが目標株価を150ドルとし、中立から売りに格下げしたため、-1%以上下落。

債券、為替、原油市場

10年物T-Note債券先物は、+6.5ティック上昇して引け、10年物T-Note債券利回りは-5.0bp低下して4.517%となった。 ドイツ10年物国債が1年3ヵ月4ヵ月ぶりの高値に、英国10年物ギルトが1年1ヵ月2ヵ月ぶりの高値に上昇するなど、欧州国債の上昇を引き継いで緩やかな上昇となった。 また、10年物のブレーク・イーブン・インフレ率が1週間ぶりの低水準となる2.350%まで低下したため、インフレ期待の低下は米国債にとって強気材料となった。

マイナス面では、S&P500が3週間ぶりの高値まで上昇したことで、米国債に対する安全資産としての需要が減少した。また、今週の四半期に1,120億ドルのT-Note債とTボンドを償還するパッケージの一環として、財務省が水曜日に400億ドルの10年物T-Note債を入札したため、供給圧力が米国債の上昇を制限した。財務省が実施した400億ドルの10年物T債券入札の応札倍率は2.48倍と、10年平均の応札倍率とほぼ同じであったため、需要は平均的であった。

株安・円高を受け、ドルは小幅な上昇にとどまる

ドルインデックスは、+0.05%上昇した。 ドルは、株安と円安で小幅な上昇を記録した。水曜日の株安はドルの流動性需要を促した。 また、日本国債の利回りが弱かったため、円は対ドルで下落した。

9月の卸売売上高は前月比+2.2%と予想の+0.9%を上回り、過去20ヶ月で最大の伸びとなった。

ユーロ/米ドルは+0.04%上昇した。 ユーロは、初期の損失から回復し、わずかな上昇を記録した。 欧州中央銀行(ECB)のマケルフ理事とカザクス理事が、インフレ抑制のためにはECBの追加利上げが必要かもしれないと警告したためだ。 また、ECBが毎月実施する消費者インフレ期待調査で、9月のユーロ圏の1年物インフレ期待が5カ月ぶりの高水準に上昇したことも、ECB政策に対するタカ派的な材料となった。ユーロは、ユーロ圏の9月小売売上高が予想以上に減少したため、当初は値を下げた。

ECBが毎月実施する消費者インフレ期待調査によると、ユーロ圏の9月1年インフレ期待値は4.0%と、8月の3.5%から5ヵ月ぶりの高水準に上昇したが、9月3年インフレ期待値は2.5%と横ばいだった。

ユーロ圏9月小売売上高は前月比-0.3%、予想の前月比-0.2%を下回った。

欧州中央銀行(ECB)のマケルフ理事は、「ECBがいつ利下げを開始するかについて話し始めるのは時期尚早だ」と述べた。

ECB理事会のカザクス理事は、ECBは「さらなる利上げが必要になる可能性を排除することはできない」と述べた。

米ドル/円は、+0.43%上昇した。 円相場は、対ドルで1週間ぶりの安値まで下落した。日本国債10年物利回りが2週間ぶりの低水準まで低下したことで、円の金利差が弱まり、円の重荷となった。また、日本銀行がQEと記録的な低金利を維持している一方で、他の世界の中央銀行が金融引き締めを進めているため、中央銀行の乖離が円を下押ししている。 米国債利回りの低下は、円の損失を限定的にした。

日本9月景気先行指数CIは-0.5低下の108.7となり、予想の108.8を下回った。

金は-15.70 (-0.80%)、銀は+0.139 (+0.62%)

貴金属相場はまちまちの値動きとなり、金は3週間ぶりの安値となった。ドル高は、金属価格にとって弱材料となった。 また、欧州中央銀行(ECB)のマケルフとカザクス両総裁が水曜、さらなる利上げを否定できないとタカ派的な発言をしたことも金の重荷となった。世界的な債券利回りの低下は、貴金属にとって強気材料となった。 また、ECBの月次インフレ期待調査では、ユーロ圏の9月1年消費者インフレ期待が4.0%と5ヶ月ぶりの高水準に上昇した。

エネルギー需要への懸念から原油価格は後退

WTI原油は-2.04 (-2.64%)、RBOBガソリンは-0.0392 (-1.81%)

原油とガソリン価格は、火曜日の急落幅を拡大し、原油は3ヵ月半ぶりの安値、ガソリンは10ヵ月半ぶりの安値となった。 中国経済の最近の経済指標が弱さを示していることから、需要見通しが弱く、原油のファンド売りを煽った。 また、タカ派的な中央銀行の発言により、中央銀行の利上げ打ち止め観測が後退したことも、原油に圧力をかけている。

火曜日午後に発表されたAPI週報は、米国の原油在庫が先週に比べ1,190万バレル増加したことを示し、原油にとって弱気な内容となった。 水曜日のEIA在庫統計は、システムのアップグレードのため発表されなかった。 EIAは来週15日(水)に、2週間分のデータを発表する。

世界の経済指標は予想を下回り、エネルギー需要と原油価格にとって弱材料となった。 ユーロ圏の9月小売売上高は前月比-0.3%と、予想の前月比-0.2%を下回った。 また、日本の9月景気先行指数CIは108.7と予想の108.8を下回り、-0.5低下した。

ロシアの原油輸出の増加は、原油価格にとって弱材料だ。 ブルームバーグがモニターしているタンカー追跡データによると、11月5日までの4週間にロシアの港から出荷された原油は348万B/Dで、過去4ヶ月で最高値に近い。

※当資料は、投資環境に関する参考情報の提供を目的として翻訳、作成した資料です。投資勧誘を目的としたものではありません。翻訳の正確性、完全性を保証するものではありません。投資に関する決定は、ご自身で判断なさるようお願いいたします。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#米銀行株 #WTI原油

#米個別株の動き ♯ドル円