【7/13(木)】FX環境認識およびトレードプラン

総称

米CPIの結果を受けてコア指数が予想よりも下回り、米国のディスインフレが確認されて利上げ終了が近いとの観測から、ドルが全面的に売られる相場となった。

また、日銀の政策変更(YCC修正 or 撤廃)の可能性も高まってきていること、日経平均の下落など、様々な円高要因が散見され、円高ドル安が濃くなった前半週だった。

またリスクオン相場かつ原油価格がレンジを上ブレイクしたことから、オセアニア通貨(豪ドル・ニュージードル)が非常に強い。

本日の値動きとしては、一旦円高が収まったがドルは多少売られている相場のため、円安ドル安相場となっている。

正直、円高要因(日銀の政策変更)が市場では意識されているため、ドル円やクロス円は触りづらい。

どちらかというとドルが全面的に弱いので、ゴールドおよびドルストレート・オージー通貨の押し目買いを中心にスキャルピング or デイトレードをしていく。

テクニカル的にも分かりやすい相場。

<今週の大まかなトレードプラン>

エントリー通貨:①GOLD/②EURUSD/③GBPUSD/④AUDUSD/

主要通貨の環境認識およびトレードプラン

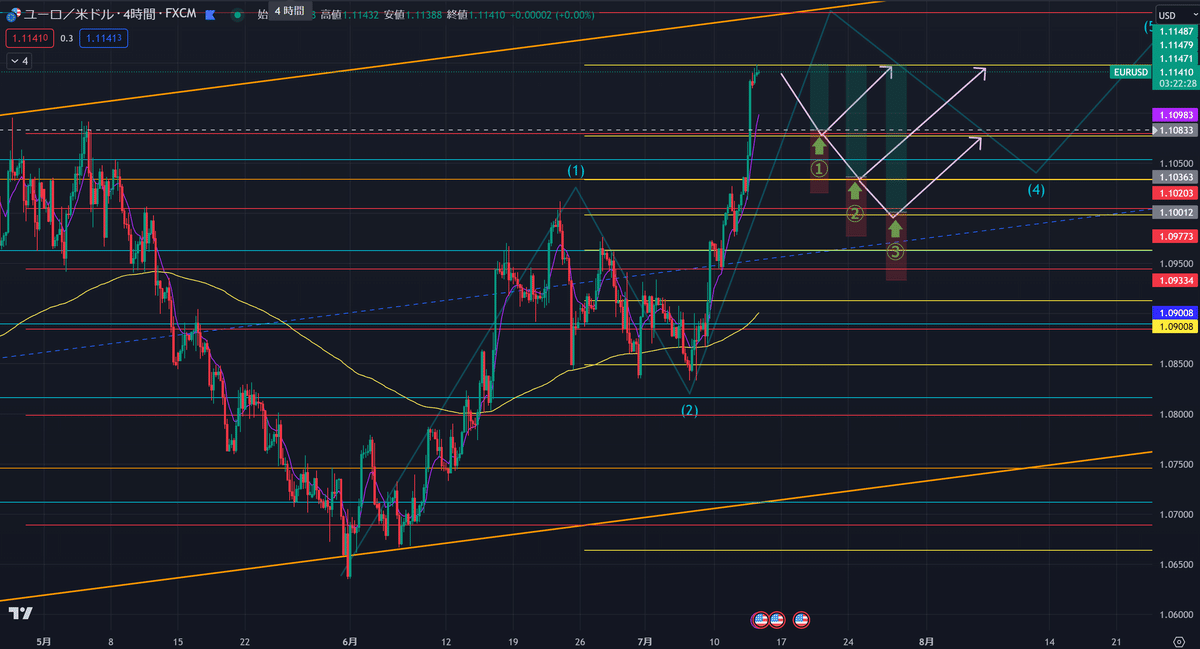

EURUSD

<エントリー>

・スキャルピングロング(◎)

・デイトレロング(◎)

<ファンダ>

・CPIのコアインフレ率が鈍化→ディスインフレ

・CPIの結果を受け、9月の追加利上げの可能性が低下

・短期長期金利の下落にともなう米国株上昇

→ドル安要因

・6月HICPでのコアインフレの再加速→7月ECBで利上げに踏み切る可能性大

→ユーロ高要因

ユーロについては非常に微妙な立ち位置。ユーロ安に向かうほどの要因はないものの、7月のHICPのコア指数の結果次第で大きく動いてきそう。

現状は上記ファンダの通り多少ユーロ高要因であり、さらにドル安なので、EURUSDのロングはエントリー検討の通貨に入る。

<テクニカル>

D1ベースの上昇チャネル内推移+H4ベースの上昇3波中であり、1波=3波となっていないことからロング目線。しかし直近では急上昇しているため、多少の下落調整を考慮する必要がある。

落ちてきたところを押し目買いがメインのトレードプラン。

<詳細エントリープラン>

以下①~③まで押し目を付けた際に、エントリー検討する。

リスクリワードは緑赤ゾーン。分割利確位置も下図記載。

①→低Lot×1ポジ

②→低Lot×2ポジ(赤旗で分割利確)

③→低Lot×3ポジ(赤旗で分割利確)

GBPUSD

<エントリー>

・スキャルピングロング(◎)

・デイトレロング(◎)

<ファンダ>

・CPIのコアインフレ率が鈍化→ディスインフレ

・CPIの結果を受け、9月の追加利上げの可能性が低下

・短期長期金利の下落にともなう米国株上昇

→ドル安要因

・6月のBOEで利上げに踏み切るも、インフレ率の高さ+生活水準の悪化に伴う先行き不安

→ポンド安要因

・CPIコア指数が高く、インフレ率の高さが顕著→追加利上げ複数回の可能性

・賃金上昇

→ポンド高要因

ユーロ度同様、ポンドも微妙な立ち位置。

ポンド高要因もポンド安要因も混在しており、不安定さが残っているため中期的な方向性は見えない。

来週以降で発表される消費者物価指数(CPI)の結果次第で、各国の最新のインフレ率が分かるので、その結果を受けてから再度分析する。

とはいえドルの全面安が続いている+英の追加利上げの可能性が濃厚なため、GBPUSDのロングを検討する。

<テクニカル>

D1ベースでは、上昇ウェッジを上抜け→リバを付けてからの上昇が顕著。

H4ベースでも上昇3波中であり、1波=3波となってい1.300000ので上目線。

しかし現状は1.300000のキリ番で少し抵抗されており、ここから一度レジスタンスとなって押し目を付けるか、そのままブレイクしてサポートされるかの瀬戸際。

どのみち、押し目ロングを検討。

<詳細エントリープラン>

以下①~③まで押し目を付けた際に、エントリー検討する。

リスクリワードは緑赤ゾーン。分割利確位置も下図記載。

①→低Lot×3ポジ

②→低Lot×2ポジ

③→低Lot×3ポジ(赤旗で分割利確)

AUDUSD

<エントリー>

・スキャルピングロング(◎)

・デイトレロング(◎)

<ファンダ>

・CPIのコアインフレ率が鈍化→ディスインフレ

・CPIの結果を受け、9月の追加利上げの可能性が低下

・短期長期金利の下落にともなう米国株上昇

→ドル安要因

・OPECプラスの減算+ロシア産原油の供給減少による原油価格上昇

・ドルの下落に伴う原油価格上昇

・中国景気回復のめどが若干立った

→豪ドル高要因

リスクオン+原油価格上昇に伴い、豪ドルは買われている現状にある。

さらにドル安要因も続いていることから、AUDUSDのロングが一番やりやすいかもしれない。

<テクニカル>

H4ベースで直近でWボトムとなっており、深めのネックラインまでの戻しもなく上昇し続けている。

原油高に伴う豪ドル高+ドル安が主な要因のため、今後も深い押し目を付けずに上昇する可能性が高いとみている。

<詳細エントリープラン>

以下①~②まで押し目を付けた際に、エントリー検討する。

リスクリワードは緑赤ゾーン。分割利確位置も下図記載。

①→低Lot×3ポジ ※現状保有

②→低Lot×3ポジ(赤旗で分割利確)

その他通貨の環境認識

ゴールド(XAUUSD)

<エントリー>

・スイングロング(〇)

・スキャルピングロング(◎)

・スキャルピングショート(◎)

<ファンダ>

・CPIのコアインフレ率が鈍化→ディスインフレ

・CPIの結果を受け、9月の追加利上げの可能性が低下

・短期長期金利の下落にともなう米国株上昇

→ドル安要因

・米国の利上げの終了が見えてきた

→利子を生まない金の相対的な投資妙味が高まる

<テクニカル>

6月がつ半ばから続いていたレンジ相場を上ブレイクし、直近は上昇目線。

1965ドルまでは上昇しそう。

メインは、1965ドル上昇後の暴落ショートおよびその後の押し目ロング。

D1ベースでは上昇5波の起点であるため、1933ドル付近からのスイングロングも検討していく。

<詳細エントリープラン>

以下①~③のタイミング、エントリー検討する。

リスクリワードは緑赤ゾーン。分割利確位置も下図記載。

①押し目からのロング

②Wトップなどのショートシグナル形成からのショート

→レンジブレイク後、レンジと同じ値幅まで上昇した際、その後はレンジ上限まで戻されるジンクスがある。ファンダとは多少逆張りになるがリスクリワードもよく期待値が高いため、それ狙い。

③レンジ上限付近からのロング

→スイングロングを仕込むのもこの付近から。

スイングロングを検討するなら、1933ドル付近から。

来年以降に米国(ドル)が利下げに踏み切る可能性が高いため、リスクオフとしてゴールド買いに流れる傾向となるだろう。

その際は、おそらく最高値の2070ドルを超えてくる想定。

テクニカル的にも、現状の位置がD1ベースの上昇5波の起点のため、上図③付近からロングを保有していくことを検討する。