ウォール街の最も危険なデリバティブの秘密は、規制当局の報告書に見え隠れする

June 21, 2023 Pam Martens and Russ Martens:

Wall Street’s Most Dangerous Derivative Secrets Are Hiding in Plain Sight in a Regulator’s Report (wallstreetonparade.com)

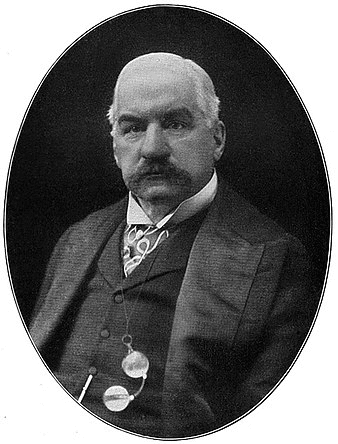

アメリカのモルガン財閥の創始者

金融王と称えられた

19世紀末には世界最大の銀行家となった。

その豊富な資金力を活かして多くの鉄道を経営・統合し、

USスチールも設立した。

19世紀末にアメリカ最大の財閥の1つとなった。

海運・電力・通信事業にも進出した

1910年11月、モルガンが所有するジキル島クラブ(英語版)で

連邦準備制度の設立に向けた秘密会議を主催した。

そこにはジョン・ロックフェラー、ウィリアム・キッサム・ヴァンダービルト、

そしてバンカーズ・トラスト(現ドイツ銀行)のベンジャミン・ストロングなどが出席した。

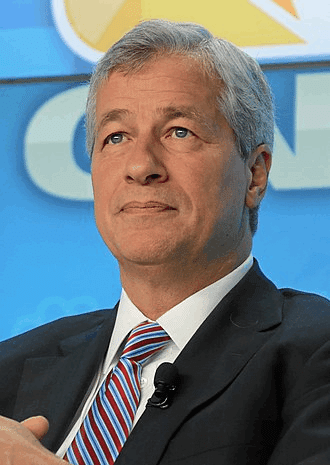

アメリカ合衆国の四大銀行の一つである

JPモルガン・チェースの会長および最高経営責任者を務めている。

また、ニューヨーク連邦準備銀行においては

2007年よりクラスA取締役を務めている

商業銀行であるJPモルガン・チェース銀行(JPMorgan Chase Bank, N.A.)や、

投資銀行であるJPモルガン(J.P. Morgan)を子会社として有する

ヘッジファンド部門は米国最大

「米国最大のデリバティブ保有者がJPモルガン・チェースであり、

2012年に預金者の資金を使ってロンドンでデリバティブ・ギャンブルを

行い、預金者の資金62億ドルを失った銀行である・・・

JPモルガン・チェースは世界的な犯罪一族が羨むような前科を

積み重ねてきた」

2022年3月17日、米連邦準備制度理事会(FRB)は利上げサイクルを開始し、現在までに10回連続の利上げを実施、過去40年間で最速の利上げとなった。インフレ抑制のためのFRBの行動には、昨年6月16日、7月28日、9月22日、11月3日の4回連続の75ベーシスポイント(1%の4分の3)の積極的な利上げが含まれる。

その時点で、ウォール街のトレーディングのベテランは皆、

頭をかきむしり、同じ疑問を抱いていた。

なぜ金利デリバティブが爆発し、米国のメガバンクや

そのカウンターパーティが取引不履行で倒れたという話を

聞かないのだろうか?

国立銀行の監督機関である通貨監督庁(OCC)が

四半期ごとに発表するデリバティブ報告書によると、

2021年12月31日現在、4メガ商業銀行が

118兆ドルの想定元本(額面金額)の金利デリバティブを保有していた。

この118兆ドルは、全米の商業銀行が保有する

金利デリバティブの91%という驚異的な数字である。

2021年12月31日現在のこれら4行とその金利デリバティブは以下の通り:

JPモルガン・チェース銀行の金利デリバティブは45兆4,700億ドル、

ゴールドマン・サックス銀行USAは34兆2,400億ドル、

シティグループのシティバンクN.A.は25兆8,800億ドル、

バンク・オブ・アメリカN.A.は12兆5,800億ドルである。

しかし、ここからが本当に興味深い。

(OCC報告書25ページの表20を参照)

2021年12月31日現在、つまり2022年3月17日にFRBが過去40年間で

最速の利上げを開始する前の時点で、

これら4行は合計18兆ドルの想定元本を

満期が5年を超える金利デリバティブ契約で保有していた。

FRBが利上げを開始し、一向に止まる気配がないのに、

どうやってこれらの契約から抜け出したり、

ヘッジする相手先を見つけたりするのだろうか?

4行とも魔法の水晶玉を持っていて、

5年以上の契約で金利が急騰することに賭けていたのだろうか?

上記4行のうち、ゴールドマン・サックス銀行USAは、

満期が5年を超える金利デリバティブ契約へのエクスポージャーが

最大だった。そのエクスポージャーは想定元本で6.7兆ドルであった。

ゴールドマン・サックス銀行USAは現在、

アップル・ブランドを使って顧客を高金利の普通預金口座に誘惑し、

資金調達に躍起になっているようだ。

(我々のレポートを参照:アップルはFDIC保険付き普通預金口座を提供するために、大王イカにブランドを貸している)

この40年間で最速の利上げの中、

誰もが金利デリバティブ取引の正しい側にどのように着地したのか、

私たちの好奇心をさらに刺激するのが、今年第1四半期の

最新のOCCデリバティブ報告書に掲載されたグラフである。

これは、2000年以降、商業銀行がデリバティブの損失を

四半期ごとにどれだけ償却してきたかを示している。

2008年の金融危機後、2011年の償却額は16億ドルにも跳ね上がったが、

ここ2年間はまったく落ち着いている。

なぜこのようなことが可能なのか?

(OCCの最新レポートから下のグラフを参照)。

今週初め、

我々はOCCのプレス・オフィスの非常に親切で対応の良い人々に、

2023年3月31日に終了する四半期のデリバティブに関する

現在のOCCの報告書について2つの質問を電子メールで送った。

最初の質問は次のようなものだった:

今回の報告書の表16について、

OCCは "Bilaterally netted current credit exposure "と題された列のデータを

どこから入手しているのか。

つまり、OCCが計算しているのか、

それとも各銀行が計算してOCCに提供しているのか。"

OCCの広報担当者は次のように答えた:

「表16に示されている双方向ネット化された

現在の信用エクスポージャーは、各銀行が計算し、報告している。

この情報は、コールレポートスケジュールRC-RパートII、

リスク加重資産、備考項目1「規制資本ルールの対象となる

すべてのデリバティブ契約にわたる現在の信用エクスポージャー」

で報告される。"

言い換えれば、

外国為替からLibor金利、貴金属、米国債に至るまで、

あらゆるものを不正に操作してきた銀行は、

デリバティブ・エクスポージャーを正確に報告するという

OCCの全面的な信頼を得ているということだ。

バイラテラル・ネッティングはOCCによって以下のように定義されている:

「銀行と取引相手との間で締結される法的強制力のある取決め。

この取決めは、当事者の一方が債務不履行または支払不能に陥った場合、

銀行の債権または債務が、バイラテラル・ネッティング取決めに含まれる

契約のすべての正負の公正価値の正味合計となることを意味する。"

今回のOCC報告書の表16によると、

バイラテラル・ネッティングの利用により、上記のメガバンク4行は、

自己資本に対する信用エクスポージャーの総額を計算する目的で、

デリバティブ契約(金利、クレジット、株式、貴金属、外国為替など)の

総額を以下のように削減した:

JPモルガン・チェース銀行のデリバティブ総額は

59兆8,000億ドルから3,174億ドルに減少。

ゴールドマン・サックス銀行USAのデリバティブ総額は

56兆5,000億ドルから763億4,000万ドルに増加した。

シティバンクのデリバティブ総額は55兆ドルから1810億ドルへ、

バンク・オブ・アメリカのデリバティブ総額は22兆ドルから1000億ドルへと激減した。

(バンク・オブ・アメリカのデリバティブ総額は22兆ドルから1,000億ドルに減少した。)

OCCへの2つ目の質問はこうだ:

「この40年間で最も速いFRBの利上げにもかかわらず、

金利デリバティブで巨額の損失が出たという報道がないことを、

OCCはどう説明するのだろうか。

別の言い方をすれば、

どうして誰もがこれらの取引の正しい側にいたのだろうか?

OCCの広報担当者は次のように答えた:

「銀行は、金利リスクおよびトレーディング活動を管理・監視するために、健全なリスク管理・統制を行うことが求められている。

OCCが監督する銀行のデリバティブ活動の大部分は、

エクスポージャーのヘッジを目的としている。

従って、銀行が締結する金利デリバティブ・ポジションのほとんどは、

オン・バランスシートおよび顧客主導のポジションから生じる

金利リスク・エクスポージャーを中和するためのものである。"

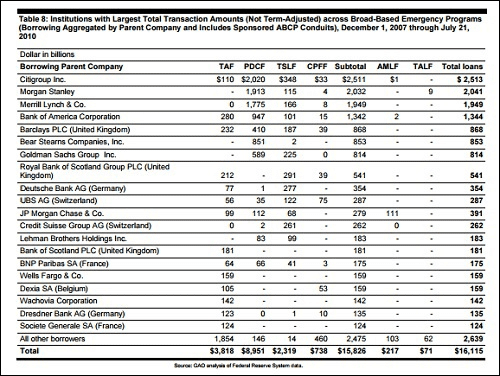

もし、ウォール街のメガバンクが「健全なリスク管理と管理慣行」を持っているという事実がなければ、政府説明責任局が行った監査によれば、

ウォール街の100年以上の歴史を持つメガバンクが2008年に破たんしたか、FRBが2年半にわたって総額16兆1000億ドルの累積融資を

密かに注入することを決めたときには

破たん寸前であったということである。

(政府説明責任局が実施した監査によれば、

FRBは2年半の間に総額16兆1000億ドルの融資を密かに決定した。)

さらに、米国最大のデリバティブ保有者がJPモルガン・チェースであり、2012年に預金者の資金を使ってロンドンでデリバティブ・ギャンブルを

行い、預金者の資金62億ドルを失った銀行であるという厄介な詳細もある。米国最大の銀行が行ったこの無謀な行為は、

米上院の常設調査小委員会がこの件に関して徹底的な調査を行い、

2013年に300ページに及ぶ報告書を発表したほどひどいものだった。

当時の小委員会委員長であった故カール・レビン上院議員は、JPモルガン・チェースが「リスクを積み上げ、損失を隠し、リスク限度を無視し、

リスクモデルを操作し、監督を逃れ、国民に誤った情報を流した」

とアメリカ国民に語った。

レヴィン上院議員も、

当時小委員会の共同委員長を務めていた故ジョン・マケイン上院議員も、

数千億ドルに達する危険な取引に銀行の保険預金が使われていたことを

確認している。

マケインは言う:

「この事件は、銀行が荒唐無稽な危険行為に手を染めていたことを示す、

もうひとつの恥ずべき事例である。

JPモルガンのトレーダーたちは、連邦政府によって保証されていた余剰預金を使ってリスクの高い賭けをしていたのだから。

これらの余剰預金は、本来なら市中企業への融資に使われるべきであった。それどころか、JPモルガンはその資金を破滅的リスクに賭けるために使ったのである。

ロンドン・ホエール・レポートが発表されて以来、

JPモルガン・チェースは世界的な犯罪一族が

羨むような前科を積み重ねてきた。

私たちは今、不思議の国のアリスの銀行時代を生きている。禁物である。