【米国株】メモリ需要復活、マイクロン2024Q4決算

9月25日にマイクロンの2024年第4四半期および通期の決算が発表されました。業績を振り返るとともに、現在の株価100ドル台前半についても考察してみたいと思います。

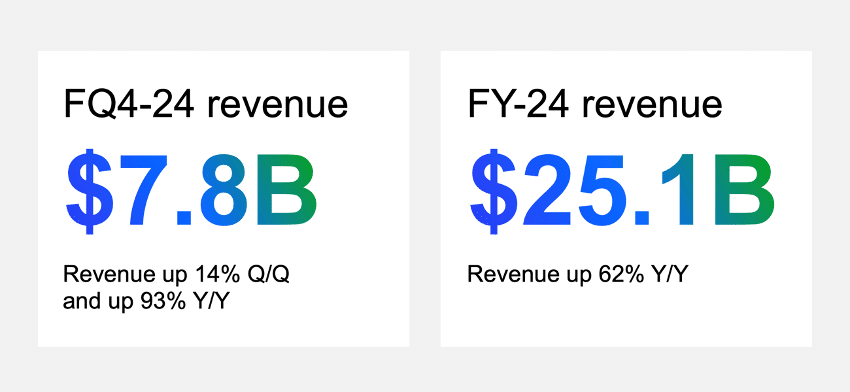

2024年度 第4四半期のハイライト

収益は77億5,000万ドル。Q/Q で14%、Y/Yで93%の上昇

GAAPベースの純利益は8億8,700万ドル、EPS 0.79ドル

非GAAPベースの純利益は13億4,000万ドル、EPS 1.18ドル

2024年度 通期のハイライト

収益は251億1,000万ドル。Y/Yで62%の上昇

GAAPベースの純利益は7億7,800万ドル、EPS 0.70ドル

非GAAPベースの純利益は14億7,000万ドル、EPS 1.30ドル

市場予想を上回る好決算で、これを受けて株価は一時15%上昇しました。

マイクロンの事業は主にメモリ半導体であるDRAMとNANDに分割できますが、その両方で業績を伸ばしました。需要の牽引役としては、やはり旺盛な生成AI需要に支えられるデータセンター向けの製品です。

DRAMの中でも、GPUに搭載されるHBM製品に期待が寄せられ、最大の買い手と見られるNvidiaの新製品Blackwell GPUは、最大192GBのHBM3eメモリを搭載し、従来GPUの2倍以上となる8TB/秒という驚異的な帯域幅を実現する見込みです。

マイクロン経営陣は以下のコメントを残しており、かなり強気な姿勢が伺えます。

「当社は、マイクロン史上最高の競争力で 2025 年度を迎えます。第 1 四半期の収益は過去最高、2025 年度は収益性が大幅に向上し、大幅な収益記録を達成すると予想しています。」

さて、株価の妥当性ですが、9月26日時点でEPSは0.7ドルでPERは145.23倍であり割高感も否めません。しかし、2025年の予想EPSは8.0ドルを見込まれており、PERは12倍台にとどまる見込みです。それをどう捉えるかは見方によって異なりますが、米国ハイテク企業のPERが30倍台であることを考えると株価の正当性が再評価されるだろうと考えられます。

この記事が気に入ったらサポートをしてみませんか?