アメリカ D2C マットレス業界 5 社の Web UIUX を解体して各社の戦略を分析

昨年 11 月にシリコンバレーに移住して、さて、と最初に悩んだのがマットレス。住み慣れた日本ならデパート・家具屋の見当もつくし、無印良品やニトリといった定番もすぐに思いつきます。が、アメリカだとさっぱり。困ったなぁ…という所で、目に入ったのが D2C マットレス でした。

いち消費者としてこれを真剣に検討していくうちに、各社の必死の差別化・SNS でのこれでもかというリタゲ広告の絨毯爆撃・他社名をターゲットとした SEO・お互いをランディングページでディスりあう、という 血みどろのバトルロワイヤルな地獄絵図 が見えてきて興味深かったので各社ホームページ/ランディングページを中心に分析。

[01] D2C マットレス業界 5 社の Web UIUX を解体して各社の戦略を分析

[02] D2C マットレス業界の血みどろの戦い・その未来に不安を感じた話

[03] Casper はいかにして今の地位に登りつめたのか

[04] D2C マットレス業界 5 社の競合攻撃 LP の UIUX 考察・なぜ日本でこうした他社攻撃がおきないのか

2 記事の予定でしたが、調べているうちに面白くなってきたので 4 記事まで拡大。上記のような記事を書いていきたいと思っています。

今回は、ホームページの UIUX 編です。

01# 記事の対象となる主要プレイヤー

メイン以下 5 社を対象とします。

・ Casper : 「業界の王者」と言われることが多い。

・ Purple : Kickstarter 出身。Purple Grid が何よりもの売り。

・ Tuft & Needle : 18 年に Simmons と合併

・ Nectar : SF が本社。

・ Leesa : West elm と協業。ソーシャルグッドの旗首。

02# 各ブランドホームページの構造とポイント

リンク先はこちら : Casper / Purple / Tuft & Needle / Nectar / Leesa

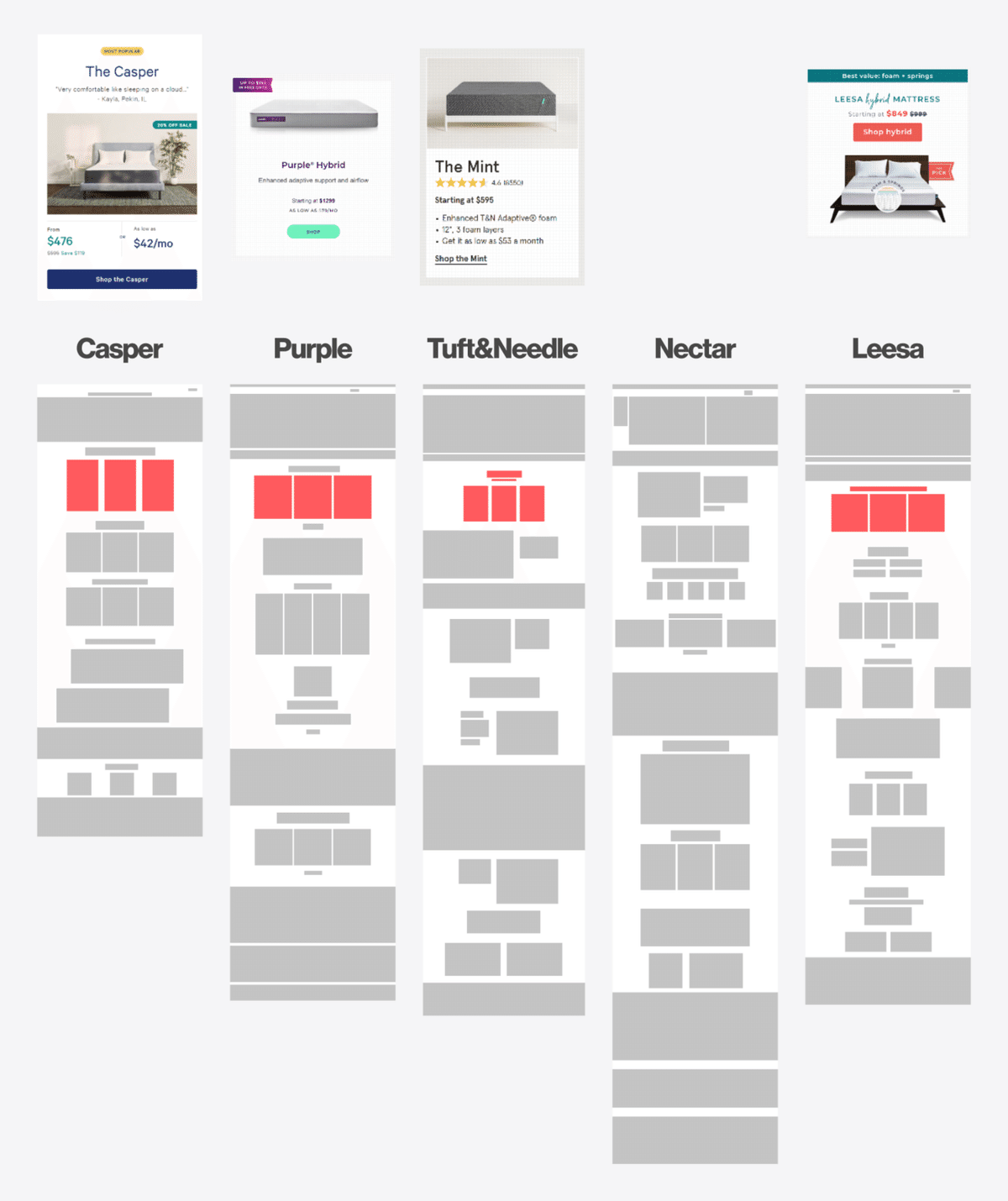

まずは以下のような感じで共通要素を抜き出して、それぞれがページの何番目のコンテンツとして表示されているかを番号割り振り。

次に、各社ホームページのビジュアル要素をワイヤーフレームにリバートして、以降の記事内容の土台とします。

構成要素をワイヤーフレームにすると以下のようになった

ここから、各社ホームページコンポーネントの共通点と差異点、どのように工夫しているかをパーツ毎に見ていきます。それぞれの記事に対応する項目を赤でハイライト。

001 : 商品のセール情報が初っ端からバンバン出てくる

のっけからセール情報がばんばん出ます。15% OFF, 20% OFF, 30% OFF と、永遠に新装開店セールか閉店売り切りセールをしているかのようなバーゲンっぷり。金額帯が $700~$1,200 と高めになり価格弾力性が高まるので、当然といえば当然かも。

とはいえ、アメリカの通販サイトに慣れてきた身としては、思ったより占有スペースは控えめ。Tuft & Needle はサイト通してアピールすらしていないし。時期が悪かったかも…?(アメリカには プレジデントデーという伝統的に家具が安くなる日があり(大統領関係なくない?と未だに理解できない)その頃のほうが面白かったかも。)

002 : ブランド内マットレス比較コンテンツは高い位置に配置

次に、自社プロダクト紹介。どのブランドもさすがにマットレスの種類(各ブランド 3-4 種類のティア別のマットレスを持つ)をページの上部に配置しています。なんだか良くわからないけど安心した。Nectar については少し特殊で、2 種類のマットレスしか擁していないからか、マットレス比較のコンテンツが存在せず。

003 : サブプロダクト紹介の位置は各社特徴が出ている

ほとんどのサブプロダクトは枕・シーツ・ベッドフレームとなりますが、ここで割と各ブランド、ページの何番目のコンテンツに表示するかに差が出てきます、面白い。

・Casper はさすがに王者だからか、マットレスそのものの説明は早々に、サブプロダクトをメインのすぐ下に持ってきている。マットレスにはもう十分に自信があり、顧客単価をあげるほうに注力?

・Purple はちょっとユニークで、枕シーツに加え、アイマスクやペット用ベッドなど、少しプロダクト展開に癖が加わっています。

・残り 3 社はマットレスそのものにフォーカスして、サブプロダクトの紹介はせず、もしくはかなり下のほうに仕込んでいます。

マットレスを買うとなったら同じブランドで買ってしまう、という理屈は何となくわかるので、それならば「いかにメインのマットレスをまずは買ってもらえるようにするか」にフォーカスしている残り 3 社のほうが理にかなっているような気がするのですが、内情はもっと色々 A/B テストしまくった結果なのかもしれません。興味あるなぁ。

004 : 誰も自社テクノロジー・プロダクトの説明をしない不思議

もはや各社とも「このマットレスがどんな素材で出来ているのか」「なぜこのマットレスが良いのか」「このマットレスはほげほげテクノロジーを使っていて…」といった説明を一切省いています。これはすごい。びっくりしました。なんでやねん…!

D2C マットレス業界は参入障壁が低いという記事をどこかで読んだ気がするのですが、あまりテクノロジーが差別化ポイントになっていないのかも?誰か詳しい人、ご教示くださると嬉しいです。

考えてみれば、一消費者視点 (n=1) からすると「その会社のプロダクト説明よりも、ユーザーレビューやメディアのレビューのほうが最終的な意思決定の鍵になる」のですが、そこに最適化したのかもしれません(次で分析)

005 : メディアレビュー・ユーザーレビューは各社重視している模様

メディアレビューを緑、ユーザーレビューを赤として図示。

メディアレビューは BuzzFeed, Huffington Post 他、業界内の有名メディアからのレビュー記事をメインとします。ユーザーレビューは、自社内でのユーザーからの批評や Amazon でのカスタマーレビューがメイン。

ページ自体がどのブランドもとても長くなっているので、随時メディア・ユーザーレビューを繰り返し差し込んでいく Nectar のスタイルが個人的にはしっくりきました。

マットレス選びの際に一番気にしていたポイントなので、ページ内で何度繰り返されようがむしろ好印象。メディア記事紹介のすぐ次のコンテンツにユーザーレビューを持ってくるのも合理的な気がします。ただ、Purple のユーザーレビューの見せ方が一番読ませるデザインになっているかなぁ。

Casper さんはもうなんなんでしょうかね。王者の余裕感がすごい。

006 : 送料無料・保証期間・返品無料・トライアル期間など

消費者として各ブランドを比べていた頃には、ぼんやり「割と各社送料無料・保証期間・トライアル期間などしっかりアピールしてるなぁ」という印象があったのですが、整理して見直してみると 意外とそうでもない 模様。

どのポイントもアメリカでは割と当たり前のものとして取られているからこそ、逆にそこまで押し出す必要が無いのかもしれません。

もしくは、03# で後述しますが、一度見てもらえれば強くユーザーの印象に残るがゆえに、そこまで占有スペースを必要としないコンテンツなのかも。

ちなみにトライアル期間は Casper : 100 日 / Purple : 100 日 / Tuft & Needle : 100日 / Nectar : 365 日 / Leesa : 100 日でした。Nectar 頑張ってる。

007 : 競合比較コンテンツは予想に反して散見される程度に

競合と比べて何故自社プロダクトが優れているか、というアピールコンテンツ。意外と各社とも競合比較コンテンツをホームページでは表示せず。

考えてみれば合理的で、競合名を見せてしまうと、他社を知らなかった人でもそっち側のメーカーのページを見に行ってしまうのは自然な流れで、ひょっとしたら?逆にコンバージョンが悪くなるのかも。

競合比較は検索ワードにひっかけた Landing Page だけでやるほうが最終的には良いのかも?Nectar の場合は永年品質保証や 365 日間トライアルを差別化ポイントにしているので、しっかりアピールしているのは納得の動き。

008 : 店舗情報・提携販売先(オンライン・オフライン)情報

D2C 直販ブランドがこぞってリアル店舗に進出しはじめているニュースは結構良く見ますが、それに象徴されるように、どのページもマットレスを実際に体験できる直営・提携店舗情報を掲載しています。

各ブランド、直販のみのモデルから脱却し、大手スーパー Target・大手インテリアショップ West elm・大手モール Macy's・老舗マットレス店舗等々との提携を進めています。「返品の手間が面倒臭いからやっぱり試して買いたい」というトラディショナルなユーザー(僕)を救いにかかっています。

ただ、上記ハイライト部分を俯瞰して見ると思ったよりそこまで強く訴求されていないな、という印象。

ユーザーがどのみち自律的に「Store」をちゃんとクリックするからか、あまりにも訴求しすぎると近くに店舗が無いユーザーのコンバージョンが落ちるからなのか…なんとなく前者な気がしますがどうなんでしょうか。

03# 勉強になったところ

個人的に面白いと思ったポイントをざっくり紹介しました。いくつか勉強になったなぁというポイントを三つほど:

1. コンテンツの優先度と占有スペースの大きさ、順位は必ずしも一致させる必要はない

ユーザーとして感じている印象と、ワイヤーフレームに落とし込んで位置や訴求度合いを客観的に調査した場合の、占有スペースの重要度合いが異なることが多々ある(100日保証などはユーザーとして強く頭に残っていましたが、客観的に見直してみるとそこまで大きなスペースは割かれていない)

小さなスペースでも強く記憶に残るし、大きなスペースを使っていても全く記憶に残らない場合もある。

2. ユーザーが得た情報をもとにどのような行動をしえ得るか、のシミュレーションは幾通りも考えた上で表示コンテンツを検討する

競合の社名のキーワードにひっかけた Landing Page ならいざ知らず、ホームページで競合比較をそこまでしていないのは、逆に他社に流れてしまう危険性の裏返しかもしれません。

体験できる店舗情報を良かれと思って訴求しても、近くに取扱い店舗が無かった場合はただの失望ポイントとなり、「試せるまで買わない」といった選択肢も起きえるかも。

ということで、なんでも伝えりゃいいって訳ではなさそうです。

3. ページの内容が豊富で長くスクロールするようなものである場合、訴求したいポイントは何度も手を変え品を変えてアピールする

Nectar のホームページがレビューセクションを何度も見せていることが特に勉強になった。ページの内容が長い場合は、しすぎてしまうことは無さそうな気がします。

04# 余談:各社のちょっと面白い舵取り・差別化戦略

最後に、各社のちょっと面白いなと思ったところを書いていきます。

Casper は D2C 直販のみならず、米系大手スーパー Target と提携を行ったり、直販ストアを全米各所にオープンするなど、マルチチャンネルでの販売に舵を結構前に切っている印象。(他社も同様にマルチチャネルでの販売を行っているので、全体の傾向とも言えそうですが。)

Purple の場合はアイマスクやペット用ベッドなど、他社が開発していないような少しユニークな商品展開も行うように。ペット用は笑ってしまった。

Tuft & Needle は日本でも大人気の高級マットレスブランド・シモンズ(Serta Simmons Bedding)と合併。シモンズの中からマットレス業界に革命を起こしていく、というインタビュー記事を見かけたのですが、URL が思い出せず。

Nectar はサービス内容でガチンコ勝負へ。他 4 社が 100 日間のトライアル期間を設けているのに対し、365 日のトライアル期間、および品質永年保証を約束。

Leesa も面白い。10 個マットレスが売れるたびに 1 個マットレスを慈善団体に寄付、というソーシャル・グッド方面へ。今っぽいですね。広告もミレニアル世代をターゲティングしてたりするのかも。

05# まとめと次回

まとめ

各社のホームページをワイヤーフレームに落とし込み、共通項・順位や訴求の差異となぜそれが起こりえるかをざっくり考えてみました。個人的には 04# 各社の差別化戦略 が書いていて一番面白かった。03# 勉強になったポイント は普通に今後の業務に生かせそうな気がします。

次回

次回はランディングページ編、のつもりでしたが、「Casper 以外全然聞いたことない!もっと前提条件や各社シェアを教えろください」と友人から下知が下りました為、自分の勉強もかねてそちらを先に書きます。

次の記事は以下から :

愚痴

この記事を書くために各社のページを何十回も開いたので、明日から僕の Facebook / Instagram がまたマットレス系広告で埋め尽くされると思うとちょっとげんなり(もう買ったねん)します。

結局僕はどこのマットレスを買ったのかという余談オチも最後に書きます。

ここまでお読みいただき、ありがとうございました。どなたかの参考になっっていれば、本当に嬉しい。次回記事もご査収頂ければ幸いです。

お断りとお願い

お断り:本稿および note の全記事は個人的な解釈と分析に基づいたもので、所属していた/している会社の意向・見解とは一切関係ありませんので、その旨をご理解いただけますと幸いです。

いいなと思ったら応援しよう!