10/21モーサテ きょうの株は 🇺🇸アメリカ株の割高感

楽天経済研究所の土信田雅之による日本株とアメリカ株の見通し

楽天経済研究所の土信田雅之氏が提示した予測レンジ「38,700円~39,500円」には、国内株式市場とアメリカ株式市場の現状が反映されています。以下は、その詳細な解説です。

1. 日本株の現状分析

日本株市場は8日連続で陰線を記録しており、これは市場の下落傾向を示唆しています。しかしながら、ローソク足が短い陰線であることから、下落は大幅ではなく、目立った動きがなかったことが分かります。

主な要因:

• 主体性の欠如: 日本株市場は最近、国内の材料だけでは大きな動きを見せず、寄り付き後は海外の材料に依存しています。これは、投資家が国内の経済状況や政策に確信を持てない一方で、海外市場の動向を注視していることを反映しています。日銀の金融政策や政府の経済政策が不透明なため、主体的な上昇材料が不足していると言えます。

• 米国市場の影響: 寄り付き後の日本株市場は、アメリカ市場の動向に大きく影響を受けることが多く、特にアメリカ株が好調であれば、それに追随して日本株も上昇する傾向にあります。しかし、逆にアメリカ株が調整局面に入ると、日本株も連動して下落する可能性が高いです。

2. アメリカ株の割高感

一方、アメリカ株に関しては、現在の株価が割高であるとの指摘が増えています。以下、その要因を詳しく見ていきます。

(1) ソフトランディングの期待

アメリカ経済は、ハードランディング(急激な景気後退)を避け、ソフトランディング(緩やかな景気減速)に成功するのではないかという期待が市場に広がっています。これは、インフレが徐々に抑制され、FRBの利上げペースも鈍化することで、企業業績が安定的に推移すると見込まれているためです。

(2) 順調な企業決算

アメリカの多くの企業が、予想を上回る決算を発表していることが、株価上昇の一因です。これにより、投資家はさらなる株価上昇を期待しており、市場全体に強気のムードが漂っています。

(3) 安全資産である国債と株式の益回りの差が少ない

通常、投資家はリスクが低い国債とリスクが高い株式の間で利回りの差を考慮して資産を配分します。しかし、現在はその差が非常に小さいため、株式の割高感が強まっています。つまり、株式に投資するリスクに見合ったリターンが期待できないという懸念が浮上しています。

3. CAPEレシオと今後の見通し

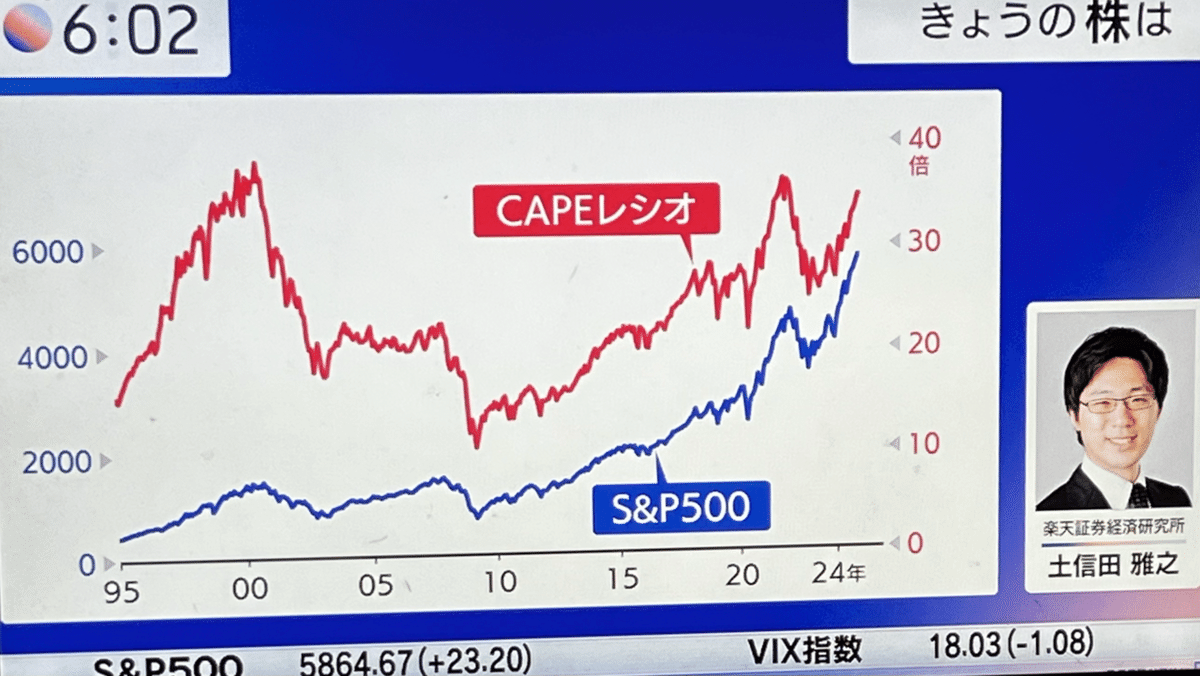

アメリカ株の割高感を示す指標の一つとして、CAPE(Cyclically Adjusted Price-to-Earnings)レシオがあります。CAPEレシオは、企業の利益を10年平均で調整した株価収益率であり、30年以上の長期にわたって株式市場のバリュエーションを測る指標として用いられています。

現在のCAPEレシオは過去30年間で非常に高水準にあり、これはアメリカ株が割高であることを示唆しています。具体的には、アメリカ株のバリュエーションが歴史的に見ても高い水準にあるため、企業の業績が期待外れだった場合には、大幅な調整が起こる可能性が高いとされています。

4. 今後の市場動向の予想

今後の市場動向を予想する際には、いくつかの重要なポイントに注目する必要があります。

(1) アメリカ企業の決算発表

今後の企業決算が市場に与える影響は非常に大きいです。特に、大企業の決算が予想を下回る場合、アメリカ株市場は急速に調整局面に入り、日本株市場にも波及する可能性があります。

(2) アメリカの金融政策

FRB(連邦準備制度)の金融政策も注目されています。インフレが収まらない場合、利上げが再び加速する可能性があり、それによって経済のソフトランディングが難しくなるリスクがあります。利上げが続けば、国債の利回りが上昇し、安全資産としての国債が再評価され、株式から資金が流出する可能性もあります。

(3) 日本の経済政策と日銀の動向

国内市場に関しては、日銀の金融政策がどのように展開されるかがカギとなります。現在の日銀の政策は非常に緩和的ですが、世界的な金利上昇が続く中で、日本も金融政策を見直す可能性があり、それによって国内株式市場が影響を受ける可能性があります。

結論

土信田雅之氏の予想する日本株のレンジ「38,700円~39,500円」は、国内外の複雑な要因を反映したものであり、日本株市場は主体性に欠けつつも、アメリカ市場の動向に強く依存しています。一方で、アメリカ株の割高感が高まる中で、今後の企業決算次第では調整局面に突入するリスクがあり、その影響は日本株にも波及する可能性が高いです。