Tokenomics 101: インセンティブストラクチャー

著:@Eth3Z

訳:@sholana0421

導入

Web3の世界は2つの概念を中心に進化してきた。それは「流動性」と「インセンティブ」である。

プロトコルは流動性を必要とする。

ユーザーは流動性を提供する代わりにインセンティブを求める。

DEX, lending, NFTFi、そしてGameFiやSocialFiといったほぼ全てのプロトコルは、十分機能するのにかなりの流動性を要する。起業家、ユーザー、投資家は、この二者間にあるダイナミクスを適切に理解する必要があるだろう。それが未熟ながら成功のチャンスの詰まったこの業界で生き残るための有効な手段となる。

7000%APY

プロトコルがどのように流動性を集めるのか。つまりはユーザーにクリプトを預けてもらうにはどのようにすればよいのか。プロジェクトによって答えはバラバラだが、結局のところ一つの言葉に集約できるだろう。それがAPIである。

“もしあなたが私のプロトコルにお金を預ければ、驚くほど高いリターンが得られますよ。”

2020年のDeFi Summerに関して言えば、流動性マイニングとステーキングがこれにあたる。最もリターンの高いプロトコルに資金を預け、預けた数が多ければ多いほど、より多くの収入を得ることができるというシステムだ。

流動性マイニング/ステーキングとは?

流動性マイニングでは、多くの場合、ユーザーはUSDT、ETH、BNBなどの他のトークンとペアでガバナンストークンを預ける必要がある。それにより一般的な金融より高い金利が得られるのだ。

例えば、Pancakeswapはガバナンストークンである Cake に対して以下の3つの流動性マイニングのオプションを提供しており、Cake をBNB、BUSD、USDTとのペアで入金したユーザーは、年33.5%から36.35%までの金利で報酬が得られる。

高いAPYは市場参加者の多くを惹き付ける。だからこそ彼らは Cake を大量に購入するのだが、これによって$Cake の買い圧力とトークン価格が押し上がることになる。

2021年のGameFiブームも、ラベルの新しい古物ワインのようなものである。事実アクシーインフィニティやStepnのコアメカニズムは、不愉快なほど高金利なAPYを提供するほとんどのDeFiとほぼ同じである。ゲーム内で必要なNFTをユーザーが購入するのは流動性マイニングのデポジットで、Play-to-Earnで獲得するゲーム内トークンはAPYと同じだ。そして9つのアクシーと9足の靴を持っている人間は、3つのAxieと1つの靴を持っている人よりも高い金額をもらうことができる。

わざわざ言うまでも無いが、DeFiやGemeFiのホームページに書いている7000%のAPYというのは現実的なものでも持続可能なものでもない。ほとんどの市場参加者は、自分たちが価値のあるアセット(ETH, USDT etc…) を預け入れているのに対して、返ってくるトークンはプロトコルのガバナンストークンなどの、生来価値を持たなく、Hypeと投機性しかないものであるということに気づいていない。StepNを例にあげれば、ユーザーは靴を買うためにUSDCやSOLを支払い、報酬をGSTやGMTのような具体的なユースケースやトークノミクスの無いトークンで受け取らなければならない。

こうした高額なAPYは、Web3のプロトコルを動かすための流動性を獲得するための持続可能な方法ではないといいうことを起業家が、ユーザーが、VCが理解するのにはおよそ2年を要した。

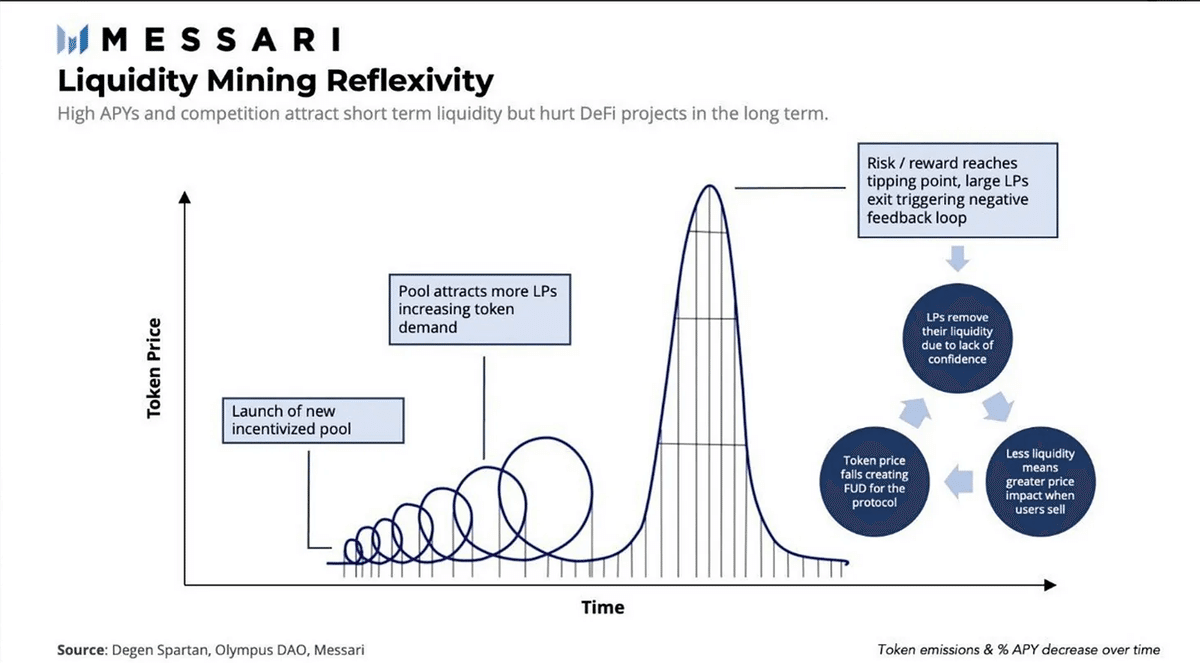

ガバナンストークンの価格が落ちたとき、APYも落ちる。人々はそれによって自分の資金をプロトコルから抜き、より良いAPYのプロトコルに移ろうとする。これがさらに大きな売り圧を引き起こし…ユーザーが減り…とトークンの価格がゼロになるまで「死のスパイラル」が続いていく。

多くの同様のスキームで作られたガバナンストークンの価格はこんな感じになる。

どのようにして「死のスパイラル」から抜け出すのか?

その答えは、プロトコルやホルダーの利益を生む、トークンの現実のユースケースやユーティリティをデザインすることである。このパズルを解こうとしたプロトコルはわずかであり、より多くのプロジェクトが、不可避の事態を遅らせるためにさまざまなマーケティング戦略をあれこれと採用した。

今日は、私は2つのお気に入りのプロトコルに焦点を当て、彼らが実施した、過去のWeb3エコシステムと比較して非常に洗練された収益モデルについて話して行きたい。それがMakerDAOと、Curve Financeである。

MakerDAO

背景

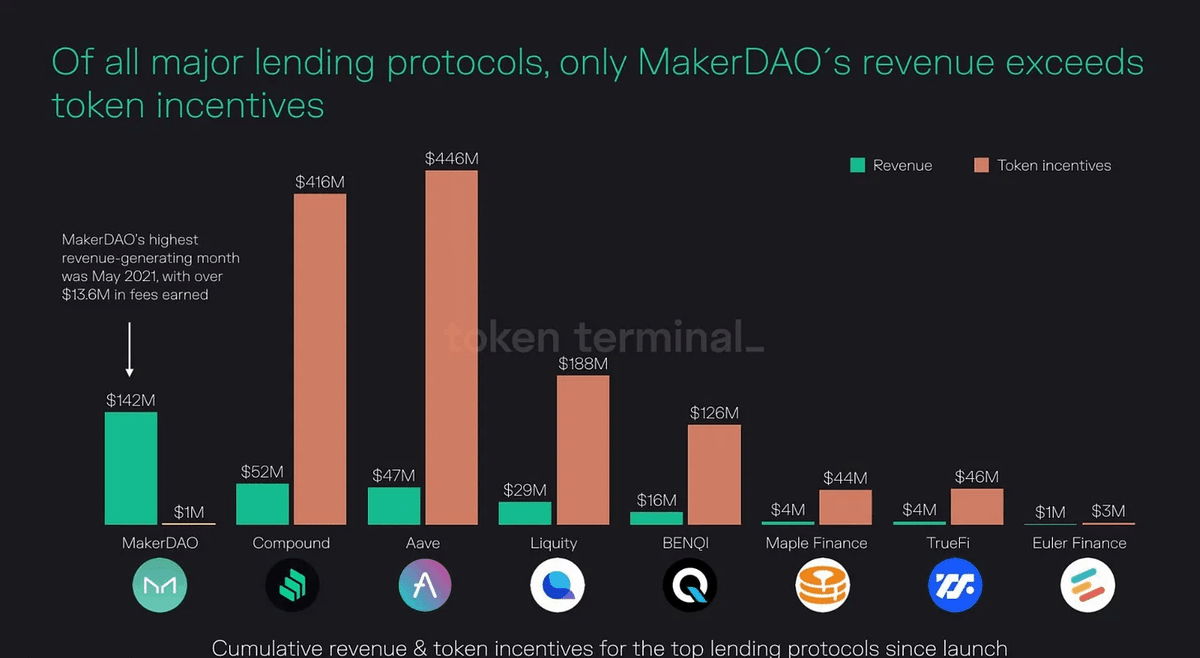

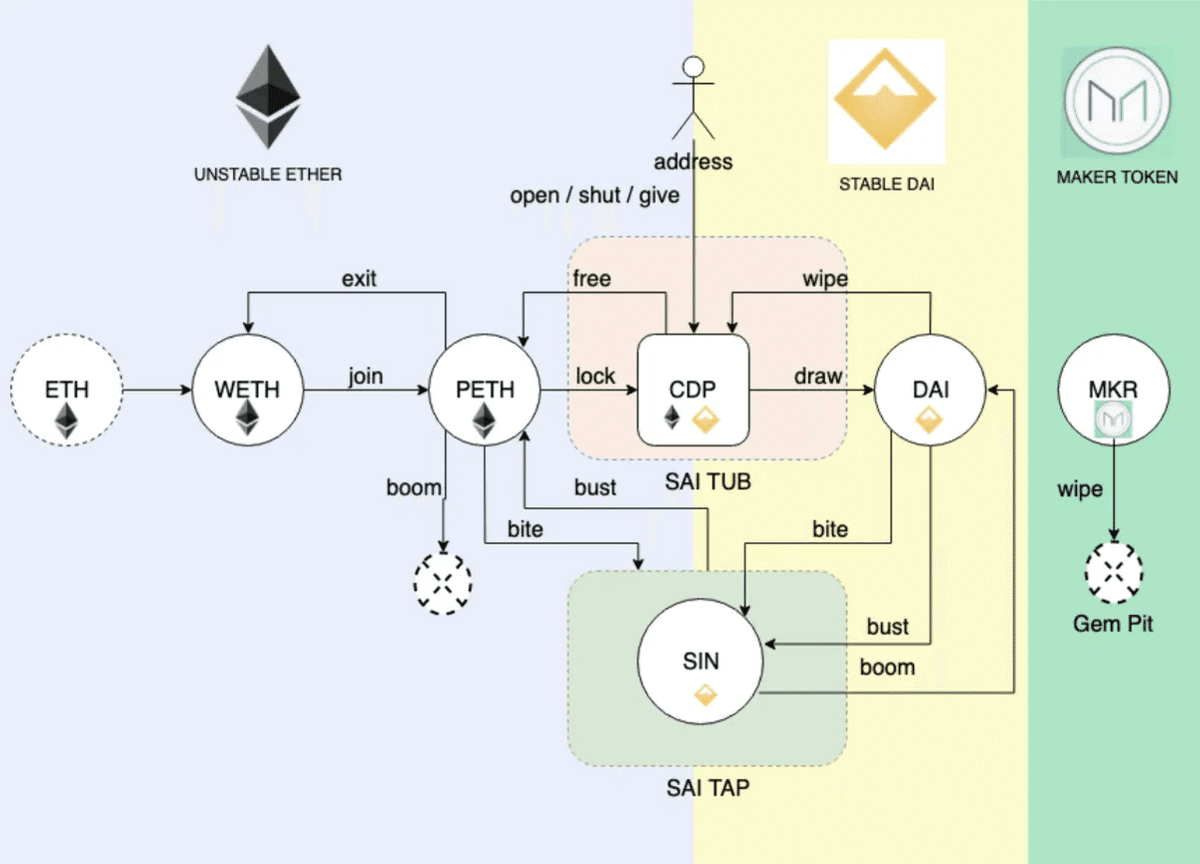

MakerDAOは最初期の分散型ステーブルコインの発行者であり、2017年にCDP (Collateral Debt Position) プロトコルを最初にローンチした組織である。MakerDAOはイーサリアム上で二番目に大きなプロトコルで、TVLは70億ドルにも及ぶ。そしてステーブルコインであるDAIは2023年1月時点で時価総額が50億ドルを超えている。MakerDAOは間違いなくこの業界で最も成功したトークのミクスと収益モデルの一つである。Token terminal によれば、Makerはトークンインセンティブのために100万ドルしか費やしていないにも関わらず、これまでに1420万ドル以上の収益を得ており、数少ないWeb3で収益を得たプロトコルになっているようだ。

プロダクト

ではMakerは何をしているのだろうか?簡単に言えば、このプロトコルはETHやBTC等、様々なクリプトアセットを預け、その担保としてEthereum上で最も人気のあるステーブルコイン$DAI でローンを組むことができるものである。

例えば、1000ドル相当のETHをMakerに入金し、その時に設定された最低担保比率に応じて、最大600~700ドルのローンを $DAI で借り入れることができる。

ローンの担保価値が特定の閾値を下回ると、Maker Protocolによってポジションが清算され、$DAIで未払いの債務が清算される。

Makerの収益モデル

過去数年間、Makerはプロトコルにいくつかのプロダクトや機能を追加してきたが、その主な収益源は以下の通りである。

ローンによる金利収入

Makerにおけるローンでは、0.5〜2.5%の金利が課される。

清算手数料による収入

Makerで清算が行われるとユーザーにはペナルティが発生する。現在清算手数料は13%である。

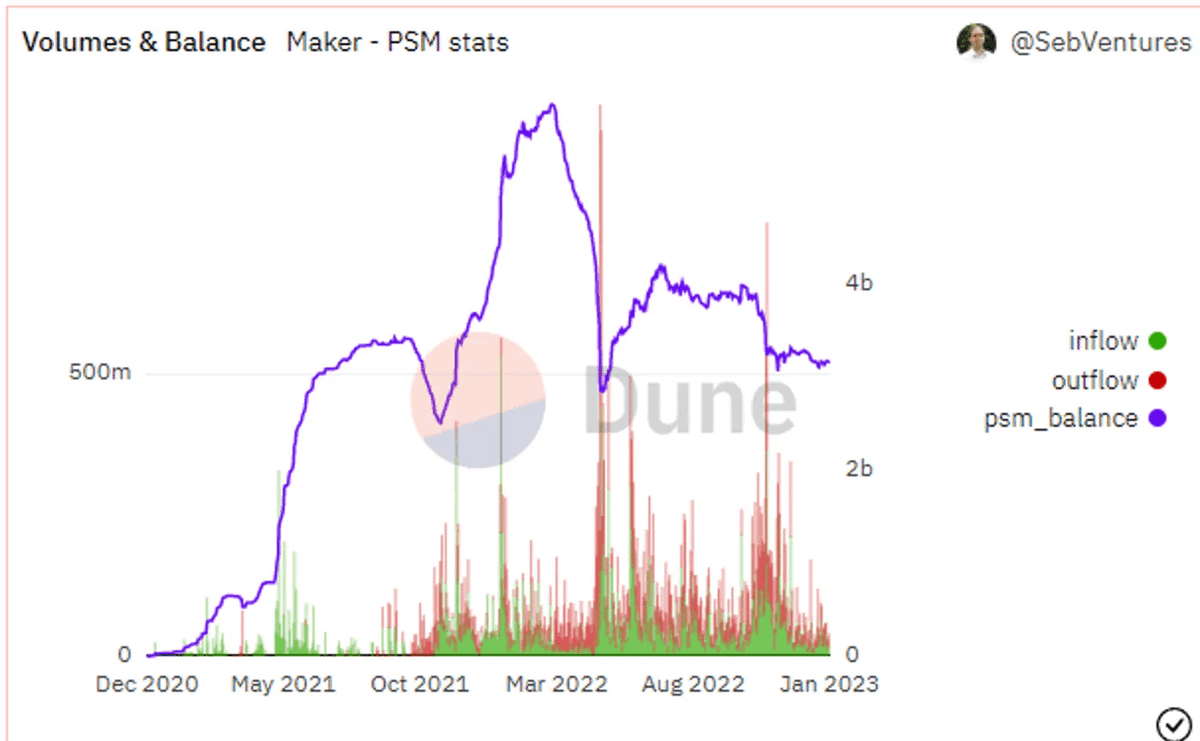

PSM (Price Stability Module)

PSMはユーザーがMaker Protocol上でUSDCとDAIを1:1の固定レートでスワップできるようになった。

PSMはDAIのドルペッグ維持のための仕組みとして導入されており、ユーザーはUSDCとDAIを1:1の割合でスワップできるため、DAIがUSDの価格から乖離した際にユーザーはアービトラージによって収益を得る機会がある。

1日の取引高は3000万ドルから1億ドル。

Makerのトークノミクス

$MKR はMaker Protocolのガバナンストークンである。ユーティリティは以下の通り。

投票権 : 担保の種類のオンボーディング、ガバナンスパラメータの変更(金利、清算手数料など)、予算の承認などのトピックについて投票が可能。

ユーザーの担保を清算しても債務残高を完全にカバーできない場合、Makerはプロトコルの損失をカバーするために$MKRを鋳造し、オークションにかけることになる。そうすることで$MKRの供給が希薄になるが、システムの支払能力を確保することができる。

収益の発生:Makerに発生する金利収入は、流通市場から$MKRを購入し、その後燃焼させるために使われ、$MKRの価値上昇を引き起こす。つまり、プロトコルの成長は間接的に$MKRのトークン保有者に還元される。

まとめ

MakerDAOはガバナンストークンを中心とした洗練された収益モデルとトークノミクスを持つ。彼らは現実的な、そして持続可能な収益を生みつつ、ユーザーが$MKRを買ったり保有したり、またMaker Protocolを使うインセンティブを与えている。

Product-Market-Fit : 分散型レンディングやステーブルコインという実需に対してプロダクトがPMFしている。

利子や清算手数料、PSM手数料による実際の収益

ガバナンストークンは担保に使えるアセットの決定や利子率、手数料率等、プロトコル上の重要なトピックに対する投票権として機能している。

プロトコルの収益は $MKR の保有者に $MKR の買い戻しやバーンを通じて行われる。MKRを所有することは、流通市場から絶えず株式を買い戻す企業の株式を所有することと同じです。

Curve Finance

Background

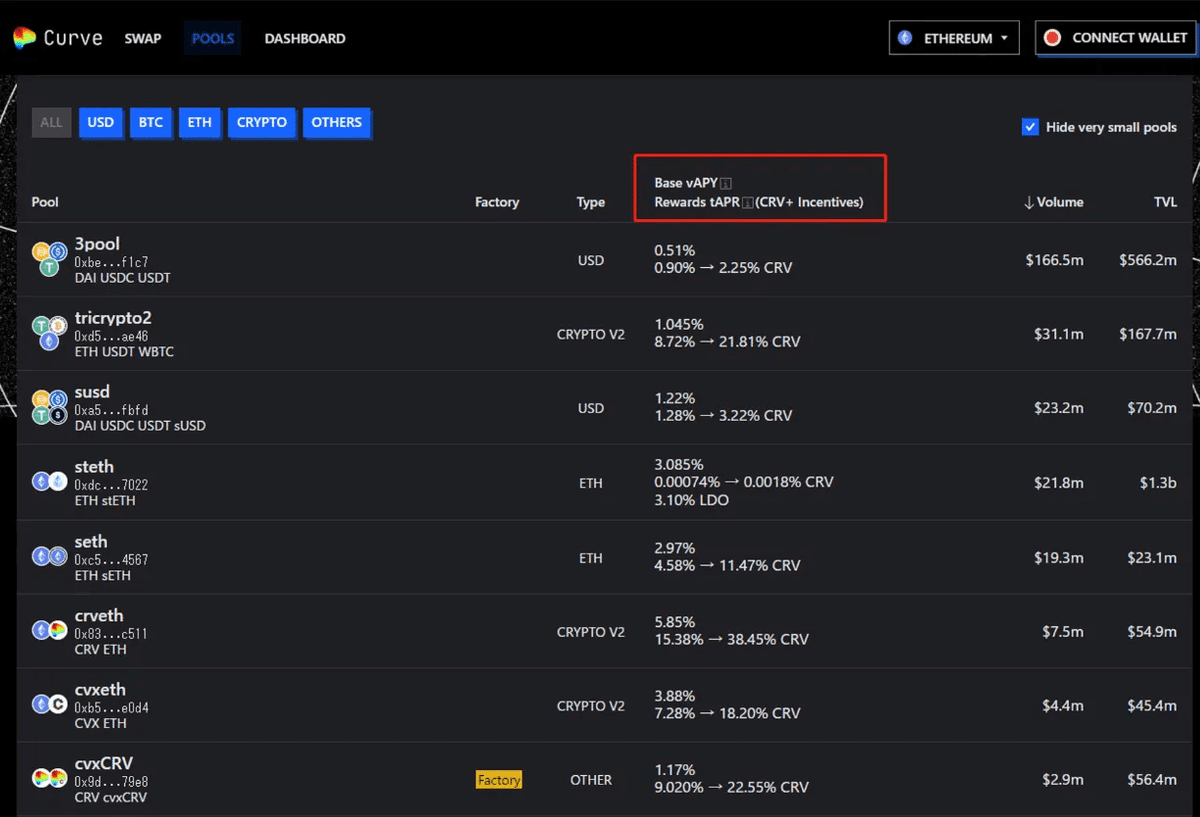

Curve Financeはイーサリアム上で4番目に大きなTVLを持っている分散型取引所である。Uniswapを始めとした他の競合とは異なり、全ての暗号資産が利用できるわけではなく、wBTC/renBTC、stETH/ETH、USDC/DAI、USDC/USDTなど、価値や価格の動きが似ている資産に焦点をあわせている。

Curve Financeは独自の「StableSwap」アルゴリズムを採用し、こうした資産間のスムーズな取引を可能にする。

CRV Tokenomics

CurveがUniswapと異なるもう一つの点は、そのガバナンストークンCRVに対するインセンティブ構造とトークノミクスです。UniswapのガバナンストークンUNIは、40億ドルの時価総額を持ち、常に「最も成功したDeFiトークン」という枠組みで語られているにもかかわらず、ガバナンス投票以外の効用はZEROである。

一方、CurveはVote-Escrowed (ve) モデルというインセンティブモデルを採用しており、Curveに流動性を提供し続けるようユーザーに促している。

Uniswapや他のDEX同様、Curve上の流動性プールに流動性を提供することでユーザーはそのプールの取引手数料の一部を得ることができる。しかし、CurveはCRV報酬という別のインセンティブモデルも提供している。下の図では、ベース報酬とトーク報酬の2つのAPYがあることに注目してください。次に、Ve-modelの仕組みを解説します。

Vote-Escrow Model

Curve上では、流動性提供に対する報酬が $CRV として払い出されるものの、CRVのユーティリティはない。しかしながら、ユーザーはCRVをステーキングして、その見返りとしてveCRVを受け取ることができる。ユーザーはCRVを1ヶ月から4年間の範囲でロックすることが可能で、同じCRVの量であれば、ロック期間が長いほど、受け取れるveCRVは多くなる。

veCRVは譲渡不可能のトークンだが、以下3点のユーティリティを持つことから、Curveのインセンティブ構造の中心的存在だと言える。

veCRVはロック (ステーキング) をすると4.65%のAPYで報酬を受け取ることができる

veCRVの保有者はCurveに集められた取引手数料の50%を獲得することができる

veCRVの保有者は、どの流動性プールがCRV報酬を増加させるかについて投票する権利を有する。

1番目と2番目は、ユーザーが目先の利益のためにCRVを売却するのではなく、長期的かつ継続的な配当のためにCRVを購入し、ステークすることを奨励するものだ。しかし、本当のゲームチェンジャーとなった要因は、3番目の投票権である。1や2は主にリテールや一般ユーザーにCRVの購入とステーキングを促すものであるが、3は本質的に業界の大きなプレイヤーが新しく排出されるCRVを全て奪い合うインセンティブを与え、ガバナンストークンの総需要を劇的に上昇させることに成功した。

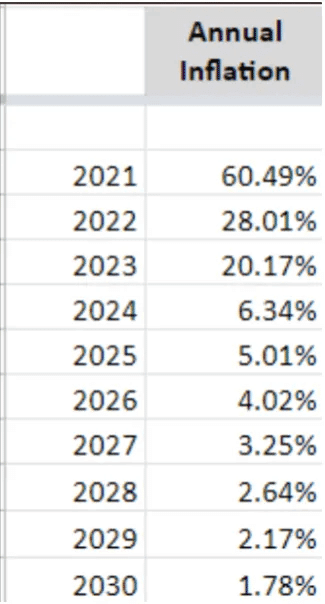

2023年現在では、$CRV は20.17%のインフレーションレートで価格が推移している。現在の650万枚の供給量に対し、2023年には流動性提供報酬として131.1万枚の$CRVが発行される。これは概ね月当たり11万枚の発行量になる。

veCRVホルダーはどの流動性プールに $CRV の報酬をどれだけ与えるかということについて毎週ガバナンス投票を行う権利を持つ。言い換えれば、veCRVを最も持っている人間はCurveプロトコル上のどのプールが最もインセンティブを受け取るかを決める権利があるということだ。

このインセンティブデザインによって、全てのプロトコルの間で$CRVの競争が起こるようになり、この競争は多くの人々によって”Curve War”と呼ばれている。この仕組みを完全に説明するにはもう10ページは必要になるので、次の時までにとっておくことにしよう。

上図の通り、現在Convex FinanceがveCRVの供給量の50%以上を占め、残りはYearn Finance、Frax Finance等のデフィプロトコルが占めている。

また、上のグラフは、CRVの報酬が現在どの流動性プールに割り当てられているかを示している。

まとめ

Curve Financeハ、ステーブルコインなどの相対資産に特化した分散型取引所である。Uniswap等の競合と比較して、Vote-Escrowed Modelと呼ばれる流動性インセンティブ構造を採用していること、ユーザーにガバナンストークンの購入とステーキングを促し、配当を通じて継続的な長期的利益を得ることが目的になっている。Ve-modelはCryptoの世界で最も重要なイノベーションの1つと考えられており、他の多くのプロトコルが模倣している。

ユーザーはCRVをveCRVにタイムロックすることができ、そのユーティリティは以下の通りである。

veCRVはロック (ステーキング) をすると4.65%のAPYで報酬を受け取ることができる

veCRVの保有者はCurveに集められた取引手数料の50%を獲得することができる

veCRVの保有者は、どの流動性プールがCRV報酬を増加させるかについて投票する権利を有する。

1番目と2番目はリテールユーザーのCRVステーキングを促し、3はDAOやプロトコルのような大きなプレイヤーにCRVとveCRVの供給を競わせ、ecosystemのガバナンストークンへの需要を更に高めるインセンティブを与えています。

結論

「流動性」と「インセンティブ」は、Web3の世界を支配する2つのキーワードである。起業家、ユーザー、投資家は、流動性とインセンティブの間の力学を正しく理解することが、まだ黎明期にあり、多くの成功のチャンスがあるweb3産業で成功するために必要だ。

2020年のDeFi Summerで導入された流動性マイニング・ステーキングスキームは、過去数年間、かつての人気プロジェクトが数え切れないほどクラッシュし、非効率で持続不可能であることが証明されている。Web3のプロトコルに本当に必要なのは、ユーザーがプロトコルに投資し、提供される製品やサービスを利用する十分な理由となる、効率的で持続可能なインセンティブ構造である。

MakerDAOとCurve Financeは、インセンティブ構造とトークノミクスが機能している素晴らしい例である。この2つは分散型のローンとステーブルコインのスワップがWeb3における金融活動のまさに基礎と言える部分で、Product-Market-Fitを達成している。

更に、MakerDAOとCurveはプロダクトとサービスを通じてプラスの収益を獲得している。もっとも重要なのは、両者ともプロトコルの収益をユーザーとトークン所有者に再配布していることである。MalerDAOは買い戻しとBurnによって、Curveは革新的なveモデルによって正のループを作り出すことによってそれを実現している。

Reference

https://messari.io/report/makerdao-valuation

https://messari.io/report/curve-finance-valuation-report

https://docs.makerdao.com/

https://resources.curve.fi/crv-token/understanding-tokenomics

https://rekt.news/curve-wars/

https://classic.curve.fi/files/stableswap-paper.pdf

https://classic.curve.fi/files/CurveDAO.pdf

https://classic.curve.fi/files/crypto-pools-paper.pdf

https://medium.com/pov-crypto/evaluating-mkr-def6d36092bd