ヨーロッパのフィンテック市場はどうなっているのか? ユニコーンを見いだしたキャピタリストに聞く

さまざまなゲストを迎えてオープンコミュニケーションでカジュアルな座談会を行うEightRoadsの「Fireside Chatシリーズ」。9回目となる今回はEight Roads Ventures Europeとのコラボセッションをお送りします。

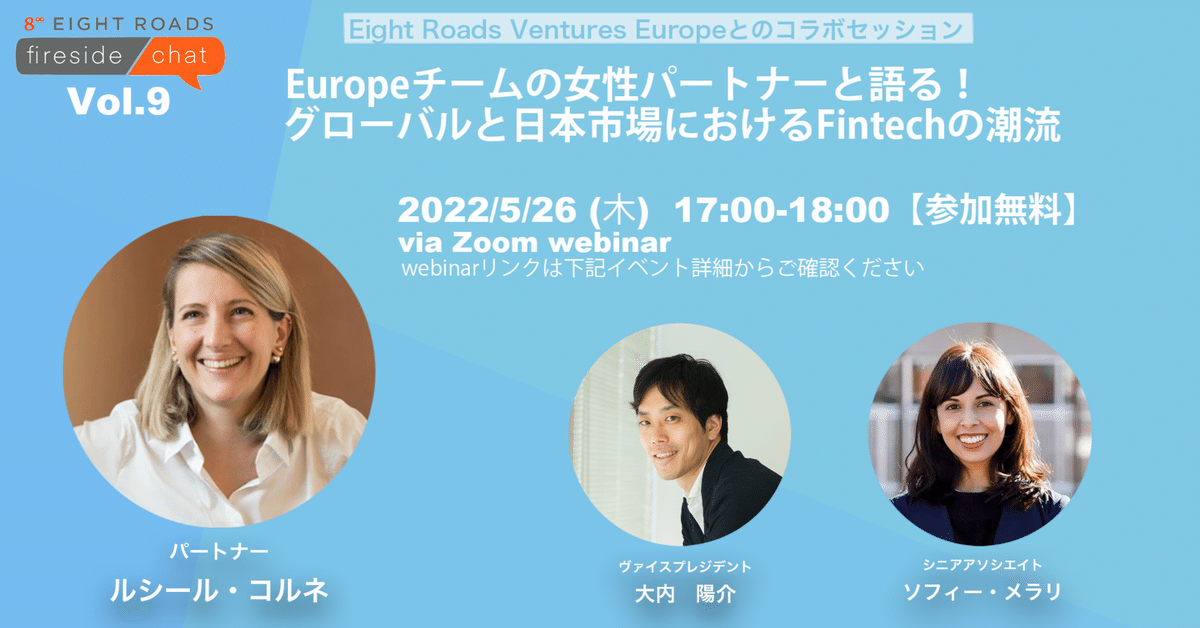

ゲストに迎えたのは、ヨーロッパでフィンテックを専門にソーシング、アドバイス、投資業務を行うパートナー、ルシール・コルネ。

イギリスのユニコーン企業、Spendesk(スペンデスク)をいち早く見いだし、IPOへ導いた手腕の持ち主でもあります。Eight Roads Ventures Japanの大内陽介とソフィー・メラリが聞き手となり、ヨーロッパの現状について話を聞きました。

〔プロフィール〕

Eight Roads Ventures Europe パートナー

ルシール・コルネ

Eight Roads Ventures EuropeチームでソフトウェアとFinTechセクターに注力し、ユニコーン企業となったSpendeskやThinksuranceなど名だたるFinTech企業に投資を実行。英GP Bullhound、インベスター・オブ・ザ・イヤー・アワード2020で「ライジングスター」と称され、目覚ましい活躍を遂げる。2021年1月にパートナーに就任。 女性キャピタリストとして注目を集める。

Eight Roads Ventures Japan ヴァイス・プレジデント

大内陽介

東京大学学士(教養学部国際関係論)を修了後、日本経営システム株式会社、コーポレート・バリュー・アソシエイツ、UBS証券を経て、2016年にキャピタリストとしてEight Roads Ventures Japanに参画。Toreta、Pathee、Openlogi、Payke、Yappli、Famitra等に対する投資活動(リード投資)やポートフォリオ支援業務に関わり、現在はフィンテックに注力。

Eight Roads Ventures Japan シニアアソシエイト

ソフィー・メラリ

ロンドン・スクール・オブ・エコノミクス大学院卒業後、Ernst & Youngを経て、マサチューセッツ工科大学にてMBAを取得する。2018年よりボストンのAIに特化したVCにて、1人目の社員として、様々なアーリーステージのAI系スタートアップの投資を経験。2020年にEight Roads Ventures Japanに参画。フィンテック及びweb3の投資業務に関わる。

テクノロジーは一躍成長マーケットに

大内 本日は、Eight RoadsのEuropeオフィスでフィンテックを中心にパートナーを務めるルシールにグローバルのフィンテック市場の状況や支出管理SaaSのSpendeskについて聞いていけたらと思います。

まず、Eight Roads Ventures Europeについて簡単にご紹介いただけますか?

ルシール みなさん、こんにちは。今日はこのような集まりに参加できてとても嬉しいです。Eight Roads Ventures Europeはロンドンを拠点に10年ほど前から投資活動を行ってきて、20人近くの投資プロフェッショナルが在籍しています。主にシリーズA~Bのスタートアップを投資対象にしています。私自身はEight Roads Ventures Europeに参画して7年になります。

大内 これまでの10年以上のVCのキャリアの中で、スタートアップ市場はどのように変化してきましたか。

ルシール 最初の頃はテクノロジー関連の投資は不人気で、異色のキャリアと言われていました。当時のヨーロッパでは、テクノロジーはまだ小さなマーケットだったのです。

一部のインキュベーターがアメリカでヒットしたサービスを模倣してヨーロッパに持ち込んだりもしていました。アメリカでザッポスが成功したから、ヨーロッパでも似たようなサービスをつくろうという感じで。でも、この10年で状況は大きく変わりました。

大内 いまやアメリカの模倣ではなく、ヨーロッパ独自の市場環境や規制をふまえたビジネスモデルが生まれているわけですね。

ルシールの場合、投資先をDDするにあたってどのようなポイントを重視して、何を判断材料として投資に至るのか教えていただけますか。

ルシール 企業を見極めるとき一般的に気にするポイントは共通していると思います。たとえば市場規模やチーム、実績ですね。

でもこれまでの経験で、もっと重要なことがあると気付きました。それは、「行動に移すまでのスピードの速さ」。これが成功と強い相関関係があるとわかりました。

創業期は計画通りにいかないことも多いものです。そんなとき、決断のはやい創業者は「あれはあくまでも計画だった、状況は変わった」と考え直すことができます。うまくいかなかったとき新しいプランを立て変更できるスキルは重要だと思います。

大内 おっしゃる通りですね。

ルシール 他にも見ているポイントがあります。それはプロダクトが「System of Record(SoR:記録のシステム)」かどうかということです。要は、会計、人事、受発注管理といった記録を目的とするシステムの場合、業務上、必要不可欠なツールになりえますよね。でも、「あったらいいな」程度のツールでは、なかなか浸透していきません。

最後にもう1つ重要なのは、会社のカルチャーです。優秀な人材の奪い合いが起きているヨーロッパで人材を引き付ける差別化ポイントとなり、サステナブルに働いてもらうために最も必要なことが、カルチャーです。

VCのフィンテックへの投資額は10年で66倍に

ソフィー ヨーロッパのフィンテック市場ではどのようなトレンドをみ見ていますか?

ルシール このセッションの準備のためにいろんなデータを調べていてわかったのですが、10年前と比べるとVCのフィンテックへの投資額はグローバル全体で約66倍になっていました。ヨーロッパだけの話ではありません。これは信じがたい数字です。

内訳を見てみると、世界にフィンテックのユニコーン企業がおよそ300社ありますが、そのうち54社がヨーロッパの企業です。

ヨーロッパのフィンテック市場に1つ懸念点があるとすれば、上場がまだ多くはないということです。ここが日本とは違うところかもしれませんね。

IPOがうまくいった例があるとすれば、オランダで創業したAdyen(アディエン)でしょう。Adyenは、FacebookやUberなどにアクワイアリング機能を提供しています。同社のアムステルダム市場へのIPOは見事で、いまでは時価総額450億ユーロほどになっているはずです。

ソフィー いま、投資家にはどのようなことを伝えていますか?

ルシール IPOについてとくに伝えているのは、キャッシュを積み上げておいた方がいいということです。

それから、今年から来年の頭にかけて調達するのはぜったいに避けた方がいいということも伝えています。その時期に資金調達に走る必要がないように、資金をしっかり確保しておいた方がいいでしょう。

好みに合ったフィンテックをユーザーが選び取る

ソフィー ヨーロッパにはどのようなフィンテックサービスがあるのですか?

ルシール 大きな傾向の1つは、ネオバンク(銀行免許を持たず、銀行のプラットフォーム上に自社のサービスを構築する方法) に個人ユーザー向けとSMB向けの両方があるということです。コント(Qonto)はフランスでSMB向けのネオバンクを提供し、6454億円企業になりました。

それからアメリカでは子ども向けのネオバンクや、環境に配慮したネオバンクもありますし、女性向けの投資ファンドも出てきています。今後は個々人の興味に合わせて、選ぶプロダクトも暗号通貨、環境保護など自ら選びとるようになるのではないでしょうか。

Bank as a Service(BaaS)も面白いトレンドの1つです。これはフィンテックではない企業に銀行サービスを提供しインフラになろうとする企業が出てきたということです。

例えばアメリカのPOSシステム及びレストラン管理プラットフォームToast(トースト)がいい例です。もともとToastはPOSシステムや接客、顧客の動向分析などを行うレストラン向けのプラットフォームでした。時とともに決済サービスも提供するようになり、次第にフィンテック企業になっていきました。今では、レストラン向けの金融商品も提供しています。

他には、会計事務所機能を持つ企業が銀行間決済機能を提供したり、給与計算システムがクレジットカードを発行したり、あるいは福利厚生会社が食事券を発行したりなど、サービスは実に多様になってきています。

これらの企業はいずれも、銀行機能を持ち合わせていません。

それから、Eight Roads Ventures JapanがPaidyで大成功したような後払いサービス(BNPL)です。この分野はヨーロッパでも大きく成長しています。

イギリスがフィンテックNo.1になるために取り組んだこと

大内 新しいことをしようとすると、常に規制との戦いになります。ヨーロッパではどのような規制があるのでしょうか。

ルシール イギリス、とくにロンドンは早い段階からヨーロッパにおけるフィンテックのNo.1になりたいと決めていたように見えます。だからこそイノベーションを支持するという明確なスタンスを示していましたね。

そういうこともあってか、イギリスのFCA(Financial Conduct Authority/金融行動監視機構 )はスタートアップに対して早い段階から協力的だったと思います。何か申請しても、ただこちらがじりじりと待つだけでなく、当局と対話しながら申請の通過に向けて調整することができました。スタートアップに対する歩み寄りの姿勢があったと思います。

あるいはブレグジット後のフランスではエンジニアに対してビザを発行しました。これは、スタートアップで働きたいと思ったら数日でビザを発行するというものです。規制当局がフレンドリーであるということだけでも起業家にとってはメリットですよね。

現場に支出管理のオーナーシップを取り戻すSpendesk

大内 ではいよいよ、ヨーロッパのフィンテック市場におけるユニコーンであるフランスのSpendesk(スペンデスク)について教えていただけますか。

ルシール Spendeskは、経費精算支援システムと法人カードSaaSが融合したSMB向けサービスです。部署やポジションごとに法人カードでどれくらい経費を使って良いのか事前に予算を設定しておき、それ以上になる場合は承認が必要というコンセプトです。予め経費の使用ルールを細かく決めておくことで、事後処理ができるだけ少なく済むようにします。

また、どの社員がどれぐらいの金額を利用しているのかリアルタイムに見ることができるため、SMB企業の不正対策にもひと役買っています。CFOや経理のメンバーにコントロールを与えるソリューションです。

Spendeskがユニークだったのは、支出について現場クラスの社員に権限委譲しオーナーシップを持ってもらうという考え方です。

大内 そもそも日本では、現場の一般社員に対してコーポレートカードを渡しません。カードに対する考え方を一変させるようなアプローチですね。

ルシール ええ。それに決済方法は物理カードだけではありません。銀行間決済や、指定したリンクからの決済、バーチャルカードによる決済も可能です。

それから、彼らがうまかったのはSMBのCFOに絞ったマーケティングを行ったことです。CFO向けのコンテンツを充実させ「CFO Connect」というブランドを確立させました。イベントやウェビナー、ブログなどのコンテンツは、このコミュニティのメンバーしかアクセスできません。

CFO限定のこのコミュニティメンバーのうち、60~70%はSpendeskの顧客ではありません。しかしすべて同社の見込み顧客となりました。

大内 こうしたニーズは確実に日本にもありますよね。

ルシール ええ。他の投資先企業にもこの事例を共有しているのですが、「お客様をヒーローにしよう」とよく伝えています。1企業の中でCFOがヒーローになることはそれほど多くないですよね。そこでCFOがステージに立ち、スポットライトを浴びてプレゼンする。そして日々の仕事について他社のCFOと話し合い、ネットワークをつくる。このうえない機会だと思います。

未来のユニコーンに一秒でも早く会いたくて

大内 最後に、どうやってSpendeskの案件を発掘したのでしょうか?

ルシール とにかく早い段階で出会うことを大事にしました。私がSpendeskに出会ったとき、彼らは従業員は5人足らずの会社でした。ヨーロッパのVCは、起業家に少しでも早く会いたいと考えます。ですから、起業家のみなさんは準備が整っていなくてもいいので、いち早くVCに会いにいくことをおすすめします。

投資をしてもらうとき、VCと起業家の双方が互いをよく知ることが大切です。自分たちが何者なのかしっかり伝え、逆にVCは何をしてくれるのかきちんと聞く。そうしておけば、実際に調達に動くときも、柔軟にすぐ会話を始めることができるはずです。

大内 ルシール、今日は非常に有意義な話をどうもありがとうございました。

■ Eight Roads Ventures Japan

Eight Roads Venturesは大手資産運用会社のフィデリティの資金を基に投資を行うベンチャーキャピタルファンドです。ヘルスケア領域を含む革新的技術や高い成長が見込まれる企業へ、米国、欧州、アジア、イスラエルとグローバルに投資活動を行っています。業界に対する知見とグローバルなネットワークを最大限に活用し、投資先に対してハンズオンで経営を支援し続けています。

URL: https://eightroads.com/en/

Facebook Page: https://www.facebook.com/eightroadsventuresjapan