<2023年版エンデバー・カタリストレポート要約>過去の市場分析と今後の予測📈

(2023年12月時点のデータに基づく)

2023年、世界のベンチャーキャピタルは大きな後退を経験しましたが、実際には、これは通常の状態への回帰でした。

メディアのヘッドラインでは、投資額、企業評価、および取引規模の減少が強調されましたが、これらの数字は2020年以前の水準と密接に一致していました。アーリーステージへの投資は強固で、ベンチャーキャピタル市場全体は、特にフロンティア産業(AIなど)において、今年後半に再び楽観的な見方を示し、金利低下と堅調な株式市場も楽観的な見通しを後押ししました。

この流れは2024年の投資活動の活発化につながるのでしょうか?

時間が経過しなければわかりませんが、最悪の事態は過ぎ去ったように感じられるのは確かです。世界市場は引き続き、より高いレベルの経済的・地政学的不確実性を反映していますが、GPもLPも同様に、投資を継続することの重要性を強調しています。

「市場にタイミングを合わせるのではなく、市場にいる時間が重要である」という古い格言は、公開市場でも非公開市場でも、長年にわたって繰り返し真実であることが証明されてきました。

エンデバー・カタリストのグローバルな視点

わずか10年あまりの間に、私たちは4つのファンドで5億ドルを調達し、世界37市場の300以上の企業に投資し、世界的に繁栄する起業家エコシステムを構築するというエンデバーのミッションの推進に貢献してきました。設立当初から、エンデバーの非営利ミッションに持続的に資金を供給し、エンデバー起業家を財政的に支援し、LPにリターン(及び新興市場に対する認識)をもたらすことで、そのミッションを強化するための信頼できる収入源を作ることを目指してきました。

新興市場におけるベンチャーキャピタルの歴史

ベンチャー・キャピタルはそのサイクルによって定義されますが、エンデバーは過去12年間、世界42の市場で事業を展開してきました。

私たちのポートフォリオではどうでしょうか?

新興市場への投資をめぐるセンチメントが変動しているにもかかわらず、私たちはこれらの市場の長期的な可能性を常に信じて投資してきた結果、それが実を結んだのです。

主要な投資家が新興市場に注目

2021年、2022年、私たちは世界の投資家たちが新興市場に集まる姿を見守り、2023年にはその多くが飛び立つ姿を見送ってきました。新興国は、革新的な新興企業や勇気ある創業者が先導するユニークな機会に満ちています。世界的な問題を解決し、かつてはシリコンバレーにしか存在しなかった倍率や出口を達成する現地企業が増えるにつれ、世界中の投資家が注目するようになるでしょう。

現在、多くの新興市場では、力強くローカルに焦点を当てたアーリーステージに出資をする投資家が増えていますが、歴史的にはより後の段階でより大きな資金を提供する意向のあるローカルの支援者が不足しており、これがスタートアップにとって危険な資金調達のギャップを生んでいます(スペインのベンチャーランドスケープの研究がこの課題を浮き彫りにしています)。しかし、新たな成長段階のファンドがラテンアメリカ、東南アジア、およびサブサハラアフリカに焦点を当てて登場することで、この状況が変わりつつあります。私たちはこれらの市場での資本提供者のフルスタックが、成熟度と将来の成長潜在性を表す兆候であると見ています。

ベンチャーキャピタルの活動はパンデミック前の水準に戻る

2021年、2022年の資金熱の後、世界的な傾向に合わせて、エンデバーは2023年にベンチャーファンディングで大幅な後退を経験しました 。しかし、過去3四半期で投資活動が上昇傾向にあり、最終的にはパンデミック前の展開レベルと調整されつつあります。(図3と4を参照)。

2022年には、700以上のファンドが過去最高の1,600億ドル以上の新規資金を調達しました。これは、2021年に記録した1,500億ドル超のベンチャー資金調達に続くものです。この期間に多額の資金が調達され、2023年にはほとんど資金が投入されなかったため、2024年に向けてのドライパウダーは十分にあります。

今後については、忍耐強く、長期的な戦略的見通しを維持する予定です。

2021年、2022年の資金調達水準にすぐに到達するとは考えていませんが、新興市場のベンチャー・キャピタルには大きな上昇ポテンシャルがあり、今後も持続的な成長が見込まれます。

10年以上にわたり運営する中で、315件の投資に3億1,000万ドルを投じた。

ラウンドサイズと評価額のリセット

ベンチャーキャピタルの修正は段階ごとに均等に感じられた訳ではありませんでした。投資家は、小規模な早期段階の企業への投資を一貫したペースで継続しましたが、後期の資金調達ラウンドでは手を引き、経済的および短期の流動性の不確実性から自らを保護する一方で、このセグメントを低迷させました。

私たちが参加したシリーズAラウンドのプレマネー評価額の中央値は、2023年には前年比16%減の6,800万ドル程度とかなり底堅いです。しかし、私たちが参加した高成長後期企業ラウンド(シリーズD+)のプレマネー評価額の中央値は、前年比77%減の約2億5,000万ドルとなりました。後期ステージでは、多くの投資家がこのアセットクラスから完全に撤退し、残った投資家もはるかに慎重になっているのです。(図5と6を参照)。

これらの影響は世界中で異なりますが、私たちのポートフォリオ内では、アフリカとヨーロッパが中央値のプリマネー評価において最も大きな年次変動率の減少を経験しました(それぞれ92%および72%)。一方で、MENAT地域は最も強靭な地域であり(16%の減少)、主に政府の支援によるものです。アジアとラテンアメリカは、それぞれ中央値のプリマネー評価において約50%の減少を記録しました。(図7参照)。

希薄化を最小限に抑えるため、バリュエーションの低下により、ラウンドの規模はステージを問わず世界的に縮小しています。私たちのポートフォリオでは、ラウンド規模の中央値は2022年から2023年にかけて60%減少し、資金調達総額は2022年の40億ドルから2023年にはわずか10億ドルになりました。(図8参照)。

2022年下半期に市場が変動し始めると、スタートアップには「現金を保持し、ランウェイを延ばし、収益性を達成せよ」との警告がありました。多くの企業がこれに従いました。しかし、現金は限られたものであり、多くの企業が市場に接近し始めています。以前の評価が2021年/2022年のピーク水準にある中、多くの企業が今年は横ばいまたはダウンラウンドに直面する可能性があります。2023年第3四半期において、ダウンラウンドは全世界のベンチャー投資ラウンドの約20%を占め、これは2021年の5%と比較しています。そして、その割合は上昇傾向にあります。雄大なものではないものの、ダウンラウンドは健全なプライベート市場の通常の特徴であると主張できるでしょう。

レイトステージ(主にシリーズD+)のバリュエーションが前年同期比-77%と最も大きく調整された。

シリーズAとシリーズCは、前年同期比-30%と同様に減少し、最も影響の少ないステージであった。

ローカルスタートアップがグローバルな利益をもたらす

エンデバーのモデルは、高業績企業は世界のどこからでも生まれる可能性があることを証明してきました。エンデバー・カタリストのポートフォリオだけでも、22の市場から51のユニコーンが誕生しています。南アフリカ、ブルガリア、マレーシア、チリを含む11の市場で、最初のユニコーン(10億ドル以上の企業)に投資しました。

10年前、ベンチャーキャピタル全体の3分の2は、米国に本社を置く新興企業によって調達されていましたが、今日、新興企業への投資の半分以上は米国外の企業によって調達されており、エンデバー・カタリストはこの変化を最前列で目の当たりにしてきました。(図10参照)。

新興市場は、米国、中国、インドに比べ競争力が低いままであり、大きな潜在的可能性を秘めています。次の世界的なフィンテック企業は、ウルグアイ(例:dLocal)やその他の新興経済国から容易に生まれる可能性があります。今日の市場では、創業地や従業員の所在地に関係なく、企業はグローバルな問題を解決し、世界中の顧客にサービスを提供するために規模を拡大することができます。例えば、レバノンのユニコーン企業で、180カ国で迅速かつコンプライアンスに則った雇用を支援する雇用プラットフォームを運営するOyster HRや、ブラジルの若いオープンソース・コミュニケーション・プラットフォームのRocket.Chatは、すでに150カ国で数百万人のユーザーを抱えています。

エンデバーは42の市場に進出し、時間の経過とともにますますグローバルに多様化しているが、ラテンアメリカが最大の市場であることに変わりはない。

歴史的に、ラテンアメリカ(LATAM)は、エンデバー・カタリストのポートフォリオの16%を占めるブラジルを筆頭に、最も活発な市場です。2021年には、メキシコとコロンビアもこの地域で多額の資金を獲得し始め、ラテンアメリカがベンチャー資金調達において世界で最も急成長している地域となりました。2022年以降、中東・北アフリカ・トルコ(MENAT)地域における当社の投資活動は、エジプトとサウジアラビアへの投資に後押しされて加速しています。エジプトのベンチャー活動は過去5年間一貫して成長しており、サウジアラビアは起業家精神とベンチャーキャピタルを刺激するために開始された刺激的な政府のイニシアチブの恩恵を受けています。米国、アフリカ、東南アジア、ヨーロッパにおけるエンデバーの投資活動も、これらの市場におけるエンデバーのプレゼンス拡大に歩調を合わせて成長を続けています。(図11参照)

ブラジル、メキシコ、インドネシアが最も活発な市場のトップ3である。

私たちの長期的な取り組み

ベンチャーキャピタルはブームとバストを繰り返すビジネスであり、誇大広告や群集心理に陥りやすく、予測が難しいと言われます。また、起業家エコシステムの生命線でもあるのです。ベンチャーキャピタルは、独立した考えの持ち主、忍耐強さと粘り強さ、そしてリスクを厭わない人々に多大な報酬を与えます。ベンチャーキャピタルと起業家精神が特に不安定な新興市場では尚更です。

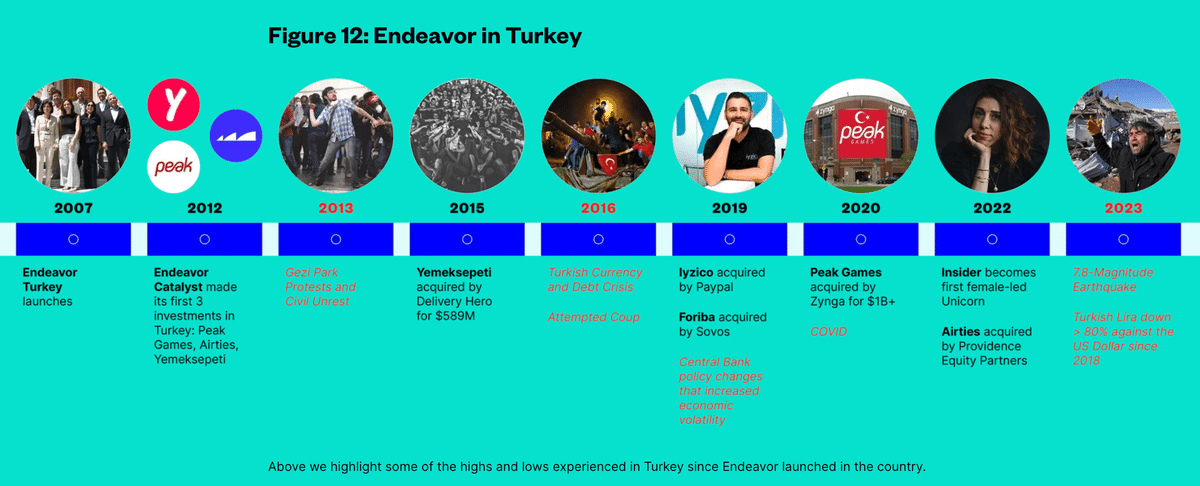

その一例として、トルコでの成功にスポットを当ててみましょう。

私たちは2012年にトルコで最初の投資を行いました(Peak Games、AirTies、Yemeksepeti)。エンデバー・トルコのマネージング・ディレクターであるAsli Kurul Türkmenは、その後の10年間で「うまくいかなかった主なマクロ的出来事」を要約するよう尋ねられ、こう答えました。

「基本的には、巨大な小惑星が衝突してくるようなこと以外は全てです。」

冗談はさておき、トルコは社会的・政治的不安、経済的混乱、そして自然災害に見舞われました。共同投資家の何人かがこの国から撤退していったにもかかわらず、私たちはこの道を歩み続け、この間に11件の追加投資を行いました。それから10年以上経った今、トルコは私たちの全ファンドで最もパフォーマンスの高い市場となっています。

そして初期の3つの投資に関してはどうでしょう?

Peak Gamesは2020年6月にZyngaに18億ドルで買収され、AirTiesは2022年4月にProvidence Equityに非公開で買収され、Yemeksepetiは2015年5月にDeliveryHeroに6億ドルで買収されました。困難にもかかわらず、あるいは困難があるからこそ、トルコは10億ドル以上の価値を持つ企業を6社も輩出する、起業家エコシステムの盛んな国となったのです。

デジタル化とAIはもはや必須条件

新興経済では、デジタル変革はもはや贅沢品ではなく、成長の前提条件となっています。技術革新は、既存のビジネスモデルが変革されるか、新しいビジネスモデルが台頭するための機会を生み出しました。セクターアグノスティックなファンドとして、私たちはこれらの多様でダイナミックな企業に直接エクスポージャーを持つことができます。(図13参照)。ユーザーがテックにより精通し、より適したソリューションを求める中で、自動化とデジタル化は業界全体で加速しているのです。

B2Bソフトウェアとフィンテックが当社の最大産業である一方、スマートシティ&気候およびマーケットプレイスは急成長産業である。

2023年のベンチャー企業の資金調達額は大幅に減少しましたが、AIは明るい話題であり、前年比で増加傾向にあります。注目すべきは、AIは特定の業界に特化したものではなく、それ自体が個別のセクターでもないことです。

バイオAI企業のInstadeep(チュニジア)、食品AI企業のNotCo(チリ)、ソフトウェアAI企業のAlcatrazAI(ブルガリア)のように、まったく異なる企業間で適用可能な一連のテクノロジーなのです。今後数年間で、AIは誇大広告を超え、技術の実現性が定着するにつれて、実用性と効率性に焦点を当てるようになると考えています。企業は現在、複雑なデータ管理やコンピューティングリソースの高コストなど、AIをうまく導入するための現実に直面しており、多くの企業は実行可能なビジネスモデルに焦点を当てることを余儀なくされているのです。

フィンテックは、2023年の投資額の31%を占め、エンデバー・カタリストのポートフォリオの中で最も活発な産業であると言えます。

非金融分野の企業がゼロから金融インフラを構築することなく顧客に金融サービスを提供することを可能にするエンベデッド・ファイナンスのブームは、この分野でのイノベーションと投資の道を開きました。また、規制の明確化とウォール街の参入により、デジタル資産とトークンはより安全で主流なものになると考えています。

コモディティ、通貨、株式など、現実世界の資産のトークン化が進んでおり、バンク・オブ・アメリカはデジタル資産普及の重要な原動力になると予想しています。特に新興市場におけるWeb3の応用は非常にエキサイティングであり、世界的な金融セクターの継続的な革新と破壊にとって良い兆しと言えます。

宇宙、グリーンテック、バイオテクノロジーなどのフロンティア産業は、それぞれセクターや地理的な追い風を活かして成長を続けています。例えばアジアでは、ASEAN加盟国10カ国のうち9カ国が2050年までにネット・ゼロ・エミッションを達成することに強くコミットしていることから、グリーンテック(農業や養殖業を含む)への関心と投資が引き続き拡大すると予想されます。エンデバー・カタリストは、各市場における技術革新の波について独自の視点を持っています。下の図では、当社が各産業に行った地域別投資件数をご覧いただけます。(図14参照)。

フィンテック、コマース、B2Bソフトウェアの上位3業種が、当社の投資案件の62%を占める。

開閉する流動性の窓

2021年、2022年に流動性が急増した後、2023年は調整の時期に入りました。2021年のIPOとSPACブームにより、新しい公開企業のクラスが誕生しましたが、これらの企業はまだ公の場に出るには準備が整っていませんでした。これらのゾンビ企業は、新しい債務を負担することで浮上し続ける収益性のない事業で、米国株の11.5%を占め、市場の期待を下回っています。高金利の環境が続く中、破産や第11章の申請が増加すること、そして非上場化の取引が増えることが予想されます。一部の企業にとっては、第11章の適用または非上場のシナリオがより持続可能な成長のための第二のチャンスを生むことがあります。

IPOのパフォーマンスが振るわない中、2023年の公開市場は強力な成長と収益性、あるいは収益性への明確な道筋を持つ企業に対してのみ選択的に開かれていたのは納得できることです。多くのIPO前企業(エンデバー・カタリストのポートフォリオに含まれる企業含む)は、より好都合な市場状況を待ち望んで、公開計画を延期しました。

流動性へのニーズと公開市場の安定性の欠如は、クロスボーダーM&Aの増加に寄与しており、これは過去10年以上にわたって当社の主要な流動性供給源となってきました。

資本力のある企業は、市場シェアを拡大し、業界リーダーとしての地位を固めようとするため、中核事業において買収を継続すると思われます。

特にフィンテック、B2B eコマース、ロジスティクスなどの過密セクターでは、アフリカやアジアの成長ステージの新興企業でこの傾向が見られます。

これは、起業家のエコシステムを強化し、より良いグローバル・ソリューションを提供するための重要なステップです。

また、PEファームなどの金融スポンサーは、過去最高額の資本を保有し、割安な価格で新興企業を買収する現在の機会を活用して買収を行っています。

厳しい資金調達環境にもかかわらず、優良企業は依然として優勢です。

今年は、2つのエグジットが実現しました。

チュニジアのAI意思決定企業InstaDeepはBioNTechに6億5,000万ドル以上で買収され、アルゼンチンの従業員体験プラットフォームGOintegroはEdenredに買収されました。

流動性の窓はベンチャーアセットクラスにとって新しいものではありませんし、それらの間の流動性の危機をうまく航行することは、スタートアップとベンチャーキャピタル企業の長期的な生存にとって鍵となるのです。

エンデバー・カタリストの300社を超えるポートフォリオ

私たち、エンデバー・カタリストのポートフォリオに含まれる300社以上の企業の背後には、大きな夢を抱く380人以上の影響力のある起業家がいます。彼らは、世界中の様々な業界で生活と経済を変革しています。

詳細は以下をご覧ください!