与信をざっくり理解する -日本編-

こんにちは、大野エイトです。

今回は日本における個人向け与信審査についてまとめてみました。

信用スコアと呼ばれる最新の与信審査方法がどのように日本で拡大しているかをざっくり理解する為に、従来の与信審査を中心に制度や法律等をまとめました。

実際に貸金業者で働く中で感じる与信領域の課題や、アメリカ、中国等海外の与信状況についても今後書いていく予定です。

また、Twitter上でフィンテック領域等のニュース等についてラフに呟いているので、フォローしていただけると嬉しいです。→@eito_ono

与信とは

与信(Credit)とは、「取引先と何らかの取引を行う際に、その代金を回収するまでの間に相手方に対して信用を付与すること」をいいます。

出典:与信とは?与信管理をしっかりと行い取引先からお金を回収しよう!(Finance&Robotics)

例えば、Aさんが貸金業者に「10万円を3ヶ月後に返すので貸してください。」と申し込んだとします。

すると貸金業者はAさんの個人情報や信用情報を見て、「この人は10万円(利子付)を3ヶ月後に返す能力があるのだろうか。」と審査します。

その後、「よし、貸そう。」と判断したら、それはAさんが3ヶ月間貸金業者から信用を付与されたことになります。

信用を付与するシーンは、例に挙げたような借入やクレジットカードの発行等があります。

与信審査とは

与信を実行するために、与信審査を行います。

与信審査とは、「取引先の情報を調べて、取引の可否や金額を判断すること」をいいます。

出典:与信審査とは? 与信審査力を高める方法(Alarmbox)

与信審査は信用情報をもとに行われます。

信用情報とは、「信用取引に関する過去から現在までの取引事実を客観的に表した情報」をいいます。

信用情報には、クレジットやローンなどを利用した際の契約内容や返済・支払状況(期日どおりに返済・支払したかなどの利用実績)、利用残高などに関する情報があります。

出典:信用情報について(JICC ホームページ)

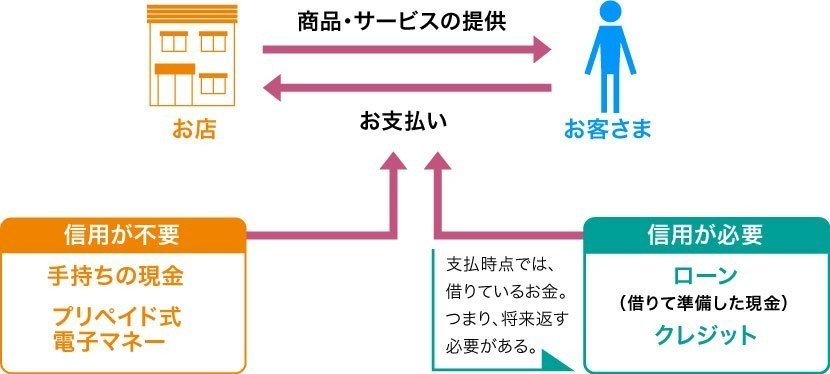

手持ちの商品やサービスを購入する際、手持ちの現金以外の支払い手段として、ローンやクレジットを利用します。その際に必要となるのが信用力です。

出典:JICC ホームページ

信用情報と信用情報機関

では、具体的にどのような手順で与信審査を行っているのか、また、信用情報が扱われているかについてまとめていきます。

まずは与信審査の流れを、簡単な事例を使って説明します。

図:筆者が作成

①Aさんが「10万円を貸してください」と貸金業者に申し込む

②貸金業者が指定信用情報機関でAさんの信用情報を照会する

③指定信用情報機関が貸金業者にAさんの信用情報を提示する

④貸金業者がAさんに10万円を貸す

⑤貸金業者がAさんに10万円を貸したことや返済があった事などを指定信用情報機関に報告する

大まかにまとめるとこのような流れとなります。

ここからは、③の信用情報を扱う指定信用情報機関について触れていきます。

信用情報は、指定信用情報機関によって提供されます。

指定信用情報機関は、貸金業法や割賦販売法で定められており、各法律に基づき信用情報の提供等に関する業務を行う者として内閣総理大臣の指定を受けた法人信用情報機関のことをいいます。

貸金業法においては、過剰貸付を防止するために、指定信用情報機関の信用情報を利用し顧客の総借入残高を把握して返済能力調査を行うことが義務付けられています。

出典:指定信用情報機関制度とは(JICC ホームページ)

また、割賦販売法においては、過剰与信防止策として消費者の支払能力を超えるクレジット契約の締結を禁止するため、クレジット業者に支払可能見込額の調査が義務づけられています。そして支払可能見込額の調査を行うにあたり、他社のクレジット債務額や支払状況を調査するために指定信用情報機関の提供する信用情報を利用することが義務づけられています。

出典:割賦販売法 指定信用情報機関制度(CIC ホームページ)

これらの法律に基づく指定を受けた指定信用情報機関が日本には2社存在します。

1社目は、JICCです。

JICCは、貸金業法に基づく指定信用情報機関で、消費者金融会社、流通系・銀行系・メーカー系クレジット会社、信販会社、金融機関、保証会社、リース会社など与信事業を営む幅広い事業者が加盟しています。

出典:JICCについて(JICC ホームページ)

2社目は、CICです。

CICは貸金業法および割賦販売法に基づく指定信用情報機関です。信販会社・百貨店・専門店会・流通系クレジット会社・銀行系クレジットカード会社・家電メーカー系クレジット会社・自動車メーカー系クレジット会社・リース会社・保険会社・保証会社・銀行・農協・労働金庫・消費者金融会社・携帯電話会社 などが加盟しています。

出典:信用情報機関の役割|CICとは(CIC ホームページ)

なお、厳密には指定信用情報機関ではないものの、主に銀行業界が加盟している信用情報機関として、JBA(全銀協)が運営するKSC(全国銀行個人情報センター)も挙げられます。KSCは主に銀行、農業協同組合、信用金庫等が加盟しています。

出典:センター会員一覧|全国銀行協会(全銀協 ホームページ)

消費者がローンを申し込んだりクレジットカードの発行を申し込んだりする際クレジットやローンなどを利用する際、貸金業者やクレジットカード会社クレジット会社や消費者金融会社等の金融機関は、加盟している指定信用情報機関上の信用情報を確認します。

出典:信用情報について(CIC ホームページ)

CIC・JICC・KSCの3機関は、信用情報の相互共有を行なっております。

出典:JICC ホームページ上の画像を筆者が編集

3機関が信用情報を共有しているネットワークをCRIN(Credit Information Network)といいます。

また、JICCとCICは貸金業法の規定に従い、CRINとは別にFINE(Financial Information Network)という形態で信用情報を相互に共有しています。

この取り組みにより、貸金業者やクレジットカード会社が全ての信用情報機関に加盟していなくても、他の信用情報機関が有する信用情報を参照することで、ユーザーへの過剰貸付や多重債務などを防止することが可能になります。

出典:他信用情報期間との情報交流(JICC ホームページ)

信用情報をもとにした与信審査は信用スコアサービスでも使われているのか

J.ScoreやLINE Scoreといった信用スコアサービスは、自社独自のスコアリングを用い与信審査を行なっている印象が強いですが、全く新しい独自の審査を行っているというわけではなく、貸金業法や割賦販売法に基づき指定信用情報機関が持つ信用情報を用いています。

出典:当社の加入する信用情報機関(J.Score ホームページ)

出典:LINE Credit ホームページ

こうした指定信用情報機関の信用情報に加えて、サービス上でユーザーに質問をすることや、自社の別事業上のユーザーのデータを連携させる等してスコアリングを行なっています。

例えばJ.Scoreでは、運動や学習、睡眠、お金等の行動習慣を記録するシステムや、みずほ銀行、ソフトバンクやワイモバイル、Yahoo!JAPANの情報を連携することでスコアを算出しています。

また、LINE Creditは個人情報等に関する15の質問への回答結果、そして、LINE PayやLINE家計簿等のLINEサービスの利用状況をもとにスコアを算出しています。

出典:AIスコアを上げるには(J.Score ホームページ)

出典:LINE Credit ホームページ

信用情報に加え独自のスコアリングを参考にする与信審査は、今後日本においてスタンダードになると僕は考えています。

様々なサービスを通じて与信が行われる事で、個人の生活スタイルに適した精度の高い信用(Credit)が個人に提供されると感じています。

僕が所属するCrezitは、一人一人に最適化された与信をつくることを実現するべく、様々なサービス会社に与信の基盤を提供する取り組みを長期的に行っていく予定です。

最後に

金融領域の変革は長い旅路になりますが、日々ワクワクが止まりません。

Crezitは与信の世界のアップデートに共に挑戦するメンバーを募集しております。

まだまだ創業2年目のスタートアップにジョインする事を大きなチャレンジと感じられる方もいらっしゃるかもしれませんが、その分自分の力で金融領域を変革できる悦びも大きいかと思います。

ご関心のある方は是非一度、代表の矢部とお話しください。

応募される際は下記のbosyuからお申込みください。

ご覧いただき有難うございました!

この記事が気に入ったらサポートをしてみませんか?