日本版S&P 500のJPXプライム150指数についてメモ

JPXプライム150指数開発のねらい

日本の株式市場では日経平均やTOPIXといった株価指数が長年に渡って使われてきました。

一方で、最近の投資背景を踏まえ、2023年7月から「JPXプライム150指数」という新しい指標がJPXから運用開始されました。日本取引所(JPX)のサイトに、この背景について記載されています。

資本収益性(ROEとエクイティ・スプレッド)と市場評価(PBR)の観点で銘柄が選定されています。

昨今、日本企業の価値創造の実態について注目が高まっていますが、例えば、東証プライム市場においては将来の価値創造の期待を表すPBR(株価純資産倍率)が1倍を超えている上場企業は約半数に留まっている状況であり、株主資本コストや株価を意識した経営の実現が求められています。

こうした状況を踏まえ、今般、東証プライム市場に上場する時価総額上位銘柄を対象に、財務実績に基づく「資本収益性」と将来情報や非財務情報も織り込まれた「市場評価」という、価値創造を測る二つの観点から選定した銘柄を「価値創造が推定される我が国を代表する企業」と位置付け、これらの銘柄により構成する新たな株価指数「JPXプライム150指数」を開発しました。

なお、上記のうち「資本収益性」については、ROE(株主資本利益率)と株主資本コスト(投資者の期待リターン)の差である「エクイティ・スプレッド」を、「市場評価」については株価をBPS(1株当たり純資産)で割った「PBR」を指標としてそれぞれ採用します。

具体的な選定方法は以下のとおりです

配布資料から、PBR・ROE・売上高成長率・EPSのベンチマークをS&P 500やSTOXX Europe 600にしていることがわかります。

JPXプライム150に含まれない主要銘柄

選定基準が資本収益性、及び、市場評価としているため、トヨタやメガバンクはJPXプライム150に含まれていません(最新の選定は2023年5月) 。

トヨタ自動車(7203)の場合、PBRが1未満だったため、除外されました(2023年年末時点では1.10)。

銀行株もPBRの観点からJPXプライム150には含まれていません。2023年末のPBRを確認すると、三菱UFJ(8306)が0.79、三井住友F(8309)が0.67です。

結果的に、JPXプライム150とTOPIXのウェイト上位銘柄は大きく異なります。

『現在の株式市場はPBR1倍割れ企業の経営改革や国内景気の持ち直しを期待する大きな流れになっているとし、「そうした市場や企業の変化に対する期待値が反映されない指数になっている」』という声もあります(参考 2023/08/03)。

パフォーマンス

日本取引所グループはTOPIXとJPXプライム150指数の資産モデルに基づくパフォーマンスも公開しています。長期的には、JPXプライム150がTOPIXを上回ることを期待できます。

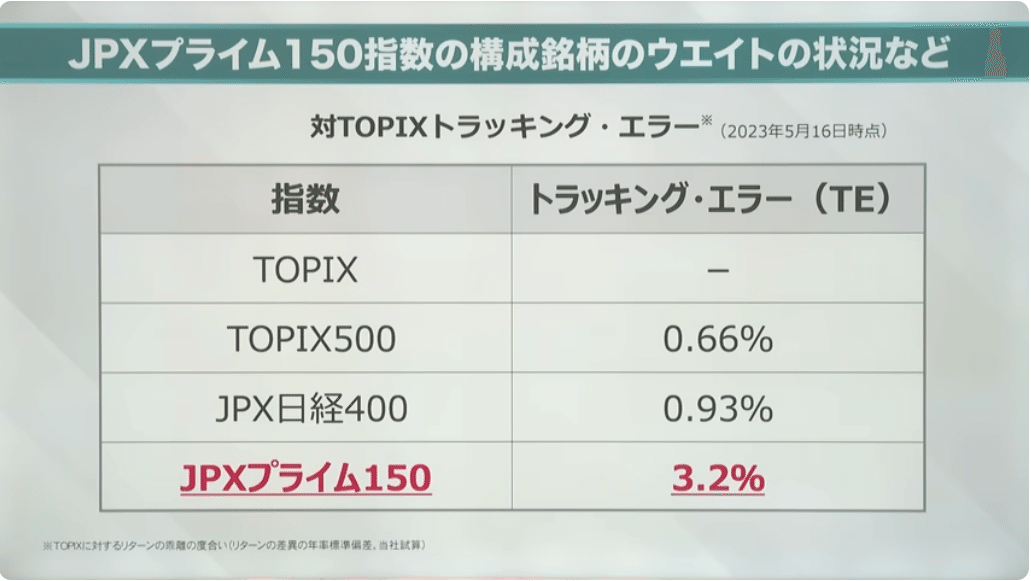

対TOPIXのトラッキングエラーは3.2%とアグレッシブです。

JPXプライム150連動商品

大和アセットマネジメントがJPXプライム150と連動対象とする初めてのETF

「 iFreeETF JPXプライム150(2017)」が2024/01/24に上場します。信託報酬は0.16%と良心的です。

投信の誕生も待ち遠しいです。