Chapter 5 -リスク分散かつチャンスに注目-(全8章)

1つ前の章はこちらからどうぞ

それでは以下に5章を記します。

5-1 収入ルートを増やすには

日本では、同じ企業で正社員をつづけ、定年まで働き続ける終身雇用が一般的です。しかし近年は成果主義を導入する企業の増加や、働き方および考え方の多様化により、転職市場も活性化しています。

2019年には、日本の大手企業を中心に構成された経済団体である経団連からも「企業が終身雇用を続けていくのは難しい」と言及されています。また同じ頃に、日本最大手の自動車メーカーであるトヨタ自動車も「終身雇用の維持は難しい」と言及しています。

3章では社会のトレンドとして、日本人口の減少・高齢化について紹介しました。この現象により、年金をまだ受給していない世代では、今後年金を十分にもらえないと考えている方も多いと思います。昨今のインフレ、物価上昇、社会情勢や気候の変化などを考えると、収入だけでなく、食材・生活インフラの多様化も検討が必要となっています。

終身雇用の限界、頼れない年金に不安を感じて、これまでの働き方によって得ていた収入だけでなく、二つ目、三つ目の収入ルートを検討する人が多くなっています。

収入ルートを増やすために、時間をつくって副業したり、株式投資やNISA、不動産投資をはじめる人が増え、メディアでそれらの特集やキーワードを目にする機会も増えました。株式投資や不動産投資をはじめるには、投資について調べる時間や元手となるお金も必要です。いざ投資してみても、企業業績の変動や不動産の需要変化、さらには世界や国全体の景気に左右され、株式および不動産の個別投資も影響を受けます。

そして忘れてはならないのは株式市場にも不動産市場にも、それを生業(なりわい)とする機関投資家や投資のプロが存在します。機関投資家というのは、顧客から拠出された資金を運用・管理する法人投資家の総称です。

例をあげると、投資顧問会社、生命保険会社、損害保険会社、信託銀行、年金基金などです。機関投資家は大量の資金をまとめて運用するため、市場に与える影響も大きいです。

このようなことから個別銘柄の株式投資だけでなく、機関投資家が運用する投資信託も活用する方、不動産を所有するのではなく、機関投資家が運用するREIT(不動産の投資信託)を活用する方もいます。いずれにおいても短期的な投資リターンを狙ったものではなく、中長期的な投資となります。または短期的なリターンをねらい、FXをはじめる方や、投資ではなくギャンブル・宝くじにかける方もいます。

どの投資をするにしても「タイミング」「組み合わせ」次第で結果は変わってくるものです。投資に「100%確実」というものはありませんので、リスク分散やリスク許容度を考慮した投資が肝要となります。

5-2 機関投資家の投資プロセスとは

機関投資家は多くの顧客から資産を預かって投資を行っており、以下のような社内プロセスを経て投資の実行、ポートフォリオの構築を行っております;

1) スクリーニング(条件に見合う銘柄探し)

2) 投資対象銘柄の選定

3) 企業訪問、決算説明会聴講

4) 投資先検討会議

5) 業績予想とバリュエーション(企業価値評価)の検討

6) 投資実行、ポートフォリオ構築

7) 投資先銘柄の監視評価、ポートフォリオ運用、アセットアロケーション

機関投資家は、投資に至るまでにこれだけのプロセスをかけています。実際にはさらに多くの項目や時間をかけ、内部で蓄積されているデータや社外のデータアナリティクス、アドバイスも活用しています。

個人の投資家が、機関投資家と同じようなプロセス、時間、データをかけて投資先の検討を行うことは困難です。

5-3 個人のバイアンドホールド戦略

5-3-1 個人投資家だからこそできること

それでは個人投資家はどのようなプロセスを経て投資をしているでしょうか。以下のような流れで投資する方が多いと思います;

1) ネットや書籍で投資の情報収集

2) 歴代の著名投資家や、近年有名なブロガーやYoutuberの投資銘柄を参考にする。または独自目線で個別銘柄を選定する。

サラリーマンや別の事業を本業としている個人投資家は、時間もお金もかけることができず、上記のような流れで投資を考えることが一般的です。機関投資家のように、投資先企業を訪問したり、お金をかけて外部データアナリストの意見を受けるようなことは、個人投資家には困難です。

しかしながら、投資プロセスに対する見方を変えてみると、個人投資家だからこそ有利に動ける部分もあります。それは「あなたひとりだけでも」、社会の変化を察知し、勘所をおさえていれば、すぐに投資することができる、ということです。

機関投資家は多くの顧客から資産を預かって運用するため、損失は極力避けなければならず、投資実行までに複数のプロセスをこなす必要があります。

一方、個人投資家は「自分の手元資金で、自分のリスクコントロールをして、自分ですぐに投資判断できる」というように、投資判断とプロセスが少なくてすみます。投資はまさに「自己」責任となり、損失を受けるのも「自分」となります。

そんな個人投資家にとって、投資戦略のひとつである「バイアンドホールド戦略」(Buy and Hold)をとれる機会がいま存在すると考えています。

それが有望なトークン銘柄に先行投資し、バイアンドホールドするというものです。(トークン銘柄の主たるものとして、セキュリティトークンとネイティブトークン)

バイアンドホールド戦略は、株式投資や不動産投資においてよく使われる言葉・戦略ですが、これからのデジタル化社会で普及していく「トークン」にも通用するものです。

5-3-2 バイアンドホールド戦略の賛同者

ウォーレン・バフェット氏はバイアンドホールドを投資哲学のひとつとしており、有望な株式が割安なうちに投資し(Buy)、その銘柄を長期保有(Hold)することで、大きな資産を築き上げました。バフェット氏の過去の発言をいくつか列挙すると、株式投資だけでなく、トークン投資にも応用できる示唆があります;

『多くの人はみんなが株式市場で加熱しだすと興味をもつが、本当はみんなの興味がないときに興味をもたないといけない』

→ みんながトークン投資に興味がないときに興味をもつべきではないか

『多くの人はお金がどこに居たのかを議論するが、私はお金がこれからどこに行くのかに興味がある』

→ これからお金は、デジタル化社会・トークン化経済に流れていくのではないか

『みんなが貪欲になっているときは恐る恐る、みんなが怖がっているときは貪欲に』

→ みんなが株式投資やNISA、不動産投資に貪欲になっている。一方、みんなはトークン投資のことを知らず、「暗号資産」という言葉でひとくくりにして怖がっている。

『自分が理解できないビジネスには投資しないこと』

→ 自分が理解したうえで、トークン投資をすること

5-3-3 バイアンドホールド戦略のメリット

バイアンドホールド戦略のメリットとして以下の3つがあります;

1) キャピタルゲイン(値上がり益)がねらえる

2) インカムゲイン(配当益)もねらえる

3) 細かな売買を繰り返さなくてよい

将来有望な投資対象の事業が好調にすすみ、実績と注目が高まっていくと、それが単価にもあらわれ、キャピタルゲインをねらうことができます。また事業好調であれば、投資家へのリターンとしての配当額も右肩上がりで増えていき、インカムゲインの成長も見込めます。

そして見事にキャピタルゲインとインカムゲインが成長する投資をすることができれば、その投資をずっと保有し続けるだけでよく、細かな売買を繰り返す必要はありません。割安で将来性ある有望な投資銘柄をバイアンドホールドすることは、まさに個人投資家に好適です。

5-3-4 バイアンドホールド戦略のデメリット

一方、バイアンドホールド戦略のデメリットとしては以下の2つがあります;

1) 中長期的に持ち続けることで、含み損が大きくなる可能性も

2) 最悪の場合は、投資元本まるまるを失う可能性も

いわゆる塩漬け銘柄を多く保有してしまうかもしれないというリスクがあります。また仮に10万円を元手に投資したあと、数年後、数十年後に、その価値は1万円以下にまで下落している可能性もあります。最悪の場合は投資元本の回収ができないことも想定しておかないといけません。各自の資産額や収入、ライフイベントも考慮し、リスクを見込んで投資することが大切です。

5-4 キャピタルゲインとインカムゲイン

トークン投資でもキャピタルゲインとインカムゲインを得ることができます。株式や債券などの有価証券にブロックチェーン技術を活用したものをセキュリティトークン(デジタル証券)といいます。各国の証券規制委員会によって認可されることで、セキュリティトークンが発行されます。株式と同様に値上がり益であるキャピタルゲインを狙えることはもちろん、株式配当のようにインカムゲインも得ることができます。

たとえば、デジタル証券プラットフォーマーのINX社が発行しているINXトークンでは、以下のように配当を定義しています。この配当方針を守らなければ、INX社は証券法違反となってしまいます。

『各INXトークン(端数を含む)は、当社が最初にINXトークンを売却した際の現金収入(「調整後営業キャッシュフロー」)を除く、当社の営業活動による累積キャッシュフロー40%の比例配分金を受領する権利を保有することになります。2021年以降、分配金は年ベースで計算され、直前の3月31日にINXトークンを保有する当事者(当社またはその子会社を除く)に対して4月30日までに支払われる予定です。』

(原文は以下URLの英文参照)

出典; https://www.sec.gov/Archives/edgar/data/1725882/000121390020023202/ea125858-424b1_inxlimited.htm

次にネイティブトークンについても紹介します。ネイティブトークンとは分散型台帳技術ネットワークから発行されている、そのネットワークの検証や維持のために使われるトークンのことです。

たとえばConstellation NetworkというネットワークはDAGというネイティブトークンを発行しています。DAGトークンは発行上限が定義されており、社会的需要が増えればDAGトークン単価も上昇し、キャピタルゲインがねらえます。また、Constellation Networkの維持のためにノードオペレーターという仕組みがあり、保有するDAGトークン数量に伴い、ノードオペレーターの格付けが変わります。ノードオペレーター報酬は以下のようなものです;

Constellation Network全体報酬からの報酬配分

・バリデーター報酬; 17%

・テストネットオペレーター報酬; 3%

・インテグレーションネットオペレーター報酬; 15%

このように、セキュリティトークン、ネイティブトークンともに、キャピタルゲインとインカムゲインをねらうことができます。これらのトークン投資においても将来有望なトークンを選定し、バイアンドホールド戦略を取ることが可能です。

5-5 トークンの認知度と需要が低いとき

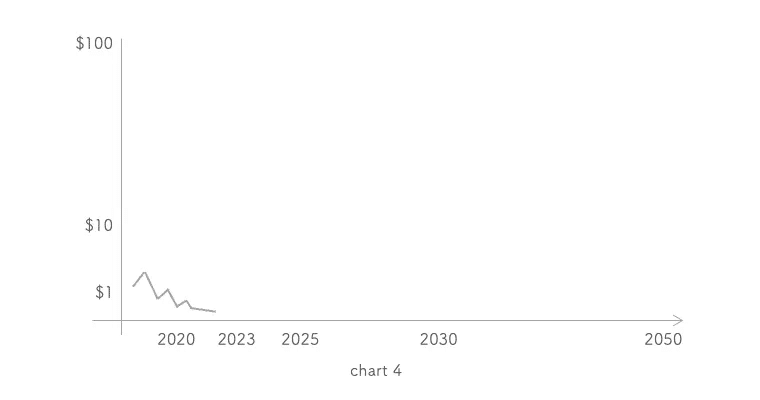

ここで3つのチャートを例示します。この3つをみてどのようなイメージを抱くでしょうか。それぞれの縦軸・横軸の尺度はあえて記載していません。

1)のチャートは、Amazon、Google、Microsoft、Appleに代表されるビッグテック企業やNvidiaなどの巨大半導体企業に相当します。これまでの10年、20年以上の実績とこれからの将来性もあり、投資家が抱く「投資したい」「投資しても大丈夫だろう」というイメージがチャートにもあらわれています。

2)のチャートをみると、過去の実績も安定せず、将来の見通しも立ちづらいため、中長期的な投資対象にはならないでしょう。

3)のチャートは、高値をつけたあとは下降の一途をたどっているようにしかみえません。このチャートをみて抱く第一印象は「投資したくない」という強いイメージをもちます。

人間は誰しもが「認知バイアス」をもっており、そのバイアスの種類は100以上あります。その中のひとつが「確証バイアス」です。確証バイアスとは、個人の先入観に基づいて、自らの仮説や考えを支持する情報ばかりを選択し、否定する情報を無意識的に避けてしまう性質のことです。

3)のチャートをみて、無意識のうちに確証バイアスが働き、「このチャートは将来性がない」「将来性のない投資対象だ」という印象を誰しもが抱くことになります。

ここで追加でチャート4)を示します。

これも3)と同じく値下がりしきった将来性の乏しいチャートですが、4)には横軸の年単位と、縦軸の価格単位が表記してあります。これを見ただけで、「将来成長する投資対象なのかもしれない」「いまが割安なのかもしれない」という印象を抱きます。

このように、私たちが投資を検討するときに目にするチャートによって、無意識のうちにバイアスが作用し、「投資を検討したい」「投資したくない」という方向性が印象付けられます。

さらにチャート5)をみてみます。

これは、あのAmazonが1997年にナスダックに株式上場して以降、2023年までの株価です。上場してからの数年間、Amazon株のチャートを目にしていた人々も「投資して大丈夫なのか」「投資したくない」という思いを抱いていたことでしょう。そもそもAmazonという企業名の認知度も低く、Amazon株をチェックしていた投資家数はとても少なかったかもしれません。Amazonのように、社会的需要、業績が高まっていけば、それはチャートにあらわれます。

本書で紹介するトークン銘柄の多くは現在、さきほど例示したチャート3)に該当するものが多くあります。視野を広げれば、チャート4)のようにもとらえることができます。

分散型台帳技術(ブロックチェーン等)をもとに発行されている暗号資産には、トークン・コイン・NFTなど、さまざまな呼称や区分けがあり、種類も豊富に存在します。価値のない暗号資産は値下がりし続け、誰にも見向きもされなくなります。

一方、価値があり、今後社会的需要が増していく暗号資産は右肩上がりで単価上昇するでしょう。

5-6 逃避先としてのトークン保有

市場が暴落する兆候がある場合や将来の見通しによって、投資家は投資先の配分を調整します。投資先の配分を調整するというのは、いいかえると「資産のもち方を変える」ということになります。資産のもち方には以下のようなものがあります;

・現金として保有

・銀行口座に預金

・不動産として保有

・株式、債券として保有

・金銀投資して保有

・ワインや高級時計として保有

そして、4章の中で「お金の流れに変化が生じている」としてとりあげたように、近年は、「暗号資産として保有」という新たな資産保持の形・手段が登場しました。

いつかくるであろう市場暴落に備えて、暗号資産に資産を分散しておくことが、株式投資や不動産投資のリスク分散にもなります。

5-7 元手をより少なくFIRE達成を前倒し

FIRE(経済的自立と早期退職)を達成するには、多額の資金が必要となります。たとえば以下のようなケースでFIREを達成する場合は、必要となる資産額と運用期間は以下の通りです;

・FIRE後に生活費として年間300万円必要とする(勤労収益無し)

→ FIREするのに必要な資産額; 7,500万円

→ 毎月約21万円を20年間積立投資すると達成可能(年利回り4%)

上記のようにFIREするには数千万円以上の資産を準備する必要があります。また資産額に応じて運用期間も10年20年以上はかかります。

これからFIRE達成手段のひとつとして、トークン投資を行い有望な銘柄をバイアンドホールドできれば、これからのデジタル化社会およびトークン化経済の大きな発展に乗り、キャピタルゲインもインカムゲインも大きな成長が見込めます。

3章で紹介したトークン化市場の成長予測を考慮すると、トークン投資のバイアンドホールド戦略がうまくいけば、FIRE達成の前倒しも実現するかもしれません。

投資に回せる余裕資金が50万円や100万円程あるのであれば、既存の株式投資だけでなく、トークン投資にも振り分ければ、リスク分散にもなりチャンスへの先行投資にもなります。

ここまでお読みいただき、トークン投資に興味が芽生えてきたと思います。次章からはセキュリティトークンの概要、ネイティブトークンの概要を紹介します。

以上

- -- - ---

6章へつづく