DCFでマルチプルを極めるnote2【適正EV/EBITDA編】

※EV/EBITDA編は前回noteが導入部分になっているため値下げします。

EV/EBITDAを極める

※必ずコンバージョンレート解説noteを先に読んでください。

前回のnoteではコンバージョンレートの概念を共有し、CR/DR/gを掘り下げました。今回は、実際にマルチプルの計算をしながら理解を深めていきます。このシリーズではPERやPBRにも当然踏み込んでいきますが、まずはEV/EBITDAから始めます。なぜなら既に計算方法が分かっているからです。

DCF公式はEVを得るためのものなので、EVをつかったマルチプルであるEV/EBITDAは直接導けるのでした。具体的には、CR/DR/gを見積もって、公式通り計算すればOKです。

今回はエレコムを例に適正EV/EBITDAを計算してみましょう。エレコムのファンダメンタルズについてはこちらのnoteをどうぞ。

ーーーエレコムのCRはいくつ?

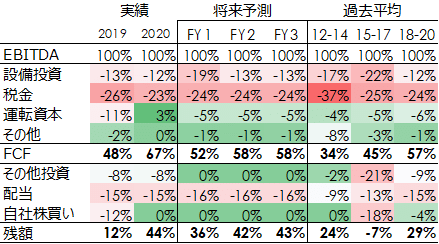

”超実践的DCFモデル”が提供するキャピタルアロケーション分析を使えばすぐにCRが求まります。早速エレコムの実績と予想をみてみましょう。

過去3年間のCRは57%(中段右端)。今後3年間の予想FCF/EBITDAは52%から58%(中段真ん中)に改善していきます。

【重要】適正マルチプルの計算には、将来3年ぐらいの平均値を使うと、いい具合に見通しを反映できますし、特殊要因なども平準化されます。

そこで今回は平均の56%を使って計算していきます。エレコムはかなり安定しているので計算しやすいです。M3や大塚商会、トヨタなどもすごい綺麗です。クオリティの低い企業だとぐっちゃぐちゃになるので、より長期の平均を取りつつ、ファンダメンタルズから補正する必要があります。業種別のCR平均値もかなり参考になると思います。

ーーーケース別のエレコムのEV/EBITDA

CRと違って、DRとgはもう少し見積もりが必要です。今回は、DRを7.5%で固定して考えます。成長率をいろいろ動かしてみてましょう。

3つのシナリオに分けてマルチプルを考えていきます。

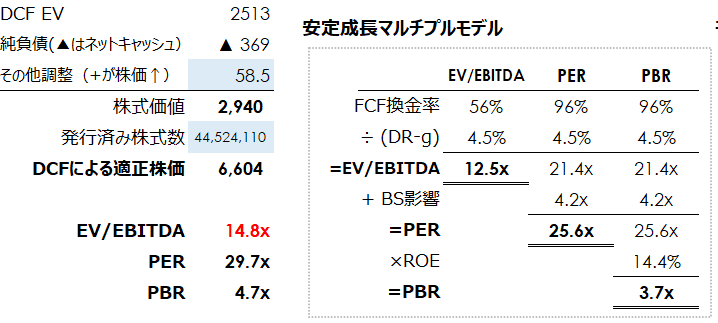

①通常シナリオ⇒適正EV/EBITDAは12.5倍

成長率は3%で一定とします。

DRは7.5%、安定成長率が3.0%なので、数式は上記の通りでこうなります。

56%というCRと、7.5%というDRは将来一定ですので、残りの要素である成長率が3%で一定だと仮定すれば、「安定成長を前提とした場合の適切なEV/EBITDA(安定成長マルチプル)は12.5倍」ということになります(実際の値を使ったら端数の関係で12.4ではなく12.5になります)。

ここでもし、成長率が一定ではなかったらマルチプルはどうなるでしょうか。ここで、モデルを使ってケーススタディをしてみましょう。

DCFモデルでは目標株価(EV)と予想EBITDAの両方を取得できます。その目標EVを予想EBITDAで割れば、将来予想をすべて反映したターゲットEV/EBITDAが計算されます。それを上記の12.5倍と比較します。

②高成長シナリオ⇒適正EV/EBITDAは14.8倍

10年間の売上高成長率予想を5%に変えます。その後は3%に戻ります。

ターゲットのDCF EVは2,513億円になります。それをFY1(予想1年目)の予想EBITDAの169.5億円で割ります。1年フォワードEV/EBITDAを計算すると、2,513/169.5=14.8xとなります。モデル上では自動で計算されます。

ーーープレミムの正体

3%成長の場合の12.5倍と比較すると、2.3倍高くなりました。

2.3xが10年間の5%成長に対するプレミアムになります。

10年間のグロースが高くても、翌期のEBITDAはほとんど変わりません。よって、EV/EBITDAの分母である予想EBITDAはほぼ同じです。一方でEVは当然10年分の躍進を反映し、分子は上昇します。この複雑な状況を定量化したものが、2.3倍というプレミアムです。

ちなみに、安定成長シナリオで14.8倍のマルチプルを導くgは、公式を展開すると、7.5%-58%/14.6で、3.5%になります。10年間だけ5%成長だとしてもすごい差になります。

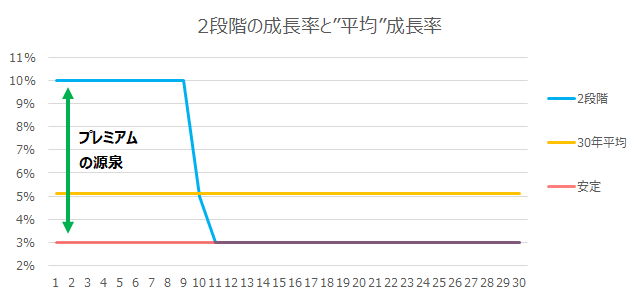

これだけだと分かりにくいのでグラフでみてみましょう。

成長率を5%⇒3%に下げると、最初から3%で成長していた場合と比べて、スタートダッシュする分がマルチプルの違い=プレミアムにつながったわけです。

成長率ではなく、実際のFCFの額でみると左側のような見た目になります。

実際は、未来永劫追いつかない差ができるわけです。しかしこの差分を割り引くと、右のグラフのようになります。緑の「FCFの差分の現在価値」がプレミアムそのものになります。その値は、EBITDA×2.3(14.8x-12.5x)に等しくなります。

③低成長シナリオ⇒適正EV/EBITDAは11.2倍

10年間は1%成長で、10年後から3%成長に戻るシナリオです。モデルでEVを算出して予想1年目EBITDAで割ると、1年フォワードEV/EBITDAは11.2倍と計算されます。安定成長シナリオの12.5倍と比べると▲1.3倍だけさがってしまいました。これがディスカウトです。対応する安定成長率は、7.5%-58%/11.2で2.3%です。

有料エリアには以下のコンテンツが含まれています。

ーーー市場価格の11.9倍は高い?安い?

ーーー過去と比べて上がったので足元は割高?

ーーーデータから推定するDR-gはどれくらい?

まとめ:EV/EBITDAとDCFの関係

次回予告

サポートしてもらえたら週5でアップできるかも!