アーリーステージのスタートアップによるアセットファイナンスの活用と意義

サマリー

前回、当社が教育事業者として取り組む教育ローン(貸与型奨学金)に代わる学費の「出世払い方式(Income Share Agreement、以下ISA)」をご紹介しましたが、これは「Buy Now Pay Later、以下BNPL」といった主にZ世代やクレジットカード等を保有しない若者向けのE-commerce領域で普及する後払い決済の派生形とも言えます。しかし、ISAは将来の収入に応じて支払い額が変動する観点からBNPLとは似て非なるものであり、金銭消費貸借契約に基づくローンでもなく、本質的には成果報酬型で売上や利益を予め決められたルールで分配する「レベニューシェア」のコンセプトに近いファイナンスと考えることができます。このレベニューシェアの考え方は、個人を対象としたISAのみならず、企業についても将来収入を担保とした未来志向のアセットファイナンスとして活用が期待されます。

本稿では、特にアーリーステージのスタートアップの間で近年普及しつつあるRevenue based financeとISAを比較しつつ、スタートアップにとっての活用意義など簡単に考察していきたいと思います。

Revenue Based Finance

過去数年、主にSaaSやD2C事業を営むアーリーステージのスタートアップを中心にRevenue based finance(以下、RBF)というファイナンス手法が世界で広まりつつあります。このコンセプト自体はシリコンバレーから昔からあるものですが、スタートアップを取り巻く資金調達手法が金融テクノロジーの進化と歩調を合わせてダイナミックに変化する中、デットでもエクイティでもないRBFという資金調達手法にスポットライトが当たりつつあります。調査会社のAllied Market Researchによると、RBF市場は2019年の約9億ドルから2027年には400億ドルを超える規模にまで急拡大すると見込まれています。(図1参照)

ざっくり言うと、RBFは投資家から「投資」された金額に対し、将来売上の一定割合(通常は10-25%程度)を一定期間(通常1年以内)、一定額(初期投資の1.X倍など)に達するまで定期的に支払うスキームです(図2参照)。

これって実は、前回ご紹介したISAの仕組みにそっくりなのがお分かり頂けるかと思います。つまり、RBFとISAは将来の収入に依拠したレベニューシェアの考え方に基づくファイナンスであり、RBFはいわば「企業版ISA」とも呼べるものです。RBFの特長は、他の資金調達手段と比較すると以下のように簡単に整理できます(図3)。

・VCやエンジェルからのエクイティ調達ではないので希薄化が発生せず、経営権を確保できる点

・将来収入に応じた柔軟な支払いが可能となる点

・資本コストはエクイティよりも低い点

・他のコーポレートファイナンス手法に比べて迅速に実行可能な点

因みに、ファクタリングや在庫担保融資といったすでに請求金額が確定している資産から生み出されるキャッシュフローに依拠した通常のアセットファイナンスとは異なり、RBFは将来発生する売上や収入などに対する請求権から生じるキャッシュフローに着眼した未来志向のアセットファイナンスとも言えます。この点ではRBFはむしろ、特定のインフラプロジェクト(高速道路など)を対象に発行されるRevenue Bondのような地方債と共通点が多くあります。

シリーズBくらいまでのアーリーステージのスタートアップの中には、どんなにイケてるビジネスアイデアを持っていても、財務管理の脆弱性からキャッシュフロー管理が適切に行われず、結果的に資金繰りに窮する例が散見されますが、この場合は銀行からデットを引っ張ろうとしても信用力の乏しさや担保面、足元のP&Lなどを見られてなかなかうまくいかないケースが多く、トラクションを積んで企業価値を向上させてから有利にエクイティを調達するまでに必要となる運転資金の確保がクリティカルとなります。RBFの活用によって必要な資金を迅速に確保し、早期にバリュエーションを上げるための施策をアジャイルに実行してエクイティ調達にチャレンジする道筋が見えてきます。

企業の外部資金調達は、バランスシートの右側(デット、エクイティ、その中間のメザニン)に着目し、企業全体の信用力や成長性をベースにファイナンス条件が設定されるコーポレートファイナンス、またバランスシートの左側に存在する資産のうち、流動性の高い流動資産や動産を担保としたアセットファイナンスに分類できます。一方、企業の内部資金調達は、資本政策や財務戦略に基づいてどの程度の資金を成長投資あるいは株主還元に配分するべきか、戦略的に必要な現預金水準、予想キャッシュポジションの推移といった点を総合的に勘案して決定します。ゴーイングコンサーンとして企業価値を長期的に向上するために必要な財務戦略は、1)バランスシートの左側にある事業資産から生み出されるキャッシュフローをいかにステークホルダーに配分するか、2)事業資産の価値をさらに向上させるために必要な投資・支出をいかにファイナンスするか、という問いに対してキャッシュフロー極大化および資本コスト低減の観点から最適解を提示するものです。

飛びぬけた事業構想や革新的なプロダクトを武器にトラディショナルな産業の常識を覆すようなブレークスルーを追求するスタートアップの多くは、イノベーションを追求しつつ、同時にキャッシュフロー管理を徹底する必要があります。コーポレートファイナンスの考え方には、ペッキングオーダー理論といって、成長投資の原資は自社のキャッシュフローで賄う→デットファイナンス(返済義務のある借入金や社債など)→エクイティファイナンス(株式発行による資金調達)の順番で手当していこうとするものがありますが、成長を貪欲に追及するアーリーステージのスタートアップは多くのケースで強固な財務基盤や信用力が乏しく、ビジネスモデルや開発中のプロダクト、のれん(超過収益力)といった無形資産がバリュエーションの太宗を占めています。従って、確実にキャッシュフローが見える担保ベースの伝統的な銀行融資へのアクセスが容易ではなく、社債の発行も情報開示の点で手間とコストがかかり、またエクイティ調達にも高い資本コストを代償として支払う点を考慮すれば、RBFの活用には一定の合理性が見いだせるものと思われます。

ISAとの比較

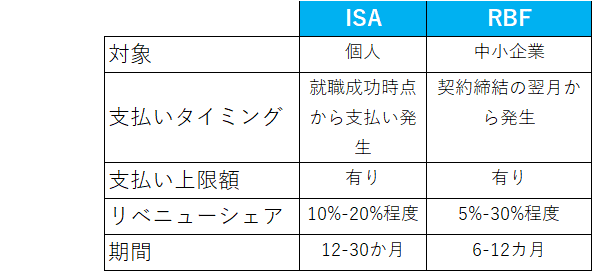

レベニューファイナンスのモデルとして、ISAは主に個人を対象とした教育資金の後払い方式、一方でRBFもSaaSなどのスタートアップや継続売上が安定的に見込める中小企業を対象とした短期のファイナンスですが、両者を比較すると以下のようなイメージとなります(図4)。

上記は一般化したものですので、国・地域や対象セクターが違えば当然のことながらさまざまなバリエーションがあります。特に、グローバルに展開していく際には、投資対象の期待リターンとリスクプロファイルを検討し、最適な条件設定やプライシングを行っていく必要があります。

ISA x RBF

当社はISAと親和性のあるRBFを香港のRBFプロバイダーであるChoco Upからクロスボーダー取引で獲得しました。学習期間が1年未満、授業料定価が30万円から50万円程度の教育プログラムにおけるISA支払いをより多くの生徒に提供するための資金調達の手段として、当社の現ステージにおいてはRBFが有力なオプションになり得ると考えています。

東南アジアやインドをはじめとする発展途上国では、教育格差の著しい不平等が根強く存在しており、「出世払い方式」であるISAの巨大なマーケットが広がる可能性を秘めています。Fintechが取り組むRBFのような新たなプラクティスを確立できれば、資金の出し手と受け手の間で常に存在する情報の非対称性を少しでも埋めることができ、円滑な教育ファイナンスの実現のために貢献できる余地は大きいものと考えられます。