日本を抜いたか?韓国バイオテック・K-bio [前編]

D3LLCベンチャーパートナー(中国担当)の鈴木です。

中国の目覚ましい成長があり、アジアバイオテックの存在感は日に日に増しています。中国に目を奪われがちですが、同時に、韓国・台湾などのバイオテックの成長も著しいです。特に韓国市場(KOSDAQ)は、北米バイオテックが上場するなど、投資家のレベルの向上も示唆するようなニュースも飛び込みます。欧米型の、専門性・ハンズオン能力の高いヘルスケア特化型VCも生まれ、その背景も頷けます。この連載では、韓国バイオテック(Kバイオ)について、概要をご紹介致します。なお、本文中では割愛しましたが、参考文献や引用元について個別に関心がある場合はお問い合わせください。

今回は、マクロでみたKバイオの現状を概説します。

1. 導入

COVID-19以降、韓国のバイオ業界が話題になることが増えた。例えば本年6月、The Economist誌がCOVID-19による韓国のバイオテック企業の成長として、サムソンバイオロジクス、SKバイオサイエンス、シージェンの3社を取り上げた記事を掲載した 。韓国政府や公的機関も、大統領や外相がCOVID-19に対する対応をK防疫として国際的にアピールしていたのに続いて韓国のバイオテク業界をKバイオとしてアピールしている 。本稿では、現地の公開資料の調査 から最新状況をまとめてみる。

2.市場規模、投資の全体像

韓国保健産業振興院が2020年2月に刊行した報告書『バイオ医薬品産業分析及び政策研究』 に基づくと、韓国のバイオ市場は2019年で2.8兆ウォン(約2,600億円)、世界市場の0.7%である。バイオ医薬品は韓国内の53社59か所で製造されており、生産額は年間2.5兆ウォンである。R&D投資は、2018年のデータが直近だが、政府による投資が年間3,000億ウォン強、民間による投資が4.6兆-5.8兆ウォンで推移している。

パイプライン数は開発中が573(化学合成225、バイオ新薬260、その他88)、開発予定が380(化学合成171、バイオ新薬173、その他36)となっている。バイオベンチャー数は、2018年時点で286社(低分子108、バイオ医薬品45、遺伝子など再生医療関連35)ということである。

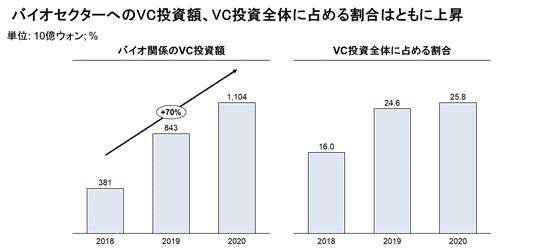

バイオ関係のVC投資は急増している。2017年の3,808億ウォンから2018年に8.425億ウォン、2019年には1兆1036億ウォンと、年平均70%以上で伸びている。また、VC投資全体に占めるバイオ関係の割合も、この間16%から26%まで伸長してきている。

3.専門家の自己評価

韓国国内の専門家はKバイオの実力をどう評価しているのだろうか。前掲の報告書には2020年12月に15名の有識者に実施したインタビュー調査のまとめがある 。専門家の評価は高い順から、抗体医薬品、遺伝子組み換えタンパク質医薬品、細胞治療、ワクチン、遺伝子治療で、上位4つは国際的にも平均以上との評価である。

最も技術競争力が高いという抗体医薬品については、後述するセルトリオンによるバイオシミラーの開発や、生産能力、技術導出の実績が高い評価の理由となっている一方、抗体の設計、スクリーニングや候補物質の発見に課題があるとされている。

遺伝子組み換えタンパク質医薬品については、インスリン、成長ホルモン、インターフェロンなどについてジェネリック開発を通じて後発としての開発経験はあるが、革新的な医薬品の経験は不足と評価されている。

細胞治療剤については、幹細胞などの分野についてはある程度の開発経験を有しているが、CAR-Tなどの分野では海外技術の導入・活用以上のものはなく、開発速度も他の分野より遅い点が課題とされている。

ワクチンについては、グローバル企業からの委託生産を通じてGCや後述するSKバイオサイエンスなどの生産能力が評価されている一方、国内自給率が50%程度に過ぎず、国産ワクチンの臨床の有効性データの不足という点で競争力に課題があるとされている。

遺伝子治療については、一部源泉技術の保有や第三相臨床試験の米国での実施といった実績もあるものの、はあるが、アデノウイルスベクターの活用技術といった開発における基盤技術が海外に比べて劣っているとの評価である。

4.政府の支援

韓国政府はR&D投資支援や税制優遇、臨床試験のスピード向上などのバイオ産業支援策を打ち出しているが、Kバイオの成長に決定的な役割を果たしているとはいいがたい。

政府が2013年に策定した「第一次製薬産業育成・支援計画」では、2020年に世界7大製薬強国入りを目指すとのビジョンを掲げ、医薬品の輸出23兆ウォン、グローバル50位に入る製薬企業2社の育成、グローバル新薬10個などの目標を掲げている。しかしこの目標はいずれも未達である。また、2012年に施行、2018年に改正された「製薬産業の育成及び支援に関する特別法」では「核心型製薬企業」の認定を受けると各種申請審査を優先的に受けられるようにしている。また、現政権下でも、2018-2022年にかけて革新的な新薬の候補物質探索のために1.6兆ウォンの投資を支援するとしている。

一方、後述する注目各社の成功理由として、用地取得の便宜といった点以外では政府のR&D支援や政策が重要だったというような記述は、少なくとも公開情報の範囲では得られない。

前掲報告書における専門家調査でも、競争力不足の原因として、政府のR&D投資不足という回答が、(企業内の)戦略的R&D不足、専門人材不足に次ぐ第三位を占めている。具体的には、投資の規模、特定のパイプライン開発に集中する傾向、中小企業支援に集中しており、大企業や中堅企業への支援が少ない点などが課題として挙げられている。

前編まとめ

いかがでしたでしょうか。

韓国では、バイオへの、VC投資含め民間投資が堅調に増加していることが数字でも示されていることがわかりました。

また、その背景は、政府の介入的な政策の結果ではなく、あくまでも民間セクター主導の成長であることが伺えます。政府の支援策は民間セクターの成功の後追いであると解するべきでしょう。

次回は、ミクロの観点で、Kバイオの主要プレイヤーたちを概説し、Kバイオの盛り上がりの要因の一端を探ろうと思います。

文責 鈴木悠司、D3 LLC ベンチャーパートナー(中国担当)

東京大学教養学部(国際関係論)卒業後、外務省入省。金融庁出向等を経て、マッキンゼー・アンド・カンパニー(東京・グレーターチャイナ)入社。主にグローバル企業の戦略策定を支援。マクロミル経営戦略室/CEOオフィス戦略開発グローバルヘッド、ヒューマン・メタボローム・テクノロジーズ執行役員を経て、現在D3LLCベンチャーパートナー兼任(パートタイム)。ケンブリッジ大学よりM.Phill取得

投資のご相談その他バイオヘルスケアでのご相談はお気軽にどうぞ:

mail: info@d3growth.com

https://twitter.com/TomoyaD3LLC