DeFiにおける最良のビジネスモデルとは?

こんにちは。Cryptoboardです。クリプトに触れる機会が多くなってきたので自身が学んだことをアウトプットする意味でnoteを執筆していきます。今回が初稿です。全てを理解して上から享受する。なんてつもりは毛頭なく、むしろみなさんと議論を交わしながら自身の学び・理解を深めていきたい気持ちで、「たたき台」の意味も込めて投稿していきます。どうぞお手柔らかに。

新たに変更があり次第編集する形で追記・修正していきます!

今回はリサーチ記事ではなく翻訳ベースの記事になっております。そこそこの分量ですのでお手隙の際にお読みいただければと思います^^

前提

この記事はBanklessに掲載されている記事の翻訳と補足です。最大限ミスの内容に注意を払っておりますが、誤植や訂正等がありましたらご連絡をいただけると幸いです。

また、DeFiに関する基本的な用語は既知のものとして扱っていますのでその点をご理解ください。

対象読者

クリプト関連の基本的な用語を知っている方 / 基本的な用語を知らなくても検索しながら読み進めていける方

すごくざっくりした記事の要約

DeFiの代表的な4つのビジネスモデルの概要と、収益の質(安定しているか)と価格決定力の2軸で評価をしています。特にDeFi上でアセットマネジメントを行うプロトコルが今回の評価では優れていると評価されています。一方で、アセマネに関するプロトコルは他のプロトコルに比べて伸び切ってはいないという現状です。(今後の動きにも注目したいところです)

目次

概要

導入

各ビジネスモデルの比較

Decentralized Exchanges

Lending

Asset Management

Liquid Staking

まとめ

おわりに

1. 概要

bull run(強気市場)の流動性ラッシュの間、投資家はプロトコルの成功と利用を選択する際にTVL(Total Value Locked)を主に利用していました。

しかし、現在流動性が枯渇している中で注目指標はfundamental revenue(基本的な収益)とprofitability metrics(収益性)に変化してきています。

fundamentals(基本の収益)はいつの時代も重要視されています

強気市場では基本的な収益が見えにくくなっているだけで、消えてしまったわけではありません。

DeFiプロトコルはスタートアップであるという点を忘れてはなりません。最も古いプロトコルでも設立されてから数年程度しか経過していません。

スタートアップであることを踏まえると、今すぐに収益性を求めるのは現実的ではありません。

しかしながら、ブロックチェーンの監査可能性と透明性によりこれらのプロトコルに対するより良い理解と収益性への道を評価するためのユニークな能力を得ることができます。

今回の記事では、以下の4つの主要なDeFiビジネスモデルに関して競合分析を行います。

Decentralized Exchanges(DEX)

Lending markets

Asset Managers

Liquid staking protocols

2. 導入

The Best DeFi Business Models

DeFiはmonolith(一枚岩)だと言われることが多いですが、実情は異なっています。各DeFiプロトコルは互いに異なるビジネスを展開しており、それぞれの競争優位性によって収益の質や価格決定力(pricing power)が異なっています。

TradFiやWeb2に代表される成熟した市場においては、質の高い収益と強い価格決定力を持つプロジェクトは、質の低く弱い収益性のプロジェクトよりも高い評価額で取引されるのが普通です。

ここからは、どのDeFiビジネスモデルが最良なのかを判断するために、4つの異なるビジネスモデルを深く見ていくことにします。

3. 各ビジネスモデルの比較

3.1 Decentralized Exchanges(DEX)

説明:スポット / 永久先物取引(perpetual futures)?のための取引所を運営するプロトコル

例:Uniswap, Curve, Balancer, GMX, dYdX, Perpetual Protocol

収益化の手段:取引手数料から収益を得ています。取引所によって配分は異なりますが、これらの手数料はプロトコルとDEXの流動性プロバイダーによって分配されます。特に前者はその一部(または全て)をトークン保有者に割り当てることを選択することが多い。

🧐収益の質:中程度

DEXの収益は中程度です。市場活動と取引量に相関があるため、DEXの収益を予測することは困難です。取引所はアップサイドであれダウンサイドであれ、あらゆる種類の不安定な時期にかなりの量の取引が実行されますが、長期の取引活動においては、取引量は強気市場の時期に増加し、弱気市場の時に減少する傾向があります。

DEXの収益は取引所によって高マージンであったり低マージンであったりします。

これはDEXによって、マーケットシェアを拡大するために流動性にインセンティブを与える程度が異なることに由来します。

例えば、dYdXというプロトコルは過去一年間に$539.1Mを排出し、$226.8Mの損失、利益率(profit margin)は-73%で運営されています。

しかし、Perpetual Protocolのような他の取引上では、$5.9Mのトークンを排出しただけで64.6%のマージン(利益率?)で$10.9Mの利益を得ており黒字を維持しています。

現時点では、frugality(倹約)と積極的な成長のどちらが長期的に報われるかは不確かな状態と言えます。

💪 価格決定力: 低 / 中

価格設定力の観点では、スポットとデリバティブのDEXで違いが現れます。

スポットDEXは長期的に、fee-compression(価格圧縮)に対して脆弱です。

というのも、最良なスワップ執行を求めるトレーダーにとって低いスイッチングコストを持っている。リスク管理を行っていない、フォークしやすい。という特徴があるからです。

ここを詳しく説明したい

取引所のブランド認知度とユーザーベース?への信頼性から、一部の流動性と取引量は個々の取引所にロイヤリティを持つと思われがちですが、スポットDEXは、今まで中央集権取引所で見られてきたような価格競争に対して脆弱です。

そのような兆候の初期段階は既に現れ始めており、Uniswapが特定のトークンペア(ほとんどはステーブルコイン同士のペア)に対して1bpsの手数料階層(fee-tier)を導入した事例が該当します。

??

Perpetual Protocolのようなレバレッジ取引を行うようなDEXはスポットDEXと比較して価格圧力(pricing pressures)に対して脆弱性が低いです。その理由の一つとして、それらの取引所は、活発なガバナンスと取引所のリスク管理のためにDAOとコアチームを必要で、それらのステークホルダー(関係者)は新たな市場の上場や、margin ratioのようなパラメタの設定を行う責任をもつということがあります。

コメント:

ラップすると、プロトコルの維持のために積極的に関わる人材の有無によって価格圧力に対する脆弱性が変わると主張しています

加えて、syntheticレバレッジを提供するDEXは、新規市場の上場には確実な価格フィードさえあればよく、新規のアセットに(すぐに)対応できることで一層簡単に競合他社との差別化が可能になる。

コメント:

既存アセットを使用しているプロトコルは上場対応のために実際のトークンが必要で、流動性の確保から動き始めることになるが、合成資産を扱うDEXは該当するトークンの価格情報だけ入手できれば良いので新規トークンに対する対応の速さという点で差別化ができている

上記2つの要因は全体として、DEXは手数料をHFL(Higher for Longer??)に保つことができるはずです。

3.2 Lending

説明:過剰担保 / 低担保の借入た貸付を容易にするプロトコル

例:Aave, Compound, Euler Finance, Maple Finance, TrueFi

収益化の手段:過剰担保のレンディング市場は貸し手に支払われる利息の一部を徴収することで収益を得ています。一方、担保なし連ディング市場は、origination fee(組成手数料?)を徴収することで収益を得ますが、追加で貸し手に支払われる利息の一部を徴収することもあります。

🧐 Revenue Quality: Low

レンディングプラットフォームは収益の質が低いです。

過剰担保 / 無担保レンディング市場における利息収入は予測困難です。というのも、取引手数料と同様で市場の状況に依存するからです。

借入の需要は値動きと正の相関があります。価格が上昇した時はレバレッジの需要が高まり、逆に価格が下落した時は需要が減少します。

無担保レンディングプロトコルにおけるorigination feeも予測が困難です。無担保ローンに対する需要も上記と同じ要因に基づいているためです。

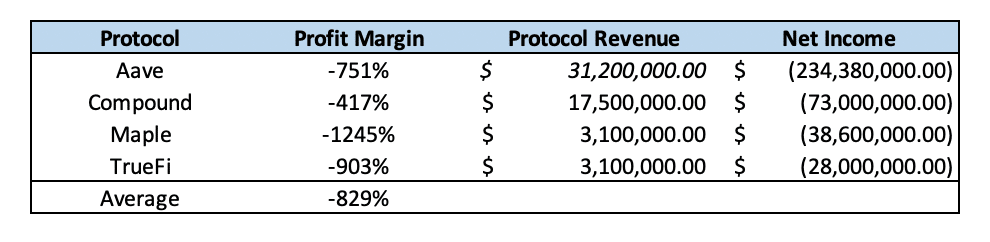

レンディング市場の平均TTM(trading twelve months)利益率は-829%にとどまっており、流動性を集め、シェアを獲得するために積極的にトークンを放出しなければならなかったため、他のDeFiプロトコルにい比べてLenderの利益率は非常に低くなっています。

コメント:

レンディング市場全体として利益率が低いのは市場環境のせい?

💪 価格決定力: 中 / 強

過剰担保 / 無担保レンディングプラットフォームはそれぞれ価格決定力が異なっています。

過剰担保レンディング市場は、プロトコルが適切に運用されることを保証するため、DAOから要求される徹底したリスク管理により、強いブランド認知度とユーザーからの信頼からの恩恵を得ています。そのため、ある程度の価格決定力を保持することができるはずです。

このため、新規参入者にとっては障壁となる。多額のインセンティブが付与されたフォークは数十億ドルのTVLを集めることができると証明されているが、上記の理由により、この流動性は長期的には粘着性があることが証明されていない。

コメント:

レンディングプロトコルの利用にはブランド力とユーザーからの信頼が必要という前提に立つと、フォークして作られたプロトコルは一時は多額の流動性を確保できる可能性はあるが(事例あり?)、それが長期的に提供し続けられるかはわからない(おそらくできない)。というのも、リスク管理が容易でないから。

一方で、無担保連ディング市場は、強い価格決定力を有しています。これは、コンプライアンスと機関投資家(ヘッジファンド・VC・マーケットメーカー)に焦点を当てているため、競合にとって一層高い参入障壁の恩恵を受けているためです。

さらに、これらのプロトコルは上記の企業に対して非常に価値のある差別化されたサービスを提供しているため、当面の間は手数料圧縮の影響を受けずに origination fee を徴収し続けることができるはずです。

コメント:

対象が機関投資家等で競合が参入しにくい:WHY?

契約が面倒?特別な免許が必要?

参入しにくい領域で価値のあるサービスを提供しているため、ユーザーにとって乗り換え障壁が高い。

3.3 Asset Management

説明:利回りを生み出すためのVault(金庫のようなもの)を運営するプロトコルで、structured productsの作成・維持も行う

例:Yearn Finance, Badger DAO, Index Coop, Galleon DAO

収益化の手段:AUMベースの管理手数料、パフォーマンス手数料 and / or structured productsのmintと償還手数料から収益を得る

🧐 収益の質 : 高

アセットマネジメントの収益の質は高くなっています。

これは、AUMベースの運用報酬、つまりあらかじめ決定された間隔で収益が発生するという経常的な性質により、アセットマネジメントの収益は他のDeFiプロトコルに比べて予測がしやすいからです。

コメント:

主な顧客は他のDeFiプロトコルと変わらない?

クジラが多い?

その安定性から、この収益形態は伝統的な投資家の間では金字塔と見なされています。しかし、パフォーマンス手数料やminting / redemption手数料は取引手数料や金利収入と同様に市場環境に依存するため予測が困難であるという点には注意が必要です。

アセマネ事業者は非常に高いマージンから利益を得ています。

これらのプロトコルは、yield vaultとstructured productsの両方が本質的に自身の利回りを生成するので、多くの場合大量のトークンインセンティブを発行する必要がありません。

例えば、YearnとIndex Coopというプロトコルは過去一年間で、それぞれ$0, $355Kを排出して、$49, $3.8Mの収益を獲得しました。

コメント:

他のプロトコルと収益の構造が違う点を図式化したい。提供価値自身が利回りを生む出している点が違う。

Yearnの$49はほんと?単位抜けていない?

💪 価格決定力: 強

アセマネは強い価格決定力を有しています。

アセットマネージャーは相当量のリスク管理を行なっているため、圧縮から隔離されている可能性が高いです。利回りを生み出す戦略はコピー可能ですが、たとえ競合他社よりも低いリターンや強気な手数料体系であったとしても、セキュリティ強化にコミットしているアセットマネジメントプロトコルに資本を預ける傾向があります。

コメント:

暗号通貨というボラティリティの高い商材を扱っているため、セキュリティ・リスク管理には一層気をつけたいとユーザーが考えている。

さらに、個々のstructured productsは互いに大きく異なっており、業界が谷津の標準的な手数料体系に収斂するには時間がかかる可能性があることもアセマネプロトコルの価格決定力を保護していると考えられます。

3.4 Liquid Staking

説明:Liquid Staking Derivatives(LSD)を発行するプロトコル

例:Lido, Rocket Pool, StakeWise

収益化の手段:バリデータが獲得したステーキング報酬の合計から手数料を徴収することで収益を得ます。ステーキング報酬は発行、取引手数料、MEVで構成されています。

🧐 収益の質: 中

Liquid Stakingの収益の質は中程度です。

LSD発行による収益は、ブロック発行がステーキング参加率連動しており、時間の経過とともにゆっくりと変化するため、ある程度予測可能です。

しかし、取引手数料とMEVは市場環境やボラティリティと相関があるため、予測が困難です。

LSDの発行者は手数料を全てETH(または他のL1ネイティブアセット)で受け取ることができるという利点があります。これは、これらの資産価値が(願わくば)長期的にに高くなるにつれて、彼らの収益の価値がドル建てで劇的に増加する可能性があることを意味します。

Lidoのような流動性のあるステーキングプロトコルはこれまで流動性を高めるために排出量に相当なコストをかけなければなりませんでしたが、ネットワーク効果により長期的には非常に強いマージンを得ることができると考えられます。

💪 価格決定力: 強

Liquid Stakingプロトコルは強い価格決定力を有しています。

これらのプロトコルはLSDの深い流動性と統合性に由来する強力なネットワーク効果の恩恵を受けています。このネットワーク効果はユーザー間のスイッチングコストを増加させます。大口のステーカーは流動性や有用性の低いLSDを有するプロバイダーとはホールドやステークを行う気が起きないためです。

また、Liquid Stakingプロトコルは競合に対して高い参入障壁を敷きます。これは、プロトコルを適切に管理するために必要な技術的洗練性と、ステーキングの列や引き出しの遅延に対する原資産となる預金の非流動性のため、プロトコルが容易にフォークできないためです。

コメント:(なぜフォークが起こりにくいのか)

ステーキングは一定期間自身の資産をロックする必要があり、その間の流動性が低下する。その上で一定の流動性を提供するためには大量のトークンが必要になり、金銭的コストが高くなるから?

フォークするメリットが少ないことに尽きそう。むしろ、フォーク元でステーキングしている方がフォーク先でステーキングするよりもステーキング報酬が定期的に入り続けるのでメリットになっている気がする。

このような競合優位性から、Liquid Stakingプロトコルは当面の間現在の価格決定力を維持できると考えられます。

4. まとめ

ここまで見てきたように、DeFiプロトコルは一枚岩の構造ではありません。

それぞれのタイプのプロトコルはユニークなビジネスモデルを有しており、収益の質や価格決定力も様々です。

今回の評価で興味深いのは、質の高い収益と強力な価格決定力を併せ持つアセットマネジメントのビジネスモデルの強さです。

Yearnが運営するyield generation vaultsはかなりの人気を得ていますが、このビジネスモデル(アセマネ)を採用するプロトコルはYFI(Yearnのトークン)がmarket capでトップ15に入る唯一のアセマネトークンであるように、DEX, Lending, Liquid Stakingのプロトコルほどの成功には至っていないのが現状です。

5. おわりに

ここまでなかなかの分量でしたが、お読みいただきありがとうございました😮💨

疑問点や気になる点がありましたらコメントもしくはTwitterアカウントのDMまでご連絡いただけると幸いです。

また、記事にしてほしいテーマ等ありましたら遠慮なくお申し付けくださ

い。

今後ともよろしくお願いします。では。👋

参考

(個人的に気になった)用語集

structured products:仕組み債

market-linked investmentとも言われる。オプションやスワップなどのデリバティブを組み込むことで、通常の債券のキャッシュフローとは異なるキャッシュフローを持つようにした債権

債権 + デリバティブ = structured products

MEV:Miner Extractable Value, Maximum Extractable Value

マイナーやバリデータが得られるブロック報酬とは別に得ることができる利益を指す