2021年8月 BTC分析(+サロン概要)

こんにちは、ダッツです。

今回サロンの第三期募集開始ということで、(宣伝も兼ねてではあるんですが)僕が普段サロンで出している分析をnoteで公開してみたいと思います!

とはいえ過去の分析ではなくここからの動きに対する最新の分析なので、サロンに興味ない方も普通に読んでトレードの役に立ててもらえると思います笑。

トピックとしては 1. 中長期展望、2. テーパリング、3. 短期分析の3本立てです。BTCも乱高下しながらどんどんトレードしがいのある相場になってきていますし、視点や考え方などを参考にして頂いて少しでも皆さんのトレードに貢献できるものがあれば嬉しいです。

それでは始めていきましょう。

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■

1. 中長期展望

まずこれまでに出した相場分析noteが以下になります。

2020年6月に出したBTCの半減期に関するnote:BTCを支配する最大の法則

今年の3月に出したその続編:BTCを支配する最大の法則 2021年版

ざっくり言うと内容は、前者が「2020年から2021年にかけて大規模上昇が到来しBTCが最低5万ドルから6万ドルに達する可能性が高い」という内容で、当時9000ドル付近から実際に現時点での最高値で6万5000ドルまでの上昇を見せました。

また後者は状況のアップデートと少し上方修正を加え、結論は「2021年の秋から年末までに10万ドルに達するレベルの上昇がある可能性が高い」というものでした。

上記の中長期展望は現在も特に変わっていないです。

2020年のnoteは内容が盛りだくさんだったのでサラっと読みたい人は、2021年版(BTCを支配する最大の法則 2021年版) を先に読んでもらえたらと思います。現在どちらも無料で公開しているので是非どうぞ!

第1章の内容は、上記のnoteを基に、現在のBTC周辺の指標確認を行っていきます。

【1.1 半減期をベースにした4年サイクルの現状確認】

上記noteのメインテーマは「BTCチャートは半減期をベースにした4年サイクルで動いている」と法則でした。

これは価格を需要と供給のバランスと捉えたときに、半減期がBTCの供給(マイニング報酬)を半減させ需要側にバランスが傾くためでしたね。

グリーン(半減期の年):底固め + 緩やかな上昇

↓

ブルー(半減期の翌年):いわゆるバブルのような爆発的な価格上昇

↓

レッド(半減期の2年後):バブル崩壊

↓

イエロー(半減期の前年):崩壊後、底固め+上昇トレンドへの備え

最初のnoteは2020年6月、続編は2021年3月に公開しているのですが、

上の画像のように、その後も法則通り順調に進んでいるのが見てわかると思います。

2021年は「ブルー(半減期の翌年):いわゆるバブルのような爆発的な価格上昇」の年ですが、過去の2013年、2017年と比較して以下の点も共通しています。

・1月以降、徐々に上昇している。

・4,5月に一旦の中期天井を付ける

・7月後半に底を付けその後上昇

(・12月付近でクライマックスを迎える?)

現時点でかなり綺麗に過去チャートをなぞってくれていてありがたい限りですね。

もし今後も過去の2013年、2017年と同じような傾向が続くのであれば、12月付近で天井を付けることになります。

テーパリングなどの外部条件により多少前後する可能性はありますが(後述します)、ベースとしてはここから年末に向けて上昇の目線でよいのではないかと思います。

【1.2 ハッシュレートの状況】

大まかな動きとしては4年サイクル通りに動いていると書きましたが、想定外の事態も起きましたね。

その1つが、中国のマイニング規制だったかと思います。

中国政府が国内のマイニング事業者を取り締まると発表して以来、ハッシュレートは大幅下落。BTCの価格も上値が重い展開が続いていました。

上記の画像を見てもらえればわかる通り、現在、下落していたハッシュレートも回復傾向にあります。

BTCの上昇トレンド再開には、ハッシュレートの安定上昇(≒難易度調整の難化がいい感じに続く)はやはり不可欠だと思っています。

直近の難易度調整は、+6.03%、+7.31%と順調に推移していることからも、

かなり順調な状態だといっても良いかもしれません。

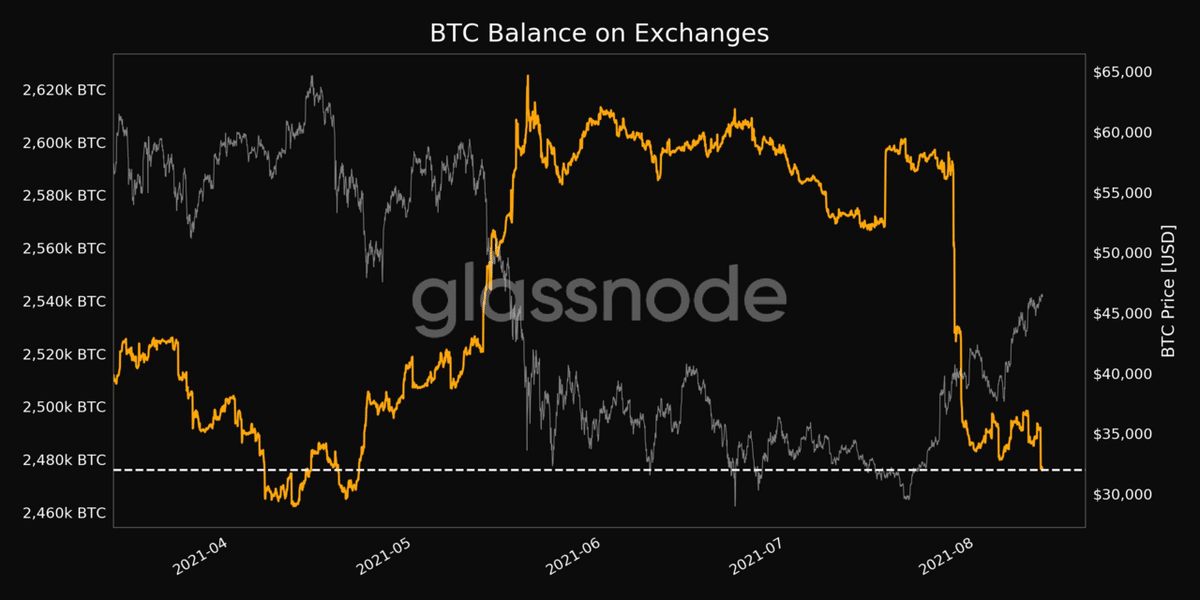

【1.3 取引所のBTC】

一般的にクジラと呼ばれる大口のBTCホルダーは、BTCを取引所に入れずに個人のwalletで管理しています。

その個人のwallet ⇒ 取引所に資金が動く(つまりは取引所のBTC残高増加)ということは、BTC現物の売り圧に繋がると考えられてきました。

逆も然りで、取引所⇒個人walletの資金移動(つまりは取引所のBTC残高減少)は、クジラの蓄積意思を示すとして売り圧の減少につながると考えられてきました。

今年5月からの下落で増加した取引所のBTC残高も、現在は4月中旬の水準まで戻っています。

【1.4 大口ホルダーの状況】

BTCの中長期的な上昇/下落サイクルの特徴の1つとして、大口ホルダーと小口の増減があります。

一般的には以下のイメージですね。

中長期底 :大口がBTCを蓄積。多くの小口は下落相場でBTCを手放す

↓

徐々に上昇:大口が徐々にBTCを売却。小口の流入で価格上昇

↓

バブル :大口は保有BTCを売却。小口の割合が増加。

↓

(サイクル繰り返し)

上記2つの画像は、最後にBTCを移動した期間ごとに分類し、その割合をそれぞれ色付けして示したものです。

基本的に長期保有者は大口に近いと思ってもらって構わないかと。逆に直近に移動している層は小口に近いとイメージしてもらってよいかと。

(必ずしも全てのユーザーでイコールとはならないですが)

2021年1月から5月の価格が大きく上昇した期間に、

長期保有層は減り、直近で移動した層が増えているかと思います。

そして5月以降再び、長期保有アドレスのBTC量が増え、直近移動したアドレスのBTC量が減っています。

これは、素直に受け取ると、長期保有者のBTCの「蓄積」を示すので中長期的にポジティブな状況かなと思います。

また、Twitterでも紹介したこちらの指標は、「直近移動したBTCが 最後に移動されたのはいつか」を示すものです。

長期保有者が売却のためにBTCを移動させた2018年初頭のデッドキャットバウンス(暴落相場の悪あがき上昇)と違い、現在は長期保有者のBTCはホールドされたままとなっています。

【1.5 小口の過熱, Funding Rate】

小口の過熱具合をFunding Rateで見ていきたいと思います。

取引所によって正確な計算方法は異なりますが、一般的にFunding Rateは、「index価格(複数の取引所の現物価格の加重平均)」と「その取引所の無期限先物の取引価格」の差(=乖離)によって算出されます。

BTC市場では、一般的に以下のようなことが言われています。

・現物主導の上昇は長続きする傾向がある

・デリバティブ主導の上昇は長続きしない傾向ある

(デリバティブのロングは、いつか必ず決済のために売る必要があり将来の売り圧となるため。また、少しの価格下落がロスカットの連鎖を生み、大きな価格下落となる可能性があるため。)

・中長期の天井では、小口のデリバティブ買いが主導の上昇となっていることがほとんどで、小口の過熱感はFunding Rateからも測ることができる。

上の画像は2021年1月以降のBTC価格とFunding Rateの推移です。

1,2月にBTCが3~4万ドルだった頃のFunding Rateは跳ね上がっていますが、現状4.5万ドル付近でFunding Rateは0.01%を維持しています。

これはBTCが7月末から過熱感なく上昇していることを示しており、非常にポジティブと捉えてよいと思います。

デリバティブ市場が整理された2017年以降で見ても、過去に3ヶ月以上Funding Rateがマイナス気味だった期間は、4回しか存在しません。

そのうち2020年夏頃の1回を除き、3回はその後上昇トレンドとなっています。

暗号資産ヘッジファンドのQCP Capitalも、

「歴史的に見ても、小口投資家がこのようにショートを始めると、市場はダウントレンドを維持させることが難しくなる傾向があります」

と述べています。

【1.6 企業の購入】

2020年後半~2021年前半で目立ったのは企業のBTC購入でしたね。

Microstrategy社、テスラ社、Square社など名だたる米企業がBTCの購入に踏み切り価格の押し上げに大きく寄与しました。

では、価格が大幅下落した2021年5月以降はどうでしょうか。

上記のCoinbase proのReserve(保有BTC量)を見ると、5月以降は企業の購入が止まっているのではないかと推測できます。

(Coinbase Proは企業がBTCをOTC取引する際によく使われていたため、Coinbase ProからのBTCの流出は企業や大口の購入である可能性が高いというロジックでしたね)

これに関して今後の展開は確たることは言いづらいものの、もし米企業のBTC購入が再開するようであれば相場の上昇に拍車をかける要因となるでしょう。

【1.7 中国動向】

あくまで可能性の1つですが、最近の上昇に関して中国資本の流入が一役買っている可能性もあると考えています。

もともと、中国→諸外国への資産逃避(キャピタルフライト)を目的としてBTCやステーブルコインは買われるということはありました。

ブロックチェーン分析企業のChainalysisの2020年レポートによると、

2020/7~2021/6の間に、中国→諸外国に 450億円以上の暗号資産が移動しているのを確認しました。

もちろんその全てが資本逃避ではありませんが。

とのことです。

ここ最近の中国の動向を見ていると、

・資本逃避は2020年よりも増えるのではないか

・その手段としてBTCが使われるのではないか

と思わされます。

中国政府による中国企業のさらなる規制強化

(DiDiの新規会員登録停止やアプリ削除、学習塾の上場禁止など)

↓

中国人大口投資家が国内投資に嫌気

↓

資本逃避のためにBTCやステーブルコインの需要増加

今後も要監視といったところでしょうか。

【1.8 まとめ】

基本的には以前のnote通り、「2021年の秋から年末までに10万ドルに達するレベルの上昇がある可能性が高い」という結論は変わらず。

上でいくつか現状の指標を見た通り、米企業の購入停止など多少の不確定要素はありつつも、全体としては今後年末に向けて上昇していく地合いができていると言ってもよいと思います。

ただ、クライマックスの時期に関しては少し議論の余地あると考えています。

・中国のマイニング規制という想定外のイベントにより、中国→諸外国へのマイナー移動が起こり、相場の重石となった期間があった。

・過去の半減期翌年と比べ、中期天井から底までの下落幅が大きい。

(65,000ドル→29,000ドルで約60%近い下落)

・過去2回のサイクル時に比べ、BTCの価格が上昇し市場も成熟したため、ボラティリティは減少している。割合で見た場合、上昇スピードは過去2回に比べ劣っている。

・天井付近の動きの鍵となる小口の過熱や大口ホルダーの現物売りがどのタイミングで起こるか、正確なタイミングを予想するのは極めて難しい。

・テーパリングによる多金融市場の動向に影響を受ける可能性がある。(後述)

基本的には、半減期のタイミングが異なるにも関わらず12月が最終的な天井であったことから年末天井はアノマリーとしてはある程度強いのではないかと思っています。

ただ上記のような議論もあるため、幅を持たせて「最終的なクライマックスの時期は12月(前後にズレ数ヶ月)を見ている」という感じで想定しておこうかなと思っています!

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■

2. テーパリングについて

以前のnoteでも触れたテーパリングについて話していきます。

(※8/11にサロンで書いた内容をnote用に編集しています。)

去年のnote「BTCを支配する最大の法則」でBTCの大規模上昇を予測した根拠が、半減期によるサイクルと金融相場の量的緩和だったので、テーパリング(量的緩和の縮小)に関する話はかなり大事なトピックの一つになってきます。

まずはここ半年の大まかな相場感の確認から行っていきましょう。

【2.1 大まかな相場感】

ここ半年(2~8月)にあったことをおさらいの意味も込めてざっくりとまとめてみました。

※本当に「ざっくり」ですので笑。他にも色々あったのは勿論承知しております。

① 半減期後のBTC特有のムーブで上昇トレンド。

② コロナ後の量的緩和政策も重なり余った金がBTCにも。

③ 米国企業による現物買いも上昇要因の1つ。

④ 積まれ過ぎたロングが一気に精算され、6.5万ドル⇒3万ドル付近に。

⑤ 中国のマイニング/仮想通貨規制も重石となり上値が重く。

⑥ 積まれ過ぎたショートが一気に清算され、3万ドル⇒4.5万ドル付近に。

⑦ ハッシュリボン点灯。⑤の懸念も少しずつ改善

他にもいろいろありましたが、ざっと答えるとこんな感じですかね。

で、マイナー移動が順調に進んでいる今、市場参加者が最も気にしていることは何かといえば、テーパリングかと思います。

②でも書いた通り、米国の量的緩和も今回のバブルに大きく寄与しているわけですから、

テーパリング(量的緩和の縮小)が注目されるのは当然かと思います。

というわけで、テーパリングが開始されることによりBTCはどのような影響を受けるのかというところを見ていきたいと思います。

【2.2 テーパリングの定義】

「テーパリング」は英語「tapering」の日本語読みです。

「先が細くなる」「徐々に減らす」という意味のtaperという言葉通り、量的緩和政策による資産買い入れ額を徐々に減らしていくことです。

現在、FRBは金融緩和政策として、1ヶ月あたり800億ドルの国債と400億ドルの住宅ローン担保証券の買入れを行っています。

コロナ禍で経済が停滞しないようFRBが上記の資産を買うことで、市場に資金を供給することが目的でしたね。

ただ、上記の買い入れも無限に続けるわけにはいきません。いつかは以前の通常運転に戻す必要があります。その方法の1つが「テーパリング」です。

【2.3 過去の金融政策の正常化】

FRBは過去に一連の金融政策正常化プロセスを経験しています。

2009年3月から始まった量的緩和政策の影響もあり、2013年頃にはアメリカの景気は順調に回復していました。

そこで2013年5月22日に当時のバーナンキFRB議長がテーパリング実施を示唆。その後、

①テーパリング開始(2014/1開始~2014/10終了)

②テーパリング終了後の総資産残高の維持

③利上げ開始(2015年12月)

④総資産残高の段階的縮小(2017年頃~)

の流れで進めていきました。

たまに勘違いしている人がいるのですが、テーパリングはあくまでも「資産買入れの縮小」であり、急にFRBが買入れをストップするというわけではないです。

また、通常運転に戻すための第一歩でしかないことも注意してください。

前回はテーパリングの後に、利上げやFRB総資産の縮小がありました。(今回も同様の順序で進むと考えられている)

これらを踏まえた上で、FRBの資産の推移をみるとわかりやすいかと思います。

QE(量的緩和)の時期に、FRBが買入れにより資産が膨らみ、テーパリング後は総資産が維持されていますね。

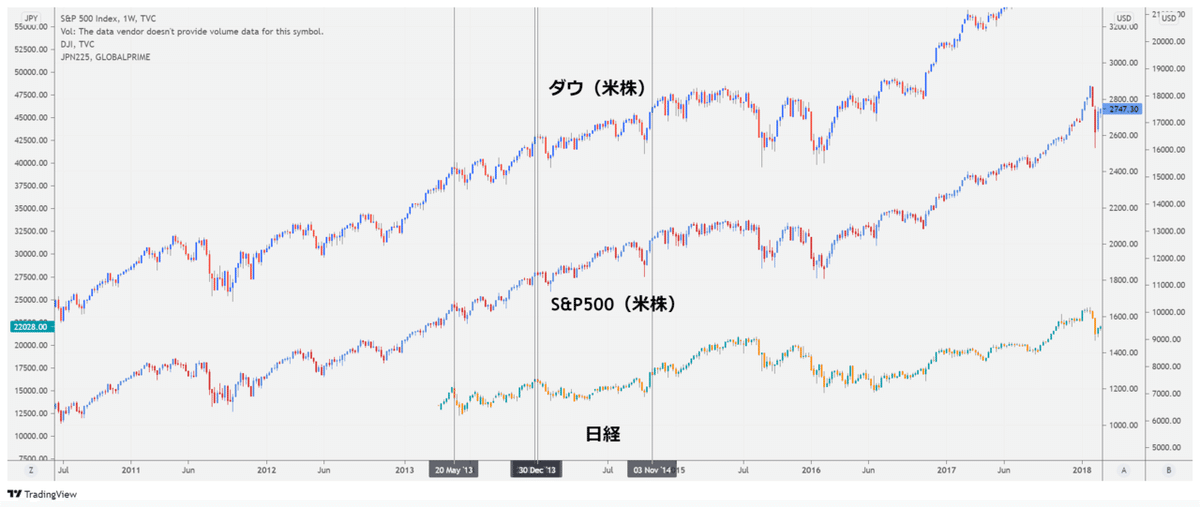

【2.4 過去の株価の変動】

今後始まるテーパリングにおいてBTCがどのような影響を受けるかを考える際、やはり前回のテーパリング時の経済動向が参考になるかと思います。

2013年頃はBTCは今よりも時価総額が小さく伝統的金融市場の影響を受けづらかったため、

当時の株価や金利、為替の動きを参考にしていきます。

(今のBTCはある程度株価に相関がありますし、米ドルとはある程度逆相関の関係があります)

上の画像は一連の動きの中でのダウ、S&P500、日経平均の動きです。

イベント的には、

2013/5/22:バーナンキFRB議長が想定外のテーパリング実施の示唆。

2013/6/19:バーナンキFRB議長が、テーパリングによる経済の下振れリスクは「diminished(減った)」と表現し、市場は楽観的と受け取る

という市場にとって想定外な動きが続きました。

結局、5/22の発表から

ダウ 約1カ月 ▲7%

S&P500 約1カ月 ▲6%

日経 約20日 ▲13%

で底を付け乗り切っています。

また、同様に実際のテーパリング開始(2014/1)から

ダウ 約1カ月 ▲7%

S&P500 約1カ月 ▲6%

日経 約1カ月 ▲8%

に底を付け乗り切っています。

株価でみると、テーパリング期間中もゆるやかに上昇していました。

もう少しマクロでみるとこんな感じです。

【2.5 過去の金利,ドル円の変動】

ドル円/金利に関しては上のチャートの通りでした。言語化すると以下のような感じですかね。

米10年国債利回りの動き

・5月22日のバーナンキ発言後は上昇が続き、

5月22日 約2% ⇒ 9月6日 約3% まで一気に上昇。

・実際にテーパリングが始まると利回りは緩やかに低下。

・2014年末には2.17%(バーナンキ発言とほぼ同じ水準)に落ち着く。

ドル円の動き

・バーナンキ発言で円高が進行し、94.31円をつける。

・2013年末に向けてドル高・円安。

・2014年のテーパリング期間はほぼ横ばい。

では結局、株価、為替(ドル円)、金利に共通して言えることは何か。

それは以下になると思います。

・2013年5月のバーナンキ発言で、市場は一時的に動揺したものの、結果的にテーパリング開始を織り込んだ。

・そのため、2014年に実際にテーパリングが始まると、市場は比較的落ち着いてこれを受け止め、少なくとも強いリスクオフ(回避)の反応はみられなかった。

【2.6 では今回はどうなのか】

2013年のイメージがあると、どうしても

「テーパリング=暴落+市場混乱」 というイメージになってしまいますが、結果的に株価市場はテーパリング局面でもゆるやかに上昇していました。もちろん前回と今回で市場環境には様々な差があるので一概に同じとはいえませんが、少なくとも大きな参考要素の一つとして捉えることは有意義なはずです。

当時はハト派で有名だったバーナンキ氏の想定外の発言から一時市場は混乱してしまいましたが、

今回は今のところうまく市場がテーパリングを織り込みつつあると思います。

いかに市場の混乱なくテーパリングを進めていくかというところは、FRB側の腕の見せ所なわけですが、

現状はある程度うまく進めてはいそうですね。

事実、S&P株価指数も昨日またATH更新していますし。

現状、好調な7月の雇用統計等を受け、

●年内テーパリング決定、年明けテーパリング開始

●もしくは11月決定、年内開始

というところが主な市場の予測になっているかと思います。

BTCに関して、基本的にテーパリングの影響で株が売られる展開になると、つられてBTCも売られると思います。

その上で、

-最近の市場がテーパリングを徐々に織り込んでいそうな点

-過去の混乱と違い、想定外のテーパリングとならないようFRB側が動いている点

-過去の価格変動

あたりを考えても、BTCに影響があるとして、

-テーパリング開始発表から数週間はマイナスインパクトがあってもおかしくはない。ただ過去の事例を見るに、テーパリング開始の発表によるダイレクトな影響は1カ月以内、マイナス10~20%程度以内と予測(仮想通貨は株よりもボラがあることを考慮)。

-テーパリングを直接の理由に大暴落(長期天井)のような相場とはなりづらい。

(ただし、テーパリング開始の時期と、第1章で話した4年サイクルのクライマックスと重なる可能性も勿論ある)

-その後は完全に織り込んで、2ヶ月目以降は、テーパリングの影響を受けず、BTC本来の内部動向等によって価格変動が起こる可能性が高い。

テーパリング=クラッシュのイメージが強いが、上昇してもおかしくはない(前回のときの株価のように)。

あたりを予測しています。

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■

3. 直近の短期分析(2021/8/16現在)

上記1,2の展望を踏まえて、短期のトレード戦略について考えていきます。

結論から言うと、中長期は上、ただ短期はフラットかなと考えています。

根拠や戦略については以下に書いていきます。(※8/15深夜にサロンで投稿した短期実況をnote向けに編集しています。)

【3.1 テクニカル面】

まずはチャートを見てください。BTC/USD coinbase 1Dです。

状況としては、底を付けた7/20から60%近く上昇。

一旦の節目と思われる46000-47000ドルで上昇が止まっています。

根拠①【中期positive】30日MAと100日MAのゴールデンクロス

多くの人に見られている30日MA(Moving Average,移動平均線)と100日MAがクロスしました。

ゴールデンクロス=即買いという指標ではありませんが、少なくとも地合いの強さは伺えます。パニック売りとも言える動きが発生した、前回の100日MAと30日MAのデッドクロスから復帰しゴールデンクロスしているため、素直にポジティブと捉えて良いかと思います。

※僕が使う移動平均線はここら辺かなと思っています。

次にBTC/USD coinbase 8Hになります。

現状、下は意識される右肩上がりのライン、上は47,000-48,000ドルの間で推移しています。どちら方向に先にブレイクするかは見ておきたいところです。

最後にBTC/USD coinbase 1Hになります。

根拠②【短期少しnegative】短期では47,000ドル上抜け失敗

47000ドル付近のレジスタンスを上抜けしたものの騙しのような形になってしまった(+再び上記の価格帯で上は抑えつけられている)。短期では上値の重さを印象付けるチャートに。

※追記(8/18 18:00時点)

上のチャートから更に伸びて一度48,000ドルを付けたあと、45,000ドル付近で推移していますね。

一旦は根拠②に関しては外して考えてもらってよいかもしれません。

(一応当時の目線として残してはおきますが)

一応現在のチャートも載せておきます↓↓

【3.2 ビットコインの内部動向】

第1章とも少しかぶってしまいますが、基本的に内部動向はとても良いと思っています。

根拠③【中長期positive】ハッシュレートは回復傾向

BTCの上昇トレンド再開には、ハッシュレートの安定上昇(≒難易度調整の難化がいい感じに続く)と不可欠と考えているので、よい状況。

まだ気が早いですが、次回難易度調整も今のところは難化。

根拠④【中長期positive】ハッシュリボンの点灯

今回のHash Ribbon点灯が、通常の点灯とは原因が異なります。

中国のマイニング規制によって、中国⇒諸外国へとマイナーが移動することによりハッシュレートが一時的に下がり、現在回復しつつあることが点灯の原因です。

その上で、相場の重石となっていた上記の中国の規制による不安が解消されつつある(=マイナー移動が進んでいる)ことが、Hash Ribbonという有名な指標をもって示されているので、その点では素直にポジティブで良いのかなと思っています。

https://twitter.com/crypto_datz/status/1425807172307357698

【3.3 需給】

根拠⑤ 【短期特になし / 中期positive】需給,OI

特に短期で特筆する点はなし。この価格帯でもまだフラット(ちょいマイナス気味)で過熱感がないのはポジティブ。

OIに関しても、現在特に特筆すべき点はなし

※ 第一章(中長期展望)でも記載の通り

参考:日本語情報アラート

ただ、短期トレードにおいてもデリバティブの乖離というのは有効で、

直近短期でデリバティブ主導になった期間は上値が重い展開になっていましたね。(加えて48,000ドルという節目でもありましたし)

【3.4 伝統的金融市場】

根拠⑥ 【短期特になし / 中期positive】米株指数

NYダウとS&P500はそろって史上最高値を更新しました。

これだけテーパリングの早期化が叫ばれる中で米株指数がATHしているということは、米株の市場参加者内でもテーパリングに対して割と楽観的な目線が増えつつあると思います。

市場全体として、「リスクオン」なのか「リスクオフ」なのかは資金流入の点で暗号資産市場にも影響あるので、見ておいた方が良いかと思います。

【3.5 節目の価格帯】

節目と思われる価格を見ていきます。

(見やすいように再掲したので、チャートを参照しながら上の画像を見ていただければと)

【3.6 戦略】

第1章での目線や上記の根拠①~⑥をまとめると中長期上というのはやはり変わらず。

ただ、短期は少し押し目を作るかもしれないので、その時は背中を見つけてロングで入っていくかなという感じです。

基本的に、短中期は上昇トレンド気味といっても過言ではないので、僕はあえてショート狙う必要はないかなというスタンスです。(もちろんトレードスタイルや時間軸はひとそれぞれなので最終的には自分で選択すればよいですが)

強いときのBTCは、普通であればショートで入れそうなところで妙に騙しが入って最終的に上に行ったりというのはよくあるので。

相当根拠が揃っているときはショートするかもしれませんが、ロットはそこまで増やさないと思います。

-------

その上で拾うとしたら

(c3) 45,000ドル付近:意識されるライン下限

(d1) 42,500ドル付近:レンジ上限付近、8/1高値

(d2) 41,000ドル付近:レンジ上限付近、6/16高値

辺りが背になるのかなと。

来るか分かりませんが、もし42,500-41,000ドル付近まで落ちてくれれば、かなり美味しい買い場になると思っています。

流石に今のところは (E) 37,500ドルまでは落ちてこない想定かなという感じです。

もし、押し目を作らずに (c2) 47,000ドル、(c1) 48,000ドルを超えていくのであれば、(B) 50,000-51,000ドル付近まで見据えて僕は現物で対応するかなと思います。(綺麗なアセトラを作ってくれれば、ロングも検討)

直近の短期 (15分足程度)は少し難しいですね、47,000ドル付近で少しゴチャってますし。

触る価値はないと思います。(※8/15深夜時点)

【追記(※8/18 20:00時点)】

再び、(c1) 48,000ドル付近をつけ、その後ライン付近まで落ちてきています。

短期的に見ると、節目の48,000ドル付近で2度抑えつけられ、ラインもあまり効かない状況になっているので短期はレンジが続くのかなというところです。

基本的には上記の方針から変わらず、ショートはなるべく控え、41,000-43500ドル付近では押し目として、周りの指標を見つつ拾っていくスタイルでいきたいなと思います。

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■

・・・以上になります!

ここまでお付き合い下さりありがとうございました。

さて最後に、サロンの第三期募集について少し宣伝をさせてください笑。

今回の記事を見て少しでも興味を持ってもらえた方はサロンと相性がいいと思うので、ついでに最後まで読んでいってもらえると嬉しいです。

あまり長々と語るつもりはないですが、シンプルにまとめると

「以前まで月額1万円で運営していたサロンを無料化して運営しており、現在三期目の募集を開始しました」

という感じです。

まあコンテンツには自信があるので、詳細はぜひ参加して判断してみてください。

◆◆◆◆◆◆◆◆◆◆◆◆◆◆

◼️参加リンク

https://t.co/RbwJFZdarb?amp=1

上記のリンクをクリックでDiscordグループに参加できます

◼️会費:無料 (8/13日現在、先行アマギフ特典あり)

◼️参加条件:Discordチャンネル内にて詳細説明

◼️期間:4ヶ月間の参加権

◆◆◆◆◆◆◆◆◆◆◆◆◆◆

詳細説明

2年ほど運営してトータル500人が参加、サロン生の最終継続率はありがたいことに9割超えを達成していましたが、仮想通貨への金商法の適用を受けて無料サロンとして2020年9月にリニューアルしました!

これまで有料で提供してきたサロンが無料という破格の変更ですが、取引所のアフィリエイト登録を条件にすることで僕にとってもメリットのあるシステムにしています。

唯一の条件として取引所でのトレードを条件にさせてもらいましたが、スムーズなら作業自体は20分くらいで終わりますし、ロットの条件も低いので実際大した手間にはならないかと思います。

僕の相場分析や実況板をメインとしつつ、最近は初心者の学習用のコンテンツもかなり充実してきました。

(「BTCトレーダーが見るべき指標リストnote」も近日公開予定です!サロン生はもちろん無料で見れるようにしたいと考えています)

ちなみに今回のnoteの 1, 2 (中期以上の分析)のような内容は相場分析というチャンネルで不定期に出し、 3(直近の短期分析)のようなリアルタイム性の高い実況や分析はbtc実況というチャンネルで日々話しています。

初心者からサロンで半年くらい学んで安定して勝てるようになった、資産を大きく伸ばせたという声もありがたいことによくもらってますし、もちろん中上級者で相場観の参考にして使って頂いている方も多いです。

本気でトレードしたい方はぜひ一緒に盛り上がっていきましょう!

参加して4ヶ月間の大きなプラスはあれどマイナスは少しの手間くらいなので、トレードでより結果を出したいという気持ちが少しでもあればぜひ参加してみてください!絶対に損はないと思います。

先行特典も用意しているので検討されてる方は早めの参加がおすすめです。

このまま左上の閉じるボタンを押す前に、ポチッと上のリンクを押して条件をこなすだけです笑。

参加リンク(再掲): https://t.co/RbwJFZdarb?amp=1

とかいうと怪しい煽りみたいですが、まあ真面目な話、ずっと真摯にやっているので入って後悔はさせません。

トレード人生をより良くしたい全ての方に。

ダッツ