ダッツ、テクニカル分析やめるってよ。

こんにちは。ダッツです。note書くのめちゃくちゃ久しぶりです。

いきなりタイトルで驚かしてしまいすみません。

「ダッツ、テクニカル分析やめるってよ。」

半分冗談で半分本当です。

「え、じゃあどうするんや。オンチェーンやマクロ指標だけで戦うんか❓」

「ついに分析しなくても勝てる方法見つけたんか❓」

「ダッツまさかの金融占星術デビュー❓❓」

など、思うことはたくさんあると思いますが、このnoteを最後まで読んでくれた方はスッキリするように書いてありますのでご安心ください。

1. じゃあテクニカル分析の代わりに何なのか?

じゃあテクニカル分析じゃなかったら何なのか。

それは、Orderflow分析です。

最近は日本人トレーダーでもちょくちょく使っている方はいるので、聞いたことがある方がほとんどではないでしょうか。

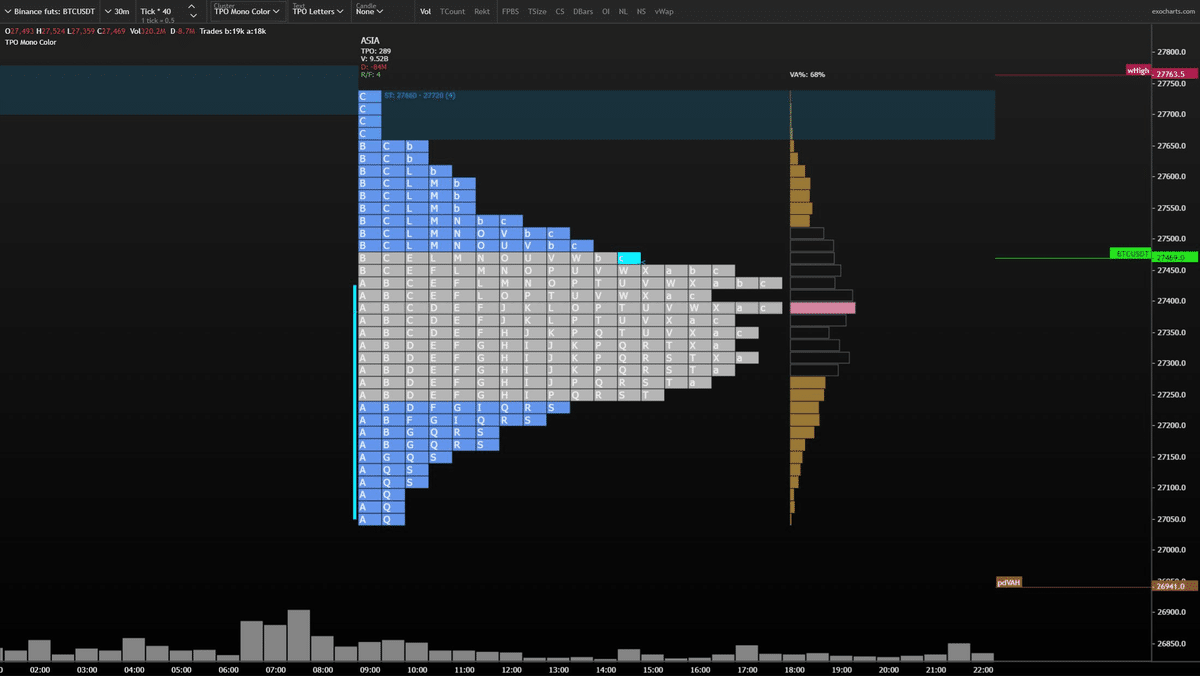

見たことある方も多そうですね。こういうやつです。

もう少し拡大するとこんな感じ。

↓↓

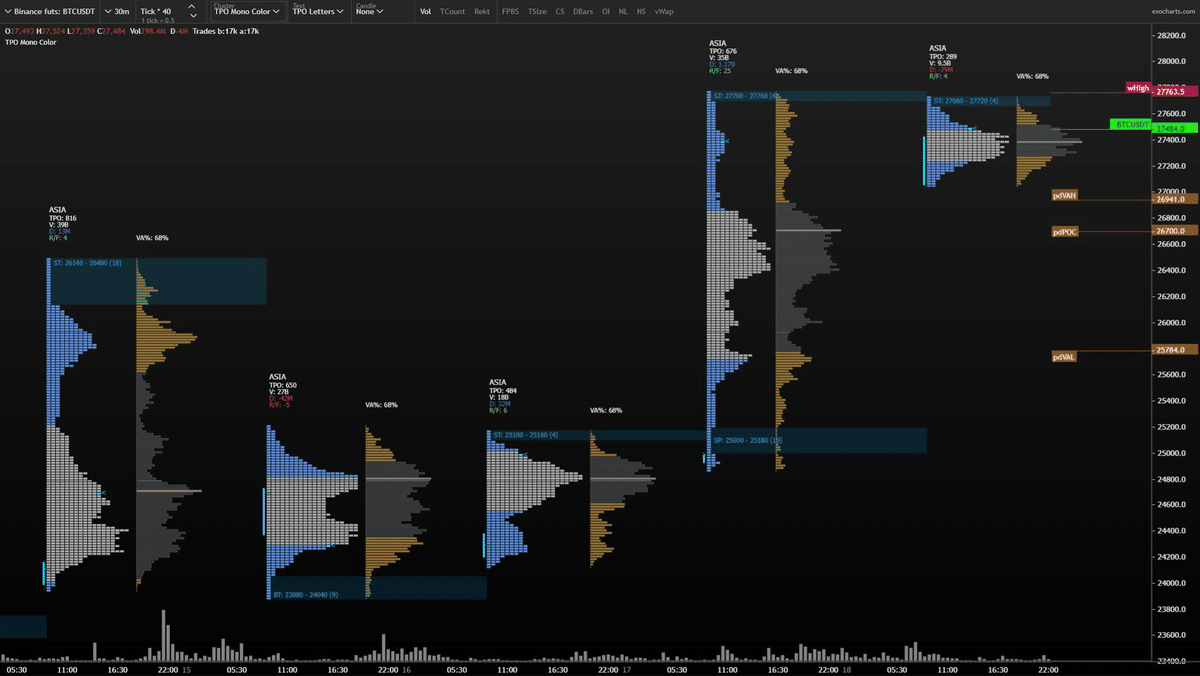

こういうパターンも見たことがあるのではないでしょうか。

これらすべてOrderflow分析の一例ですね。

見たことはあるものぶっちゃけわけわからん…みたいな方が多いと思うので、このnoteでは

-なぜ、orderflowなのか

-考え方

- orderflowの基礎の基礎

-基本的なツールの使い方

-実例

などを紹介できればと思っています。

できるだけ多くの人に読んでほしい&興味を持ってほしいと思っており、かなり噛み砕いて説明したつもりではありますが、分かりづらい点等あれば教えてください。

2. 既存のテクニカル分析について

じゃあ既存のテクニカルがダメかというと、これは全くそんなことはありません。

というかキャッチーなタイトルをつけてしまいましたが、テクニカル分析も全然有用だし今後も普通に使うつもりです。誤解させてすみません。笑

ただあくまでテクニカルとorderflowの両方を使いこなせるとベスト、というのが正しいですね。

ダウ理論などある程度は論理的ですし、ラインを背にしたトレードも効果的です。昔よりはテクニカルの優位性は減りましたが、それでもテクニカルのみのトレードで勝つことも無理ではないと思います。

仮想通貨のトレードで水平線とかバチバチに機能しますしね。↓

(下の画像ははめちゃくちゃ分かりやすい例でこんな形はなかなか現れないですが。)

ただ数年以上継続的に勝ち続けている人を見ると、最後はテクニカルだけでなく感覚的な部分も強い人がうまくいっていることが多いです。

「このプライスアクション見たことあるな….こういうときは弱いから手を出さないようにしよう」

「思ったより時間反発に時間かかってんな…少し伸びてもすぐ叩かれるしこれは最終的にライン割るやつね、了解」

「ん、これあともう一段上までありそうじゃね?ここのショートはまだ危ない気がする」

などなど。。。

この"感覚的な部分"をできるだけデータとして可視化&数値化して、細かく分析できるようにする手段がorderflow というわけです。📈

twitterを見て、「なんかわからんけどあの人適当に線引いてるだけなのにいつもいい感覚してるし大抵当たってるよな~」っていう人いません?天才タイプ。

彼らは感覚が優れているタイプだと思っていて(パターン記憶とその抽出の精度が高次元)、彼らのような天才に負けないために身につけることができる強力な武器がorderflow、という感じです。

「なんで同じようなテクニカル分析をしてても差が出るんだ!結局感覚かよ!」

と思った経験ありませんか?

「自分は天才タイプではないな」という人、orderflow学ぶと見える世界がマジで変わります。これが天才たちの見てるトレードの景色だったのか、、そりゃ差が出るわ、もっと早く教えてよ!という感覚になると思います。

どうですか?少しずつ興味湧いてきませんか?笑

個人的に思うorderflowに向いている人、向いていない人を挙げていきます。

【向いている人】

- 既存のテクニカルだけではなんかうまくいかない人

- 仮想通貨トレードで必要なことは一通り学び終えたが更に使える武器が欲しい人

- 感覚派トレードを脱却したい人

-シンプルに勝ちたい人

【向いていない人】

- 長期ガチホ!!の人(それはそれで素晴らしい投資方針)

- あまり勝つ気がない人(煽り)

-感覚で勝ち続けている天才タイプ

まあこれはトレード全般に関して言えることかもしれませんが、最終的には"ちゃんと利益をあげたいと心の底から思ってる人"が冬の時代もちゃんと利益をあげていた気がしてます。見ている限り。

"ちゃんと利益をあげたいと心の底から思っている"というのは言い換えると「やるべきことをちゃんとやってる人」ですね。

相場は常に変わっています。取引所も栄枯盛衰ですし、市場参加者の層も日々変わっていきます。そしてそもそも短期相場はゼロサムゲームで弱肉強食の世界です。

「弱いトレーダーは強いトレーダーに刈られる運命にある」「相場を取り巻く環境は常に変わり続けている」

このような状況で日々のインプットを怠っている人は相場に搾取されるだけです。

趣味で遊んでる負けても楽しいという人ならいいですが、勝ちたいなら本気でやりましょう。

使える武器は使って学べるものは学んで、少しずつだとしてものんびりだったとしても、日々進化していくことが大事です。

まあ少し長くなってしまいましたが、まとめると

「テクニカル分析も大事だけど、あと一歩を乗り越えて勝ちたいならorderflowという武器を身につけると、見えるトレードの景色が今までと全然変わってくるよ!」

というお話でした。📝

3. orderflowのキソの考え方

世にあるorderflowの解説、やはり難しいという声があがってきたので分かりやすく解説します。

これはトレード以外の実生活でもあるあるだと思うのですが、「まずは気になったら触ってみよう」は割と正義だったりします。

皆さんも人生で初めてトレードしたときのこと思い出してみて下さい。

ネットや本でリサーチしてから取引した人がほとんどかと思いますが、結局自分で手を動かしてポチポチしてみた方が理解深まりますよね。

それと一緒で、Orderflowもとりあえずはツール使ってみるところから始めるのが良いと思っています。

■ 当たり前だけども…

どうして出来高やTaker volume(成行注文)に注目すべきなのか。

ビットコインに限らず様々な商品において、価格を動かす"ファンダ"なるものが存在します。ただ、当たり前ですが、究極的に言うとその価格変動は「成行注文の量」と「指値注文の量(板の厚さ)」で全て決まります。もう一度言いますがすべてです。

ファンダはあくまで2次情報だと思っていて、実際になぜビットコインが上昇したのかと問われれば、それは「成売が買い板を食う以上の勢いで、成買が売り板を食っている状況が続いていたから」が答えになります。

"勢い"という定性的な言葉を使ってしまいましたが、"成買の出来高が成売の出来高よりも大きかったから上昇した"とは必ずしもなりません。

勿論その場合もありますが、

「売り板がスカスカだったから、相対的に少ない成買出来高で価格が上昇した」という状況もありえますし、

「売り板が厚かったが、その売り板を凌駕する成買出来高で価格が上昇した」という状況も考えられます。

同じ価格上昇でもこれらは別物で、結局のところ「成行注文の量」と「指値注文の量」で価格変動は決まります。

上の画像でいう"2次情報"の分析はしっかりしているのに、"1次情報"の成買出来高/成売出来高, 板 や OI(ポジションを持っている以上、後に必ず反対売買を伴うため)についての分析が足りない人が多いかと思います。

大まかな方向感をつかむためにファンダ等の"2次情報"も重要ですが、より直接的に価格変動の理由となる"1次情報"の分析にも力を入れてみませんか?

そしてそれがorderflowによる分析だと思っています。

つまり、どの取引所で(どのプレイヤーの)どのような売買がどの程度行われているのかをきっちり細かく分析するという作業です。

4. orderflowのキソ用語

何より用語が難しいですよね…ここでは用語関連を一気に説明していこうかなと思います。分からなくなったらここの説明に戻ってきてください。また、初めての方にも配慮してこのnoteではできるだけ日本語表記で進めていきますのでご了承ください。(慣れている方にはしんどいかもしれませんが。笑)

ただ、これから情報収集しようと思っている人は英語表記にもちゃんと慣れておいた方がよいかと。英語で2,3文字の略語が多いですが、何の略なのかをちゃんと抑えておくと覚えやすいと思います。

■ 総合的な単語

・オークションマーケット理論(Auction market theory:AMT)

orderflowの背景にある理論。金融市場をオークション市場のようにとらえることができるという考えに基づいており、価格が決まるまでの競り合いを模した市場の仕組みを説明することで、市場参加者の心理や動向を理解することを目的としています。後ほど説明します

・ボリュームプロファイル(Volume Profile)

ボリュームプロファイル(Volume profile)とは、特定の期間内に取引された個別の価格レベルでの出来高データを集計して、価格帯別の出来高の分布を可視化したものです。どの期間で見るか、成買出来高, 成売出来高で分けて見るか等で更に分類できます。

・マーケットプロファイル(Market Profile)

ボリュームプロファイルが出来高を基にヒストグラムを作っているのに対し、マーケットプロファイルは時間を基にヒストグラムを作っています。(主に)30分間ごとに通った価格帯にブロックを水平に積み上げていきます。つまり、ブロックが積みあがって横長になっている部分は長い時間過ごした価格帯ということになります。

・フットプリント(FootPrint)

フットプリントチャート(FootPrint)は、ローソクの内部の売買状況を価格帯毎に表示させるチャートです。ローソク足を見るだけではわからない、「ローソク足のどこでどのような売買があったのか」を可視化できます。

■ 出来高関連の単語

・成買出来高(Taker Buy Volume)/ 成売出来高(Taker Sell Volume)

当たり前ですが、板取引では成行買いは指値売りと、成行売りは指値買いとマッチして取引成立します。指値、成行のうち、価格を直接的に動かすことができるのは成行だけですのでorderflow分析では成行注文が大きな意味を持つことになります。

上記の「成行買いvs指値売り」「成行売りvs指値買い」のうち、前者の出来高を成買出来高(Taker Buy Volume)、後者を成売出来高(Taker Sell Volume)とします。勿論、成買出来高と成売出来高を足すと、合計出来高(通常の出来高)になります。

・出来高デルタ(Delta)

「デルタ」という言葉が元々「差分」を意味する通り、

出来高デルタ = 成買出来高 - 成売出来高

で求められます。

例えば、5分間に成買出来高が200BTC, 成売出来高が150BTCの場合、合計の出来高は350BTC, 出来高デルタは50BTCとなります。

成買出来高が成売出来高を上回る場合、出来高デルタは正となり、買い注文が優勢であることを示します。一方、成売出来高が成買出来高を上回る場合、出来高デルタは負となり、売り注文が優勢であることを示します。

下の図のピンク部分、合計出来高(Volume) が484M、出来高デルタ(Delta)が60Mとなっていますが、成買出来高と成売出来高はいくらかわかりますか?

正解は、成買出来高が272M、成売出来高が212Mです。足して484M、引いて60Mになりますね。

・累積出来高デルタ(CVD = Commulative Delta)

Commulative=累積 という言葉通り、出来高デルタを時間足ごとに足し合わせたものです。下の水色や白のバーが出来高デルタで、オレンジ色の線がCVDです。「どの期間から足し合わせるか」で数値は変わってくるので、CVDの数値自体はそこまで気にする必要がなく、CVDのラインの形状に注目したいです。(右肩上がりなのか等)

ピンクで囲った部分の左下、CVDは-631Mですが次のローソクの出来高デルタが48Mなので、次のローソクのCVDは -631M+48M=-583M となっています。

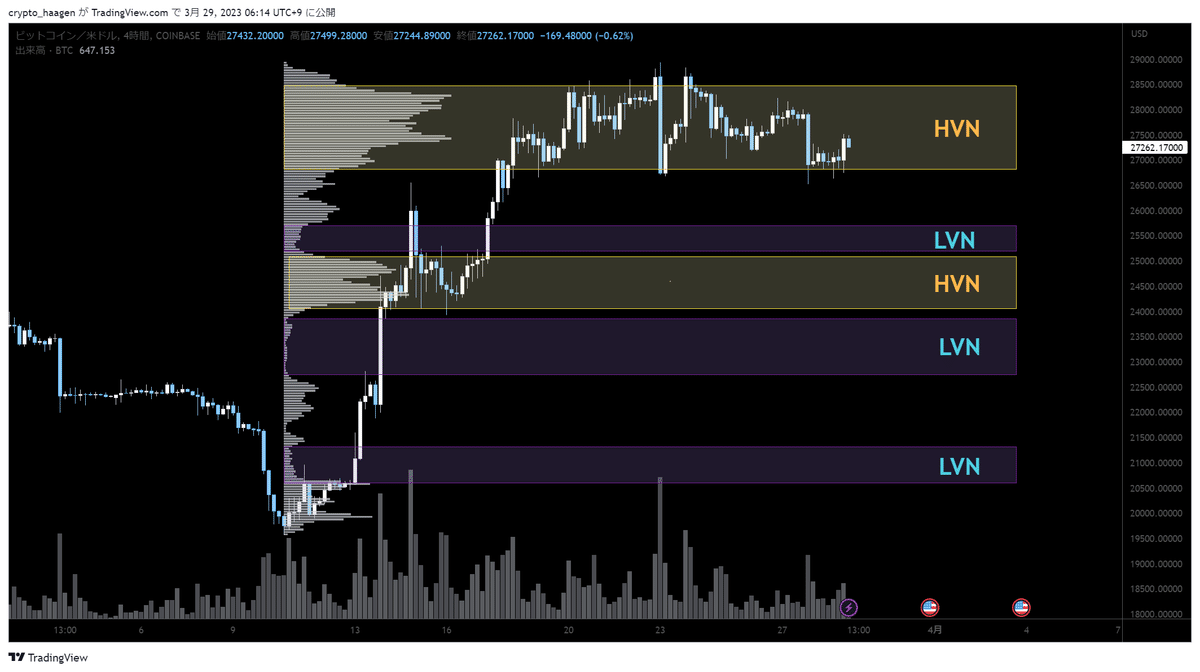

・出来高の多い価格帯(High Volume Node = HVN)

HVN(High Volume Node):過去に出来高が多かった価格帯。

特にどの程度出来高があれば~という定義はなく、周辺の価格帯に比べて出来高が少ない/多いという認識でよいかと思います。

既に書いた通り、orderflow分析では出来高が大きな意味を持ちます。

過去に出来高が多かった価格帯は「多くの市場参加者が合意した価格帯」と解釈でき、再びその価格帯に戻ってくるときも同じように価格が揉む可能性が高いとされます。また、"多くの市場参加者が合意していた"ということで、その価格帯には引き寄せられやすくなる傾向にあります。

勿論、どの期間で見るかで出来高の多かった/少なかった(High volume Node / Low Volume Node)は変わりますし、時間が経つにつれてHigh volume Node が Low Volume Nodeに変わることもあります

・出来高の少ない価格帯(Low Volum Node = LVN)

LVN(Low Volume Node):過去に出来高が少なかった価格帯。

過去に出来高が少なかった価格帯は「市場参加者に拒否された価格帯」と解釈でき、再びその価格帯に戻ってくるときも同じように拒否または迅速に動く可能性が高いとされます。(よく"真空地帯"と言われるものですね)

これはよく金融市場以外でも例えられます。例えばメルカリにて大谷選手のサインボールが1個5000~6000円で取引されていたとします。多くの人は5000~6000円で取引しますが、たまに割高の4000円台や割高の6000円台で購入する人も出てきます。ただ、数人が割安で買えたとしても、それ以降の取引価格が4000円台になるわけではなく、すぐに適正価格の5000~6000円に戻ると思われます。ここでいう5000~6000円は「多くの人が取引するため合計取引高が多い思われる価格帯=High Volume Node」、4000円台や6000円台は「少数の人が取引したものの多くの参加者には拒否され合計取引高が低いと思われる価格帯=Low Volume Node」となります。

「4000円台や6000円台などで取引されてもいずれ5000~6000円台に戻ってくる」というのは、Low Volume Nodeで参加者に拒否され長く滞在せず、High Volume Nodeに引き寄せられ戻ってくるということと同じだと思っています。

・Liquidity(流動性)

Liquidity(流動性)は、ある資産を市場で売買する際に、いつでも容易に売買が可能であるかを示す指標です。orderflow分析では「板の厚さ」と言い換えて良いと思います。前述の通り、結局板取引では「成行注文の出来高」と「板の厚さ=Liquidity」のみで価格が決まるのでしっかり分析したいところです。

・バランス(均衡状態、Balance)

バランス(Balance)とは、市場において買い手と売り手の勢い(成行の出来高)が釣り合っている状態を指します。つまり、売り手と買い手が同程度に存在し、価格の上昇や下降が限定的である状態です。

市場がバランス状態にあるときは、価格が一定の範囲内で揺れ動くことが多く、トレンドは発生しにくいとされています。

次に書くインバランスと合わせて、オークションマーケット理論の考え方の一部です。

・インバランス(不均衡状態、ImBalance)

インバランス(Imbalance)とは、市場において買い手または売り手のどちがかが優勢である状態を指します。つまり、一方の勢力が圧倒的に存在し、価格の上昇または下降が進む状態です。市場がインバランス状態にあるときは、価格が急激に変動することが多く、トレンドが発生しやすいとされています。

市場では、バランス状態とインバランス状態が交互に現れますが、フットプリントチャートやマーケットプロファイルを使って市場のバランス/インバランス状態やトレンドの方向性を正確に把握することが重要です。

(後ほど詳細書きます)

■ ボリュームプロファイル関連の単語

出来高でヒストグラムを作るボリュームプロファイルについての単語になります。

その前にボリュームプロファイルの読み方を確認しておきます。

非常に簡単で、下の図の水色で囲まれた部分、27,160~27,170ドルの間での6:45~7:00の成行出来高は16M、成売出来高は11Mとなります。

復習になりますが、その時間帯&価格帯の合計出来高は16M+11=27Mで、デルタは16M-11M=5Mですね。

このように「ローソク足の中でもどこで出来高があるのか、また成買と成売りでどちらが優勢なのか」などを判断してきます。

・POC(Points of Control)

POCは、「特定の期間内において最も取引量の多かった価格帯」を指します。下のチャートは1週間毎のボリュームプロファイルですが、一番出来高の多かった赤線の価格帯がPOCとなります。フットプリントチャートtでも同じように、ローソク毎にPOCは存在します。(白枠で囲まれた部分)

先ほどの”出来高の多い価格帯=High Volume Node"は、ざっくりとこ出来高の多い価格帯…という認識でしたが、POCは「特定の期間内のヒストグラムで最もで出来高の多い価格帯」なので明確にその価格範囲が決まります。

また、出来高の多かった価格帯(High Volume Node)は引き寄せられやすいと説明したように、POCも引き寄せられやすいです。

・nPOC(Naked Points of Control)

また、出来高の多かった価格帯(High Volume Node)は引き寄せられやすいと説明したように、POCも引き寄せられやすいです。特に日足や週足で見たPOCは引き寄せられ再びタッチするかどうか、よく見られる傾向にあります。

そのため、nPOC といった「まだ一度も到達していないPOC」といった概念が生まれました。nはnaked(裸の)という意味です。

以下の日毎のPOCを見てみると、その日より後にまだ触られていないnPOCが画像にいくつかありますね。

・バリューエリア(VA, Value Area)

バリューエリア(Value Area)とは、ある期間内において取引量の70%を占める価格帯のことです。下の図は統計学の教科書で見たことがあるような正規分布の図における標準偏差間に値しますね。鋭い方はもう気づいているかと思いますが、価格変動をヒストグラムにしたとき(ボリュームプロファイル)、"普通の日"であれば正規分布のような形になります。そのうち、真ん中70%をバリューエリアとします。バリューエリアでは、買い手と売り手が均衡状態にあります。割と小口の買い手と小口の売り手が殴り合っているだけなので動きとしてはダラダラ…といった感じでしょうか。先ほどの”出来高の多い価格帯(High Volume Node)と特徴も被ります。High Volume Nodeが数値的定義のない漠然とした"価格帯"だったのに対し、バリューエリア

は期間を決めれば自動的に価格範囲が算出されます。後でもう一度書きますが、基本はHigh Volume Node(出来高の多い価格帯), バリューエリア

ではエントリーしたくないですね。

・バリューエリア上限(VAH, Value Area High)

バリューエリアのうち上限のことをを指します。

・バリューエリア下限(VAL, Value Area Low)

バリューエリアのうち下限のことを指します。日足の始値がValue Areaに対してどの位置にあるのかとかは見ておきたいですね。

■ マーケットプロファイル関連の単語

時間ごとに区切ることによってヒストグラムを作る"マーケットプロファイル"関連の単語に関しても整理しておきましょう。

・TPOチャート(Time Price Opportunity)

マーケットプロファイルはTPOチャートとも呼ばれます。

・シングルプリント(Single Print)

シングルプリント(Single Print)とは、Market Profileにおいて、TPOが1つしかない価格帯を指します。つまり、その価格帯に滞在したのは1日orセッションのうち30分以内だったということです。

シングルプリントには3種類あります。TPOの上限にできるSelling Tail、真ん中にできるシングルプリント、TPOの下限にできるBuying Tailです。(シングルプリントというと、普通は真ん中にあるものを指します)

・Excess(超過領域)

「Excess」とは、「過剰, 超過」という意味になります。上記のシングルプリント3種類のうち、Buying TailとSelling Tailを合わせた呼び方です。価格帯の上限または下限から大幅に外れた価格帯において、出来高が少ない場合に超過領域が形成されます。市場で過剰に買われていたのち価格合意の取れているバリューエリアに戻ろうとしてできた超過領域がSelling Tail、過剰に売られていのちバリューエリアに戻ろうとしてできた超過領域がBuying tailになります。Excessは、価格帯の中での重要な転換点を示唆することがあり、サポートやレジスタンスのレベルとしても機能することがあります。

先程の大谷選手のサインボールの例で言うと、通常5000-6000円で売買されていたのに対し、「一時的に4000円台で取引されていたが安かったので、元の価格に戻る力が働いた」ときにできるのがBuying Tail というイメージです。

これ以外にも、Poor High/low、イニシャルバランス、マーケットプロファイルの形状に関す単語等ありますが、かなり長くなってしまいそうなのでここでは省略させていただきます。

■ オークションマーケット理論について (Auction Market Theory)について

オークションマーケット理論では、市場がオークション市場であるという考えに基づいており、価格が決まるまでの競り合いを模した市場の仕組みを説明することで、市場参加者の心理や動向を理解することを目的としています。

オークションマーケット理論によると、市場は常に価格発見の競り合いの場であり、需要と供給がバランスするまで競り合いが続くとされます。

不均衡状態(インバランス)

⇒ 市場参加者の合意価格に向かう(バランス)

⇒ 合意価格から離れ、不均衡(インバランス)になる

のループが起きていると認識してもらえれば良いかと思います。

ちなみにサインボールの例だと、大谷選手がWBCでMVPを取ったときのことを考えてると分かりやすいです。(実際は見ていないから分かりませんが)5000-6000円台で買い手と売り手が均衡を保っていた(=バランス)状況から、MVPを取ったことで より高値でも買いたいと考える参加者が増えることで価格は上がっていきます。価格上昇中は買い手が優勢になっているインバランスな状況です。その後、高値で均衡を見つけ再び価格が安定しバランスな状態へと戻ります。

このように市場の状況に応じてバランス状態とインバランス状態が交互に現れるというのがオークションマーケット理論の主な主張であり、マーケットプロファイルやその他のテクニカル分析手法を用いて、市場のバランス状態やトレンドの方向性を正確に把握することが重要です。

5. orderflow分析をするにあたってのツール

ここからはツールを2つ紹介します。

① ExoCharts

仮想通貨に特化したOrderflowツールですね。よく見る奴はこれです。

自作のインジとかは作れないのですが、とりあえず細かく分析したい人はこれを見るのが良いかと。

細かい設定やら使い方は、せん。君が先にnoteで書いてますね!こちらをご参考ください。

② TradingLite

こちらも仮想通貨に特化しています。Exo Charts よりもTradingview寄りですね。

僕がTwitterによく載せてるやつですね。インプレッションを見るに何だかんだ使い方に関しての説明は需要あるのかなと。

個人的なTradingviewの最大の欠点が、成買出来高/成売出来高を計測できないんですよね。一応インジがあるのですが、確か1分足(?)ごとに出来高を集計して、"1分足のローソク足が陽線だったらその1分間の出来高を全て成買出来高とみなす"というガバガバ設定でした。

その点、Tradingliteは 成買出来高/成売出来高, OI, Liquidation, cvd, funding rate等の情報に加え、自作のインジも作れます。

また、流動性(板情報)もかなり細かく見れるんですよね。マジ便利。

よくTwitterに載せているチャートに載せているインジをまとめるとこんな感じですかね。(下の画像に詰め込んだものの、普段はここから取捨選択しています)

・Liquidation:清算情報

・Heatmap:板情報、数値として見れるのがよい。

・出来高:

・VPSV:決められた期間ごとに価格帯ごとの出来高を集計

・Volume Bubbles:閾値を超えた出来高に関して、出来高に比例して丸がつく。そのローソク足のうち成買>成売なら青、成買<成売なら赤。また、そのローソク足でOI増加なら白い枠がつく

・OI Spike Detector:OIが急激に増えた場所を示し、そこから水平ラインを示す(後述)

・OI

・OI Change:OIの増減を示す。OIが急激に増えた場所を特定する

・Volume Delta:ローソク足ごとの "成買出来高 - 成売出来高"

・CVD(Commulative Volume Delta):Volume Deltaをローソク足ごとに足してできたライン。どこからの範囲を見るかで数値は変わってくるため、数値自体というよりはラインの形状や左右比較をする。

・Accumulation BID&ASK ratio:板に関して買い板と売り板の割合を示す

勿論他にも山ほどインジがあって全て確認したわけではないのでこれだけ使っていれば良い!というわけではないですが参考例として。

良いインジがあればみなさんDMなどでこっそり教えてください!

6. orderflow分析をほんの少しだけかじってみる

■ Market Profile を使ってみる(EXO charts)

Market Profileの基礎の基礎に関してはここのスレッドで触れました。

これを読みながら実際にEXO Chartsをいじればある程度はどんなものかと分るかと。

【マーケットプロファイルについて】

— ダッツ | Crypto Trader (@crypto_datz) March 18, 2023

DMでもちょくちょくこのインジなんですか的な話あったのでマーケットプロファイルの基礎についてまとめておきました。

ここ数日はごちゃごちゃしても勝てそうもない相場なので、損失覚悟でロング握って放置してます。

暇なときにでも読んでくれたら。

↓↓

1/ pic.twitter.com/5QY3hRE6BE

一般的には30分を1つの区切りとして、その30分間で通過した場所にブロック(TPO)を右に積み上げていくイメージです。最初の30分がA、次の30分がB....というように通過した箇所にTPOを積み上げていきます。 "通常の日"であれば価格変動は(対数)正規分布に従うので、画像のような形になりがちです。

スレッドに諸々書きましたが、個人的に一番使うのはシングルプリントの把握ですね。他にPoor High / Poor Lowなども確認しています。スレッドには書いていないですが、イニシャルバランスやセッション内でExcessが起きているかも見ています。(ここでは一旦置いておく)

セッションですが、1日の単位のTPOチャート と NY Time(22:00~9:00)とAsia Time(9:00~22:00)のSessionに分けたTPOチャートの両方を見ています。

マーケットプロファイルよく分からん!むずそう!という人はまずはシングルプリントの把握から行うのが良いと思います。

既に基礎用語のところで書いていますが、LVN, HVNという概念があります。

・LVN(Low Volume Node):過去に出来高が少なかった価格帯

「市場参加者に拒否された価格帯」と解釈でき、再びその価格帯に戻ってくるときも同じように拒否または迅速に動く可能性が高い

・HVN(High Volume Node):過去に出来高が多かった価格

多くの市場参加者が合意した価格帯」と解釈でき、再びその価格帯に戻ってくるときも同じように価格が揉む可能性が高い

でしたね。

ずばり我々は"過去出来高が少なかった価格帯(Low Volume Node)"でポジションを取るべきです。

マーケットプロファイルのシングルプリントは1日もしくはセッションのうち、30分以内しか滞在しなかった価格帯なので実質的に出来高が少ない可能性が高く、レジスタンス&サポートラインとして機能します。

Low Volume Nodeが出来高を見て判断しているのに対し、シングルプリントは時間軸で判断しています。出来高で見た場合、どの程度の出来高だからレジサポとして機能するか…と閾値に迷うところですが、シングルプリントは機械的に見つけられるのでラインとして迷わずに引きやすいです。

諸々新しいワードが出てきて頭がゴチャゴチャする頃だと思うのでまとめておきました。「売り手と買い手が均衡」vs「出来高が少ない価格帯で売り手と買い手が不均衡」という感じでしょうか。

High Volume NodeとLow volume nodeの違い

■ フットプリント を使ってみる(EXO charts)

一見複雑に見えがちですが、読み方自体は非常に簡単です。

水色で囲われた部分は、27160~27170ドルですがこの価格帯での成買出来高が16M、成売出来高が11Mという読み方です。

ここでは初心者の方も理解しやすい ①出来高デルタのダイバ と ②CVDのダイバを抑えてもらえれば良いかなと。

どちらも「成行注文が指値注文に吸収されて反転することを予測する」という使い方です。

もしも仮に、そんなことはあり得ないのですが、指値注文が常に一様に並んでいる場合、成買出来高と成売出来高に比例して価格は動きます。100BTC一気に成買した場合の価格上昇幅は、50BTC一気に成買した場合の価格上昇幅の2倍になるはずです。

しかし、現実はそうはなりません。なぜなら、指値注文は一様に分布しておらず、指値注文が厚い価格帯/薄い価格帯が存在するからです。

また、成行注文と指値注文だと、一概には言えませんが相場で弱い小口投資家は成行注文を使いがちという性質があります。

つまり吸収を見るというのは、「成行注文で想定よりも価格が動かないな⇒指値注文が実は厚かったと推測できる⇒成行注文側の反対売買で反転する可能性が高まる 」というロジックです。

指値注文の厚さは板情報を見てもよいのですが、仮想通貨の世界では見せ板などもやり放題です。また、大口の視点として本当に約定したいのにわざわざ多くの人が見える状況で買い板/売り板を放置するでしょうか?

その点、このフットプリントに載る出来高というのは全て約定したデータ(見せ板が含まれていない)なので板情報よりも正確性は勝ります。事前に予測できないという点では板情報に劣りますが、事後的に成行注文が指値注文に吸収されている様子を見ることができます。

① 出来高デルタのダイバージェンス

1つのローソク足で判断する方法ですね。出来高デルタ(成買出来高-成売出来高)がマイナス、ローソク足が陽線、ということはそのローソク足では成売が優勢だったにもか関わらず(指値注文が厚かったことにより)価格が下げ切れず陽線になったということを示します。

陽線の幅(終値-始値)が大きい程、出来高デルタのマイナス幅が大きい程、反転の確率が高まります。

スキャをする際は見ておきたいですね。

勿論上髭でも同じです。

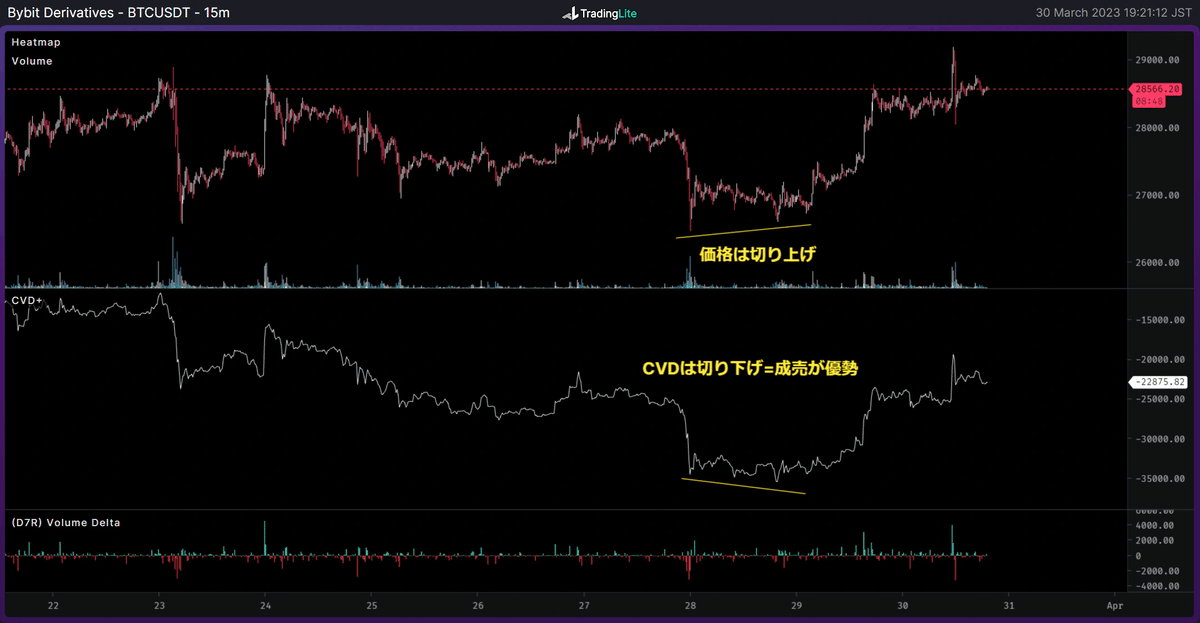

②CVDのダイバージェンス

1つのローソク足で判断する方法が出来高デルタダイバであるとすると、複数のローソク足での出来高デルタの推移(=CVD)で吸収を見るのがCVDダイバになります。

下のチャートではCVDが切り下げており成売が優勢なのに対し。価格は下げ切れずに切り上げています。先ほどと同じように、成売が優勢だったにもか関わらず(買いの指値注文が厚かったことにより)価格は下げ切れなかったと解釈できます。

同じように反転を示す根拠になります。

下のチャートはCVDが切り上げており成買が優勢なのに対し。価格は上げ切れずに切り下げています。先ほどとは逆で、成買が優勢だったにもか関わらず(売りの指値注文が厚かったことにより)価格は上げ切れなかったと解釈できます。

こちらは反落を示す根拠になります。

7. orderflowの弱点

ここまでorderflowの強さや有用さについて説明してきましたが、orderflowを学ぶ上で一つ大きな問題があります。

それは日本語での情報が非常に乏しいこと。

実はorderflowは海外ではかなり有名なトレード手法なのですが、日本にまだあまり情報が入ってきていません。

僕もここ1年ほどかけて海外のtwitterや英語の情報をコツコツ収集し、実際のトレードに取り入れて実践し、少しずつ積み上げてorderflowについて理解を深めてきました。

ただ用語やロジックなど難解な部分も多く、現時点では自力でorderflowを勉強してある程度の水準に行くにはかなりの時間と労力が必要だと思います。

なので今回のnoteはorderflowについてなるべく分かりやすく、ただし正確に、基本的な部分を伝えられるように書きました。

(わかってる人には少し退屈かも)

ぜひこのnoteでorderflowの世界の入り口に触れてみてください。

あとはさらに詳しく知りたい人は(宣伝ですが)サロンでがっつり解説やリアルタイム実践をしていく予定です。

長らく一人で運営してきたダッツサロンですが、今回orderflowにも知見が深く個人的にも仲の良いせん君(@force_sen)に全面的に協力してもらい、コラボサロンとしてリニューアルすることになりました!(今週土曜に発表)

せん君は、普段は彼女が欲しいツイートやアニメ関連のツイートが多いツイ廃ですが、orderflow含め自身のトレードに真摯に向き合っていてかなり信頼しています。

純粋なインプットの量や仮説構築&検証能力は、正直僕も見習わねばと思うものがあります。

詳細はnoteの最後に書いてるのでそちらもぜひみてみてください!!

8. 実例

ここまで座学っぽいことを書いてきましたが、そろそろ実例出せよ!ってことでいくつか出しておきます。

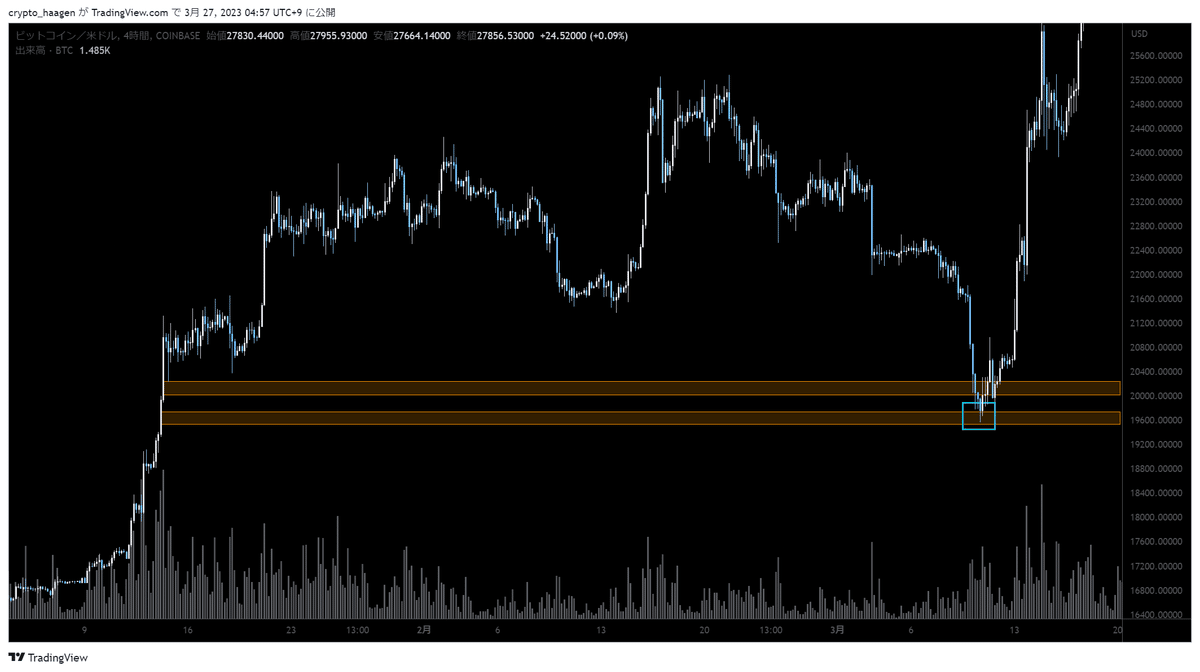

■ 例1:3/17 ロング

短期の水平レジスタンスを超えたところ(オレンジ)で、同価格帯をサポートとしてロング。直近高値を超えたところ(水色)でクローズ。

① 3月中旬以降のトレンド

3月中旬以降は上昇トレンドでしたね。

ファンダ的な側面としては、シリコンバレー銀行, シグネチャー銀行の連続破綻、クレディスイスの経営危機など既存金融側の危機に対して、ゴールドやビットコインに資金が流入(回避)してきているという点がありました。

これは、現物(特にcoinbase)が買われていたことやBTCドミナンスが上昇しながらBTC価格が上昇していたことなどからも推察できます。

※Delta, CVDについて

既に書きましたが、「出来高デルタ = 成買出来高- 成売出来高」です。

CVDはデルタを足し合わせてできたラインですね。

例えば、出来高デルタがプラスの状況が続いているということは成買出来高が成売出来高よりも多い状況が続いているというわけです。

一般的に、成行で売買を行う参加者は 「積極的な市場参加者(直接的に価格を動かす参加者)」とみなされるため、出来高デルタがプラスが続く状況 = CVDが右肩上がりの状況では積極的に買われていると思ってよいです。逆も然りです。

3月中旬以降現物が買わている話、詳しくはここのスレッドで書いた↓↓

https://twitter.com/crypto_datz/status/1635581104211255296

【で、何でBTC上昇してるんだっけ❓】

— ダッツ | Crypto Trader (@crypto_datz) March 14, 2023

先週の金曜から今日までBTCは約25%上昇。

ファンダ面では、

・SVB倒産&シグネチャー銀行倒産による資金回避

・倒産で早期利下げ期待復活→米金利低下&ドル安

・USDCのdepeg解消

等と意見が分かれますが、個人的に気になる点を見ていきます↓

(1/ pic.twitter.com/4kwL9B4EAV

BTCドミナンス上昇 & BTC価格上昇のトレンドは、純粋に外部からビットコインに資金流入している状況なのでトレンドが長く続きがちです。

ですので基本は押し目買いを狙いたいところでした。

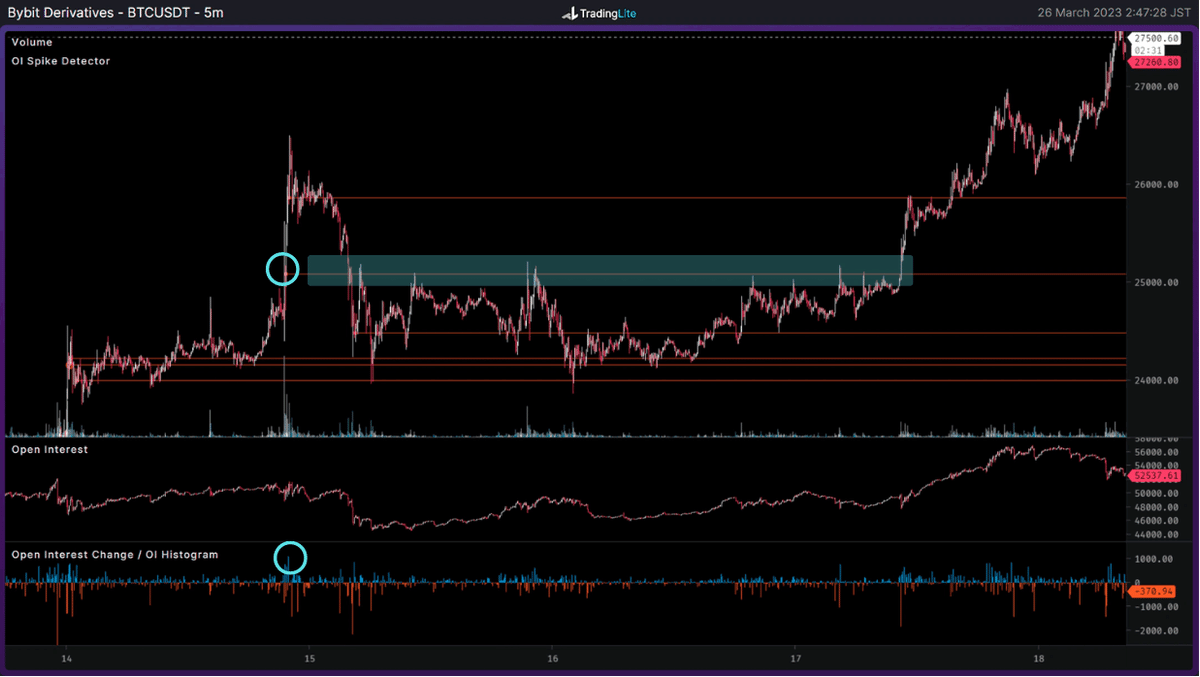

② OIが急増した価格帯によるレジスタンス

OIが急増した価格帯はサポート/レジスタンスになりやすいです。

僕もそうですがトレーダーは、自身の建値付近で売買を行う可能性が高い(建値微利確、追加エントリー、微損撤退…etc)ため、OIが急増した価格帯はチャート分析でいう"水平ライン"の代わりとして機能します。

実際に見てみましょう。

真ん中はOIの推移、下はOIの変化量ですね。

OIが急増した部分から水平にラインが引かれています。

binance futureのこの画像で一番OIの変化量が大きいのは水色の丸部分ですね。

実際に水色丸部分から水平ラインを引くとレジスタンスとして機能しています。

また、黄色部分はインジとしては反応しなかったのですが、徐々にOIが増えています。(5分間では閾値を超えるOIの増加率ではなかったが1時間単位で見ると増えていた。)

こちらの価格帯も水色と同じ価格帯で、25,200ドル付近が新規ポジションのとられやすい価格帯=レジサポになりやすい価格帯 であることが分かります。

こちらはbybit の画像でもbinance futureと同じ箇所でOI の急増が見られます。レジスタンスとして機能しています。

③ OI が急増する価格帯に差し掛かったときの反応

25,000ドル付近はOI 急増価格帯の観点、売り板の厚さの観点、既存のテクニカル水平ラインの観点から見てもレジスタンスとなっていました。

抜けるかどうかの判断としてレジスタンス接触時の反応は見ておくべきですね。

上のチャートでピンクの丸の部分がレジスタンス接触時です。OIの変化を見ると、いずれも閾値に達していないもののOIは増加しています。

上抜けを狙ってロングしている層と25000ドル付近を背にショートしている層がいるというわけです。少なくとも、25000ドル付近で何度もOIが急増しているということは、プレイヤーはこの価格帯を何かしら意味のある価格帯だと捉えているわけです。どちらにブレイクするかは分かりませんが、意識されている以上25,000ドルを超えた際は一定伸びうることが予想されます。

(OIの変化から、25,000ドル付近を背にショートしているトレーダーがいることが分かっており、同価格帯を抜けると彼らの損切による買いが起きる可能性が高いから)

ラインの下でロング入れられたら良いですが、このとき僕はラインブレイク後の戻りでロングを入れました。(spotでの仕掛けやL/Sアカウント比リアルタイムで見てれば行けたかも)

既に書いたように押さえつけられている水平ラインが複数の観点から意識されていて機能していることが確かめられていたため、ブレイクした際は一定伸びる可能性が高いと考えていました。ちなみに利確は直近高値を超えたあたり。

■ 例2:補足

このとき忙しくてあまり見れていなかったのですが理想はこの赤い四角で買いたかったよな…と。

33月中旬からの上昇でシングルプリントになっていた部分です(23,575~23,780ドル)。前述の通り、シングルプリントの上部/下部はレジスタンスになりやすいです。

また、インバランスが発生していた部分でもありました。

基礎用語のところでインバランスは「売りと買いが不均衡でどちらか一方が優勢になっている状態」と書きましたが、フットプリントなどで可視化できます。

フットプリントの仕様上斜めの比較になっていますが、売買の割合が設定した閾値を超えるとインバランスと表示することができます。(EXO Chartsの初期値は250%、つまり斜め比較で 成買出来高が成売出来高の2.5倍以上だと買いのインバランスと表示される。逆も然り。)

買いのインバランスが続いた価格帯は一方的なフローがあった箇所で後々レジスタンスになりやすいです。(目安は1時間足で3つ連続とか?このあたりは要研究)

ちなみにOIの急増も見られた場所でした。

最終的なエントリー判断は、短期で反転しそうなところを狙うというのが良いと思います。

「ツッコミ買い/売りが指値(板)に吸収されたところを確認してエントリーする」というのは定番ですね。既に書きました。

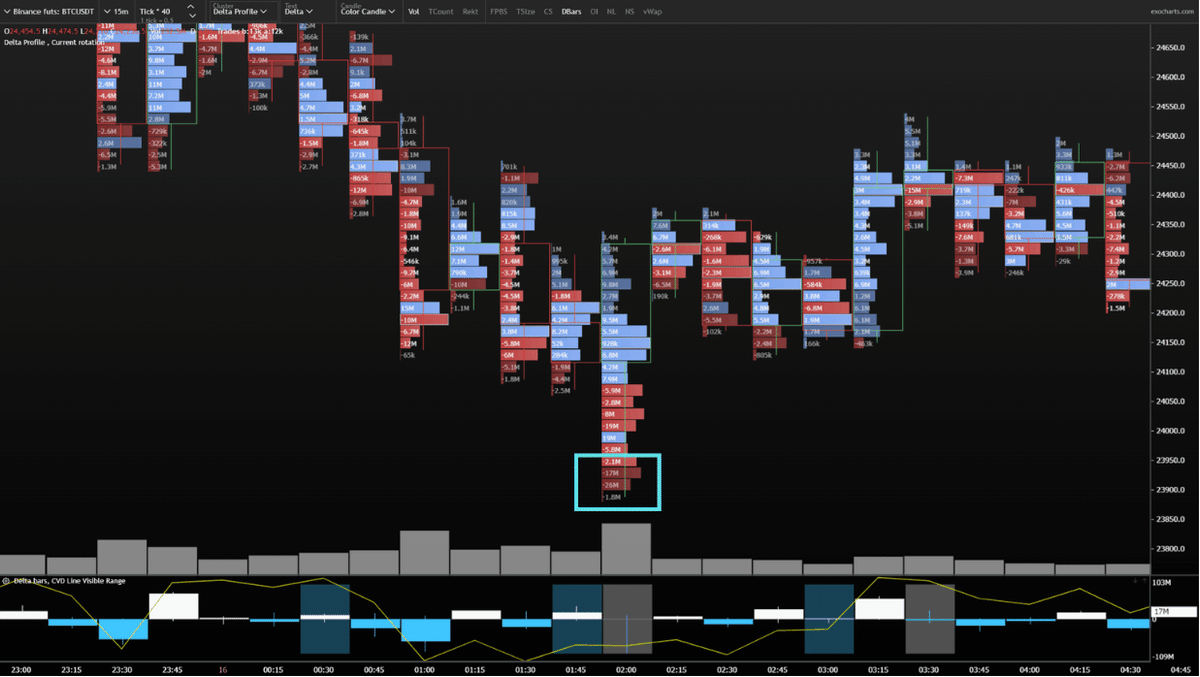

以下はEXOchartsのデルタプロファイルです。(出来高プロファイルのデルタ版)

ロングでエントリーしたかった部分を見ると髭先でデルタのマイナス幅が大きくなっています。(-17M, -26M。周辺と比べてもマイナス幅が大きい)

マイナス幅が大きいということはその価格帯では成売の出来高が成買の出来高を大きく上回っていた、つまりツッコミ売り気味だったということであり、また髭先に出ているので指値に吸収され反発する可能性が高いということです。

というのも、髭先でツッコミ成売が出た場合、ツッコミ成売のうち新規ショートは最悪の場所でポジションをとたったことになります。そのポジションは、髭先より数百ドル上昇すると損切(買い)されるであろうため、未来の買い圧になります。

髭先の出来高(or 出来高デルタ)が多い場合と髭先の出来高(or 出来高デルタ)が少ない場合を比べた場合、髭先から数百ドル上昇したときに前者の方が未来の買い圧が多いため反発する可能性が高くなります。

軽く反発 ⇒ ショートの損切買い圧 ⇒ 損切買い圧で上昇 ⇒ 更に損切され上昇 という状況です。

(勿論、"反発する可能性が高くなる" という話なのでこの状況から更に現物が売られた場合は続落となります。指標は全てそうですが1つのみを妄信することなく色々見ましょう)

一般的なテクニカルでは"髭の長さ"に注目しがちですが、orderflowではローソクの内部を価格帯別に成買出来高、成売出来高まで見ることができるので、より正確に現状を把握し未来を予測することが可能になります。

以下は先ほどと同じチャートで出来高デルタ部分に注目しています。

水色で囲まれたローソク足が陽線なのに対し、出来高デルタがギリギリですがマイナス(下の水色)でダイバージェンスが起こっていることからも、反発が予想されます。

(成買と成売の量がほぼ同じなのにも関わらず陽線になった=厚い買い板のせいで成売でも価格が下がりづらかった。このように吸収が見られた場合、短期的に反発する可能性が高い。先述の"出来高デルタダイバ"。)

ちなみに、画像のデルタプロファイルは、数字が出来高デルタで バーの長さは出来高と比例しています。

TradingLiteのヒートマップを見ても、成売が買い板に吸収されている様子が分かるかと思います。髭の左側には板ありますが、右側では消えています。

■ 例3:3/20 短期スキャ ショート

オレンジ色の部分でエントリー、水色で利確。

OIが急増した価格帯はレジサポになるよ…という使い方の例みたいな感じですね。

下のTradingLiteのチャートで水色真ん中の水色の部分、価格が28,000~28,250ドルと非常に狭い範囲でOIが 114k⇒119k と5k増えています。

先ほどの例と同じように、狭い価格帯でOIが増えているため次にその価格帯に差し掛かるときはレジスタンスとして機能します。

紫の四角でも囲ったところもOIが増えているのですが、こちらは価格上昇しつつOIも上昇しており、水色よりも広い価格帯でOIが増えています。(27,400⇒28,200ドルで同じく5k のOI増加)

狭い価格帯で多くのOIが溜まっているほど、トレーダーが後々行う利確/追加エントリー/ストップ等が集中しやすいため、意味のあるレジサポラインになりやすいことを考えると、紫の方はレジサポとしてはそこまで機能しなかったのかなと理解しています。

まあ正直、このときは中期で上昇トレンドだったので無理してショート狙う必要はなかったのですが、このような使い方もあるよという意味合いも込めて書きました。

ちなみに、tainokoさんが作っていらっしゃるBTC Status Alertのようにドル額に変換すると、

5k BTC = 5,000BTC ≒ 5000 × $28000 = $140M= $0.14B ですね。

■ 例4:3/10 スイング ショート

21,700ドル ⇒ 19,700ドル。ファンダやファンダやオンチェーンを基に総合的に判断、実際のトレードはEXO chartsやTradingliteを見て。

① ファンダ

orderflowはトレードにおける一次情報(出来高, Liquidity, OIなど)に注目した素晴らしい分析方法であることは間違いないのですが、大まかな方向性を決めるファンダ(二次情報)もしっかり見ておくべきです。

使える情報は全部使いましょう。

この時点で、

・シルバーゲート銀行の清算が決定した。同銀行は仮想通貨業界の発展に大きく貢献してきた銀行のため、仮想通貨市場のセンチメント悪化。

・シリコンバレー銀行の流動性危機(エントリー時点では破綻していなかったが)

・前日にバイデン氏がキャピタルゲイン課税、自社株買い課税の増税を発表したこともあり米株は売られていた。

などもあり雲行きは怪しかったかなと。

② mempool

また、mempoolが50,000近く溜まっていましたね。

こちらについては今更感ありますが、

mempool上昇=送金詰まり=多くの人が現物を売るためにウォレットから取引所に送金していると考えられる=下落の前兆

という感じでしたね。

③ デリバティブ乖離

現物の価格とデリバティブ(無期限先物=perp)の価格の乖離も取引所ごとに監視しています。

このとき割と養分が集まっていた感のあるbybitのUSD建で久しぶりに乖離がプラスになっていました。2/10~15の安値である21500ドル付近を背に、小口プレイヤーが無理にロングポジションを取っていたものと推測できます。21500ドルより高い価格の時はマイナス乖離だったのに対し、この位置でプラスになったということは相当歪んでいたと考えられます。

ちなみに、こういったデリバティブにおいて買い手/売り手のどちら側が突っ込んでいるかを確認する方法はいくつかあって、例えば

・価格を見て判断する ⇒ デリバ乖離

・成行の出来高を見て判断する ⇒ 出来高デルタ

・成行の出来高の推移を見て判断する ⇒ CVD

という感じです。

それぞれ出来高デルタのダイバとCVDのダイバは初心者でも分かりやすく、orderflowの第一歩と言っていいかもしれません。

④ 狭い価格帯でOI積まれる ⇒ 激しい動きが予想される

下落直前、21,500~21,800ドル間で一気にOIが積まれました。

僕は取引所ごとに監視してますが、binance future のBTCUSDT.Pとbybit のBTCUSDT.PでOIの増加がみられました。

もう少し拡大してみるとこんな感じですね。

詳しく見ると、3/9に500ドルほど下落した後、21,500~21,800ドルの非常に狭い範囲で

binance future:106k ⇒ 116k (+10k ≒ $ 0.22B)

byibt :52k ⇒ 62k (+10k ≒ $ 0.22B)

ほど増加しています。

どちらかにブレイクした場合 清算を伴って大きく動いてもおかしくない、ただmempoolやファンダのことを考えるとほぼほぼ下だろうと考えていました。

特に先ほども書きましたが、21,500ドル付近は2/10~15の安値であり、その価格帯でOIが顕著に増加している&デリバ乖離がプラスに傾いている取引所があるということは、安値を背にロングを狙っているプレイヤーが一定いるということです。(勿論彼らは安値の21,500ドル付近を明確に割ると損切売りを行う)

で実際、どこで売ろうかと考えていたわけですが直前にNYセッションのシングルプリントがあり、一度はレジスタンスとして機能するだろうと。(21850ドル付近。3/9 7:30の時点で軽いロング清算を伴った下落があり、そこでシングルプリントができてインバランスとなっていた)

またbybitでは、3/9 7:30の売りのリバ時に一気にOIが回復しており、その価格帯もレジサポとして機能すると考えていました。

この辺りから、21,800ドル付近では一旦叩かれるだろうなと考えショートしましました。

利確も極めてシンプルで、シングルプリントに合わせて行いました。

途中、早めに利確しようかなと一瞬迷いましたが、少なくともbinance future、bybitで積まれてたOIが全て解消されるまでは待とうと思いました。

下のチャートの黄色の点線時点ではbinance futureでは直前の極小レンジ間で積まれたOIが解消されていますが、bybitの方では残っていますね。このタイミングではまだ早いです。

下落時に髭先ロング狙って拾いたくなるのは分かりますが、少なくとも拾うのは直近のOIが空になってからの方が良いですね。(今回は利確でしたが)

9. おわりに

まだまだ最初の最初なので、今回のnoteはこんな感じにしようかなと。

個人的には今回のnoteは

「とっつきにくいorderflowにできるだけ興味が出るように」

をモットーに書いたので全ては網羅しきれていないです。

さらに知りたい人はクローズドで、、ということで最後に宣伝になってしまうのですが、

★★★★★★★★★

ダッツとせん(@sen_force)くんのコラボサロンを今週土曜日(4/1)にオープンします!!👏

★★★★★★★★★

長らく一人で運営してきたダッツサロンですが、今回orderflowにも知見が深く個人的にも仲の良いせんくんに全面的に協力してもらい、コラボサロンとしてリニューアルすることになりました。

僕のリアルタイム相場分析やBTCやETHのトレード実況はもちろん、せんくんのちょっと違った視点からの分析や、NFT、アルトプロジェクト系など今まで僕があまりしていなかった分野の発信もガンガンしてくれる予定です。

何度か触れましたがorderfow部屋もあり、実際のトレードでどう生かしていくのかもリアルタイムで解説してきます。

noteを読んでorderflowに興味を持った人、トレード成績を改善したい人、は是非お待ちしております。

土曜日にTwitterで発表するので楽しみにしていてください!

いつもながら遅筆でリリースが想定よりもかなり遅くなってしまいましたすみません。。

また続きを書いていきたいと思いますので、是非楽しみにしておいてください!!

それでは。

ダッツ 2023/3/30