BTCを支配する最大の法則ー2021続編

こんにちは、ダッツです。

昨年の6月に「BTCを支配する最大の法則ー半減期後の動き」というnoteを出してから半年が経ちました。

これはBTCの長期チャートを支配する最も強力かつ有用な法則についてまとめたものでしたが、今回はそのnoteの2021年版の続編です。

結論から言うと、ノートを出した後の2020年後半には、BTC含め仮想通貨市場は分析通り大幅な価格上昇を実現しました。

短中期の分析精度も含めて、前回のnoteは自分史上最高の神noteでした。(完全に自画自賛ですが流石にこれは言わせてください)

noteを読んでBTC現物にツッパしたという報告もかなり貰ったので、2020年に日本の仮想通貨界隈で出た記事の中で、リアルに一番利益を生み出したんじゃないかと勝手に思ってます。

費用対効果で言っても抜群でしたね。

とまあ一通り自己満足をさせてもらったところで今回のnoteの内容ですが、前回の分析視点を踏まえた上で現状の確認と今後の展開についてざっくり考えていくという流れになります。

今回のnoteもトレードの大まかな目線づくりや現物トレードに役立つと思いますので、最後までお付き合いいただけると嬉しいです。

(ただnoteの質やボリュームとしては前回の方がはるかに高いのでそこは期待値を下げておいてください笑。未読の方は↓にリンクを再掲しておくので目を通してみてください。今は無料公開してます。)

前回のnote:https://note.com/crypto_haagen/n/n005ea4682799

あとはこのnoteで触れるのは長期の内容(年スパン)がメインになっています。

短中期のトレードや分析はすぐに状況が変わりリアルタイムの判断が必要なのと、基本的にサロンで投稿しているので住み分けということで。(サロンでも長期の話もしますが)

以下目次です!

目次

1. 前回noteの要約

法則の概要

S2Fモデル

金融緩和

その後の推移

など

2. 今後の展開ー現在の大局確認

マイナー動向

企業の参入

長期ホルダー

緩和の動向

小口の過熱感

など

3. 今後の展開ー年内のターゲット

時間軸

価格(最高値の想定)

など

4. おまけ

ETHについて

それでは始めていきましょう。

1.前回noteのまとめ

一応最初に前回のnoteの要点をピックアップして説明しておきますね。

・最大の法則とは、「BTCチャートは半減期をベースにした4年サイクルで動いている」というもの

これは価格を需要と供給のバランスと捉えたときに、半減期がBTCの供給(マイニング報酬)を半減させ需要側にバランスが傾くためですね。

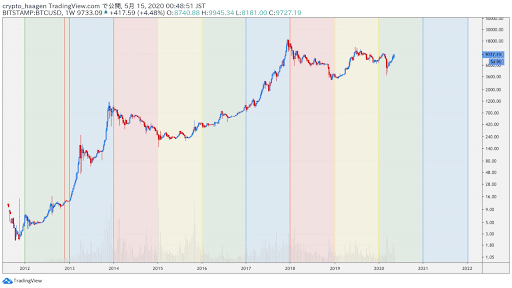

過去の動きは下の画像のように分類できます↓

グリーン(半減期の年):底固め + 緩やかな上昇

↓

ブルー(半減期の翌年):いわゆるバブルのような爆発的な価格上昇

↓

レッド(半減期の2年後):バブル崩壊

↓

イエロー(半減期の前年):崩壊後、底固め+上昇トレンドへの備え

この法則の詳細と適用についての分析は時間軸や価格軸から色々細かく書いたんですが、その辺はここでは割愛します。

大まかな結論としてはこの法則に基づけば2020年、2021年は上昇トレンドになるだろうという話でした。

・発展としてS2Fモデルの紹介

需要と供給のバランスのより具体的なモデルとして、金などのアセットで使われるstock to flowという指標を用いてBTCにフィッティングし数式化したものがこのS2Fモデルです。

これを見るとBTCの過去の価格推移がかなり綺麗に理論価格と相関していることが分かりますね。

・金融緩和による追い風

あとはnoteでは大きく場所を割いてはいないんですが、その後も言い続けてきた重要なポイントとして金融緩和による法定通貨の流入がBTCへの追い風となる、という話です。

以下に前回noteの該当部分を貼っておきます。

かなり駆け足ですが、以上が前回noteの主要なトピックです。

他も色々書いたのでこれで要約するのは忍びなんですが、まあ詳しくは本編を参照してください!

ちなみにその後の推移については細かくは次章でデータなどを見ながら扱いますが、一応想定通り大規模な上昇に突入しましたねというのだけ示しておきます。

BTC最高ですね笑

2. その後の展開ー現在の大局確認

さてそれでは現在のBTC市場について、ここまでの話をベースにしながら分析していこうと思います。海外系のアカウントの投稿で見やすいものが多いのでその辺も適宜引用していきますね。

トピックは

・マイナー動向

・企業の参入

・長期ホルダー動向

・金利動向

・個人の過熱感

などです。

・マイナー動向

前回のnoteの本筋である半減期に基づくサイクルは、半減期によってマイニング報酬=BTC供給が減り需給バランスが傾くという話でした。

マイニング報酬自体はもちろん決定されているので変化はないのですが、関連した要素としてマイナーたちがどう動いているか?に関しては確認しておきたいと思います。

(https://twitter.com/n3ocortex/status/1341078358017400836?s=12)

上記はマイナーが生成したBTCのうちマイナーのアドレスから動いたことのない(つまりホールドされている)BTCの量を示したチャートです。

昨年の半減期以降はマイナーはBTCをホールド傾向で、現状その量はさらに増えています。(2010年付近が異様に大きいのは枚数換算なのと当時のマイナーの性質の違いなので無視していいでしょう)

基本的に前回も前々回も半減期後はしばらくホールド期間が続き上昇とともに剥げていく展開になっているのでこれが持続しているうちは少なくともマイナーの見立てで天井圏にはなっていないと考えられるかと思います。

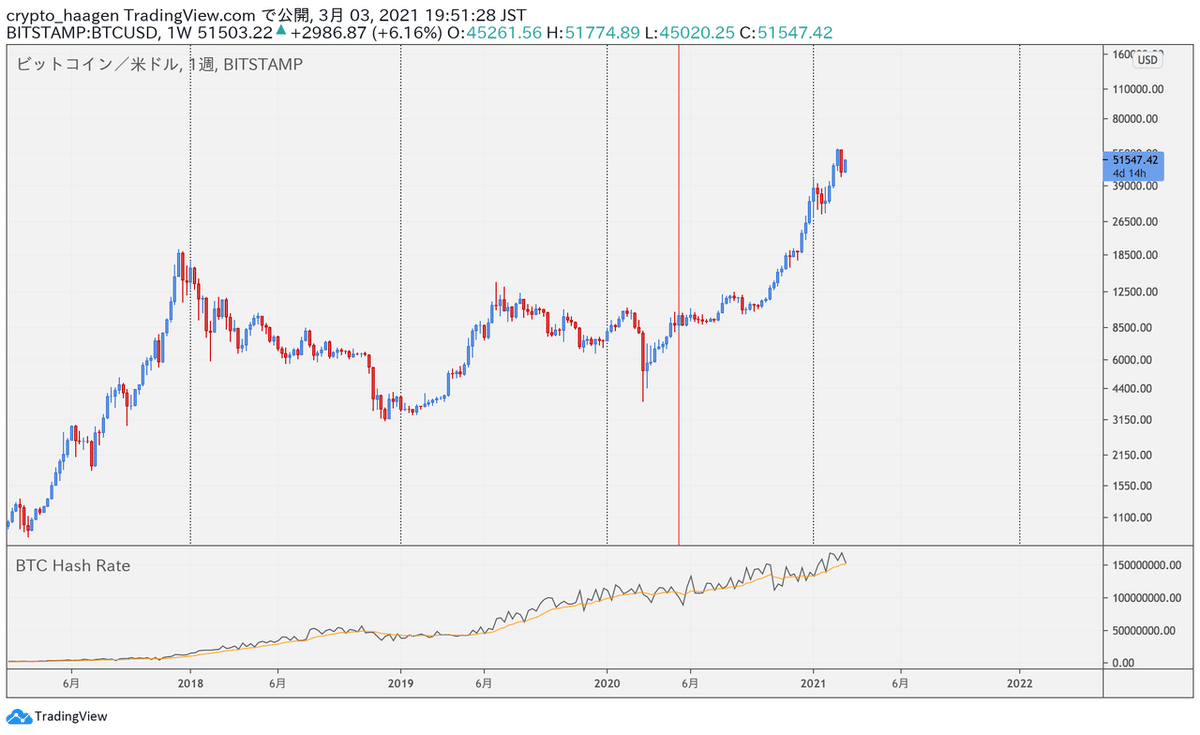

またハッシュレートに関しても、短期的なブレはあれどきちんと続伸傾向で何の問題もないですね。

・企業の参入

ここ半年のBTCの上昇の中で特に目立ったニュースといえば、やはり企業のBTC購入でしょう。

micro strategy社の購入から始まり、今年に入ってからはテスラの購入、square社の購入など名だたる米企業がBTCの購入に踏み切り価格の押し上げに大きく寄与しました。

企業の参入についてはプラットフォームも整い出しており前回のnoteでも言及していましたが、ここに金融緩和における法定通貨の価値下落が最高の後押しをしました。

金融緩和による法定通貨の価値低下

→企業はドルなどの法定通貨を保有しているだけで相対的価値が減少してしまう

→その対策として、BTCをポートフォリオの一部として組み込むためにBTC購入

という流れですね。

ちなみにマイクロストラテジー、テスラ、スクエアの3社のBTC購入を発表情報に基づいてプロットすると下記のようになります。

上記3社が現状、2万ドル前半~3万ドル前半の平均取得単価で購入していることからも、もしもBTCが3万ドル中盤以下まで落ちてきてくれることがあれば強い下支えを期待して良さそうです。

なぜならこれらの企業の巨大なステークホルダーがそのままBTCの価格下支えを望むステークホルダーになりますし、また同じようにBTCを安くで買いたい企業、大口投資家やファンドも山ほどいると思うので。

また、「企業マネーで買い支えることで底が固くなり、その後企業がBTCの購入を発表することで個人マネーによるファンダ買いが入り更に上昇」というパターンには今後も警戒が必要です。(テスラのときはそうでしたね)

あとは企業側の発表を待たずにこれらのBTC購入を察知する方法があって、それが以下に示すcoinbaseのoutflow(BTC流出)です。

twitterなどでも話題になっていましたが、米企業のBTC購入がcoinbaseを介したOTC取引で行われており、それがこのoutflowに現れていると考えられています。つまりoutflowの価格とタイミングからリアルタイムでBTCの底堅さを確かめられるということですね。

あとはcoinbaseプレミアムが指標として非常に有能という話も話題になったりcoinbase周りは色々面白い動きがありますね。(この前の上場発表で売上13000億円を計上していたのも笑)

まあこの辺は少し短中期寄りの話になるのでサロンでのトピックとして、少し脱線してしまいましたが長期の方に話を戻しましょう。

企業のBTC購入で重要なのは資金の大きさもそうなんですが、彼らが基本的に長期ホルダーであるということです。

彼らは法定通貨のインフレヘッジでBTCをポートフォリオに組み込んでいるので少なくとも5年10年は期間を見込んでいるはずで、短期の動きで現物を売却したりするプレイヤーではないですよね。あれだけの資金が長期ホルダーとして参入してくるのはやはりBTC市場にとって非常に大きいかと思います。

ここでいくつか指標を見てみましょう。

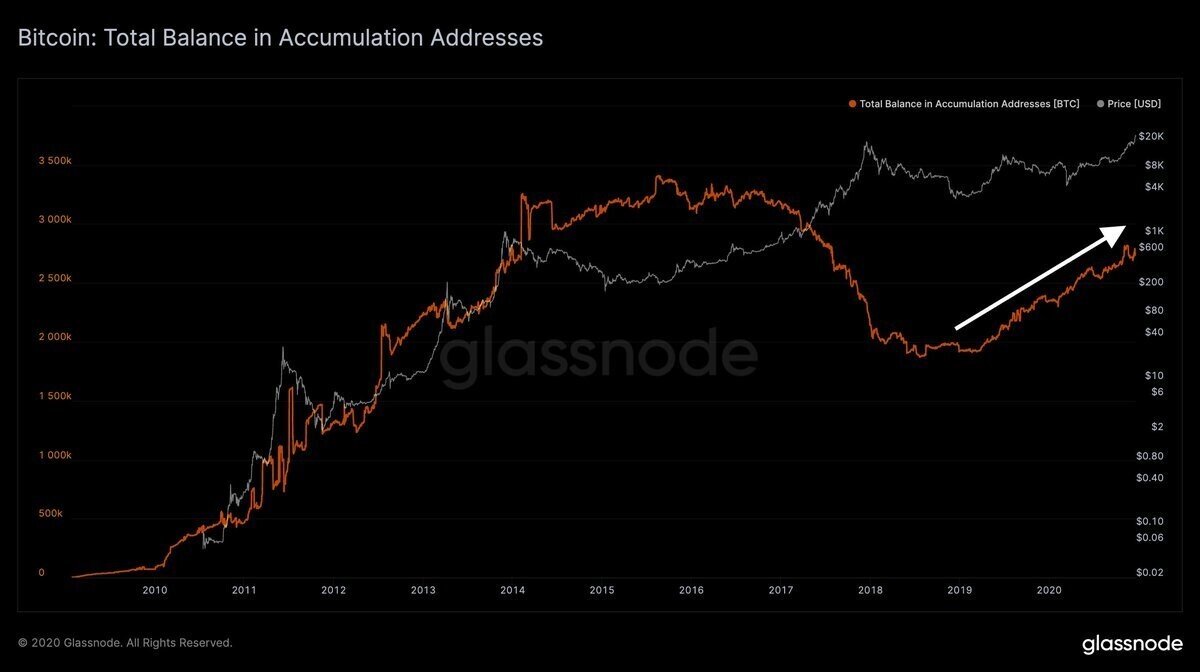

・長期ホルダーの動向

(https://twitter.com/n3ocortex/status/1341077387585474571)

先ほどのマイナーホールド量と似ていますが、BTCを受け取るのみで使用がない長期ホルダーアカウントのBTC保有量は一貫して増加中。

また取引所内のBTC残高は減少中。

結果としてBTC全体のうち流動的なBTC残高は減少、非流動的なBTCの割合が増加しています。

(https://twitter.com/n3ocortex/status/1364964682335944714?s=12)

上記の画像のオレンジが流動的なBTC、ブルーが非流動的なBTC、黒が全体です。(全て絶対量ではなく変化率)

流動的なBTCというのは取引所で保有されていたり市場に出回っておりすぐに監禁される可能性の高いBTCで、非流動的なBTCというのがウォレットに長期ホールドされていたら紛失済みであったり換金可能性の低いBTCのことです。

(ちなみにこれらはバイナリーな分類ではなく「流動度」から適当な割合で配分を行っているようです。詳細はglassnodeの記事を貼っておきます https://insights.glassnode.com/bitcoin-liquid-supply/)

流動的なBTCの減少、非流動的なBTCの増加というのは2017年にも見られた傾向で、当時は逆に流動的なBTCが上昇し出して2万ドルの天井をつけたのでこの動きは継続的に見ておいていいかと思います。

とりあえず現状は流動的なBTCが減る一方なので引き続き長期ホルダーが強い状況(上昇可能性が高い)と見ていいですね。

・金融緩和動向

前回のnoteでも半減期に並ぶ大きな要素として言及した金利と緩和の動向についてです。

2019年から傾向としては利下げ傾向でしたが、コロナショックで世界的に歴史的な金融緩和が開始。これがBTCへの強い追い風として機能してきました。

参考:ドルインデックスとBTCの逆相関↓

(一応復習しておくと金融緩和とBTCの関係は

コロナショックなどの景気後退

→FRBや各中央銀行が法定通貨を大量に発行して市場に供給する

→余った法定通貨が株式や新規アセットのBTCなどに流入して価格上昇をもたらす

という話です。)

先ほどの企業参入も元をたどれば金融緩和の影響ですしね。

さてこの金融緩和が今後も続くかについてなんですが、まあこれは正直分かったら誰も苦労しないよねという話であまり確定的なことは言えないんですが、個人的には少なくとも2021年中はFRB(や各中銀)側の政策方針としては大きな変更はない可能性の方が高いかと思います。

FRBの現状の姿勢としては

「平均インフレ率2%を目指し多少の上振れも許容する」

「少なくとも3年間は政策金利をゼロ付近で維持する」

というのが大きな方針で、もちろん状況を見て判断を変える可能性は残しているものの、回復基調のここで急に大きな方向転換を加えるとここまでしてきた緩和が無に帰す形になってしまうので。(当然それに対してインフレの加速には大事になる前に手を打たなければいけないというのがFRBのジレンマなんですが)

ただもちろんマーケットなので金利上昇を期待する、あるいはFRBの姿勢に多少の変化があるだけでも価格に織り込まれるので、そこはやはり注意が必要かと思います。

実際ここ最近も1月中旬には期待インフレ率が2%に到達し利上げ警戒の先走りで株安+BTCにも調整が波及しましたし、現在も同様に雇用回復とインフレによってテーパリング(緩和ペースの減少)が警戒され、長期金利が上に振れる展開になっていますね。

馴染みがない人には少し難しくなってしまいましたが、まとめると

・FRBは「コロナ禍からの経済回復のために金融緩和をしたい」と「緩和をしすぎるとインフレを引き起こしてしまう」のジレンマでせめぎ合いっているが、現状はしばらくは緩和を続ける方針

・マーケットもそれを警戒しているので、少しでもFRBの姿勢に変化(テーパリングなど)がありそうだとすぐに反応する

・つまり長期的なFRBの方針が変わらないうちは大局は問題ないが、短期的なマーケットの反応による調整は警戒。またインフレが大きく加速しFRBの姿勢が変わってくるようだとBTCにも大きな向かい風になる可能性がある

という感じですね。

ちなみに過去の傾向からもBTCと中銀の長期方針の関係が明らかです↓

(https://twitter.com/Kevin_Kelly_II/status/1253349230296645635)

上記は主要な中央銀行のバランスシート(≒刷っている法定通貨の量)ですが、2011年、2013年、2017年とBTCの天井とバランスシート縮小のタイミングがかなり近くなっていますね。

まあ2016年にも縮小傾向はありつつBTCは続伸したので半減期パワーの方が強いかもしれませんが、なんにせよ大きな影響があることは確かなので金融緩和の動向については今後も気を配るようにしていきましょう。

・小口の過熱

あとはおまけなんですが、小口の過熱感について少し見ておきます。

googleトレンドでの「bitcoin」の検索数ですが、これだけ価格が上昇しているにも関わらず一般の関心は2017年に達していないですね。

ここまで見てきたデータからも分かるように現状のBTC価格を押し上げているのは大口や長期ホルダーの資金で小口や短期の資金はまだ入りきっていない状態です。

デリバティブの過熱も短中期ではありますが長期的には2017年の水準には達していない印象。現物買いの方がまだ優勢ですね。

あとは主観的な話で言うと、周りの友人などでビットコインの話をする人は多少出始めていても2017年のようにビットコインを買う人が続出という感じではないんじゃないでしょうか?

これが過熱が極まってきて素人がビットコインに飛びつき始めたら危険信号ですね。データで確認してもいいですし靴磨きの少年理論で周りに注意しておいてもいいかもしれません。

・まとめ

ということでここまでの話を一旦まとめておきます。

マイナーはホールド継続中

企業参入とともに長期ホルダーも増加、流動的なBTCは減少傾向

金融緩和は2021年内は問題ないと思うが短期の調整や万が一の変化には注意

小口の過熱も2017年の水準には達していない

→基本的に前回のnoteで書いたシナリオ通りに進みつつもまだ警戒水準にはなく、長期(年末目安)では引き続き順調な上昇が期待できる

という感じですね!

3.今後の展開ー年内のターゲット

前章で大局的なマーケットデータに問題はないことが確認できましたが、本章ではもう少し具体的に年内のチャートのターゲットがどの辺りになるのかを、時間軸と価格の両視点から見ていきたいと思います。

・時間軸

チャートを再掲です。

先述したように基本的にサイクル通りに推移し昨年秋頃から強い上昇を続けていますし、現状の市場データから見てもまだ天井感はないので年内くらいのスパンでは上値余地はだいぶありそうです。

ただし逆に上昇が早すぎるという側面もあって

見ての通り、過去の2回のサイクルにおいては半減期の翌年頭頃にATH(過去最高値更新)を迎えていたのですが、今回は2020年末に突破、そのあとご存知の通り前回ATHの3倍である6万ドル近くまで上値を伸ばしてしまっています。

まあ半減期を起点に考えるとそこまで早まっているわけでもないんですが↓

(https://twitter.com/ecoinometrics/status/1367142832067121152?s=12)

一応4年サイクルに則って2021年末が天井という前提に立つとやはり早まっている感が否めないんですよね。

前回のnoteで言及したS2Fモデルで見ても

(https://digitalik.net/btc/)

水色の移動平均の方で見ると現在の理論価格は約33000ドル付近で、少々価格が先行してしまっていますね。

(過熱自体は毎度のことですがタイミングが早い)

おそらく理由としては先述の金融緩和や企業参入がタイミングとして重なったためかと思いますが、この上昇の早まりがこの後の展開にどういった変化をもたらすでしょうか。

一応単純に考えられるのはこのままのペースで上昇を続けるというシナリオですが、ログスケールでこのペースでの上昇を1年間継続となると上値は50万ドル付近まで到達する必要があるので流石に現実的ではないかと思います。(BTC50万ドルの場合時価総額が約10兆ドルでGAFAの時価総額の倍、金の時価総額と完全に並ぶので少なくとも今回のサイクルでは厳しそうですね。この辺の比較は後述します。)

まあそもそも現状の早まりが金融緩和によるドーピングのようなものなので、このペースの緩和が続かない限りどこかでドーピング分の調整はする必要があるかと。

とすると他のシナリオは

①途中で長い(もしくは高頻度の)調整を挟む

②天井を迎えるのが早くなる

の2パターンですね。

個人的には過去2回のサイクルにおいて、半減期のタイミングが異なるにも関わらず12月が最終的な天井であったことから年末天井は強いアノマリーなのではないかと思っており、現状ではどちらかというと①寄りで考えています。

ただもし仮にこのまま強い上昇を続けて一気に10万ドル以上を達成し、そのタイミングで緩和動向に大きな変化などがあれば②の可能性も一気に高くなるかと。

現段階ではこのような感じでシナリオを絞ることしかできないんですが、まあリアルタイムで先ほど述べた長期ホルダー指標や小口の過熱指標も見つつ判断していけば長期天井を察知できる可能性は高いと思います。

この辺は今後もサロンなどで発信していきますね。

・価格(最高値の想定)

次に最高値の想定をしてみましょう。もちろん荒ぶりがちなBTCのことなので上昇トレンドでの長期的な高値の想定は非常に難しいんですが、できる範囲でやっていきます笑。

まず最初に意識されるのは、やはり節目でもありS2Fモデルの理論値でもある10万ドルですね。

ただ10万ドルに関しては

・そこまで意識されている節目で止まるかは怪しい

・S2Fモデルの理論値は基本的にオーバーシュートする

・現状の上昇ペースだと最高値にしては少し安い

というのがあり、僕は突破するのではないかと思っています。

(それにしてもここ数年を思い出すと10万ドル突破予想がリアルになったのは感慨深いですね)

S2Fモデルの今までの傾向から言うと2013年には最高値が理論価格の約10倍、2017年には最高値が理論価格の3-4倍だったので、今回1.5倍で15万ドル程度に落ち着くと綺麗な気はします。

また最高値の想定では先述の通り時価総額ベースでの他市場との比較もいい視点だと思いますが、これについてもS2Fの作者(@100trillionUSD)が新規のモデルを提案してくれているので軽く紹介しますね。

(まあ正確にはこS2Fでも使用していたものの解釈し直しなんですが)

(https://medium.com/@100trillionUSD/bitcoin-stock-to-flow-cross-asset-model-50d260feed12)

軽く概要を説明すると、上記はS2FXと名付けられたモデルで、S2Fの値に応じてBTCの価値に異なるフェイズがあると捉えて、それらを上画像のように横軸S2F縦軸BTC時価総額でプロットし、回帰直線をS2Fと時価総額の関係として位置付けるというモデルです。

面白いのは実際に金や銀が綺麗にこの回帰直線上に位置していて、S2Fと時価総額の相関性が高いところですね。

でこのS2FXモデルによると今回の半減期サイクルではS2F56に対してBTC時価総額は5.5兆円、価格でいうと28.8万ドルになる見込みのようです。

まあ流石に28万ドルはやりすぎではと思いますが、一応最高のパターンとして頭の片隅に入れておいていいかもしれません笑。

あと金の時価総額との比較でいうと、以前JPモルガンが「金への民間セクターの投資総額とBTC時価総額が一致すればBTC価格は146000ドル」と言う予測も出していましたね。(https://www.bloomberg.com/news/articles/2021-01-05/jpmorgan-sees-146-000-plus-bitcoin-price-as-long-term-target)

まあ奴らの言うことは大して当てにはならないんですが笑、S2Fモデルのオーバーシュートした場合とも一致しますし15万ドル付近というのは妥当な予測かもしれませんね。

あと最後におまけで、BTC価格をX軸Y軸ともに対数で表記すると綺麗なレジスタンスサポートが引けるという話があり↓

(https://medium.com/@CryptoKea/bitcoin-to-90k-in-2020-32364f318903)

これに基づいても2021年末のレジスタンスは15万ドル付近なんですが、実はこのモデルは作為的なフィッテングに過ぎない(原点の取り方で大きく変わる)という見方が優勢なようですね。

・まとめ

ということで年内の動きとターゲットについてまとめると

「時間でいうと年末天井が本命だが、すでに少し先行しているのでここからの動き次第では早まるシナリオも視野に。金融緩和、長期ホルダー動向、小口過熱感などは引き続き監視。

価格では最低10万ドル、本命15万ドル付近、ないとは思うが最高のパターンならS2FXモデルの28万ドル」

という感じでした!

4.ETHについて

おまけ程度にですが少しETHについて追記をしておこうと思います。

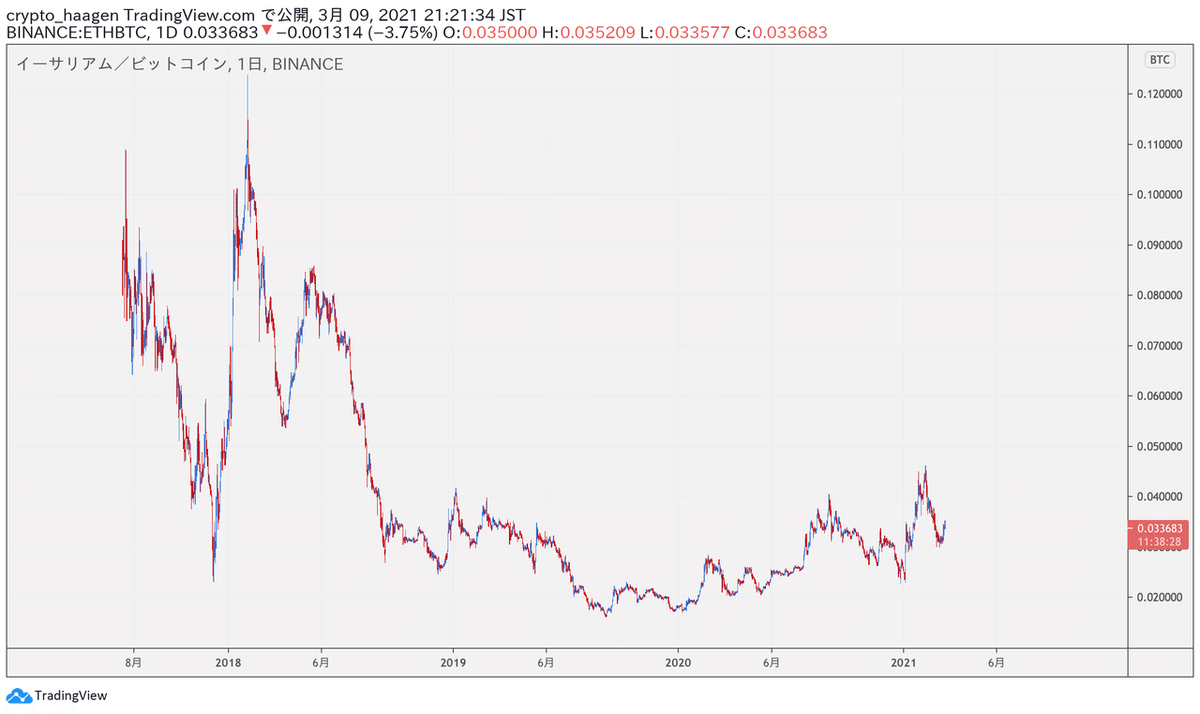

・対BTC

ETHUSD 日足

ETHの日足チャートです。

まず言いたいのはETHがBTCに対して割安ということですね。

BTCが去年末に過去最高値を更新し現在最高で58000ドルと最高値の3倍近くをつけているにも関わらず、ETHは1月末に最高値1400ドルを更新してからまだ2000ドルをつけたのみです。

これはETHBTCを見れば当たり前で

2017年の水準から見ると一貫して割安で推移していますね。

(2018年のETH崩壊の酷さが思い出されて懐かしい気持ちになります笑)

流石に2017年の1ETH=0.1BTCなどはICOバブルに伴って割高だったとしても、0.05-0.06BTC程度は固く期待していいのではないかと思いますし、先述のようにBTCが10万ドル-15万ドルに到達するのであればETHUSDは現在の3倍〜5倍程度を狙える可能性もあるんじゃないでしょうか。

(まあETHに関しては半減期はないのと歴史も5年程度なのでBTCのようなサイクルの分析はできないんですが)

・ETH2.0

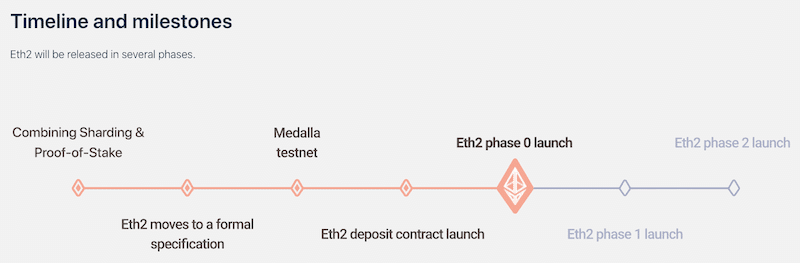

またETHは現在ETH2.0と呼ばれるシステムへの移行を実行中です。

簡単に言うとスケーラビリティーの解決のために、POWからPOSへの移行と、シャーディングと呼ばれる仕組みによってトランザクションを並行処理する構造の導入を目指すようです。

まあこの辺はもっと詳しい人がいると思うので僕の役割ではないんですが、個人的に気になっているのは7月ごろのアップデート「ロンドン」で予定されている手数料のバーン(焼却)システムです。

これはEIP1559と呼ばれる改善案で、ETHのトランザクションフィーを現在の選択形式(高い手数料を払うと早く送金できる)からネットワーク全体で均一に決定されるようになるんですが、同時にマイナーへの手数料の一部をバーンすることになるようです。

これはBTCでいう半減期と同様、需要と供給の供給側が減少することになるので価格には上昇圧力になるかと。7月のアップデートは注目しておきたいですね。

あとは去年11月からスタートしたETH2.0のビーコンチェーン上へのETHのデポジットも増え続けていて、

(https://www.duneanalytics.com/hagaetc/eth2-0-deposits)

デポジットされたETHはシャードチェーンの実装まではロックアップされるはずなので、基本的に売り圧に回らない需要として価格上昇の要因になるかと思います。というか1月の上昇が完全にそれでしたね。

(ただこれは出金可能なシステムの導入が検討されてるんだっけな?僕も精査まだなんですが)

そしてこれらの構造的要因に加えて、2021年に多くのアップデートが控えていることはETHに注目が集まりやすい要因にもなるので、それ自体にも意味はあるかと思います。

・企業の参入

また先日には香港証券取引所に上場する中国企業がBTCとETHの購入に踏み切ったこともニュースとして話題になりました。

(https://coinpost.jp/?p=226210)

これは額としては20億円程度で市場を押し上げるようなものではないのですが、上場企業のETH購入は初の事例で、micro strategyのBTC購入から一気に企業の参入と価格の上昇が続いたことを踏まえると、同様の流れになる可能性はあるのではないかと思います。

あとはカナダでETHの世界初のETFを申請するような動きも出ており、BTC同様にETHが機関や企業の資金流入先となる展開は考えておきたいですね。

ちなみにこれらの企業資金の参入や、先述のステーキング需要など長期大口ホルダーが上昇しているのはデータ上からも示されていて

(https://twitter.com/santimentfeed/status/1368397797263896582?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed%7Ctwterm%5E1368397797263896582%7Ctwgr%5E%7Ctwcon%5Es1_&ref_url=https%3A%2F%2Fcoinpost.jp%2F%3Fp%3D226555)

10000ETH以上を所有するアドレスの数は増加傾向、現在全ETHの68%がこれらのアドレス内でホールドされているようです。

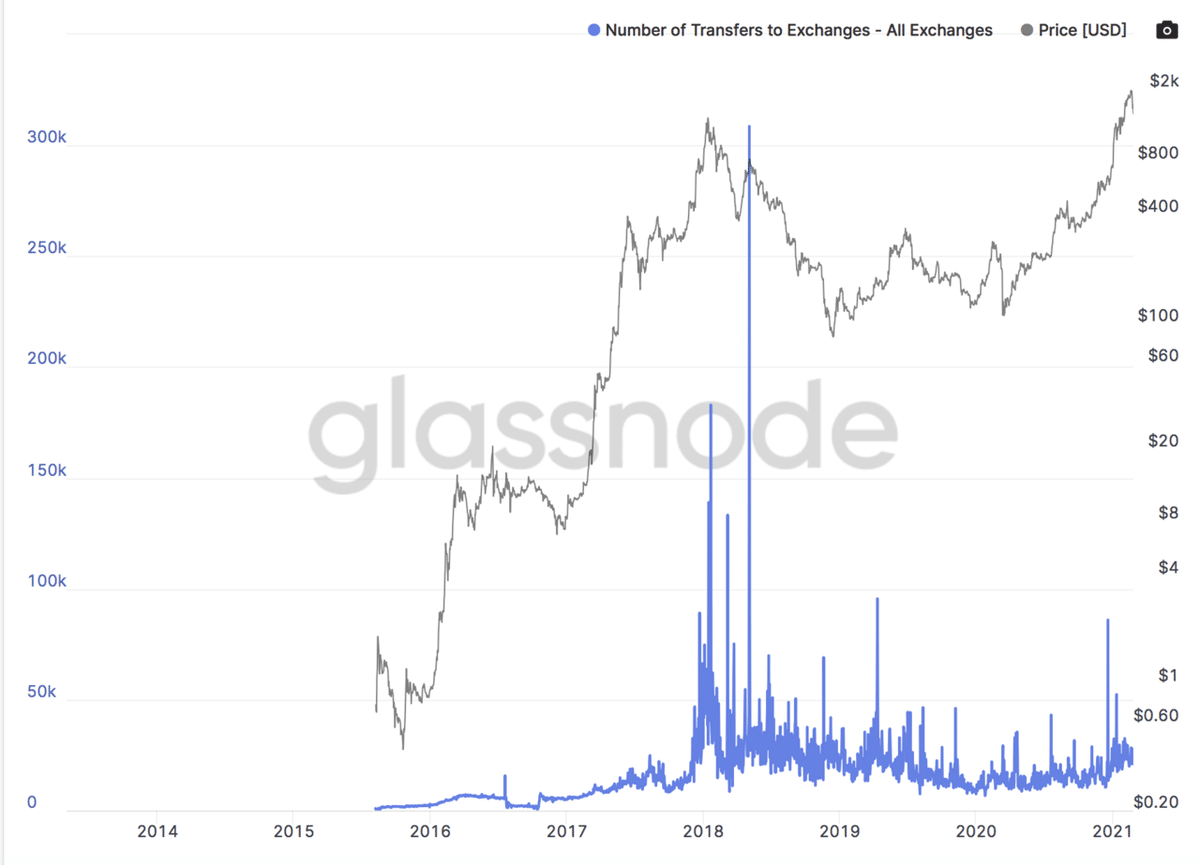

また取引所へのETHの流入(つまり売られる予定のETH)も多少上昇はしているものの2017年の天井の水準から見るとかなり小さく、長期ホルダーの強気な姿勢が窺えます。

ということでETHに関してもBTCと同様に2021年のさらなる上昇が期待できると思っています。

極論BTCが10万-15万ドルに達して現価格から2-3倍なのに対しETHが万が一1万ドルになれば現在の5倍以上なのでパフォーマンスとしては高いですしね。

(もちろんもっと小規模なアルトはそれ以上の上昇が期待できますが同時に長期的な崩壊リスクが高くて仮想通貨全体の地合いのいい時しか触れないので)

個人の趣向次第ではありますが、BTC現物の30%程度をETHで持っておくといった投資戦略は有効なんじゃないでしょうか!(僕はそうしてます)

あとはリアルタイムの話はサロンか稀にtwitterで話していきますね。

ーーーーーーーーーーーーーーーーーーーーーーーーーーー

お疲れ様でした、以上で一旦このnoteの分析は終わりです!

まだもう少し書きたいこともあるので追記するかもしれませんが、とりあえずはこんな感じです。

前回の続編という形だったのでそこまで頑張るつもりはなかったんですが、書き出すとなんだかんだ頑張ってしまい疲れました笑。

その分みなさんのトレードの役に立てば嬉しいです。RTやコメントなど頂けると喜びます。

あと最後に宣伝なんですが、今サロンの第二期の募集を行っています。

去年秋に無料リニューアルして以来初の再募集で、期間も伸ばして本腰でやっていこうと思っているので興味がある方はぜひ参加してみてください!

(3/9火曜に募集締め切り予定です)

このnoteでは長期の話のみで短中期には触れませんでしたが、基本的にリアルタイムの分析はサロン内でゴリゴリ投稿しています。

最近の例↓

まあコンテンツには自信がありますし、初心者寄りの方でも中級者上級者の方でも得られるものは大きいと思います。

サロン概要説明note:https://note.com/crypto_haagen/n/ne7ea4fd58107

Discord招待リンク:https://discord.gg/Ef5p2Wm

お待ちしています!🔥