BTCを支配する最大の法則ー半減期後の動き

*2021/2/8

noteの予測が思い切りハマってBTCがバブルに突入しました(勢いは想定以上)。もう購入者との不公平もないと思うので期間限定でnoteを無料公開します。

依然参考になる部分はあると思いますし、「こう考えればバブルを予想できるのか」という勉強用で読んでもらってもいいと思います。

今後の展開に関してはサロンでリアルタイムに共有して行くので、興味があればぜひ参加してみてください。

Discordリンク:https://discord.com/invite/UTHXHNgEmC

本編↓↓↓↓↓↓↓↓

2020/06/06

こんにちは、ダッツです。かなり久々のnoteですね。

5月にはとうとうBTCに4年に1度の半減期が訪れましたが、そこから今年や来年以降のBTCのチャートの動きについてある法則をもとに詳細に分析した超長編noteです。

題した通りこれはBTCの長期チャートを支配する最も強力かつ有用な法則だと思っていて、僕が数年前から考え続けていた分析でもあります。

その後twitterなどでも話題に上ることが増えて今はご存知の方も多いかもしれませんが、これだけ強力な法則なのでただ知っているのではなくきちんと理解しておくことに圧倒的な価値があると思います。

これを理解するのとしないのとで今後のBTC相場の見え方は遥かに違ってくるはずです。

また法則の説明に加えてその法則から導かれる長期チャートの分析と予測、おまけとして短中期の分析と予測も載せているのでぜひ役立ててください。

説明はこのくらいにして、以下目次です!

目次

1. 最大の法則

法則の概要、半減期とマイニング など

2. 具体的な分析

時間軸のサイクル、価格変化の分析、アルトコインとの比較 など

3. 法則の適用

チャート回帰、価格予測モデル、4年移動平均、2020,2021の値動きの結論など

4. 短中期の動きについて

短中期分析、難易度調整とハッシュレート、テクニカル分析など

それでは始めていきましょう。

1. 最大の法則

1.1 法則の概要

最初に結論から述べてしまうと、このnoteで扱う法則とは

「BTCチャートは半減期をベースにした4年サイクルで動いている」

というものです。

まずは実際のチャートを確認してみましょう。

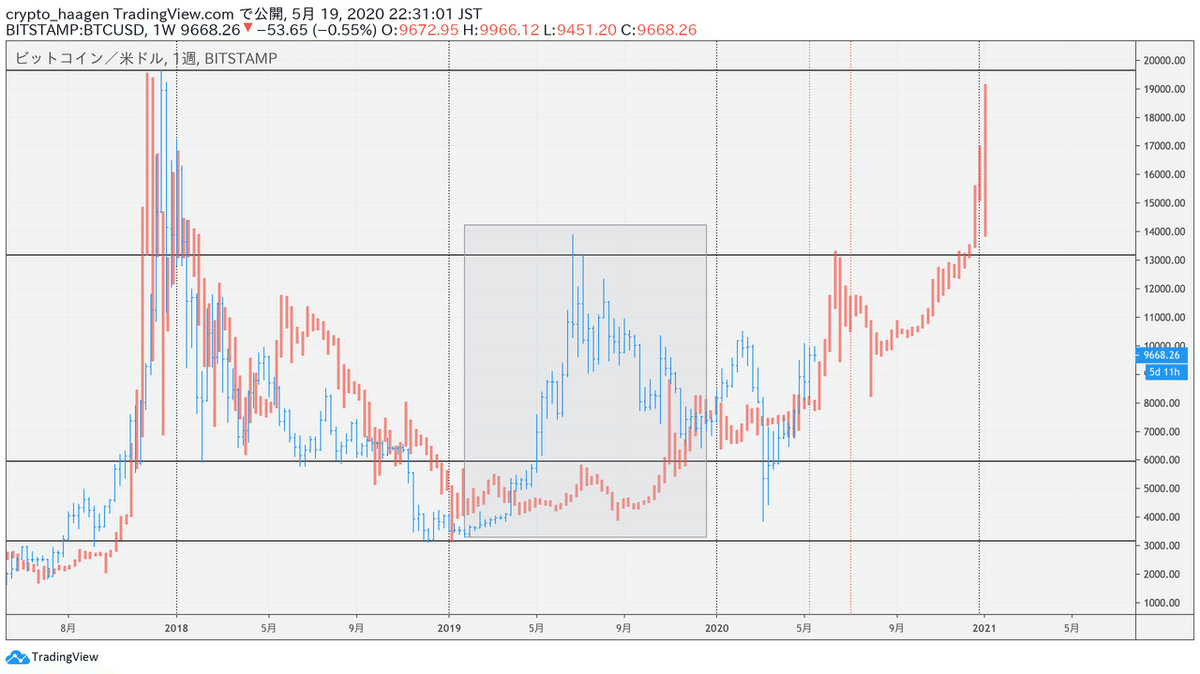

BTC/USD(bitstamp)、週足、ログスケールです。

年の切り替わりを黒線で示し半減期を赤線で示しました。

このままだとまだ分かりづらいので、次に4年周期でチャートを色分けしたものと4年毎のチャートを縦に並べたものを示します。

色分けチャート

縦比較チャート(上が2012-2015年、下が2016-2019年)

特に2個目のチャートを見てもらうと明らかだと思うのですが、細部に違いはあれど大枠では2012-2015の4年間と2016-2019の4年間が非常に似た動きで推移していることが分かります。

BTCという巨大な市場のチャートがこれほどまでシンプルかつ強力な法則に支配されていることは非常に驚くべきことだと思います。

ここからこのnoteは全体を通じて、ひたすらこの法則について深掘りしていくことになります。

なぜそれが成立するのか?詳細にはどの程度類似しているのか?変化があるとしたらどこか?そしてこの法則をもとにBTCチャートの未来を予測することは可能なのか?などの視点から分析を行っていきます。

まず実際のチャートを示して法則の重要性を視覚的に理解してもらえたと思うので、ここから本題に入っていきましょう。

そこそこの長さになるので、できればまとまった時間をとった上でゆっくり読み進めてもらえればと思います。(個人的にはPC推奨です)

1-2. 法則の成立理由について

最初に、どうしてこの法則が成立しているのかという根本の部分から話を始めていきます。

とはいえこの理由自体は簡単で、表題にもある通り「BTCに半減期が存在するから」というのが答えです。

それについて説明する前に、念のためBTCの半減期について軽く説明しておきます。分かっている方は読み飛ばして頂いて大丈夫です。

BTCは非中央集権の仕組みとして、任意のユーザーがトランザクションの承認に計算リソースを投下することによって報酬としてBTCを得るというインセンティブ設計になっており、ご存知の通りこれをマイニングと呼びます。市場に供給されるBTCは全てこのマイニングによって掘られたものです。

半減期はマイニングの報酬が文字通り半分になるイベントのことで、約4年に一回のペースで訪れるように設計されています。(今回は報酬が12.5BTCから6.5BTCになります)

これはマシンの進化によるマイニング効率向上を織り込みつつ、BTCの最終発行枚数(2100万枚)に向けて発行済みの枚数が収束していくことで通貨としてのインフレを防ぐという目的で設計されたものです。

(https://markets.bitbank.cc/article/53fd2lo122612)

そもそもビットコインの開発者であるサトシナカモトが掘った一番最初のブロック(ジェネシスブロック)に刻まれたメッセージは

「The Times 03/Jan/2009 Chancellor on brink of second bailout for banks」

(タイムズ紙 2009年1月3日 首相は銀行への2度目の救済措置の瀬戸際に)

というものでリーマンショック後の中銀の施策へのアンチテーゼと言えるものだったので、BTCの設計にこのようなインフレ防止のシステムが組み込まれているのはその哲学を象徴する一部かもしれませんね。

ちなみに余談ですが、今回の半減期直前のブロック(629999)をマイニングしたF2プール社がブロックに埋め込んだメッセージがジェネシスブロックの哲学を受け継いだ熱いオマージュだったので以下に貼っておきます。

「NYTimes 09/Apr/2020 With $2.3T Injection, Fed’s Plan Far Exceeds 2008 Rescue」

(ニューヨークタイムズ紙 2020年4月9日 2兆3000億ドルの資金供給、FRBの計画は2008年の救済策をはるかに上回る)

さて話が少し横道にずれましたが、以上で説明した半減期がなぜBTCのチャートに影響を及ぼすのかに話を戻しましょう。

そもそも当然ですがあらゆる商品の価格は需要と供給のバランスによって決定されます。

需要が多く供給が少なければその商品の価格は上がりますし、需要が少なく供給が多ければその商品の価格は下がります。

商品の価格を考える際にどうしても需要サイドに目がいってしまうことが多いですが、実は供給サイドも同程度に重要です。

例えば野菜や魚などは豊作になれば市場価格が安くなりますし、金が高い価値を保っているのは希少性が高いことが理由ですよね。

それがBTCにおいては供給サイド、つまりマイニング報酬が4年毎の半減期でシステムとして強制的に制御されているわけです。

より具体的に言うと、マイナーはマイニングによってBTCを採掘したあと基本的にはそれを市場に出して売ることになるので、シンプルに考えるとマイニング報酬=BTCの売り圧となります。

半減期前では1ブロック(10分)あたりの報酬が12.5BTCなので一日の売り圧は12.5×6×24=1800BTCですね。

半減期を迎えた場合そのマイナーたちからの売り圧がそのまま半減し、1日あたり900BTCになります。(この量が価格に与える影響の程度については後ほど触れます)

もちろん需要側の要因も大きいとはいえ、上記のように半減期という供給制御システムがBTC価格に強い影響を与えるというのは非常に自然な流れですし、実際にチャート上に4年周期の規則性が現れていることからもこれが半減期の影響によるものであると言うのは自明に考えていいでしょう。

以上、法則についての大まかな説明でした。

第1章のポイントを簡単に絞ると

・「BTCチャートは半減期をベースにした4年サイクルで動いている」という法則がこのnoteのメインテーマ

・法則の成立理由は、半減期によるマイナーの売り圧力の低下

という感じでした。

これを踏まえて第2章で具体的な分析に進みましょう。(だんだんボリューム出てくるのでゆっくり読んでください)

2. 具体的な分析

第1章で述べた法則について、ここからチャートを参照しつつ

2.1 時間軸の分析

2.2 変動率の分析

2.3 他通貨との比較

といった視点から具体的な分析に入っていきたいと思います。

2.1 時間軸の分析

まず時間軸の観点から4年周期の法則について詳しく見ていきましょう。再度この画像を示します。

4年周期で色分けしているのでそれぞれの動きについてまとめると

グリーン(2102.2016)

半減期を含む年。本格的な価格上昇を手前にじわじわとした上昇トレンドで底値を切り上げて行くことが多い。

ブルー(2013.2017)

半減期の翌年で、いわゆるバブルのような爆発的な価格上昇をすることが多い。

レッド(2014.2018)

バブル崩壊の年。年間を通じて下落トレンドで年末に年間最安値をつけることが多い。

イエロー(2015.2019)

崩壊後、安値で推移して底値をしっかり固め次の上昇トレンドに備えることが多い。大口の玉集めも行われているかも。

という感じになります。

(正確には半減期は4年より少し短いので少しズレるのですが、分かりやすく4年ごとのサイクルとしてこのnoteでは進めておきます)

基本的にイエローの年に安値で底固めが進んだ後グリーンの年に半減期で売り圧が軽くなりその影響でブルーの年にバブル到来、レッドでバブルが崩壊してまたイエローの底固めに入るという周期が繰り返されていることになります。

これは相場の一般的なサイクルである

レンジ → 上昇開始 → 過熱 → 崩壊

に長期で素直に従っているとも言えるでしょう。

再掲

つまり見方を変えれば、そもそも市場のセンチメント(心理)を由来とする相場のサイクルが存在する前提で、半減期というイベントがそれに4年周期という明確な秩序を持たせていると考えていいかもしれません。

(例えばレッドの下落トレンドの期間が2回とも約一年であることなどは半減期由来というよりは市場のセンチメントによるものが大きそうだったり)

まあなんにせよ、半減期と市場のセンチメントが組み合わさって相場のサイクルが形成されているということは確かな事実として頭に入れておきましょう。

そしてこのサイクルに今後も従うとすれば、2020年はレンジと上昇トレンドの中間のような動きで底値をじわじわ切り上げ、2021年はバブル的な過熱上昇、2022年に再度バブル崩壊となるシナリオが考えられます。

もう少し細かい時間軸の分析は第4章「短期的な動きについて」で話す予定なので、一旦は次の変動率の分析に移りたいと思います。

2.2 変動率の分析

先ほどはサイクルを時間の視点をメインで分析しましたが、今回は少し趣向を変えて価格変動率の視点をメインに分析していきます。

まずは下のチャートを見てください。

これは2017-2020のチャート(青色)に2013-2016のチャート(赤色)を重ねたものです。

縮尺は最初のバブル期(2017と2013)の上昇幅が一致するように調整しているので分析としては「バブル期の上昇に対する調整率と回復率」を見ていることになります。

形だけでも非常に似通っていることが分かりますが、特に底値の位置(一番下の水平ライン)がほぼ同じ位置にあるのは最も強い特徴です。

つまり2017年のバブルと2013年のバブルはともに同じくらいの期間で同じくらいの比率の調整をこなして回復していったということですね。(具体的には約400日で85%の下落)

また調整後の回復に関しても20172013ともに上から二番目の水平ラインで抑えられており、ここも比率としては綺麗に一致していることになりますし、下から二番目の水平ラインも明確な節目として両年にしっかり効いています。

ちなみに上から二番目のラインは高値安値を結んだフィボナッチリトレースメントの0.618ラインでもあります。

このように2017-2020と2013-2016で同様の比率の動きが繰り返されていることから、ここでも4年サイクルの強力な影響が見てとれると思います。

ただもちろん両者で異なる部分もあって、特に2019年中頃の上昇などは特徴的ですね。

これにはいくつか要因があると思っていて、

・2018年の下落での売り圧力が強すぎたことの反動。特に4年前と比べてデリバティブのレバレッジ取引が盛んになっていたので積まれすぎたショートをカバーして上昇した可能性がある。

・米中貿易戦争などの経済問題と、それに伴うFRBの金融緩和により法定通貨に対するBTCの優位性が大きく強まったこと。

・USDTが積極的に発行されBTC市場に流れ込んできたこと。

などが複合的に作用した結果、本来もっと後にくるはずだった0.618ラインへの上昇が早い段階で訪れたのではないかと解釈しています。

とはいえ時期が早まりつつも上昇が0.618ラインで止まったことは、依然として市場が4年前と似たようなセンチメントを持っていることを表しているのではないでしょうか。

その後もコロナショック などイレギュラーな事態はありましたが現在はおよそ4年前と同じ位置に戻しており、ここからも似たような推移をたどる可能性はまあなくはないです。

ただすでに2019年の動きが前のサイクルと異なってしまっている以上、全く同じ動きというのは期待しないほうがいいでしょう。

そもそも4年サイクルの実質的な効力は長期の時間軸で影響を及ぼすもので、短期から中期の動きは市場のセンチメントや外部要因の方が影響がずっと大きいので。

(詳しくは第3章「法則の適用」や第4章「短中期の動きについて」で言及します)

とりあえず第2章のメインの主張は今後の予測よりも「4年サイクルが強力に効いていることの証明」なので、それを踏まえた今後の展開については後述します。

以上、価格変動率からの分析でした。

2.3 他通貨との比較

2章の最後に、他通貨との比較分析も行っておきます。

BTC以外にも半減期の存在するアルトコインはいくつか存在するので、半減期が通貨の売り圧に影響を及ぼすことでサイクルを発生させいているとしたらBTC以外の通貨においても同様のサイクルが観測できるはずです。

BTC以外に半減期がある主なアルトコインとしてはBCH、LTC、MONAあたりですが、BCHに関してはそもそも歴史が浅く半減期も一回(2020年4月)しか訪れていないので周期性の参考にはしづらいです。

なのでここではLTCとMONAに関して半減期をベースにチャート観察してみます。

LTC/BTC

古いチャートが見つからなかったのでcoinmarketcapのチャートですが、年の切り替わりに黒線、半減期に赤線を引いています。

またUSD建ではなくBTC建なのは、アルトコインはBTCの動きに影響を受けすぎてしまいUSD建ではそのコイン自体の動きが観測しづらいためです。

これを見るとBTCほどではないにせよ、LTCでもある程度4年サイクルの存在が確認できるかと思います。

2013と2017 上昇→後半で下落するが年末で再度強く上昇

2014と2018 前年の上昇から一貫して下落基調

2015と2019 始値と終値は同じくらいだが途中で大きな上昇を挟む

2016と2020 一貫して低迷?

という感じですね↓

MONAについても見てみましょう。こちらは単純なのでさくっと行きます。

MONA/BTC

MONAの半減期は今のところ2017年7月の一回のみですが2020年9月に次の半減期を予定しているのでそこに赤線を引き、加えて誕生したのが2014年1月なのでそこにも赤線を引きました。

これに関しては一目瞭然だと思いますが、それぞれの3年間で

半減期→巨大バブル→2回目の小バブル→長い停滞→半減期

という明確に似た動きを繰り返していることがわかります。(MONAの半減期は約3年ごとなので)

こう見ると2020年9月に半減期をこなしたあと2020年末か2021年初あたりにまた暴騰があるのを期待したくなりますが、まあアルトコインを取り巻く環境はバブルを経たここ数年で非常に悪化しているので過度な期待はせず可能性として頭に入れておくのがいいのではないでしょうか。

(なんにせよこのnoteはBTCの分析がメインなのでここについて深掘りはしませんが)

さて話が少しずれましたが、以上からLTCやMONAといったアルトコインにもそれぞれ半減期に基づいた周期性が存在することが確かめられました。

アルトコインに関してはBTCとは異なる特殊な条件が多々あるものの、これらでも半減期に基づくサイクルがきちんと存在したことは結果としてBTCの法則の妥当性を非常に強く示す証拠と考えていいでしょう。

(特にMONAコインが3年周期で動いていることは、BTCとLTCの4年周期が半減期以外の理由によるものだという可能性を排除してくれる強いエビデンスになりますね)

ということで以上で「第2章 具体的な分析」は終わりです。

2章のポイントをおさらいしておきましょう。

2.1 時間軸の分析

・半減期と市場のセンチメントが組み合わさって、底固め→上昇開始→上昇過熱→崩壊→また底固めという4年サイクルが発生している

・2020は2016と2012の流れをたどる可能性はあるが、基本的に短中期はセンチメント次第

2.2 変動率の分析

・バブル上昇からの調整は2014-2016と2017-2020で似たような比率で推移している

・2019中頃などの相違は背景にある理由を認識しておく

2.3 他通貨との比較

・LTCやMONAでも半減期に基づくサイクルが見られ、法則の強力さを支持するエビデンスとして考えられる

という感じでした。

第2章では主に「4年サイクルの法則が実際にどの程度成り立っているのか」を分析し証明することがメインの目的だったので今後の展開についてはそこまで深掘りしていませんが、第3章以降では実際に法則を今後のチャートにどう適応できるのかという視点で話を進めていきます。

まずは1章2章で法則についてきちんと理解した上で次に進んでもらえればと思います。

3. 法則の適用

この章ではここまで説明してきたBTCの法則について、実際にそれを今後の展開にどう適用していくかという話をしていきます。

過去の傾向や法則を未来に当てはめる際に一番大事になるのは「変化の想定」です。

過去の動きがそのままきれいに繰り返されればもちろん楽なんですが得てしてそう簡単にはいかないですよね。

なのである程度法則が作用するという前提のもとで、逆に「どういう点が変化している可能性があるのか」について分析していくことで、より高い確度で法則を活用することが出来るようになります。

(といっても将来の価格予想などは現実的でないし意味は薄いのであくまで概観を捉えることが目的ですが)

始めていきましょう。

3.1 曲線での回帰

まずは何度も見てきたBTCの長期チャートを再掲します。

ここまで読んできた皆さんならこれを見ただけで4年サイクルが頭に浮かんで仕方ないと思いますが笑、

ここでこのチャートに一本線を加えてみます。

こんな感じです。

ある程度きれいに曲線が効いているのがわかると思います。

まあこの曲線自体は適当に引いたものなので何の意味もないんですが、重要なのは「上に凸の曲線がBTCチャートにフィットする」という事実です。

つまり、BTCの長期チャートは4年サイクルに従って上昇を続けているものの、その「上昇率」はだんだん小さくなっているということですね。

(もちろんログスケールチャートなので依然として高い上昇率であることに変わりはないんですが)

実際に過去の最高値までの上昇率は

2012年初→2013年末 約16700%

2016年初→2017年末 約4400%

という値になっています。

ただ実はこれは考えてみると当たり前の話です。

そもそも半減期によるサイクル上昇が成立する理由というのは、マイニング報酬が半減することでBTCの供給が低下し需給バランス変化するためでしたが、半減期をこなすごとに「供給減少の効果」は小さくなっていくので、価格に与える影響も小さくなっていきますよね。

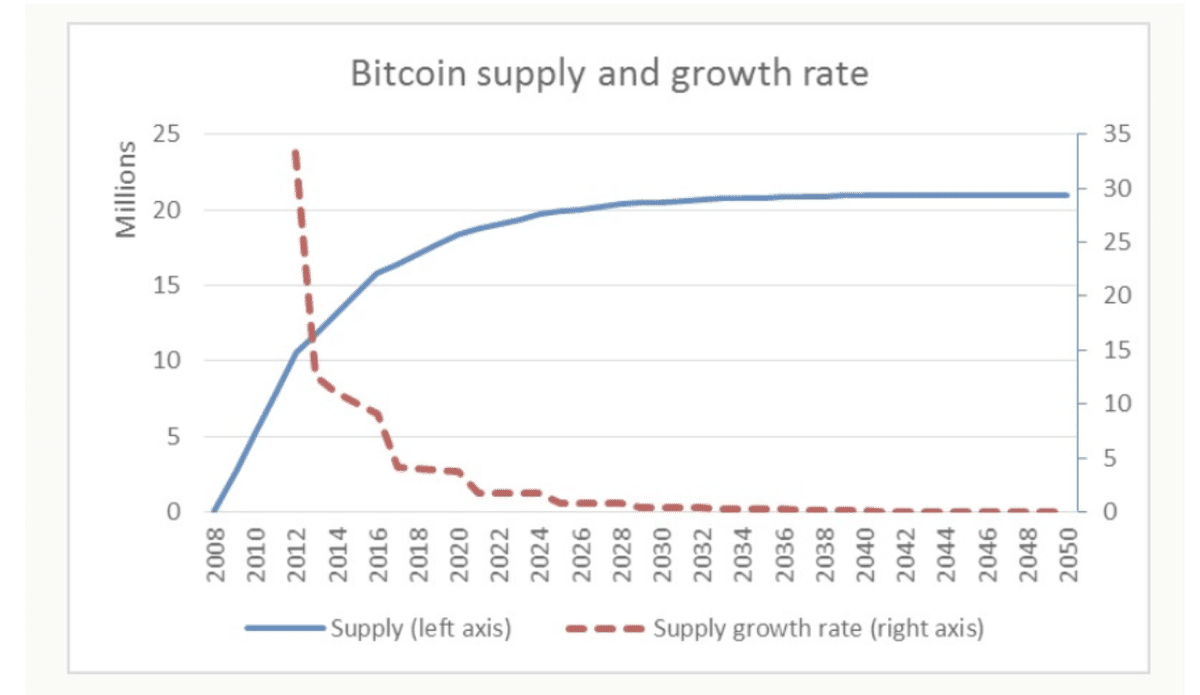

簡単なイメージとしては冒頭で挙げた発行枚数のグラフを見てもらうと近いかもしれません。

(https://markets.bitbank.cc/article/53fd2lo122612)

青線がBTCの総発行枚数で赤線がマイニング報酬の変化です。

超ざっくり言えば、総発行枚数が上凸曲線なのと同様にBTC価格も上凸になると思っておけばいいと思います。

しかし正確にはそれは間違っていますし、きちんとした理解に欠けるので数式での理解も一応してみましょう。

高校理系数学程度の知識で読めると思いますが、数式はしんどいなーという方は読み飛ばしていただいてもさして問題はありません。

(それから僕自身も数学が専門ではないので間違っている点もありかもしれません。間違いに気づかれた方がいたらこっそり教えてください)

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

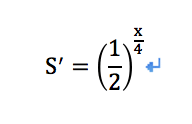

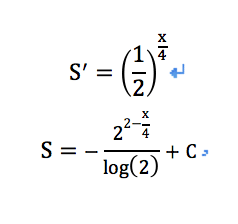

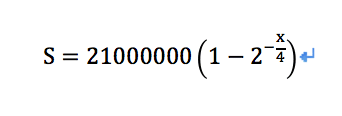

さてまずはBTCの供給量の式を立ててみます。

増加率(マイニング報酬)が4年ごとに半減していくので、総発行枚数をS、年数をXとすると

Sの微分係数がXが4増えるごとに1/2倍になるということですね。

でこれを積分すると

となります。(Cは積分定数)

ここで重要なのは2^-x/4の部分のみで係数と積分定数は適当に定めて問題ないので、X=0でS=0、X→∞でS→21000000(BTC発行上限)になるように調整すると

となります。これが供給(S)の式です。

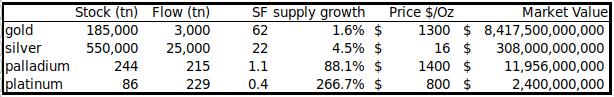

で仮に価格(P)が需要/供給に比例すると考えて、需要(D)が線形増加すると仮定すると

となります。(mはミリオン)

でこのPをログスケールのグラフにすると

上凸曲線になりますね。(D=xのパラメーター調整をさぼったりしてるので軸の値は意味ないです)

ということで、上記から半減期による供給量の変化でログスケール上凸の価格推移が導けることがわかりました。

あまり意味はないお遊びですが一応上記グラフの一部をBTCチャートに重ねた画像も貼っておきます。

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

ということで数式で価格推移の説明を行いましたが、さすがにこの雑すぎるモデルでは今後の価格推移まで具体的に示すのは厳しいです。(上凸曲線が続くだろうということは言えますが)

でどうしようかなと思っていたのですが、色々調べていたら海外のアナリストが作成したStocktoFlowモデルという価格モデルがこれに近い考え方で面白いなと思ったので、それについて説明していきます。

(結構有名なモデルのようなのでご存知の方も多いかもしれませんが)

3.2 S2Fモデル

これはPlanB氏(twitter @100trillionUSD)という海外のアナリストの方が作成したモデルで、上記の考え方と同様にBTCの理論価格を供給サイド(=マイニングと半減期)から説明するものです。

記事を見つけて面白いなと思って本人に連絡したらnoteに掲載していいよと言ってくれたので、ここではそれをかいつまんで紹介させてもらいます。

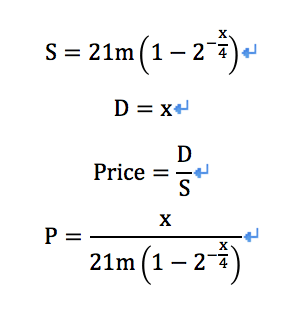

そもそもStock to Flow (S2F)というのは金などの価格評価で用いられる指標で、式としては

SF = 市場流通量(stock) / 年間生産量(flow)

で表されます。

つまり市場にすでに存在している量に対して年間にどれくらい供給が増えているかという比率を表したものですね。

このS2Fが高いほど市場への供給が少ない、つまり希少性が高いアセットと言えます。ちなみに貴金属のS2Fは以下のような数値で、S2Fと時価総額が近い関係にあることがわかります。

(出典後述)

そしてBTCの場合はStockが総発行枚数、Flowがマイニング報酬ですからS2Fを簡単に計算できます。

算出したS2Fと時価総額の関係をグラフ上にプロットしたものが以下です。

横軸がS2F、縦軸がBTC時価総額、黒が線形回帰です。

見事にS2Fと時価総額が正の相関関係にあることが分かります。

また興味深い事実として述べられているのが、金と銀もS2Fと時価総額で同様にプロットすると、それらがBTCの回帰直線に近い位置に存在することです。

他市場でも同様の相関関係が見られることはBTCのモデルの信頼性を高めるということですね。

さらにS2FとBTC価格の関係を適当なパラメーターを用いて直接モデル化すると以下のような理論価格が求められます。

黒が理論価格、点が実際の価格です。

バブル期の上ブレや半減期直後の下振れなど所々ずれはあるものの全体としてはきれいに一致していますね。(モデルは BTC/USD = 0.4 * SF ^ 3)

以上のように、S2Fモデルを用いてBTCの理論価格が供給サイドからかなり高い精度で求められることが分かりました。

これらの画像は全てPlanB氏のレポート

https://medium.com/@100trillionUSD/modeling-bitcoins-value-with-scarcity-91fa0fc03e2

から引用したものです。英語が問題ない方は目を通してみると面白いと思います。

またS2Fモデルによる理論価格を随時更新しているサイトもあって、そこでリアルタイムのモデル価格を参照できます。

(https://digitalik.net/btc/)

ちなみに紫が10日間のマイニング報酬からのS2F計算、水色の線が365日間のマイニング報酬からのS2F計算です。

当然水色の方が滑らかな推移をしていて実際の価格推移にも近い形に見えますね。(10日計算だと半減期後に急上昇してしまうので)

これに基づくと半減期後の理論価格は約9万ドルで、4年サイクルの法則と組み合わせると2021年末のバブル期あたりでこの価格付近に到達する可能性があると考えられます。かなり強気な予想ですね笑。

ただこのS2Fモデルには明らかに考慮すべき問題点が2つあります。

1つ目は理論価格を「供給サイドからしか考えていない」ということです。

章の冒頭でも述べましたが価格とは需要と供給のバランスで決定されるもので、BTCの場合は供給サイドが定量的に評価できるのでそれを用いて価格推移を説明してきました。

しかしこの過程に需要の推定は含まれていません。先ほどの数式の評価においても需要は線形増加する(D=x)と仮定して計算を進めましたね。

つまりこのS2Fモデルに関しても、需要は一定のペースで増加し続けるという暗黙の前提があるということです。

この前提が崩れてしまうとS2Fモデルの理論価格は変化してしまうことになります。

2つ目は「半減期とともに価格が上昇し続けるモデルになっている」ことです。

BTCの総流通量(Stock)は増えていく一方で半減期により新規発行量(Flow)が減ってS2Fが大きくなり価格が上昇していくというモデルですが、それがずっと続けばいつかS2Fは無限に近いレベルに増大してしまいますよね。

その時はもはや流通量に対してマイニング報酬の売り圧の減少などささいなものですから、それによる価格上昇は見込めないでしょう。

つまり現時点では効いているS2Fモデルもマイニング報酬の市場への割合が薄れ流とともに機能しなくなっていく(あるいは徐々に下方修正される)ということです。

この辺の考察を踏まえて、次のセクションで結論をまとめてみたいと思います。

3.3 追加考察と結論

上記でBTCの長期チャートが単なる4年サイクルの繰り返しではなく曲線的な変化を伴っていることとそれが数式的に理解可能なことを説明し、さらにS2Fの概念を取り入れた価格モデルの紹介とその問題点の提起などを行いました。

このセクションでいくつかの追加要素まとめて考察しつつ一旦の結論を導きたいと思います。

視点としてはこの辺りです。

・保有率と認知度

・メトカーフの法則

・金融資産としてのBTC

・売り圧の割合

・4年移動平均

ただこの辺の話は定量的な推定が難しくてあくまで考察ベースになってしまうので、あまりダラダラ話さずそれぞれさくっとやっていきます。

それにみなさんもそろそろ読むのに疲れてきた頃だと思うので笑

・保有率と認知度

まずはS2Fモデルの1つ目の問題点である需要の視点について考えてみましょう。

BTCの需要について最もシンプルに考えるのであれば、将来的に想定される需要とは「まだBTCを保有していない人の数(正確には資産の量)」ですから、まずはこの点について話しておこうと思います。

現状BTCを保有しているユーザー数について、glassnodeのレポートでは約2310万人と結論づけています。

(https://medium.com/glassnode-insights/how-many-entities-hold-bitcoin-e945ecc5d0a1)

(緑が保有者数、青がウォレット数)

世界の人口は現在80億人弱、インターネット人口が約40億人なので、BTCの保有者はその0.57%ということになります。

まあ本来BTC購入にたどり着きうる層はこれより遥かに小さいはずですしこの数字の評価については議論の分かれるところではありますが、参考として一つ前のサイクルである2016と比較してみましょう。

上記のグラフを参考にすると2016年の保有者数は400万人強なので、2016年から2020年にかけて約5-6倍になっていることが分かりますね。

結論を出す前にBTCの保有者ではなく認知度についても少し見てみましょう。

以下は日本におけるBTCの認知度のアンケート調査です。

(https://crypto.watch.impress.co.jp/docs/event/1209210.html)

「名前は聞いたことがある」程度の人も含めれば2017年に87%、2019年に91%の人がBTCについて認知していることになります。

ちなみに2016年の調査では72%というデータがあったので2017年のバブルで認知度がかなり向上していますね。

まあこれは日本のデータかつネット上での調査なので母集団が適切かは不明ですが、少なくとも現時点でBTCの認知度はかなり高い水準にあると思っていいでしょう。

これらのデータから導かれる一旦の結論として

2016年から2020年でBTC保有者数が大きく増えたことにより新規にBTCを購入しうる人の余地は減っており、さらにBTCの認知度はほぼ限界まで到達している。

つまり今後BTCの需要は以前ほどのペースでは増加できないのではないか。

と考えられます。

これは4年サイクルとS2Fモデルの調整に関わってくる要素ですね。

まあただ人口に対する保有者数は依然として低いので、「認知しているが保有していない層」を取り込める十分な追い風があればこれまで同様のペースでBTC需要が増加していく可能性もありますが。

・メトカーフモデル

次により定量的な需要の考察として、メトカーフの法則というものに基づいた有名なモデルがあるので一応さくっと紹介しておきましょう。

メトカーフの法則というのは古くからある概念で、簡単に言うと「ネットワークの価値はユーザ数の2乗に比例する」という法則です。

BTCもブロックチェーンによるネットワークシステムなのでメトカーフの法則を適用でき、それに基づいて理論価格モデルを導出できます。(ここでユーザーの数はBTCのアクティブアドレス数で表されます)

モデル↓

(https://medium.com/@jacobfranek/valuing-bitcoin-and-ethereum-with-metcalfes-law-aaa743f469f6)

ただこれは先ほども言った通り将来の推定はできませんし、そもそもこのモデルは2017年まではある程度有効だったのですが2018年以降は価格との相関性が著しく下がっておりモデルとしてあまり機能していません。

これには多分いくつかの理由があるんですが、個人的にはLightningNetworkなどオフチェーントランザクションの技術の実装が進みアクティブアドレスに基づく推定が正確でなくなってしまったというのが一番有力な理由かと思います。

なら紹介するなよという感じですが笑、一応定量的なモデルもあるよというお話でした。今後より正確なモデルにアップデートできるかもしれませんしね。

・金融資産としてのBTC

これはかなり重要な話です。

本来、金融資産としての価値というのはBTCの根源的な部分でもあります。

法定通貨のような中央集権的でインフレリスクの高い通貨に変わって、分散型かつ半減期によるインフレ防止機能を備えたデジタルゴールドとして誕生したのがBTCです。

この記事の冒頭でもナカモトサトシの最初のメッセージが中銀の政策を批判するものだったことに触れましたね。

実際に2013年のキプロスショックや2016年の人民元安、2019年の米中貿易戦争など、法定通貨不安や経済不安からBTCに資金流入が起こって価格上昇を引き起こした例は多いです。

ということで今度はこの視点から今後のBTCの需要について考えてみましょう。

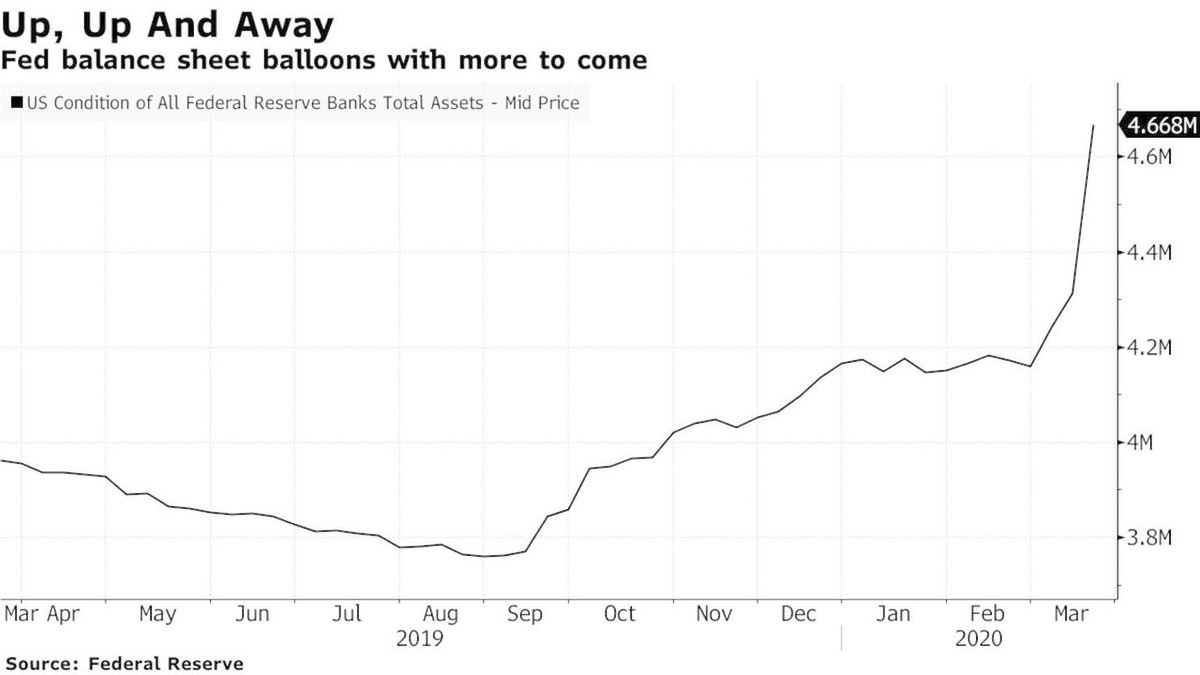

言うまでもなく現在世界はコロナショックによる歴史的な不況に直面していて、FRBやECBや日銀など世界各国の中銀がその対応策として量的緩和やゼロ金利政策を打ち出している状況です。(利下げ自体は去年からですが)

簡単に言うと、経済崩壊を防ぐためにドルや円などの法定通貨を市場にどんどん投入しているということですね。

そうなると市場に出回っている法定通貨の供給量が増大し、それに反比例する形で法定通貨の価値は下落することになります。

↑FRBバランスシート

このnoteではBTCの供給量制限により価格が上がっていくという仕組みを一貫して説明してきまいしたが、法定通貨ではその逆のことが起きているわけですね。

そうなるとシステムによって供給量が制限されているBTCにとっては相対的に有利な状況で、金融市場から大きな資金流入が見込めます。

つまりコロナに基づく大規模な不況、そして金融緩和がある程度長引くとすれば、今後のBTCの金融資産としての需要を高める追い風となるでしょう。

(そして過去の傾向から言ってこのような経済の大きな潮流が一朝一夕で元に戻るというのは考えづらいです)

・売り圧の割合

さて需要の側面からは一旦離れて、S2Fモデルのもう一つも問題点である売り圧の割合について考えてみたいと思います。

4年サイクルやS2Fモデルの根拠は半減期によるマイニング報酬の売り圧低下(供給低下)だったわけですが、システム上その影響力は徐々に薄まっていくはずで、S2Fモデルはそれを考慮できていません。

また現在は市場の流動性も高まっているのでその意味でも売り圧の影響は小さくなっている可能性があります。

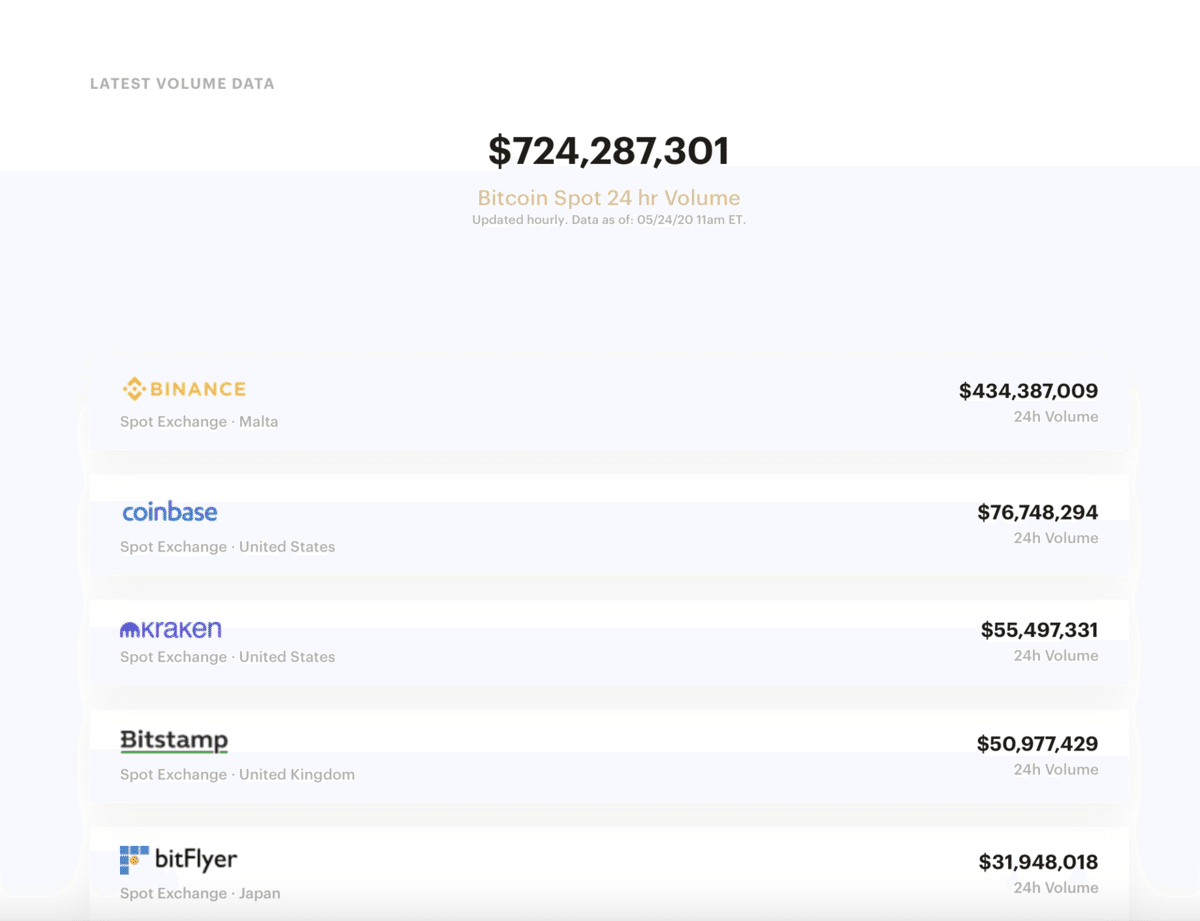

実際に今回の半減期での売り圧の低下が市場に影響を及ぼしうるのかというのを数字ベースで計算してみましょう。

今回の半減期ではマイニング報酬が12.5BTCから6.25BTCに変化するので、1日のマイニング報酬は1800BTCから900BTCに変化します。

単純計算すれば1日900BTC分の売り圧が減るわけですね。これをBTCの1日の出来高と比べてみましょう。

BTCの1日の出来高はcoinmarketcapなどでは現時点で約280億ドルとなっており、マイニング報酬はドルにして約800万ドルなので1日の出来高の0.3%となり、影響としては微々たるものに思えます。

ただ実際のところ仮想通貨市場においては取引所が意図的に出来高を偽造するケースが多々あり上記の数字は正確でない可能性が高いです。

ここでは海外のサイトからBTCの本来の出来高を推定した数字を持ってきます。

(https://www.bitcointradevolume.com)

この修正出来高を用いて計算すると1日のマイニング報酬は出来高の約1.1%となります。

これでもまだ小さく感じるかもしれませんが

・そもそも出来高の多くは短中期の売買で、現物が売られてもいつか買い戻されることが多いが、マイニング報酬はいわば純粋な売り圧であって(売り手によって)買い戻されることはない。

・日に1%の差でもそれが4年間続くのであれば十分に大きな差として現れてきうる。

という辺りを考えれば、半減期による売り圧の影響は過去よりはおそらく減っているものの依然として市場に存在すると考えていいかと思います。

・4年移動平均線

最後に4年移動平均についても紹介しておきます。

移動平均線の数値設定というのは多種多様で

・キリのいい10,20や100,200

・1週間に基づいた7や5(土日除外)

・年に基づいた365

などがありますが、基本的にはこれらをある種の周期としてみなして数値決定を行うことが多いです。

とすればBTCに4年サイクルが存在する以上、それに基づいた4年移動平均(1460日移動平均)が機能する合理性はあるという発想ですね。

これに関しては正直僕は考えていなかったのですが、さっきのS2Fモデルの描画サイトで4年移動平均(SMA)のチャートも見つけて、確かに面白いなと思ったので紹介してみました。

(https://digitalik.net/btc/sma1458 )

かなり綺麗にBTCの底値をサポートし続けていることが分かります。(一時的に割る場面はありつつすぐにSMA上に回帰)

移動平均の意味は「一定期間内の平均取引価格」なので、BTCのチャートが4年平均線を下回らないということは

「どの4年間を切り取っても、そのサイクル内でコンスタントにBTCを買い続ければ次のサイクルでは含み損が出る瞬間はない」ことを示していると言えます。

天井価格がセンチメントの過熱に左右されやすいのに比べて底値は(セリクラなどのヒゲを除けば)素直に適正価格に落ち着くことが多いので、SMAによる底値の推定は次のサイクルでも有用なものになるかもしれませんね。

結論

長いことお疲れさまです。やっと話が出揃ったので以上を踏まえて結論を導きたいと思います。

ここまでの論点としては

・4年サイクルは確かに存在するが上昇率は上凸曲線に沿って緩やかになっている

・S2Fモデルで供給サイドから理論価格を推定できる

・ただし需要サイドの視点はない

→保有者数と認知度においては前回のサイクルよりは新規需要の余地が少ない

→金融商品としての需要は金融緩和にともなって増加する可能性が高い

・売り圧半減の影響はサイクルを経るごとに減っていくが、まだ無風という水準ではない

・4年移動平均線がBTCのサポートとしてきれいに作用している

という辺りでした。

これらをまとめると今後の展望としては

「4年サイクルは時間的な側面ではおそらく機能し続け、2020年は若干の上昇傾向、2021年は上昇傾向という流れは変わらないはず。S2Fモデルの理論価格(21年末約9万ドル)に関しては見当違いとは言わないものの影響が薄まることによる下方修正はしておいた方がいい。また次のサイクルでの下落時は4年移動平均をサポートとして注目しておく。(あとは金融緩和の流れは引き続き注目)」

となるかと思います。

(これがこのnoteの最大の一番大事な結論です!!)

実際S2Fモデル価格に対する現実価格はサイクルを経るごとに低くなっていますしね。

ちなみにモデル価格をどのくらい下方修正するかというのは正直予測不可能ですし無意味な予想なものの、まあ僕の感覚としてはどんなに低くても再高値更新の2万ドル、普通に伸びたら5万ドルくらい、最も強気で10万ドルかなと思います。(大体こういう安易な予想を裏切ってくるのが相場なんですが笑)

なんにせよ価格予測とは別に、4年サイクルの時間的な特性を意識できているだけでも今後のBTCトレードに多大なメリットがあると思うのでこのnoteで取り上げた視点を意識しながら今後の長期トレードに役立てていただければと思います。

4.短中期の動きについて

ここまででこのnoteのメイン部分は終わりですが、最後に半減期後の短中期の動きについても一応分析しておきましょう。

基本的に4年サイクルの影響というのは長期(年単位)で現れてくるものなので短中期に関してはあまり信憑性は高くないんですが、「もしサイクルが細かい時間軸でも繰り返されるなら」という前提のもとで話を進めていきます。

なので仮置きしたその前提が崩れるとシナリオの根拠も薄くなってしますし、そもそも短中期の動きは大きな需給より市場のセンチメントによるものが大きいので、決して信頼性が高くないことは認識しつつあくまで一つの可能性として見てもらえればと思います。

(特に中期分析は自分でも根拠甘すぎるなーと思いながら書いてました...笑)

4.1 中期分析

ということで(できる範囲で)中期分析から始めて行きましょう。

今年いっぱいくらいの動きが分析対象です。

まずは2020年の比較として2012年と2016年のチャートを見てみましょう。(4年サイクルの前々回と前回)

2012

2016

2020

とりあえず2012年と2016年を比較して見ると、まず単純なチャートの形状としては双方ともにレンジ→上昇→下落で両面焼き→(上昇寄りの)レンジという三段階の推移をしていることが分かります。

2012

2016

かなり大雑把な括りですがこんな感じです。

ちなみに2012年の上昇は8月前半で最高値回帰が翌1月末、2016年の上昇が6月前半で最高値回帰が11月末なので2012年から2016年で約2ヶ月ほど周期が早まっていますね。

この理由については正直なんとも言い難いですが可能性の候補として以下が考えられます。

①半減期が少し前倒しになったことの影響(しかし半減期は4ヶ月ほど前倒しになっているので2ヶ月のズレは謎)

②半減期とは無関係に季節性アノマリーが影響している

③そもそも2012年と2016年の相似がただの偶然

まあ個人的にはおそらく①と②の両方が組み合わさっていて、③の可能性も視野には入れておくという認識がいいかなと思います。

ちなみに季節性アノマリーについては色々要因があって話すと長くなるのですが、本筋ではないので割愛してここではBTCの月別騰落率の表だけ貼っておきます。季節ごとになんとなく値動きの傾向があることがわかると思います。

(https://markets.bitbank.cc/article/bitbank-daily-2020-02-03)

でこの周期がもしも今年も繰り返されるとしたら

4月ごろに上昇から下落→レンジ→じわじわ上昇→9月か10月ごろ4月最高値に回帰

という流れになるはずなのですが、いざチャートを見てみると

ぱっと見では全然当てはまってないですね笑

ただこれはまた一つ面倒な要素があって、そもそも今年の3月の暴落はコロナショックによる金融市場崩壊の煽りを受けたものでいわば外的要因によるイレギュラーな事態なわけですね。

なのでここの値動きはBTCの純粋なセンチメントからは外れたものとして捉えた方がいいと考えられます。

そうすると実際4月はコロナショックから急上昇を見せていますし、下のような「本来の動き」を想定すれば似たような流れ(をコロナショックによって下にずらされた形)と見ていいかもしれません。

本来の動きがずらされたイメージ↓

で今後似たような流れを辿ると仮定して2012年と2016年の動きを追加してみると

一応こんな感じですね。

ただサイクルの上昇率がだんだん弱まっていることを考慮すると後半の上昇は強気すぎるので、その辺を調整した上で2パターンのシナリオを書いてみます。

調整したパターン↓

こんな感じですかね。10500をネックにした逆三尊形成で、まあなくはないかなくらいの形にはなりましたね。

ただこれは本当に落書き程度の予想ですし、上記③のように2012と2016の動きがただの偶然ということも考えられるので、あくまで実現したら面白いかなくらいの姿勢で見ておいてもらえるといいかと思います。

4.2 短期分析

次に短期(数カ月以内)の分析です。あとから追記したので前章よりチャートが新しくなってます。

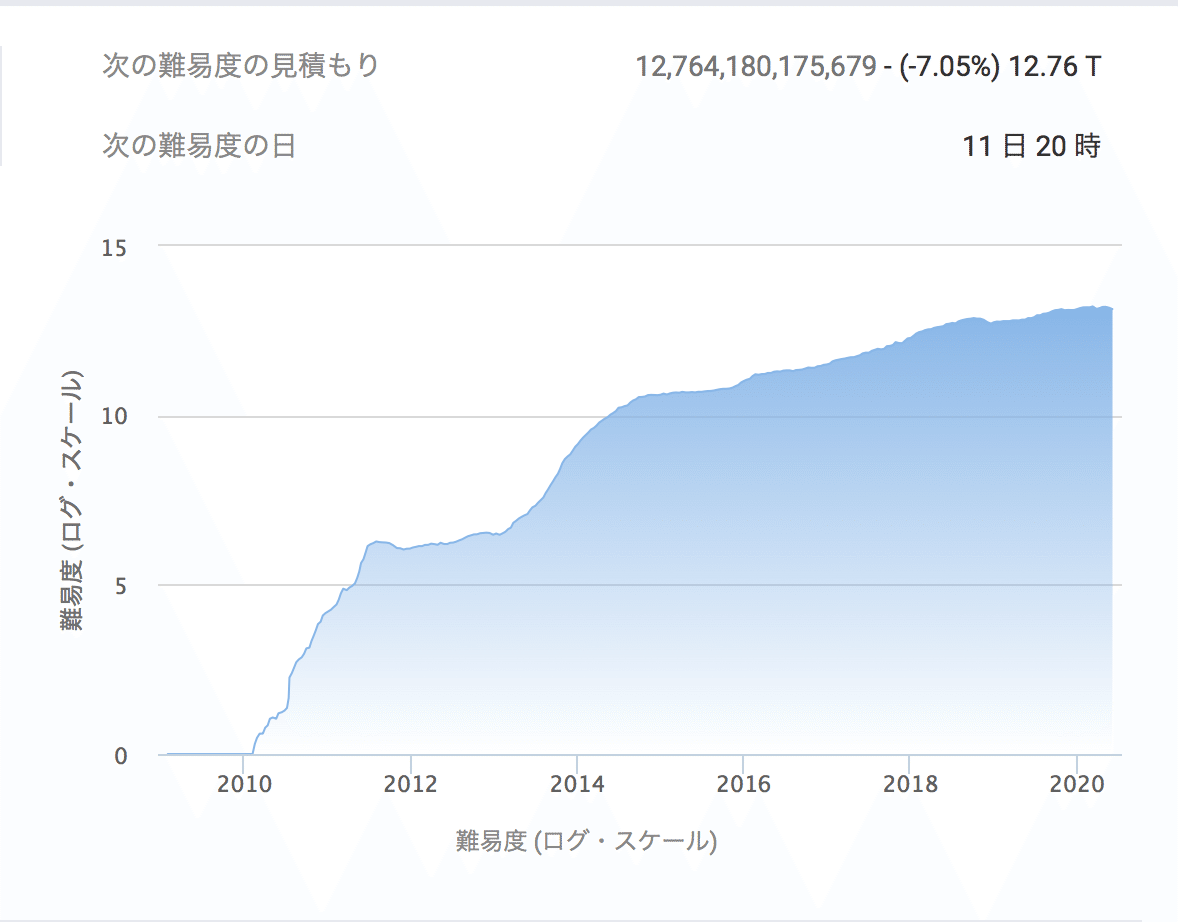

半減期後の短期の動きを分析するときに重要になのはマイナーがどう動くかという視点ですが、これを見るための指標となるのがハッシュレートと難易度調整です。

ということでハッシュと難易度を加えたチャートで2012年、2016年の動きを見てみましょう。

2012

2016

チャート上の黒線が難易度、下のインジケーターがハッシュレートです。(難易度はちょっと変換入ってますが)

これだけだと分かりづらいので注目すべき部分をマークすると

2012

2016

こんな感じで半減期後の流れとしては大まかに

・ハッシュレートと難易度調整はしばらくマイナス推移からその後徐々に回復(難易度は両方2回マイナスから3回目プラス)

・価格は軽く上昇→下落orレンジ→徐々に上昇開始

という形で、価格変化率はかなり異なるものの時間変化はかなり共通していますね。

(ちなみに価格変化については2016年の下落が大きいのはBitfinexのハッキング事件によるもの、2012年の上昇が大きいのは2013年に突入して相場が勢いづいたためかと思います。)

このような時間的な相似には理由があって

半減期到来

→一時的にセンチメントによる期待上げが続く

→しかし半減期後は一時的なマイニング効率の低下によりマイナーは一旦撤退

→ハッシュレート低下+難易度調整も下落となるので下値が緩くなる

→一時的に下落をするがマイナーの回復とともに価格も上昇していく

という流れで解釈できます。

その上で2020年の動きを見てみましょう。

一旦半減期直後の上昇、その後の軽い下落までは例年通りだったのですがそのあと以外と底堅い展開になっていますね。

細かく見るとハッシュレートが一時的に回復しているのでこの影響と考えてもいいんですが、ハッシュと価格はどちらが先行指標かが時によるので明確には判断しづらいかもしれません。

とはいえ難易度調整は2012,2016と同じ流れを辿って1回目(5/20)と2回目(6/4)はマイナスですませているので、一旦次の難易度調整まではレンジor下落寄りで考えておくのが無難かと思います。

(2013年パターンならレンジ、2016年パターンなら下落?)

そして次の難易度調整(6月17日 15時頃)がプラスになりその後くらいからじわじわと上昇してくれればいいのですが、現段階ではまだ予測はマイナスですね。

ただまあこの予測は現段階のハッシュをベースにしたものなのでマイナスなのは当たり前といてば当たり前で、ここからどう変化して行くかに注目しておくとよいでしょう。

無事にハッシュが回復して難易度調整もプラスになってきたら徐々に価格も上昇していくシナリオを想定していいんじゃないでしょうか。

時期的には次回か次次回難易度調整あたりを見据えて6月末から7月前半くらいの上昇開始とかが目安ですかね。

ただもちろんハッシュや難易度にイレギュラーな動きがあった場合は、それに合わせて目線もアップデートしていく必要があります。

例えば次回難易度調整までレンジor下と書きましたがハッシュが大きく回復したら早めにチャートも上昇したりするかもしませんし、逆に次回もマイナス調整が続けば下値のゆるい展開が長引くかもしれません。

この辺の注視は怠らないようにしましょう。

*6/7追記

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

難易度調整フラットくらいまで回復してきましたね

この調子でプラス転換まで行ってくれるか引き続き監視しておきましょう〜

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

それからマイニング関連で注目しておくべき指標としてマイニングの損益分岐ラインがあります。

ご存知の方も多いと思いますが、これはBTCの難易度とマイニング機器のスペック、その他電気代などの推察値からマイナーの損益分岐を試算したものになります。

インジケーターはtainoko(@btc_tainoko)さんのASICで、機器の種類が上からS9,S15,S17,S17+です。

基本的な考え方としては

・損益分岐ラインより上ではマイナーは利益が出ているのでBTCを換金する→売り圧が普通にある(通常状態)

・損益分岐ラインにタッチすると買い支えが起きてサポートになることがある。

・損益分岐ラインより下に行った場合はマイナーは利益を出せていないのですぐには換金しない→売り圧が少ないので(すぐに戻すとは限らないものの)ラインより下に長く留まることは少ない→ただし損益分岐ラインまで戻ってくると換金需要が生まれるのでレジスタンスにもなる

という感じで、損益分岐ラインは基本的にサポートで、一回下に潜るとレジスタンスにもなることがあるという感じですね。

ちょうど今はS17+のライン付近なのでこれを割り込むかどうかは見ておいていいでしょう。

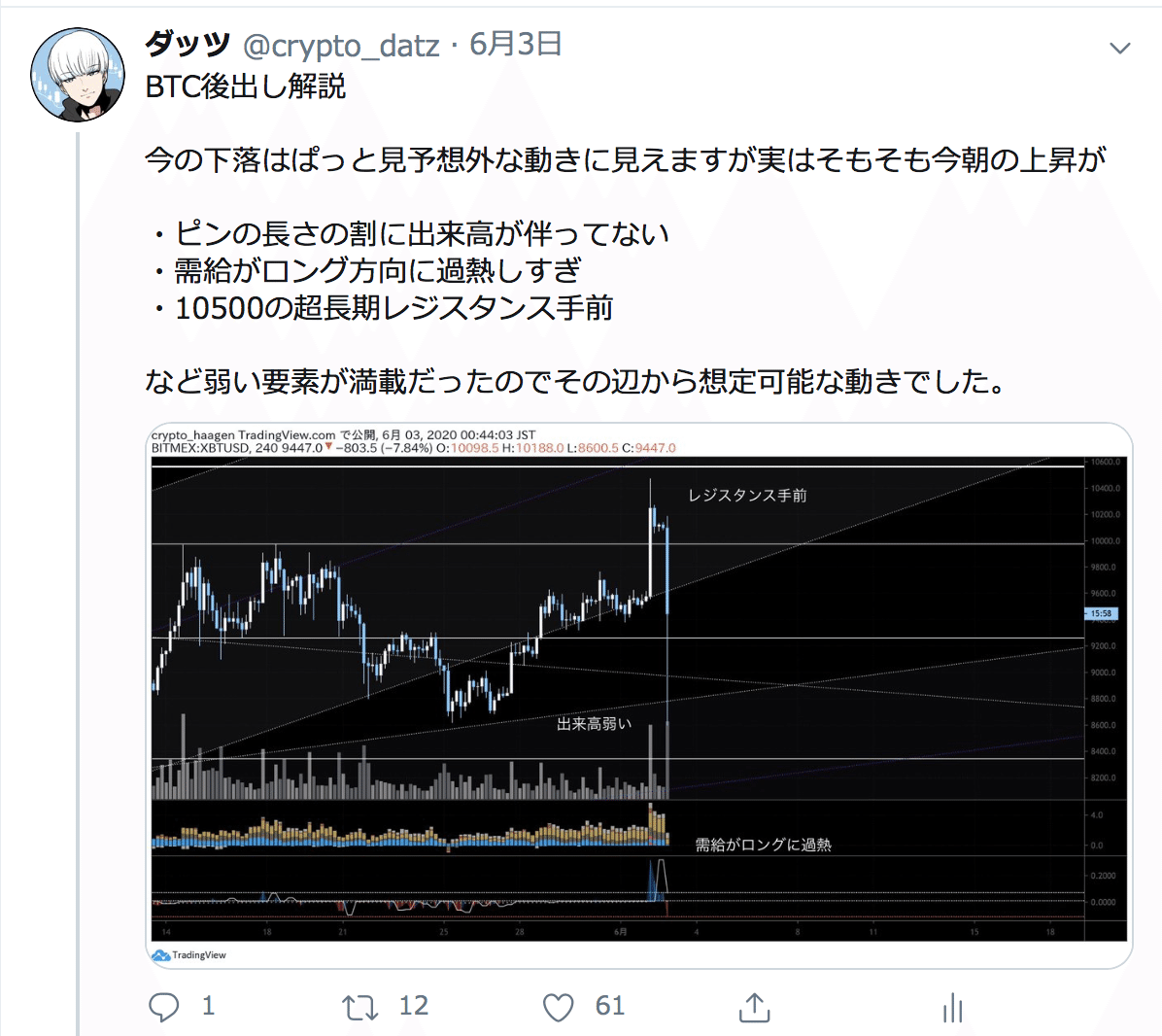

4.3 テクニカル分析

最後にテクニカル分析を用いた分析も行っておきます。

BTC/USD bitfinex 1week

週足は2018年から続く巨大ペナントの上限付近。

一時的にヒゲで抜けているものの、長期になるほどラインのズレは生じてくるものなので誤差の範囲内と捉えていいでしょう。(twitterでも書いた通りこの時の上げは無理なブルトラップでしたしね)

基本的に焦点は週足ペナントのブレイク(と10500ライン)でここまでnoteで書いてきたことを踏まえると9割5分上に抜けるかとは思いますが、時期に関しては最速6月からもっとも遅くて10月くらいまで幅がありそうです。

まあ何にせよペナントをしっかり実体で上抜けて値を保ったら上昇の起点になる可能性があると考えていいでしょう。

それから移動平均を3つ出していますが、特に一番下は先ほども言及した4年移動平均で(ほぼほぼないとは思いますが)万が一接触した場合は強いサポートとして意識しておきましょう。

BTC/USD bitfinex 1day

日足です。

去年夏のピークから軟調な動きが続いていたものの、コロナショックからの急回復によって下降トレンドから上昇トレンドに切り替わるかどうかという場面ですね。

週足でも少し言及しましたが、長期ペナントより精度高く効いているのは2019年10月から意識されている10500水平ラインです。

長期ペナントは見ておきつつ本格的な上目線は10500をしっかり超えてきたらかと思います。逆に10500手前ではRRを考えて売りが有利ですね。

もし10500を突破した場合の目安となるポイントは12000や14000付近。

逆に下の目安は8500付近、7500-7700付近、もし到達したら6500付近とだいたい1000ドル刻みのイメージですね。(現在9500付近)

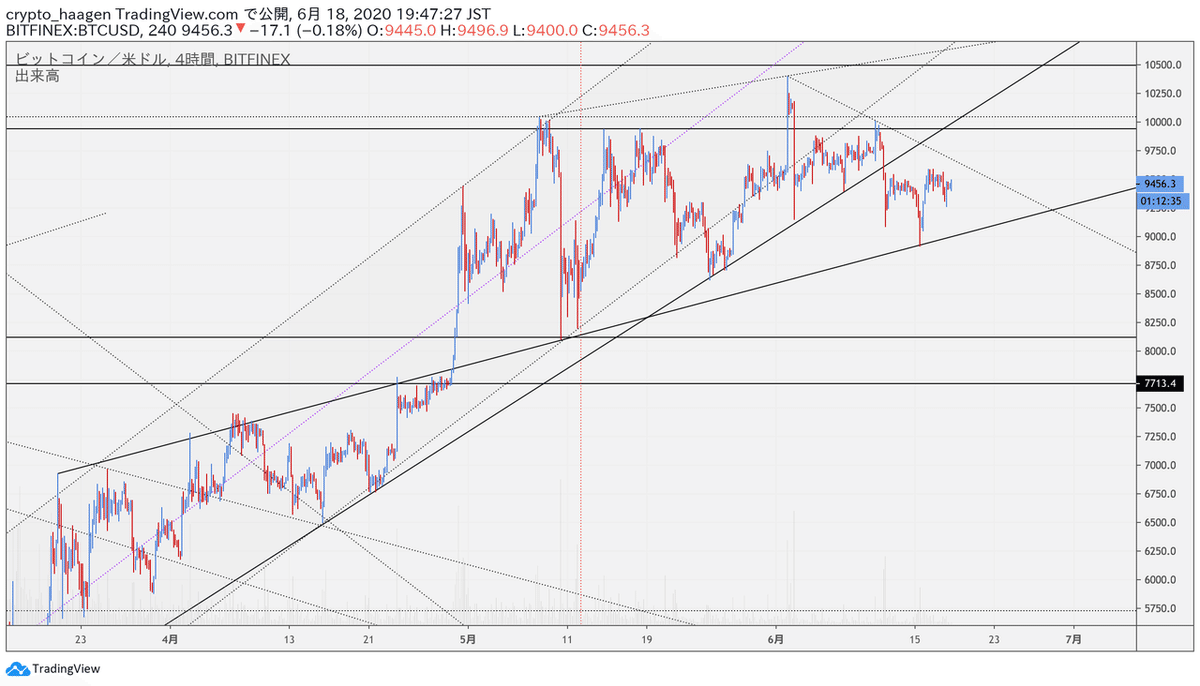

BTC/USD bitfinex 4hour

4時間足だと明確に上昇トレンド。

とはいえ先日の上昇の出来高が弱いことで出来高と価格との間にダイバージェンスが発生しており、上昇トレンドが弱くなっていることが示唆されています。

日足でも言及した通り10500以下では売りメイン、超えたら買い転換がやはり丸そうです。

ラインとしては前までは上昇チャネルが綺麗に効いていたんですが今はチャネル加減付近で行き来していて意識は薄くなってしまっていますね。

日足で言及した水平ラインに加えて画像のトレンドラインあたりを見ておけばいいかと思います。

それから時間足レベルでは需給の推移にも注目しておきましょう。

上がBitmexのファンディングレート、下がBitmex先物乖離です。

コロナショック以来比較的マイナスで推移していた需給が少しプラスに偏り出していることが分かると思います。(先物乖離は基本プラスが正常なのですが)

ただ6/2のベアトラップの時をのぞいて大きくプラス寄り(ロング過多)の状態にはなっていませんから、これがプラス寄りになったら本格的な下落も警戒、それまではあくまで「上げづらい」くらいの認識でいいかと思います。

(もちろん現物売りが大きく入れば別ですが。この辺は未確認トランザクションの量や取引所inflowから確認しておくといいです。)

あと最後に、ETHの動きも一応確認しておきます。

と言っても単純でETH/USDが強い長期レジスタンスの手前にいるので、これをブレイクした場合ETHが牽引することでBTCの上昇を誘発する可能性もあるので注意しておきましょうという感じです。

ということで長くなりましたが、第4章「短中期の動きについて」のまとめです!

4.1 中期分析

・大前提として短中期の動きはその時の市場センチメントの影響の方が大きいのでそこまで根拠が強くない

・その上で一応中期は2012と2016に沿ってシナリオを2パターン想定

4.2 短期分析

・短期はハッシュと難易度調整に注目して、6/17くらいまではレンジor下落よりで考えておくと無難かも

・次回や次次回の難易度調整がプラスになれば6月末や7月前半からじわじわと上昇を期待

・ただしこれらはハッシュや難易度の動向次第なので注視

・損益分岐ラインにも注目

4.3 テクニカル分析

・週足ペナントと10500水平ラインがポイント

・4時間足では上昇は弱まってきているが需給も観察

・ETHの長期レジスタンスも注意

という感じでした。

まあ冒頭でも言った通りこのnoteのメインは第1章〜第3章で短中期の分析はあくまで一つのシナリオ程度のものなので、注目すべきポイントはしっかり抑えながら適宜状況に応じてアップデートしてもらえるといいかと思います。

ということでnote終了です!長いnoteでしたがここまで読んで頂いてありがとうございました。

せっかく有料noteなのできちんと細かい説明を心がけるようにしたので、ぜひ理解できなかった部分などは何度か読み返してご自身のトレードに役立てていただけると嬉しいです。

またもしこのnoteが参考になったなと思ったらtwitterでリツイートや引用コメントなど、拡散をしていただけると非常に嬉しいです。

今後も積極的に発信を行っていくのでよろしくお願いします!

ダッツ

*追記 2020/6/9 ハッシュレート先物について

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

4.2 短期分析 でハッシュと難易度を観察しておく重要性については述べましたが、FTXに上場されているハッシュレート先物が面白いので軽く追記しておきます。

ハッシュレート先物はその名の通りBTCのハッシュレートに連動したデリバティブ商品です。

現在はQ3(6-9月)Q4(9-12月)Q1(1-3月)の3つの期間の契約があり、満期を迎えると「その期の平均マイニング難易度/一兆」で精算されるので、ハッシュレート先物の値段がその期のマイニング難易度の市場予測を示すことになります。

例えばQ3なら9月末までに難易度が今より上昇すると市場が考えていればハッシュ先物は現実よりプラスに乖離し、逆に下がると市場が考えていれば現実よりマイナスに乖離するわけですね。

(ちなみにハッシュ先物という名前で難易度を指標にしてますが難易度はハッシュに基づいて計算されるので同じことです)

今なら

実際の難易度 13.7

hash先物 Q3 17.3 (-9/30)

hash先物 Q4 19.0 (-12/31)

hash先物 Q1 21.5 (-3/31)

なので、市場の予測としては大体このくらいのペースで難易度がプラスに調整されていくと考えていることになります。

ちなみにQ3精算までは113日あって難易度調整は約2週間に一回なので8回くらい。

(17.3-13.7)/8=0.45

なので、一回の難易度調整で平均0.45ずつ難易度が上昇していく計算になります。

(正しくは%で考えるべきかもですが)

これを一つの基準として考えればこのペースより早く上昇したらハッシュが強気、このペースより遅ければハッシュが弱気と見ることができますね。

以上、参考までにFTXのハッシュレート先物解説でした!

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

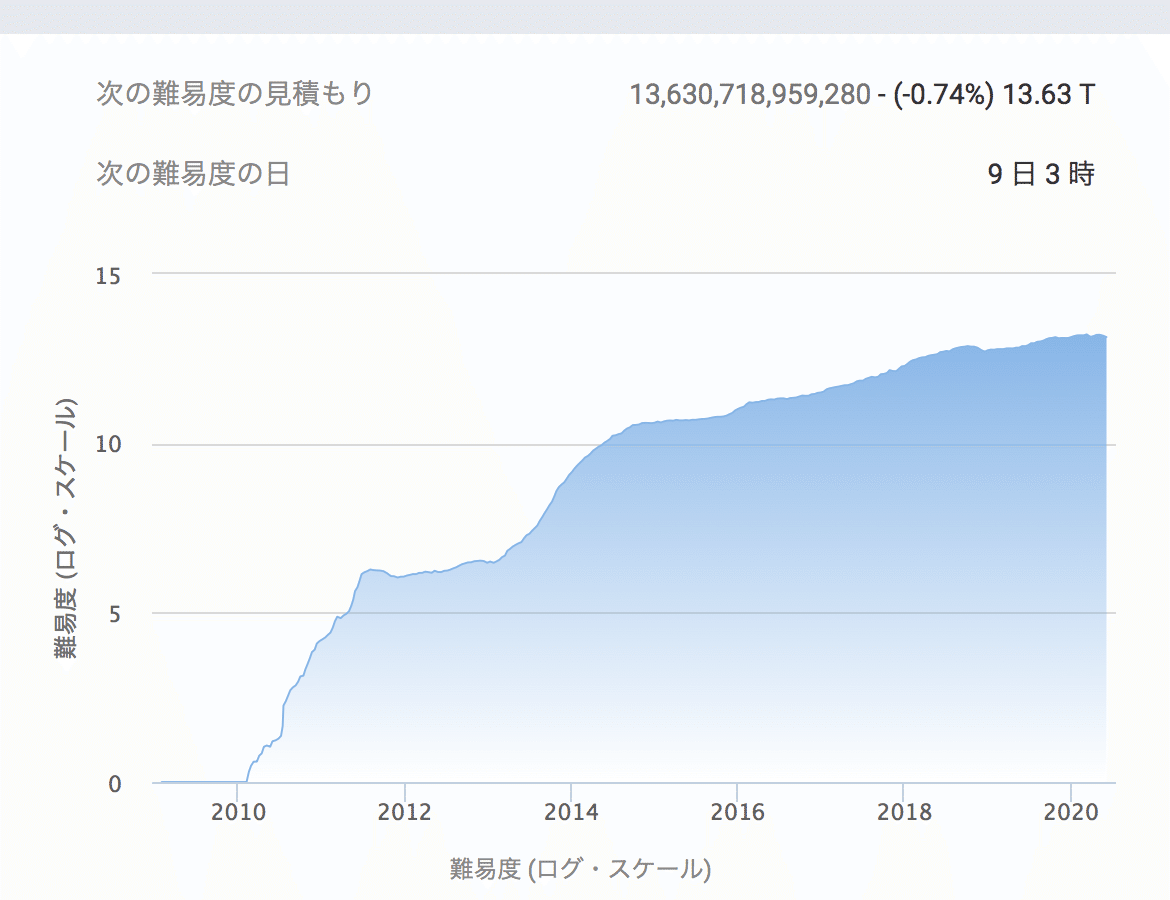

*追記 2020/6/18 難易度調整について

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

6/17日2時ごろに半減期後3回目の難易度調整を済ませたので軽く現状の振り返り追記をしておこうと思います。

noteリリース時点から全体としては相場はレンジ寄りの下落傾向で分析の通り。

一時ハッシュの上昇とともに持ちこたえていましたがハッシュ低下に伴って下落しておりハッシュが先行指標として効いているかと思います。

3回目の難易度調整も+14.95%と大幅上昇でここも想定通りに進んでいますね。

ここからですが、難易度が大きくプラス調整した後は一旦チャートが緩むことが多く(おそらくマイナーの一時的な撤退によるものかな)、今回ももう少しの間下落基調orレンジが続くかもしれません。

上述の通り過去の半減期でも上昇開始までは時間差があっておよそ1ヶ月半から2ヶ月ほど要しているので、それも考えてのんびり待っておけばいいかと思います。

ちなみに2012年が1ヶ月半弱で2016年が2ヶ月弱なので伸びていると考えると2ヶ月半とかも想定しておいていいかもしれません。半減期が5/12なので6月末から7月末上昇開始くらいですかね。

(まあ毎回言っている通り予想はその時の状況に合わせて適宜アップデートしていくかもですが)

チャート的には画像のようにトレンドラインを1本割った後2本目のライン(4月頃のウェッジ上限の延長)に支えられている状態なので、ここを割り込めば下落基調の展開が長引き、逆に割らずに10000や10500をチャレンジし突破していくようであれば早い段階で本格的な上昇が見込めると思っていいでしょう。

あとは難易度調整によってS17+の採算分岐ラインが10000手前に来たのでこれも節目として注目しておくといいと思います。

以上、追記でした。

皆さんのトレードに役立てていただけると嬉しいです。

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

*追記 2020/7/14 現状分析と今後の展望

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

noteリリースから約1ヶ月が経過しました。相場も色々と転換点に近づいているかと思うので(おそらく)最後の追記を行います。

まずは現在の相場の状況から見ていきましょう。

BTC/USD bitfinex 4H

週足日足は以前とそこまで変わらないので4時間足です。

前回の投稿から一貫してレンジ相場、細かく見ると6/28までが下落基調で長期ラインを割り込みましたが、下に追加したラインで支えられそこからは一応底値を切り上げています。

とりあえずは前回の分析通りに状況が進んでいて嬉しい限りです。

またハッシュレートも堅調に推移し、24時間の平均ハッシュレートでは7/8に半減期前の5/11の水準を上回り過去最高レートを更新しました。

これは中国の雨季や新型マイニングマシンの発売などに後押しされている形のようです。

難易度調整は6/17の+14.95%から一旦落ち着き7/1は0.0%でしたが、2日後の7/15に予定されている次回調整はハッシュの伸びに伴って+9.5%予想と強気の水準です。

さてここからの展開ですが、とりあえず当初の想定でいえば「半減期後1ヶ月半〜2ヶ月半(6月末〜7月中くらい)でじわじわ上昇開始」というシナリオなので、このまま6/28を底として上昇していってくれてもいいかと思います。

ハッシュレートの堅調な推移は現状この可能性を高めてくれていますね。

ただ全体として今のBTCはボラティリティの低下により他市場に資金が流れていってしまっており、ちょっとしたトリガーが下落を引き起こすことも考えられますし、本格的な上昇の前にいわゆるベアトラップを挟んでくる展開はBTCあるあるです。

現状は株式などの他市場の動きに影響を受ける側面が強く、万が一他市場が再度大きく下落した場合などはBTCも引っ張られることになるでしょう。

その意味でダウ、ナスダック、ゴールドなどBTC以外の金融商品の動向はある程度チェックしておくべきですね。

ただそれに関しても各国中銀の緩和姿勢は変わらず金利の低下も止まることを知らない状態なので、本編で書いた通り長期的にはBTCに追い風な状況が続いているかと思います。

米国実質金利↓

結局のところこのnoteで一貫して分析した通り長期的に上目線というのは変わりないのですが、シナリオとしては「このままじわじわ上昇」or「ベアトラップを挟んで上昇」という2択に絞られてきたのではないかという感じです。

というか中期予想で出したシナリオ↓とほぼ同じ展開ですね笑

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

追記

想定以上に当たりました笑

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

ちなみに下落した場合の反発ポイントの候補は水平ラインに基づいて8500、8100、7700あたりを見ていますがこれはその時の状況次第で判断がベターでしょう。

それからこの追記で特に言いたかったことが、「どちらに動くにせよそろそろタイミングが近い」ということです。

これはいくつかの要素から判断することができるのですが、まずは出来高の視点から見てみましょう。

XBT/USD bitmex 1D

出来高を見るときは個人的にbitmexが一番きれいに傾向が現れると思っているのでこちらを参照します。

日足で確認してみると上の画像のように半減期少し前の出来高のピークから一定の割合で出来高が収束し続けていることがわかります。

出来高の収束は今回に限らずけっこう便利なチャート分析の一つで、このように出来高がラインに沿って収束しているときは

・ラインの終点までに大きな動き(かその初動)が起こることが多い

・動きに伴って出来高がラインをブレイクする(つまり出来高のブレイクで動きの確信度を推測できる)

という特徴があります。

特にペナントブレイクの時など現れやすいですね。

具体例↓

ということで今回も日足レベルでの出来高の収束がかなり煮詰まっていますから、そろそろ大きな動きの初動が見られてもいい頃かと思っています。(もっとも遅くて7/25くらいかな?)

ただこれは必ずしも一気に大きく動くわけではなく、あくまで「ここからの方向性を決める起点となるような動き」が出るだろうということです。大きなロウソクになってくれれば分かりやすいですが、今は買い方も売り方も資金不足という雰囲気が否めないので大きなロウソクは出ずにじわじわ推移する展開も考えておいた方がいいでしょう。

とはいえ今のレンジ相場から方向性が明確になって行くことは確実だと思うのでここからは相場を一層注視していった方がいいかと思います。

こういうみんなが見ていないときにきちんと準備をしておくことが、いざ動いた時に利益をあげられるかの分かれ道なので。

また出来高以外の視点としてオプションのインプライドボラティリティからも相場のエネルギーが煮詰まっていることが観測できます。

これはcoinpostさんやcoincollegeさん(下記リンク)を参照してもらった方がいいのですが、一応ここでも軽く説明しておきます。

https://coinpost.jp/?p=164973

https://twitter.com/CoinCollegeTK/status/1279903048471416833?s=20

オプションのインプライドボラティリティ(IV)とはオプション市場参加者のポジションから参加者が見込んでいるボラティリティを算出したものです。

オプションなので期日が異なる契約がいくつかあるわけですが、これらを並べてグラフにしたときに期近のIVと期先のIVの差が異常に大きくなっている(スティープニングしている)状況にあるというのがポイントです。

この異常な歪みを是正するためには期近のIVが高くなる(=市場参加者が長期的なボラティリティの低下で同意する)か期先のIVが低くなる(=市場参加者が短期的なボラティリティの上昇で同意する)かですが、後者はなかなか難しいので基本的にはBTCの変動によって期近のIVが押し上がることが多い→BTCの動き出しが近い という話になります。

ということで複数の視点からBTCの転換点が近づいていることが示唆されている状況です。

前述のシナリオやこのnoteで書いた長期の分析を頭に入れつつ皆さんのトレードに活かしてもらえると嬉しいです。

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

*追記 2020/9/28

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

noteを出してから4ヶ月くらいが経過しました。

本当はこんなに追記をするつもりはなかったのですが、noteの考察に関係していることで書きたい事が出るたびに書いていたら追記回数がいつの間にか増えてました笑。

今回で本当に最後の追記だと思います。

さて前回からの展開です。

最後の追記が7/14日、その時点での大まかな見解が

「基本的にBTC上目線の要素は変わらず。他金融市場次第で一時的な下落はあり得るがどちらにせよ動き出しは近い。当初の想定通りなら7月末までに上昇開始。」

という感じでした。

その後7/21辺りから上昇を開始して大きく伸びターゲットの12000をヒットしたのでほぼ分析通りの動きだったかと思います。

その後は12500を一時叩くも上値が重く、9月頭に10000ドルまで下落、その後10000-11000付近の推移となっています。

この辺りの動きはずっとサロンで分析や実況していましたが、ここでnoteの方でもざっくりと最後のまとめをしようかと思い追記をしました。

まず全体像ですが、結論としてBTCへの長期的な(21年末くらいへの)追い風は変わらず強いと考えていいと思います。

以下にいくつかのニュースをベースにして簡単に根拠を説明していきます。

・マイナーやハッシュレート

このnoteで解説したBTCの長期的な上昇要因は簡単に言うと「半減期後の上昇サイクルに加えて金融緩和の追い風」でした。

このうち半減期後の上昇サイクルについては特に言うまでもなく変更点なし、ハッシュレートも順調に最高値を更新しています。

またマイナーの保有するBTCの量も増加し続け、2年ぶりの高値を更新しました。

(https://www.coindesk.com/miners-bitcoin-holdings-reach-two-year-high-to-almost-2m)

BTC市場においてマイナーは相対的に強い影響力を持つ事が多いので、マイナーたちが今後の価格上昇を見込んでいることはプラスに捉えていい要素でしょう。

・FRBの姿勢

また2つ目の金融緩和ですが、こちらも順調な展開を見せています。

8月末のジャクソンホール会合や9月のFOMCではFRBのパウエル議長は

「平均インフレ率2%を目指し多少の上振れも許容する」

「少なくとも3年間は政策金利をゼロ付近で維持する」

といった旨の発表を行いました。

(参照記事)

https://www.bloomberg.co.jp/news/articles/2020-09-16/QGRJFDT1UM1001

つまりインフレが多少進んでも利上げは行わずゼロ金利を維持すると言うことですね。

本編で説明した通り金融緩和はBTCにとって資金流入の追い風となるので、これらの方針はBTCにとって追い風の長期化という事になります。

・企業やファンドの参入

先日、米ナスダック上場企業のマイクロストラテジー社が8月から9月にかけて4億ドル(400億円以上)のBTCを購入したというニュースが注目を浴びました。

(https://coinpost.jp/?p=184262)

金額の大きさにも目が行きますがこのニュースの重要なポイントはむしろ、マイクロストラテジー社のCEOが「インフレによる現金の価値低下に危機感を感じてBTCを購入した」と述べているところにあるかと思います。

現金に変わる価値保存手段としてのBTCはサトシナカモトの理念でもありますしBTCの根源的な役割ですが、それをこの規模の企業が認めた上で実際に保有に動いたというのは、今後同様の流れを生み出す原動力になり得るかと思います。

またその他のニュースでも米金融のフェデリティが証券取引委員会にビットコインファンドの申請書を提出、ブラジルファンドとナスダックの提携で世界初の仮想通貨ETFが開始など、大資本の仮想通貨への入口が順調に整い始めている状況にあります。

まあもちろんこういった要素はすぐに相場の上昇圧力になるわけではないのですが、長期的に見ればBTCへの資金流入の事前準備として捉えていいのではないでしょうか。(同時に市場が成熟していくので熱狂的なバブルになるかというとまた別の話ですが)

という感じでBTCの長期上昇が変わらず示唆される根拠を示してきましたが、唯一の懸念点が「他金融市場との連動」です。

BTCは本質的には新たな価値通貨としての意味を持っているとはいえ、金融商品として市場にある以上、他の金融商品が大きく下落した場合証拠金の換金需要などによって連動して下落することはどうしても避けられません。

3月のコロナショックが象徴的でしたね。

現在金融市場は大規模な緩和により大きく回復しナスダックやゴールドはコロナショック以前を上回る水準になっていますが、実体経済が回復しきってはいない状況下で政府からの資金投下をベースにした上昇がどこまで続くかは不透明です。

これから年末に向けてコロナの第二波が世界的に悪化し体力の限界が来た企業の倒産が続くような事態になれば、全体的な相場の調整は余儀なくされるでしょう。

とはいえ逆にワクチンの開発が成功しコロナ克服に向かえば堅調な上昇を維持する展開も考えられます。

正直この辺はコロナ情勢がどちらに転ぶか次第という話なので方向を予想することは難しいのですが、少なくとも金融市場の調整がリスク因子としてあり、いざ起きた場合にはBTCへの影響も無視できないというのは頭に入れて立ち回っておくといいかと思います。(11月には米大統領選もありますし)

最後にテクニカルの部分を少しだけ確認しておきましょう。

BTC/USD週足

12000付近で抑えられて下落しましたが、週足で見ると超長期ペナントブレイク後のリターンムーブと見ていいと思います。

また10500付近の水平ラインを割りましたがこれも週足では10000付近のロウソク足実体ラインを割り込まなければサポート確認の範囲内かと。

基本的にはこれらのサポートの上にいてくれれば上目線。これらを割り込んだ場合も年スパンでの上目線は変わりませんが、上昇開始はかなり遅くなるという認識になります。

この辺りは先述の通り他金融市場の動きも合わせて警戒しておきたいですね。

最終ラインは本編でも言及した4年移動平均線が有力ですね。

さすがにそこまで落ちないとは思いますが、万が一触った場合は強いサポートとして捉えていいでしょう。(一応そのさらに下にペナント下限ラインもありますが)

逆に上は12000ラインで抑えられているので、ここを週足実体レベルで突破すれば14000やさらに上が目指せる展開になります。

あとは3月コロナショックから出来高の収束も続いているので、このペースで行くと年内には週足レベルのトレンドの初動が見られるかと思います。

まあ個人的にはこのままサポートを守って上がってくれれば一番楽ですが笑、そこは臨機応変に、トレードも複数シナリオを想定して資金管理など行なっていきます。

日足以下の動きについては今分析しても状況がすぐに変わってしましますし、サロンで適宜発信していくので、引き続きそちらを参考にしてもらえればと思います。

それでは最後の追記でした。

長々とありがとうございました!

ダッツ