勝手決算:電通/就労問題、オリンピック延期、コロナ、大手広告代理店電通の決算は如何に?

今日は電通の決算を見ていこうと思います。

オリンピックの延期に伴う業績への影響や、コロナ禍における体制(基本エージェンシー業務はオフラインに偏る)など気になる部分もありますが、足元での株価は上昇基調です。

20Q1は国内事業で+2.1%と微増。海外事業はマイナス成長となっております。オペレーティングマージン16%というのは高いレベルで推移していると思います。基本が外注構造のエージェンシーサービスの中でメディア費の割合が以前大きいということが要因かと思います。まだコロナ影響は大きく影響しておらず、Q2から影響が出始める模様です。その為20年度の業績予想も取り下げる結果になっています。

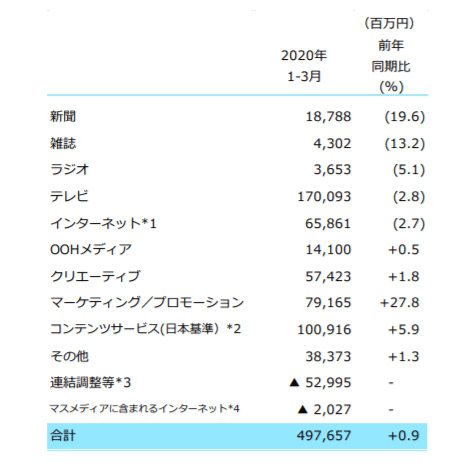

具体的な数字は上記データです。グループでQで1兆円を超える企業群です。

デジタルと海外の総利益比率を別欄にしているあたりに企業の方向性を感じます。ただし、中身を詳しくみていくとそこまで大きい事業成長はなく、むしろMAによる売却益を為替差損とオーガニックでの成長(-0.8%)が相殺しているようなイメージです。

国内事業は全事業通じて+成長。サイバーAGに株価で逆転されたニュースが新しいですが、オリンピック影響もまだなく、事業は好調のようです。

とはいえ、コロナ影響を加味して以下のようにBSをコントロールするようです。エージェンシーサービスは、コストの柔軟性(特に人件費)が非常に経営の肝なので、ここは重要かなと思います。

積極的だったMAも一旦停止、キャッシュの確保とその他企業と同様の対応策をとっている模様です。初めて今期決算で信用格付けのスコアを提示しているのを見ました。株価低迷のくやしさが滲んでいるようにも思えます。

連結とはいえ、前年同期比で改善しているとはいえ、営業CF▲1,154億円はけっこう厳しいですね。CF全体でも下記のスライドの通りで、すべて-という中々厳しい状況です。この状況を長く続けることはもちろん運転資金の枯渇に繋がりますので、早急なテコ入れや資金投入が必要です。本業で稼げていませんが、自社株買いや、配当、リース返済の投資でマイナス。その中でも借入金を返済というキャッシュがどんどん減っていく構造です。経営末期の状態とも呼ばれています。4000億円くらいあったキャッシュが2500億円ほどに減少しています。メディアへの先払い、制作費、人件費、あとは大量の販管費を捻出する為に短期の借入(500億円)を実施する模様です。

最後に国内事業の収益の柱であるメディアビジネスの構成比に関して記載がありました。以前TVの収益が大半を占めています。これからも国内事業においてメインであることはしばらく続くかと思われます。

また注力するデジタル領域に限定した状況もあります。伸張はしていますが、専業エージェンシーと比較すると低成長と思われます。

増収減益のQ1でしたが、TVやデジタルが国内ではマイナス成長でQ2以降のコロナ影響を考えると今後厳しい状況に置かれるのは間違いなさそうです。

最後までありがとうございます。