【確定申告を行うために必要な最低限の知識と会計ソフトを使いこなすコツ】個人事業主・フリーランス・副業

初めまして。コモンズです。

個人事業主・フリーランス・副業をしている方にとって、大きな壁である確定申告。

初めて確定申告をするけれど、何が分からないのかが分からない。

もしくは、

すでに個人事業主だけど、税理士に丸投げしてしまっている。

適当に確定申告をしてしまっている。

こんな方いると思います。

今回は、個人事業主・フリーランス・副業の方に向けて、確定申告を行うために必要な最低限の知識と会計ソフトを使いこなすコツをまとめました。

こんな方へオススメの記事になっています。

・今年初めて確定申告をする

・税理士に依頼するほどの事業規模ではないので、会計ソフトを使って自分で確定申告をしたい

・経理や会計ソフトについての知識がなくて放置してしまっている

この記事を最後まで読めば、確定申告までの道筋が分かります。

01.開業前にやること

個人事業主として開業、独立することを決めた方は、開業前(開業届を出す前)に行うべきことがあります。

・事業用の銀行とクレジットカードを作る

・開業費を記録する

・領収書を保管する

それぞれ詳しく説明します。

①事業用の銀行口座とクレジットカードを作る

開業前に事業用の銀行口座とクレジットカードを作っておくことで、開業後のお金の管理がとてもスムーズになります。

会社員を辞めて独立する場合は、退職前にクレジットカードを作っておきましょう。

個人事業主は今でこそ一般的に浸透してきましたが、社会的信用という面ではかなり弱いのが現状です。

②開業費を記録しておく

開業前に必要となった費用は、原則として「開業費」となります。

例外として、10万円以上の費用支出は「固定資産」というものに分類され、開業費とすることが出来ません。開業費はエクセルなどで管理しておきましょう。

開業費になるモノ

・開業のためのセミナーへの参加費用

・調査のための旅費、ガソリン代

・通信費用

・打ち合わせ費用

・関係先への手土産

・開業までの借入金利子

・広告宣伝費

・パソコン購入費用

③領収書を保管する

領収書を保管していないと、経費として認められなくなってしまいますので、忘れずに保管するようにして下さい。

02.開業後すぐにやること

開業後に行うことは以下の通りです。

・国民健康保険の加入(退職した場合)

・国民年金の加入(退職した場合)

・開業届の提出と青色申告承認申請書の提出

・会計ソフトの導入

それぞれ詳しく解説します。

①国民健康保険の加入(退職した場合)

会社員と個人的事業主の健康保険は種類が異なります。

そのため、会社を退職して独立した個人事業主やフリーランスの方は、以前使っていた保険証は会社に返却して、任意継続健康保険、国民健康保険、ご家族の健康保険(被扶養者)のいずれかに加入する手続きが必要となります。

国民健康保険に加入するには、退職日の翌日から14日以内に住所地の市区役所で手続きを行います。

②国民年金の加入(退職した場合)

会社員と個人事業主の年金は種類が異なります。

会社員の場合は国民年金と厚生年金に加入することになりますが、個人事業主の場合は国民年金のみになります。

国民年金に加入するには、退職日の翌日から14日以内に住所地の市区役所で手続きを行います。

③開業届と青色申告承認申請書を税務署に提出する

開業届は開業から1ヶ月以内に提出するのがルールですが、1ヶ月を過ぎたとしても受理されます。

ただし、青色申告承認申請書に関しては、開業届と異なり、開業日から2ヶ月以内の期限を過ぎた場合は原則として受理されません。

開業から2ヶ月以上が経過してしまった場合は、青色申告で確定申告することができなくなります。

開業届と青色申告承認申請書は同時に出してしまいましょう。開業届と青色申告承認申請書の提出方法は以下のとおりです。

【開業届と青色申告承認申請書の提出方法】

1.税務署の窓口へ直接提出する

2.郵送で提出する

3.e-Taxでオンラインから提出(電子申請)する

開業届と青色申告承認申請書の作成は、会計ソフトを使用することをオススメします。

完全無料で、質問に答えていくだけで簡単に作成できます。完成した書類を印刷して、税務署に直接提出するか郵送をしましょう。

④会計ソフトを導入する

「確定申告は確定申告の時期が近づいたらまとめてしよう」

この考え方は、大きな間違いです。

日々の経理を行っていないがために、確定申告時期に慌てることとなり、税理士に丸投げして、高い金額を請求される。

といった方が多く見られます。

会計ソフトは必ず導入しましょう。

会計ソフトへの入力をきちんと行っていれば、確定申告書や青色決算書もボタン1つで自動生成してくれます。

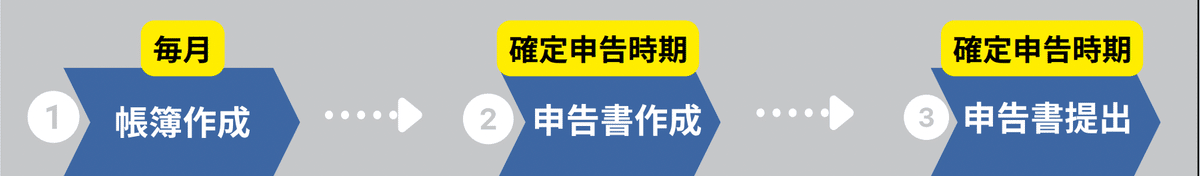

03.確定申告の流れ

確定申告の流れをお伝えします。

確定申告は、大きく3つのステップに分かれます。

①帳簿作成

②申告書の作成

③申告書提出

順番に説明していきます。

①帳簿作成

事業をしている方は全員、日々のお金の取引を簿記のルールに沿って記録する義務があります。

簿記のルールに沿って、お金の取引を記録することを「記帳する」といい、記帳したものを「帳簿」といいます。

お金の取引とは、例えば、

「モノを売りました」

「モノを買いました」

「モノを売って売上が銀行の口座に入金されました」

これら全てのことです。

昔は手書きで紙に記帳をしていたり、エクセルで管理をしていました。今は会計ソフトを使って記帳していくのが一般的です。

よくある勘違いなのですが、帳簿は確定申告の際に提出しません。ただし、保管義務があります。

仮に数年後、税務調査が入った時に必要になります。

この帳簿には全ての取引が記録されているわけです。

調査に来た税務官はこの帳簿を見ながら、これらの内容は本当に正しいか?を確認していきます。帳簿がないと、これまでの取引の証明をすることが出来ません。

②申告書の作成

1年間の帳簿を元に、申告書を作成していきます。とは言っても、帳簿を作成していれば、会計ソフトが自動で生成してくれます。

あとは、決算(12月)の時に決算整理仕訳と呼ばれるものをして最後の仕上げをします。

決算整理仕訳については後で説明しています。

つまり、確定申告が大変と言っている方は、確定申告の時期に一年分の取引をまとめて帳簿につけているから大変なんです。

確定申告の時に提出する書類は以下の通りです。

個人事業主が確定申告で提出する書類まとめ

■確定申告書(基本的には2枚)

・確定申告書B第一表

・確定申告書B第二表

・確定申告書B第三表(該当する人のみ)

・確定申告書B第四表(該当する人のみ)

■青色申告決算書(4枚)

(1枚目)損益通算書・青色申告決算書

(2枚目)損益通算書の内訳・青色申告決算書

(3枚目)減価償却の計算・青色申告決算書

(4枚目)貸借対照表

細かい内容を全て理解する必要はありません。

「こんな書類を確定申告に提出しないといけないのか」

ぐらいのイメージだけ持っていただければ十分です。

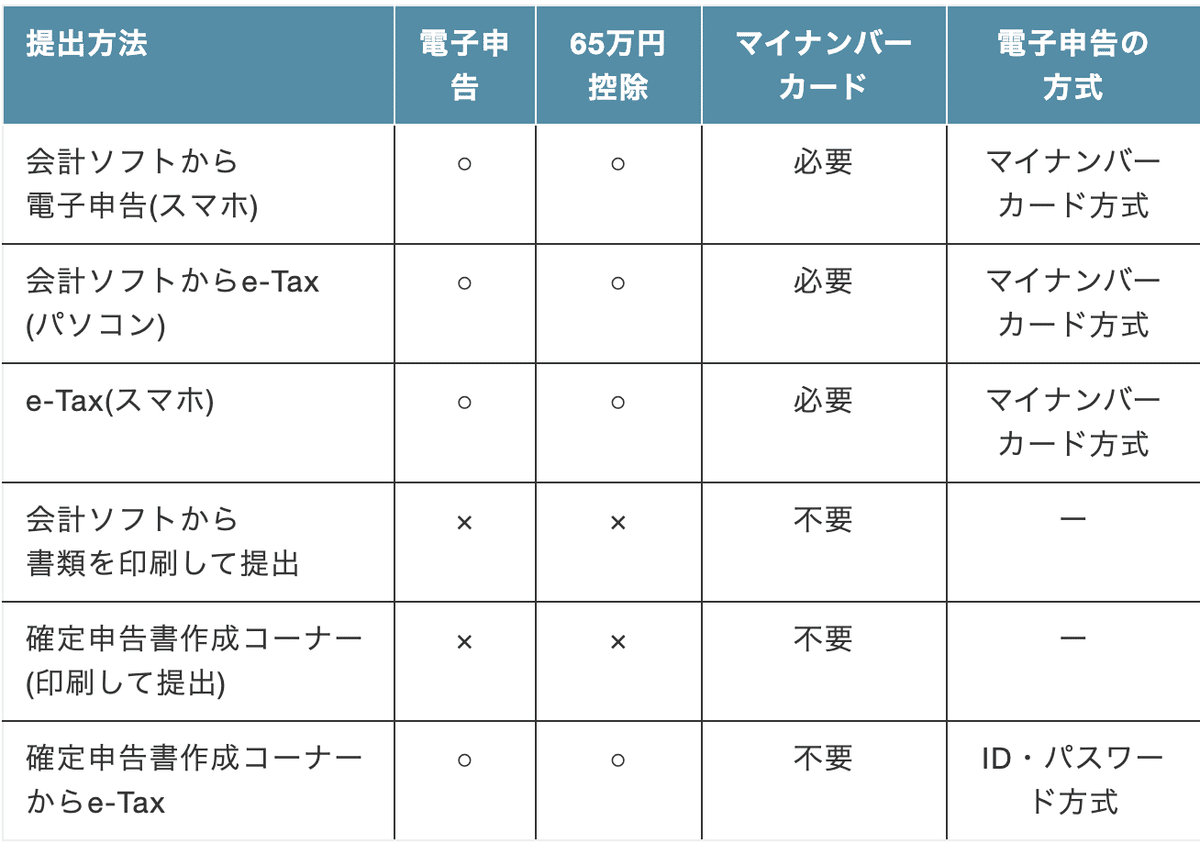

③申告書提出

作成した申告書は、税務署に提出します。主な提出方法は3つです。

①税務署に持参

②郵送

③ネット

それぞれの方法によって事前に必要になるものが変わっています。

青色申告65万円控除を受けたい場合は、電子申告する必要があります。

申告方法について調べると、たくさん出てきて混乱すると思います。

ここがめちゃくちゃややこしい。。。

なので、シンプルにこう覚えてしまえばいいと思います。

パターン①マイナンバーカードがある場合

マイナンバーカードがあれば、会計ソフトのスマホアプリから電子申告する。

パソコンから申告すると、色々面倒なのでスマホから申告するのがシンプルで分かりやすいと思います。

パターン②マイナンバーカードがない場合

国税庁が用意している確定申告書作成コーナから申告書の作成・申告をする必要があります。

この方法で行う場合は事前に、

1.税務署で本人確認を行い、IDとパスワードを発行してもらう

2.オンラインで「電子申告・納税等開始(変更等)届出書」を送信する

これらの準備が必要です。

そして、会計ソフトで確定申告書の書類を作成し、書類を見ながらあらためて確定申告書等作成コーナーで申告データを入力しなおす必要があります。

正直この方法は面倒なので、マイナンバーカードを作ってスマホで電子申告が一番シンプルでオススメです。

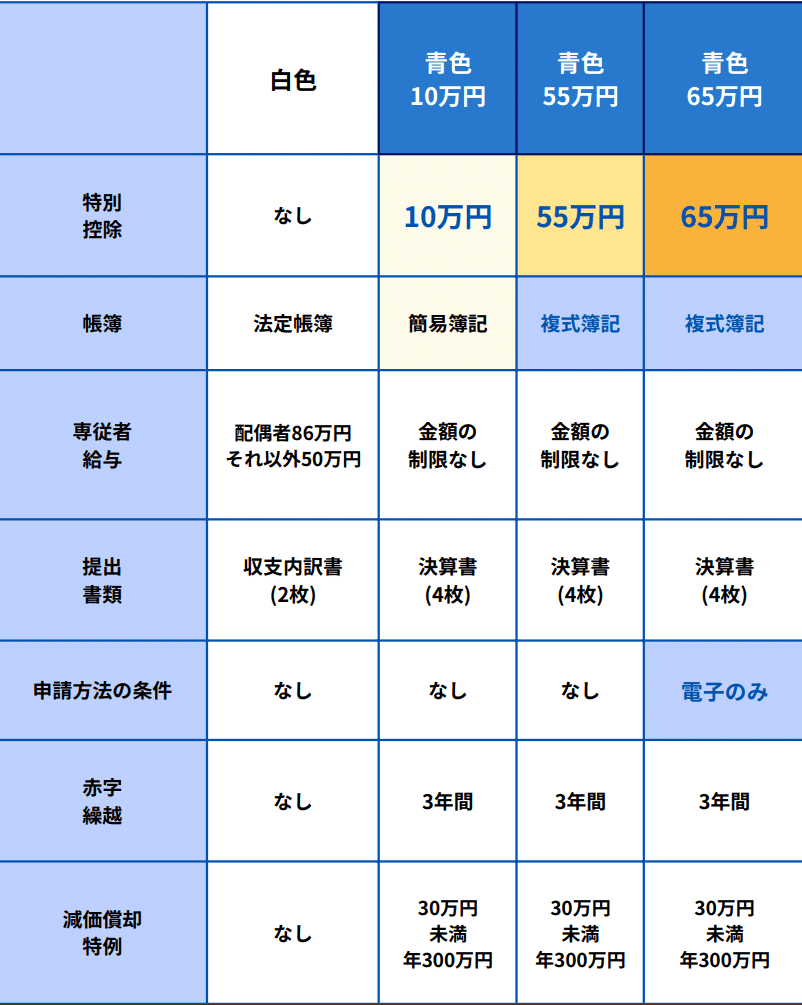

04.青色申告と白色申告

確定申告には4種類の申告方法があります

確定申告の種類

①青色申告65万円控除

②青色申告55万円控除

③青色申告10万円控除

④白色申告(控除なし)

控除というのは、課税所得から差し引けるもので、簡単にいうと、納税額が少なくなるものです。

控除の金額が多ければ多いほど、納税額を減らすことができます。

白色よりも青色申告10万円控除、

青色申告10万円控除よりも青色申告55万円控除、

青色申告55万円控除よりも青色申告65万円控除、

と言ったように、税金面でお得度が変わってきます。

青色と白色、どちらが良いのかと質問されることがとても多いですが、結論、青色申告を行いましょう。

以前の白色申告では、帳簿を作成しなくても問題ありませんでした。そのため、適当にやっていた事業主も多かったのです。

しかし数年前に法改正があり、白色申告をする人でも、帳簿作成が義務付けられるようになりました。

そのため、今は白色申告のメリットはほぼ無くなっています。

例えば、売上400万円、経費100万円だった場合、白色申告と青色申告65万円控除とでは、納税額に約18万円の差が出ることになります。

青色申告を受けるためには、届出を提出する必要があります。

提出の期限が決められています。

開業届を出してから2カ月以内。または、青色申告をしたい年の3月15日まで

です。

忘れてしまうので、開業届と一緒に提出してしまいましょう。

以下、青色と白色の違いまとめを載せておきます。

青色と白色の比較

05.「単式簿記」と「複式簿記」

先ほど、「簿記のルールに沿って、お金の取引を記帳して帳簿を作る」と書きました。

実は帳簿のつけ方には、「単式簿記」「複式簿記」の2つの種類があります。

そして、青色申告65万円(55万円)控除を受けたい場合は「複式簿記」で帳簿をつける必要があります。

単式簿記は「現金主義」を、複式簿記は「発生主義」を取り入れています。

以下で詳しく説明します。

06.現金主義と発生主義

現金主義と発生主義について説明します。

いきなりですが、「売上があった」とは、どの時点を言うと思いますか?

「受注が決まった時?」

「お客さんがサービスを買ってくれた時?」

「入金があった時?」

これを明確にする考え方が、現金主義と発生主義です。

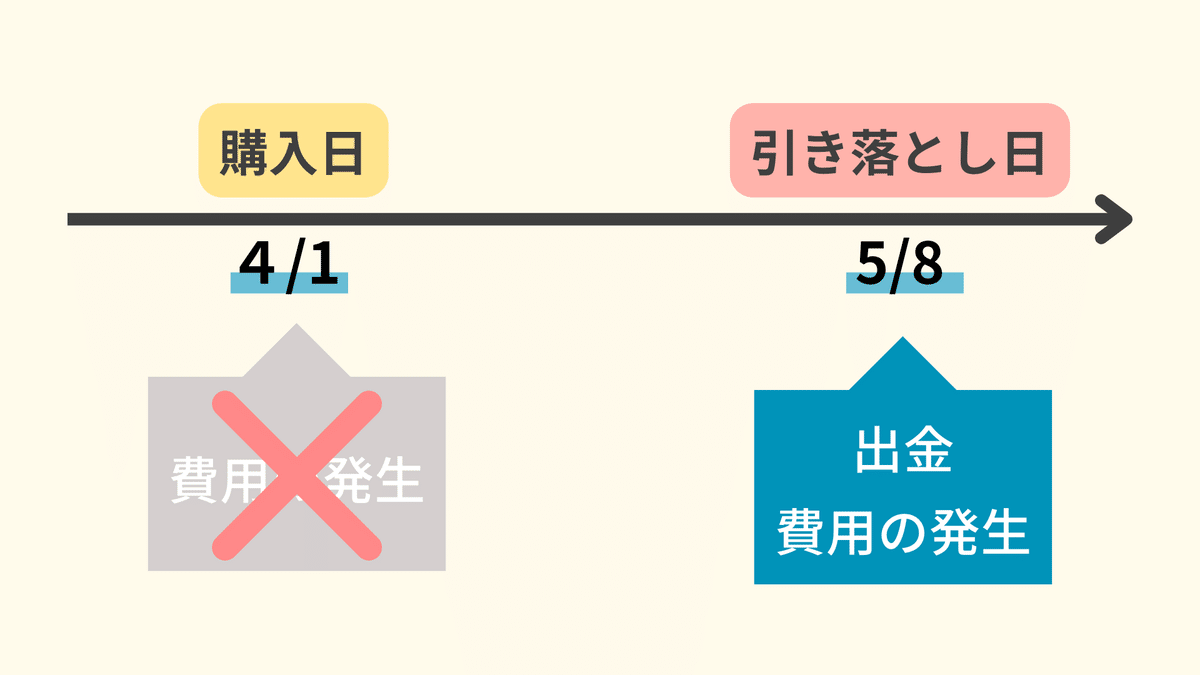

現金主義

現金主義では「実際にお金の出入りが生じた時点」で、費用が発生した(費用を計上)と考えます。

例えばクレジットカードでモノを購入した場合、商品は購入日に手に入れることが出来ますが、お金が引き落とされるのは後ですよね。

この場合、出金された日に費用を計上することになります。

この現金主義に基づいて帳簿作成することを、単式簿記といいます。

発生主義

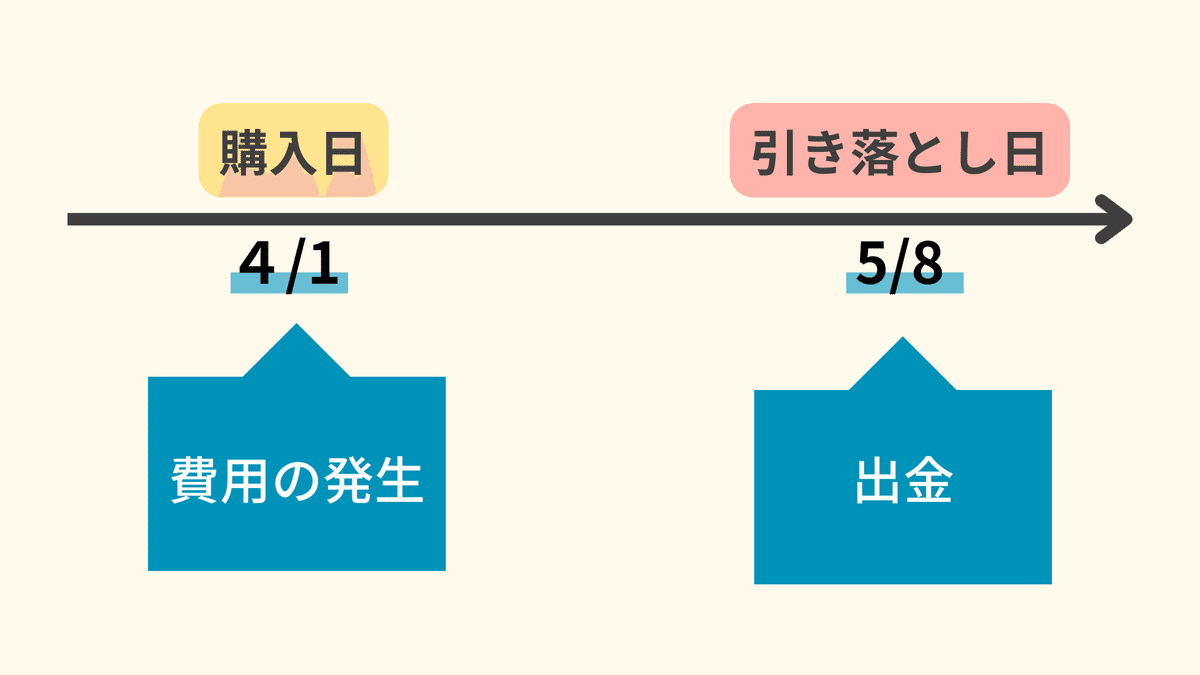

発生主義は「経済的事実が発生タイミング」で、費用が発生した(費用を計上)と考えます。

少し難しいですよね。簡単に言うと、

たとえ出金されていなくても、物の引き渡しやサービスがあった時点で「収益・費用が生じた」と、帳簿につけるんです。

そして、実際に出金された際に、もう一度帳簿につけます。

つまり、一つの取引(今回はクレカでモノを買った)で、

①費用の計上のタイミング

②実際に出金があったタイミング

上記二つの記帳が必要になる訳です。

この発生主義に基づいて帳簿作成することを、複式簿記といいます。

07.原則は発生主義

個人事業主の場合、大原則は発生主義で考える必要があります。

青色申告特別控除55万円、65万を受けるなら、「発生主義に基づいた複式簿記で記帳しなければいけない」と、ルールで決められています。

上記の通り、複式簿記は単式簿記に比べて手間がかかりますし、概念が難しいです。

その分、控除を受けられるようにして「税金の負担を減らしてあげますよ〜」としているんですね。

オススメは期中現金主義

先ほども言いましたが、個人事業の会計は発生主義で行うのが基本です。

しかし実際は、発生主義と現金主義を使い分ける「期中現金主義」でも問題ありません。

期中現金主義とは、「年末だけ発生主義で考えて、あとは現金主義でやろう!」という記帳方法です。

発生主義で行う大きな目的は、確定申告で適切な納税額を算出することです。ですが、期中現金主義で行っても、納税額は正しく計算することが出来ます。

どういう事か、詳しく説明していきます。

たとえば、7月にパソコンをクレジットカードで買って、その代金が8月に引き落とされるとします。

この場合、発生主義と現金主義のどちらで処理しても、結局は同じ年の経費としてカウントされます。現金主義で処理しても、税額の計算には影響しませんよね。

しかし、パソコンの購入が12月末だった場合どうでしょう?

クレカなので代金の引き落としは12月以降(翌年)になります。

現金主義の考え方だと、パソコン代金は翌年の経費にカウントされてしまいます。これでは適切な税額を計算できないので、このような場合だけ発生主義で処理するわけです。

このように、会計の終わりである決算(個人事業主は12月)に最後の調整をすることを、決算整理仕訳と呼んだります。

注意点として、在庫を持つビジネスでは、毎月きちんと在庫の数を把握して、より正確な金額の帳簿を作成することが大切だったりします。そうでなければ、きちんと利益が出ているか分からないからです。

そのため、期中現金主義とは相性が悪かったりします。

在庫を抱えないビジネスだったり、取引数がそもそも少ない方は、期中現金主義の考え方で問題ありません。

決算整理仕訳は具体的にどんな処理が必要か?

12月(決算)にどんな処理が必要か具体例を出してみます。

まだ振り込んでないけど、支払いが確定している分

例)

・買掛金(仕入れなど)

・未払金(クレカで支払った経費など)

まだ振り込まれてないけど、売上が確定している分

例)

・売掛金(売上)

期中は入金=売上と考えて、期末だけ売掛金を処理する。

こんなイメージです。

他にも、

・家事按分が必要な水道光熱費、家賃、ガソリン代

・減価償却

これらも、

決算の時にまとめて処理してしまえば問題ありません。

08.会計ソフトの導入

会計ソフトに登録したら、まずは初期設定が必要です。意外とここでつまずくので、以下参考にしてください。

会計ソフト導入のために準備するもの

・ネットバンクのアカウントIDとパスワード

・前年に確定申告をしたときの決算書(あれば)

・経費を示す領収書やレシート

・開業費の記録

09.個人事業主が確定申告をするために必要な知識

会計ソフトに登録したからといって、「誰でも簡単に確定申告!」とはいきません。

個人事業主が確定申告を行うために必要な知識があります。

必要な知識

①最低限の簿記の知識

②会計ソフトの理解

③自分のビジネスのお金の流れを把握する

まずは、最低限の簿記の知識は必ず必要になります。簿記三級程度は勉強しておくといいと思います。

そして、会計ソフトの理解です。会計ソフトにはfreeeだったりマネーフォワードがありますが、それぞれ使い方が若干異なります。

使い方を理解するまでに、少し時間がかかると思います。

簿記の知識が全くない方が、会計ソフトに登録してみたけど、想像より使いこなせず挫折するケースがとても多いです。

そして、最後に一番大切なことは、自分のビジネスのお金の流れを把握することです。以下で詳しく説明します。

10.会計ソフトを使いこなすコツ

最後に、会計ソフトを使いこなす具体的なコツをお伝えします。お伝えしたいことは、「お金の流れを把握する事が大切」ということです。

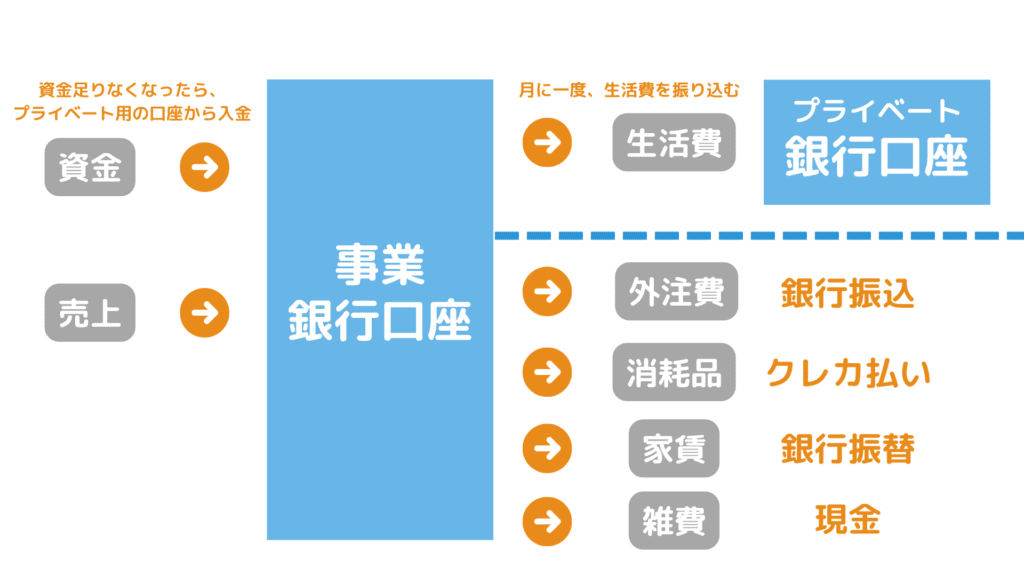

①事業用の口座とクレカを作ってプライベートのお金と分ける

事業が始まると、売上の入金、外注先への支払い、カフェに行って仕事をした時の経費など、さまざまなお金が出入りします。

プライベート用と事業用の口座が一緒になっていると、どれがプライベートでの出費で、どれが事業による出費なのか区別しづらくなります。

そのため、事業用の口座を持つことは非常に重要です。

会計ソフトを銀行口座やクレジットカードに連携することで、自動的に明細が読み込まれます。

しかし、事業用とプライベートの支払いが混在している場合、計上されたものからプライベートの支払いを分ける作業が発生してしまいます。

事業用のクレジットカードと銀行口座を用意する事で、スムーズに記帳を行うことができます。

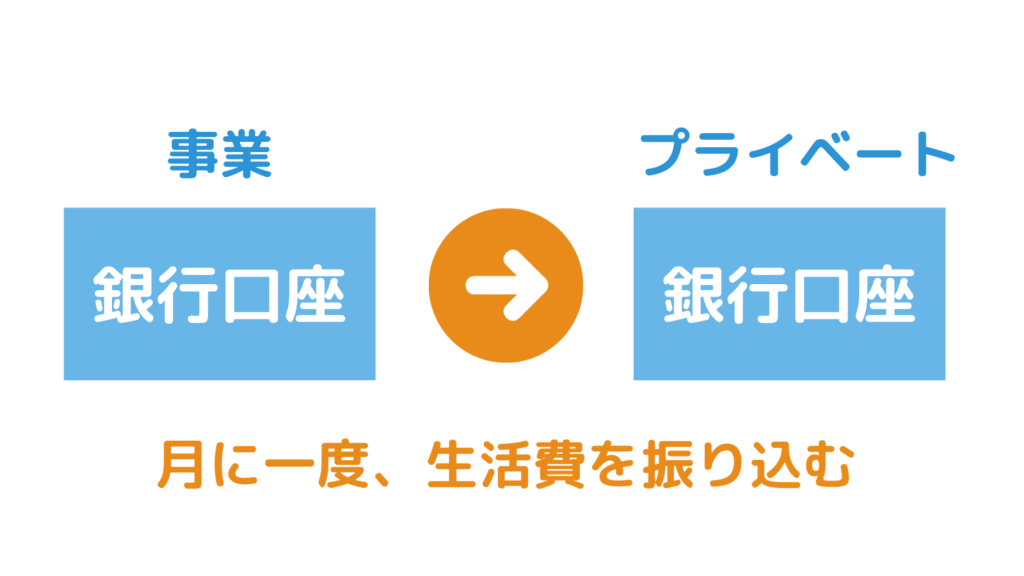

②月に一度、プライベート用口座へ生活費を振り込む

月に一度、事業用の口座からプライベート口座へまとまった生活費を振り込むといいでしょう。

こうすることで、事業とプライベートとお金を極力分けることが出来ます。

③どこから、どんなお金が入出金しているのか把握する

事業が始まると、様々な取引が行われます。

クレカを数枚持っていたり、銀行口座を数個持っていたりする人もいると思います。

せどりなんかをしている方は、Amazonや楽天などから入金されたりするでしょう。

大事なことは、自分のビジネスモデルを理解して、どこからどんなお金が入出金しているのかを把握することです。

④「事業主貸」と「事業主借」を理解する

何度も言いますが、個人事業主が帳簿づけをするときに最も気を付けるべきことは、事業とプライベートのお金を明確に区分することです。

とはいえ個人事業主の場合、事業とプライベートの区分があいまいな場合も多いと思います。

プライベートのお金で事業用の支払いをしたり、事業用の口座から生活費を引き出すと思います。

そこで使用するのが、「事業主貸」と「事業主借」という勘定科目です。

事業のお金をプライベートで使ったときは「事業主貸」

プライベートのお金を事業で使った場合は「事業主借」

で処理することが出来ます。

事業主貸で記帳されたものは、会計ソフトが経費計上をしないようにしてくれます。

例)「事業主貸」

・事業用のクレジットカードで個人の買い物をした

・事業用の口座から生活費を引き出した

例)「事業主借」

・事業資金が不足して個人のお金を振り込んだ

・個人のお金で仕事用の買い物をした

11.終わりに

いかがでしたでしょうか?

確定申告までのイメージを描くことが出来たなら幸いです。

文章で読んでも理解出来ないことが多いと思いますので、手を動かしながら理解を深めていって頂ければと思います。

また、コモンズでは、税理士に依頼するまでもない個人事業主・副業をしている方向けに、確定申告のサポート、領収書の丸投げOKの会計ソフト入力代行を2,980円で提供しています。

・会計ソフトへの入力に手間がかかっている

・領収書を放置してしまっている

・そもそも会計ソフトをうまく使いこなせていない

・確定申告や経理で分からないことを聞ける相手が欲しい

・出来るだけ費用を抑えたい

こんな事を思っている方のお力になれると思います。

現在、無料zoom相談を受け付けておりますので、是非一度ご相談に来てください。公式LINE内からお申し込み頂けます。

コモンズ公式LINE

コモンズ公式HP

コモンズ公式ブログ