【徹底検証】数字で読み解く『ARK ETF』のリスクとリターン

こんにちは、投資カピバラ(@Capybara_Stock)と申します。

今回のnoteでは、昨今話題になっている『ARK INVEST』社のETFについての検証記事になります。

本記事は全編無料でお読みいただけます。

もし本記事に価値を感じてくださった方がおられましたら

投げ銭をいただけますと大変嬉しいです。(今回はおまけがあります!)

ここ数週間ほど、TwitterやYoutubeなどで投資関係インフルエンサーの皆さんがARK社のETFについて話題に出されることが増え、それに比例して株価の上昇も異常な過熱感を伴っています。

一方でTLを見ていると、ARK社のETFのリターンばかりが注目され、リスクについてあまり理解されていないのでは?というような発言も散見され、危機感を覚えました。

以下のようなTweetで問題提起させていただいたのですが、同様に懸念する声を多数いただいております。

なんだか皆がARK!ARK!連呼するので、あえて批判的な目線で、リスクリターンを定量的に検証してみたいですね

— 投資カピバラ@20代 米国株🗯️フォース投資家 (@Capybara_Stock) December 22, 2020

というわけで過去の保有銘柄データ(できれば今年3月より以前)持っている方とかいらっしゃいませんかね?💦

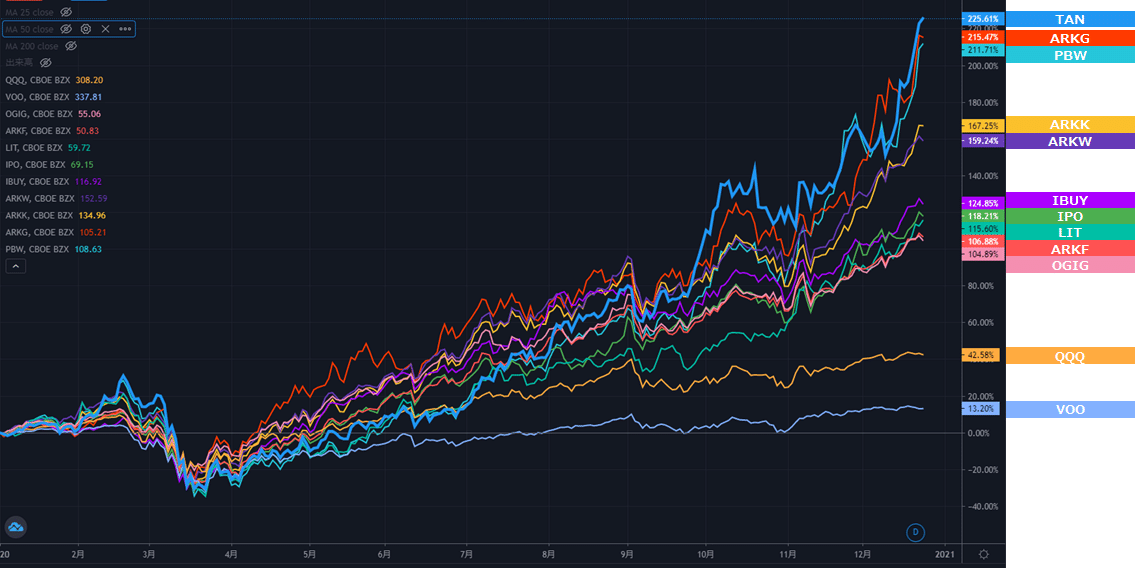

ARK社のETF(ARKK:水色)の年初来パフォーマンスを確認すると、QQQ(青色)やSPY(赤色)と比べ非常に高いリターンを叩き出しています。

株価はYTD+170%と大暴騰していることに加え、出来高はなんと45倍に増加しています。

Google Trendにおける検索人気度を調べてみると、話題になり始めた6月以降から徐々に上がり始め、12月に入ってから急激に上昇していることがわかります。これは米国でも同様の傾向で、ARK社のパフォーマンスが周知されるにつれ個人投資家が群がっている状況と言えます。

ここまでの情報を見る限りでは素晴らしいETFであることは疑いようがないのですが、一方でそのリスクに関して検証・言及されている記事があまりにも少ないため、あえて批判的な目線でARK ETFを見てみよう!というのが本noteの趣旨です。

ARK ETFに投資されている方の中にはご気分を害される方もおられるかもしれませんが、可能な限り客観的な検証に努めますので、ご承知おきください。

それではよろしくお願いいたします。

第1,2章はARK社の紹介と基本情報となります。

検証自体は第3章からとなりますので、そちらだけ読みたい方は目次からジャンプしてください。

1. ARK ETFの概要 ※知らない方向け

ARK ETFの概要については、解説されているブログ記事・Youtube記事などが多く存在しますので、本noteでは省略させていただきます。

ARK trade information (Twitter:@ActiveArk)さんのnoteにて非常にわかり易くまとめていただいておりますので、こちらを引用させていただきます。

要点は以下の通りです。

ARK社 主要ETF

ARKK - ARK Innovation ETF(イノベーション全般)

ARKF - ARK Fintech Innovation ETF(フィンテック/金融)

ARKQ - ARK Autonomous Technology&Robotics ETF(ロボット/自動化)

ARKW - ARK Next Generation Internet ETF(AI/クラウド/インターネット)

ARKG - ARK Genomic Revolution ETF(バイオテクノロジー)

・日本国内で購入する場合はサクソバンク証券口座開設がおすすめ

※一般口座のみ

各ETFの構成銘柄はおよそ40~50銘柄前後で構成されており、テーマに沿った中小型株を中心にARK社独自のプロセスで銘柄選定が行われています。

尚、組み入れ銘柄は日々の相場状況に応じて売買が行われ変動します。

参考までに12/22時点での組み入れ銘柄TOP10は以下の通り。最新の組み入れ銘柄は下記の公式HPよりPDFもしくはCSVでダウンロード可能です。

また下記のSubscribeからメールアドレスを登録することで、日々の売買状況を毎日受け取ることが可能です。ARK社の取引によって需給が変動するケースもありますので、購読されることをお勧めします(無料)。

2. ARK社の強みと弱み

詳細な分析を行うにあたり、一般的に認識されているARK社の強みと弱みを整理してみます。

強み(メリット)

①圧倒的なパフォーマンス

上記ETFの創設来パフォーマンスは以下の通り。いずれのETFもQQQ(NASDAQ100)の約2~3倍のパフォーマンスとなっています。特に2020年のYTD上昇率はすさまじく「下手に個別株を持つより、手数料を払ってでもARK社に任せた方が効率が良いのでは?」と考える投資家も多いです。

②Catherine Wood氏を中心としたチームのイノベーション選定眼

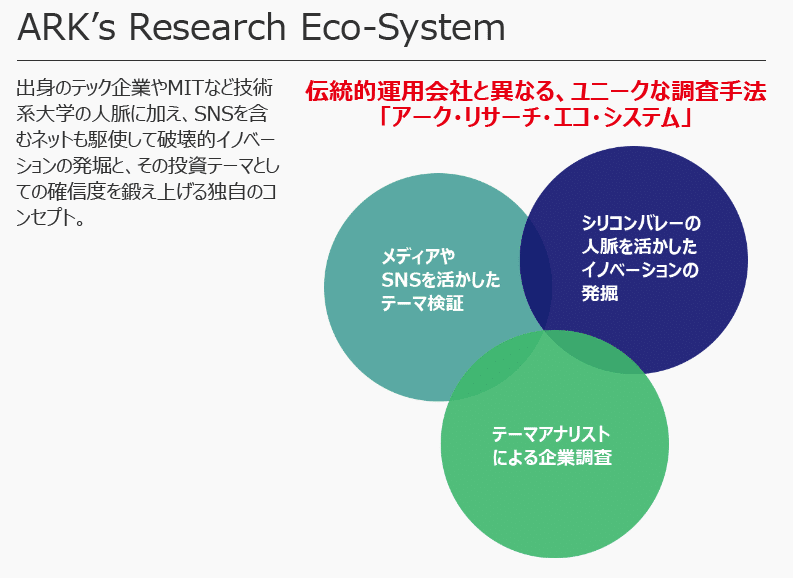

ARK社の運営チームは各「イノベーション技術」毎のエキスパートで結成されており、一般人では分析が困難なイノベーション企業を独自の投資プロセスで選び抜いています。(日興アセットのHPより)

また「ARK’s Open Research Ecosystem」と呼ばれる独自のリサーチシステムを持ち、外部の研究者や専門家との知見交換を積極的に行っています。

特にCEOのCatherine Wood氏(通称:キャシー)は40年以上の投資経験を持つ超ベテランで、"2018 Bloomberg's Top 50"に選ばれるなど業界で最も注目されている女性の一人です。彼女の実力に惹かれてARK ETFへの投資を検討する投資家も多いです。

③ニュースに先回りするかのような売買による短期パフォーマンス

(※こちらは公式に明言されている内容ではございません)

前述の通りARK社のETFは日々の売買により組み入れ銘柄の比率が変動するのですが、ARK社が買い付けた後にポジティブニュースが出て株価が跳ね上がることが多い!?と一部の投資家の間で話題になっています。

例1:Baidu($BIDU)

12/10,11にかけてETF内の比率3%まで新規購入

⇒週明け12/15にBaiduがEV生産を検討しているとの報道、株価上昇。

![]()

例2:Peloton($PTON)

12/8,9にかけてETF内の比率6.8%まで新規購入

⇒12/10にNASDAQ100指数への組み入れ発表、株価上昇

上記は一例ですが、業界を通じて内部情報を得ている可能性も考えられており、最近ではARK社のトレードをマネする「ARKイナゴ」も戦略として成り立ちつつあります。

弱み(デメリット)

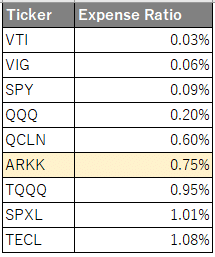

①アクティブファンド故、手数料が割高

強みの項でご説明した通り、ARK ETFの運用には非常に手間がかかっているため、経理率は0.75%とやや割高になっています(5つとも同一)。

参考までに、投資家に人気の各ETFの経費率は以下の通り。ARKKはレバレッジETF並みの経費率ですね。

なお日本国内でサクソバンク証券を利用して取引を行う場合、「取引手数料:0.2%(最低$5~最大$15)」「為替手数料:0.25%」が購入時・売却時にそれぞれかかります。

②特定銘柄の比重が大きく、パフォーマンスを左右される

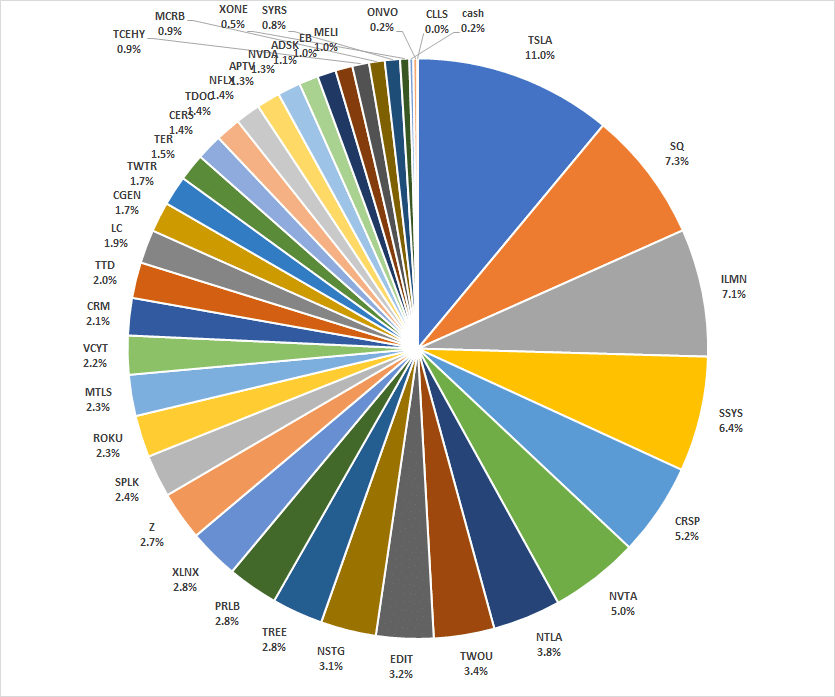

以下のグラフは2020/11/9時点でのARKKの組み入れ銘柄比率ですが、$TSLA $NVTA $SQ の上位3銘柄で約23%を占めています。

例えばQQQなどはGAFAM+Tで約44%を占めていますが、年金機構などの定期的な買い付けが期待できるそのような大型銘柄と異なり、ARKKの銘柄は中小型銘柄を中心に構成されているため、ボラティリティが大きいです。

この点については後述の検証で見ていきます。

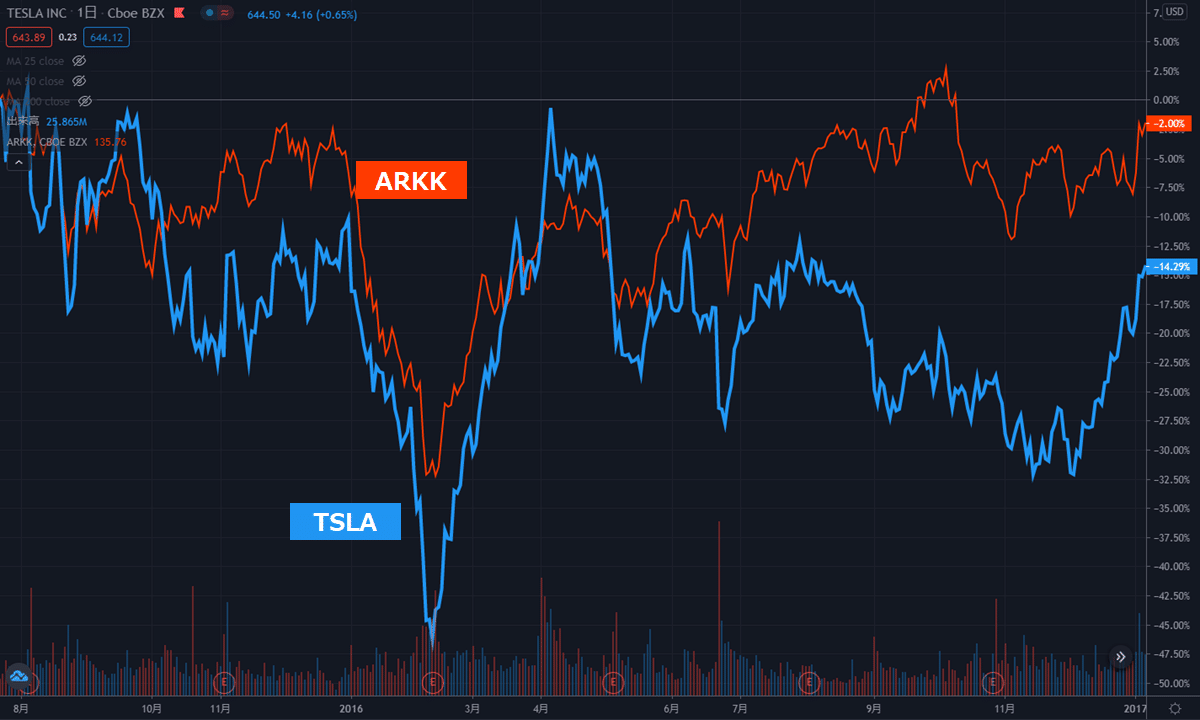

③必ずしも一定のパフォーマンスが得られるわけではない

下記のグラフは2014~2020年までのARKK・QQQ・VTIのパフォーマンスの推移ですが、2017年・2020年は素晴らしい成績を出している一方、それ以外の年では冴えない成績となっています。2016年はARKKの一人負け。。。2017年はトランプ大統領が当選した翌年で、企業業績の回復による株価上昇が顕著でした。

例えば2016年の株価に目を向けてみると、年初にTeslaの株価が大きく下落しており、Teslaを大きく組み入れるARKKも下落する結果となっています。

弱み②の「特定銘柄にパフォーマンスを左右される」の典型例です。

この株価が低迷している期間にも、①の経費率0.75%はしっかりかかってくることに留意してください。

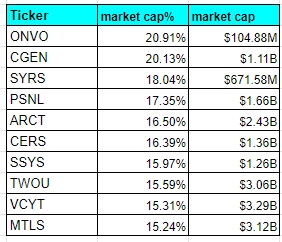

④保有比率の増大によるパフォーマンスの低下

こちらのブログなど複数の方が指摘されているリスクとして、ARK ETFの人気が過熱し資金が集中してしまった結果、時価総額の小さい中小型株に占めるARK社の保有比率が過剰に肥大し、身動きがとり辛くなり逆にパフォーマンスが低下してしまうという事象が懸念されています。

実際に「時価総額に占めるARK社の保有比率が高い銘柄(12/23時点)」を算出してみると、バイオ関連を中心にかなりの比率を保有していることがわかります。(※marketCapはGoogleFinancialのデータですが、誤っていることもあるので参考程度に)

この事象はブログの中で言及されている通り、ETFに資金が流入し続ける間は買い入れにより株価上昇⇒ETF価格も上昇し資金流入、の好循環となりますが、いざ銘柄を売却したいとなった場合には流動性の低さから想定通りの価格で売却することができず、パフォーマンスを悪化させることになります。資金が流出し始めた場合にはさらなる悪循環となってしまいます。

ブログ中で似たような事例として挙げられている「ひふみ投信」の基準価額推移を眺めると、確かに2017年に純資産額が約4倍に急増していますが、その後のパフォーマンスが伸び悩んでいることがわかります。

⑤経営体制変更のリスク

2016年7月にARK社に出資したResolute Investment Managers(RIM)という企業があるのですが、その際にARK社の支配的な議決権を行使可能なコールオプションを取得していました。

今回そのオプションを実行するという事で「ARK社の経営権が乗っ取られたり、キャシーがARK社を去ってしまうのでは!?」と懸念が広がっている状況です。とはいえ、どのような形で本件が収束するかは2021年になってみないとわからない以上、あれこれ考えても仕方ありません。

個人的には、直ちにARK社のETFが廃止になるようなことは考えにくく、本件に進展があった際に改めて対応を考えても遅くはないと思っています。

追記:2020/12/29

下記のようなニュースがあり、Resolute社の所有するオプション契約は非公開の支払いにより「消滅した」とのことです。

ひとまず上記の懸念については払拭されたとみて良さそうです。

3. 検証内容について

ここまでの内容をまとめます。

強み(メリット)

①圧倒的なパフォーマンス

②Catherine Wood氏を中心としたチームのイノベーション選定眼

③ニュースに先回りするかのような売買による短期パフォーマンス

弱み(デメリット)

①アクティブファンド故、手数料が割高

②特定銘柄の比重が大きく、パフォーマンスを左右される

③必ずしも一定のパフォーマンスが得られるわけではない

④保有比率の増大によるパフォーマンスの低下

⑤経営体制変更のリスク

ここまでの内容で、おおよそARK ETFの特徴がお分かりいただけたのではないかと思います。

次章以降ではさらに踏み込んで、下記の内容について検証していきます。

検証[1]:ARK ETFのアクティブ運用の実力は?(強み③)

検証[2]:ARK ETFの手数料は本当に割高か?(弱み①)

検証[3]:ARK ETFはTesla頼み?(弱み②、強み②)

検証[4]:中長期保有時のリスク/リターンは適正か?(弱み③、強み①)

検証には下記のnoteでもご紹介した、ETF.comやPORTFOLIO VISUALIZERを利用していきます。早い話が数字遊びです。

ツールやデータの都合上、一部データが欠損していたり、私の検証方法自体が誤っている可能性もありますので、あくまで読み物としてご覧いただけますと幸いです。

なお集計に使用する過去の保有銘柄情報はSEC.govより取得しています。

検証[1]:ARK ETFのアクティブ運用の実力は?

前述の通り、ARK ETFはインデックスファンドなどと異なり、日々の売買によって銘柄の組み換えが行われています。強み③「ニュースに先回りするかのような売買による短期パフォーマンス」も特徴的ですが、それ以外にも組入れ銘柄が個別要因で下落した際に買い増して反発を狙ったり、上昇が急すぎて調整が懸念される銘柄の比率を下げたりといった売買を、投資家に代わり実行してくれています。

一方で、一般的に株の頻繁な売買はパフォーマンスを下げる原因と言われており、8割のアクティブファンドはインデックスに勝てないとまで言われています。

本検証ではARK ETFのリターンに対するアクティブ運用の寄与度を調査するため、以下のポートフォリオのパフォーマンスを比較しました。

2019/11/30時点のARKK組み入れ銘柄を元に

①ARKK(2019/11/30 時点の組み入れ銘柄)

②ARKK

③ARKK(2020/12/22 時点の組み入れ銘柄)

上記PFを2019/11/30~から運用したとして、パフォーマンスを比較

②はアクティブ運用が行われる通常のARKK、①③は当初の組み入れ銘柄から一切売買を行わないものとします。

なおツールの仕様上、 U,BEKE,MCRBについては全期間分のデータがないため除外し、除外した銘柄分の金額は他の銘柄に比率に応じ分配しました。

結果は以下の通りとなりました。

◆リターン

①ARKK(20191031) :+175.39%

②ARKK :+161.16%

③ARKK(20201222) :+207.66%

予想に反し、②のアクティブ運用を行ったARKKが最もパフォーマンスが低いという結果になりました。結果論で言えば、2019/11/30時点のPFをコピーし、そのまま持ち続けた方がパフォーマンスがよかったということになります(経費率0.75%を差し引いても)。

一方で、①ARKK(20191031)⇒③ARKK(20201222)にかけては明らかにパフォーマンスが向上しており、この期間内では15銘柄が除外・25銘柄が追加されるなど、コロナ禍の環境への適応に成功していると言えます。

ARK ETFの経費率0.75%の価値は、短期的なトレード能力というよりもむしろ、中長期的に見た銘柄選定や管理に対する対価と言えそうです。

⚠️追記(2020/12/28)⚠️

上記の検証期間では『ガチホ>ETF運用』という結果になりましたが、すべての期間でこのような結果になるわけではありません。

また、ARKK(20191031) に比べARKKはリターンこそ劣るもののMax Drowdown等の下落耐性に関する指標は改善しており、一概にアクティブ運用を否定するような結果であるとは考えておりません。

この項で申し上げたいのは以下の内容です。

・短期的な値動きを狙った売買がARK ETFのリターンの源泉ではない

(リターンにはばらつきが発生する)

・中長期的に見た銘柄選定や管理にこそETFとしての妙味がある

今回のバックテストの結果をマネて、ARK銘柄をコピーして投資をされた場合でも、必ずしもARKK・もしくはインデックス運用を上回るリターンが得られるわけではない点はご承知おきください。

検証[2]:ARK ETFの手数料は本当に割高か?

弱み①「アクティブファンド故、手数料が割高」でも述べた通り、普段インデックスファンドの低い経費率に見慣れていると、0.75%という経費率は割高に見えてしまいます。しかし、長期保有ではなく短期保有を前提とした場合は、経費率の多寡よりもパフォーマンスの方が重要になってきます。

そこで本検証では、12/16時点での「10 Best-Performing ETFs of 2020」とARKKとの比較を行っていきたいと思います。

というか、TOP10の中にARKのETFが4つも入っています( ゚Д゚)こちら↓

各指標について上位TOP3を水色、下位TOP3を橙色としています。

簡単な用語説明↓

Expense Ratio :経費率

Assets Under Management :運用資産額

CAGR :年平均成長率

Stdev :標準偏差(データのばらつき)

Max. Drawdown :最大下落率

Sharpe Ratio :リスクに対するリターンの指標

Sortino Ratio :下落リスクの抑制度合い

US Mkt Correlation :市場平均との相関係数

表を眺めると、特にARKG,ARKWについては他ETFに比べ最大下落率を示す「Max. Drawdown」が抑えられており、「Sharpe Ratio」が優れています。流行のテーマ型ETFはニュース等の影響でPF全体が影響を受けるのに対し、ARK ETFはテーマが大枠であるぶん銘柄が分散されており、テーマ型ETFに比べ下落耐性があるのだと想定されます。

なお、ARK ETF4種以外は全てクリエネやEコマースなどのテーマ型ETFですが、ベンチマークとなる指標が存在するインデックスファンドです。

アクティブファンドでこの中に食い込んでるのは正直すごいです。。。

年初来パフォーマンスがこちら。

参考までに「アクティブファンドのみ」のTOP10だと上位独占です。

結論としては、ランキング内で見ると平均~やや高いという印象ですが、現状のパフォーマンスを前提に考えると妥当な水準と言えるかと思います。

逆に言えば、2016年・2018年・2019年のような横ばいの相場となった場合には割高であることは明白ですので、思考停止で長期間持ち続けるのではなく、時流を見極めて活用する必要があると思われます。

検証[3]:ARK ETFはTesla頼み?

弱み②「特定銘柄の比重が大きく、パフォーマンスを左右される」でも述べた通り、ARKKは個々の銘柄(特にTSLA)のパフォーマンスに大きく影響されることがわかっています。

2014年~のARKKの全体に占める組み入れ銘柄TOP5の推移をグラフにしたものが以下ですが、上位組入れ銘柄の占める比率は株価上昇に伴い年々増加しており、特にTSLAは創設以来常にTOP5に入っていることがわかります。

本検証ではARK ETFのリターンに占める上位銘柄の寄与度を調査するため、以下のポートフォリオのパフォーマンスを比較しました。

2019/11/30時点のARKK組み入れ銘柄(1位:TSLA、2位:SQ)を元に

①ARKK*

②ARKK からTSLAを除外したもの

③ARKK からTSLA,SQを除外したもの

上記のパフォーマンスを2019/11/30~で比較

なおツールの仕様上、MCRBについても全期間分のデータがないため除外し、除外した銘柄分の金額は他の銘柄に比率に応じ分配しました。実際のARKKは期間内に銘柄組み換えが行われているため、ARKK*とパフォーマンスは異なります。

結果は以下の通りとなりました。

◆リターン

①ARKK* :+175.39%

②ARKK-TSLA :+121.08%(-54.31%)

③ARKK-TSLA,SQ:+110.23%(-65.16%)

⇒TSLAの寄与度は54.31%/175.39% = 約31%となりました。

今年度は低金利環境、TSLAのS&P500組み入れ、バイデン大統領当選によるクリーンエネルギーへの注目の高まりなどTSLAにとって追い風となるイベントが多く、ARKKの株価上昇に大きく貢献していたと言えそうです。

一方でTSLA固有のネガティブニュースや、今後株価が軟調になった場合、ARKKのパフォーマンスは大きく低下する可能性が大きいです。

検証[4]:中長期保有時のリスク/リターンは適正か?

ARK ETFには時勢により強み①「圧倒的なパフォーマンス」を発揮する一方で、弱み③「必ずしも一定のパフォーマンスが得られるわけではない」といった、ETFではありながら個別株に近い特徴を持っていると考えられます。

検証[2]では2020年のYTDに限ってパフォーマンスを評価しましたが、ここでは中長期間保有した場合に他の株式/ETF等と比べどの程度のリスク/リターンとなってくるかを検証していきたいと思います。

比較対象は以下の通りです。

●ETF:QQQ,VTI

●個別株:MSFT, AAPL

いずれの銘柄も初心者の方でも比較的持ちやすい銘柄かと思います。

ETF:QQQ,VTIとの比較がこちら。

CAGR :年平均成長率 ARKK >QQQ>VTI

Stdev :標準偏差(データのばらつき) VTI>QQQ>ARKK

Max. Drawdown :最大下落率 QQQ>VTI>ARKK

Sharpe Ratio :リスクに対するリターンの指標 QQQ>ARKK>VTI

Sortino Ratio :下落リスクの抑制度合い ARKK>QQQ>VTI

前述の通りARKKは年度によるパフォーマンスのぶれが大きいことが、Stdevの値がVTIのおよそ2倍となっていることからも読み取れます。

一方でMax. Drawdown,Sortino RatioについてはQQQ,VTIと比べてもさほど乖離しておらず、ARKKの下落耐性の強さが確認できます。

続いて、個別株:MSFT,AAPLとの比較です。

CAGR :年平均成長率 ARKK >MSFT>AAPL

Stdev :標準偏差(データのばらつき) MSFT>AAPL>ARKK

Max. Drawdown :最大下落率 MSFT>ARKK>AAPL

Sharpe Ratio :リスクに対するリターンの指標 MSFT>ARKK>AAPL

Sortino Ratio :下落リスクの抑制度合い MSFT>ARKK>AAPL

驚くことに過去5年間で比較すると, 急成長企業を多く含むはずのARKKは安定成長企業のMSFT,AAPLとほぼ同じリターンという結果になりました。AAPLについては今年株式分割等のイベントが多く、ARKKと似たような上昇となっていますが、MSFTについてはCAGR30%前後で安定的に成長しており、Sharpe RatioやSortino Ratioも優秀です。

もちろんARKKのようなETFと異なり個別株には相応のリスクも存在しますが、もし長期での安定的な運用を目指すとすれば、私ならMSFTを選択すると思います(直近の株価は冴えないですが。。。)。

検証結果まとめ

ここまでの検証結果をまとめます。

検証[1]:ARK ETFのアクティブ運用の実力は?(強み③)

⇒△短期トレードがリターンの源泉とは言えない。

○経費率0.75%は長期的に見た銘柄選定や管理に対する対価と言える。

検証[2]:ARK ETFの手数料は本当に割高か?(弱み①)

⇒○現状のパフォーマンスを前提に考えると妥当な水準。

検証[3]:ARK ETFはTesla頼み?(弱み②、強み②)

⇒△リターンへの寄与度31%。良くも悪くもTeslaの影響大。

検証[4]:ARK ETFのリスク/リターンは適正か?(弱み③、強み①)

⇒△Sharpe Ratioは優秀だが、個別株と同程度のリスク有。

パフォーマンスのばらつきが大きく、長期では安定成長の個別株に劣後するケースもある。

上記を踏まえ、私なりにARK ETFの活用方法をまとめてみます。

※個人的な見解であり、投資アドバイスではありません。

⭕️お勧めできる活用方法

・自身が個別株投資を行う際の銘柄選定の参考にする

・中小グロース株が優位となる時期を見計らい、1,2年程度の中期で保有

・自身が詳しくないテクノロジー分野(私の場合はバイオ)への個別株投資

の代替手段として保有

(常に運用状況をチェックし、個別株と同等に管理する前提)

❌お勧めできない活用方法

・長期での安定運用リターンを求めての保有

・インデックス系ETFの代替としての保有

・長期積み立て保有

要するに『ETFと言ってもVOOやQQQのような長期で放置できるインデックスファンド異なり、個別銘柄と同様に中短期で考える必要がある』というのが私の見解です。

ただ、使いどころを誤らなければ、非常に素晴らしいETFであることは間違いないかと思います。皆さん個々人のリスク許容度とも相談しつつ、上手にお付き合いしていただけるとよい結果が出せるのではないかと思います。

あとがき

ここまでお読みいただきありがとうございました!

今回は半分お遊びのような記事でしたが、もし一つでも新しい発見があったならば幸いです。冒頭で「批判的な目線で~」と厳しいことを言っていたのに、調べていくうちに逆に愛着が湧いてしまいました(笑)

このあとには付録として、ARK社の過去の保有データからいくつか統計情報を載せておきます。キャシーファン必見です!w

また、今回は投げ銭いただいた方へのおまけとして、本noteで使用した過去の保有銘柄のSpreadSheetデータを共有させていただきます。ご自身の考察にお役立てください。前述の通りSEC.govからご自身で取得いただくこともできます(htmlデータ)ので、あくまでお気持ちに対するお礼ということで。。。

なお、データは1年区切りのもののみ取得しております。

それでは、楽しい米国株ライフを!('◇')ゞ

本記事を閲覧し、その内容を参照した事によって何かしらの損害を被った場合でも、本記事の執筆者は責任を負いません。

本記事では株式や債券などの様々な金融商品の紹介、解説を行っておりますが、これらの投資は元本を保証するものではございません。

投資にあたってはそれぞれの金融商品における元本割れなどのリスクを十分に理解いただいた上で、自己責任にて投資を行ってください。本記事では可能な限り正確な情報を掲載するよう努めておりますが、情報が誤っている・情報が古くなっている可能性がございます。本記事に掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

付録

※のちに買収等で上場廃止となる銘柄は黒塗、()内は買収元

ARKK保有銘柄_20141031

ARKK保有銘柄_20151130

ARKK保有銘柄_20161130

ARKK保有銘柄_20171031

ARKK保有銘柄_20181031

ARKK保有銘柄_20191031

ARKK保有銘柄_20201222

ARKK保有年数TOP15と比率ヒートマップ

過去1年間で保有比率が増加した銘柄

ここから先は

¥ 500

この記事が気に入ったらチップで応援してみませんか?