【CANSLIM78点】4165 プレイド

※次回更新予定 24年9月期本決算 11月中旬

CANSLIM分析評価

1.C (Current Quarterly Earnings)

点数: 12点/15点満点

評価:

2024年9月期第3四半期において売上高は前年同期比27.8%増加し、調整後営業利益は黒字転換しており、収益力が回復しています。ただし、四半期ベースでの成長は25%を超えますが、連続して増加している期間が短いため、若干の不安があります。

2.A (Annual Earnings Increases)

点数: 10点/15点満点

評価:

2023年9月期の売上高は前年比で25.2%増加しており、利益も黒字に転換していますが、ROEが低く(-63.46%)、収益性の改善がまだ限定的です。安定した成長トレンドには至っておらず、改善の余地が大きいと評価できます。

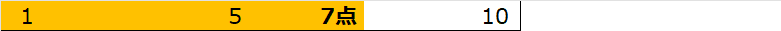

3.N (New Product or Service)

点数: 7点/10点満点

評価:

プレイドはCXプラットフォーム「KARTE」を主力製品とし、企業のデータ活用を支援しています。このサービスは他社と差別化されており、市場でも注目されていますが、目立った新製品の導入や大きな革新性がまだ見受けられません。新規事業やサービス拡大への取り組みは今後の課題です。

4.S (Supply and Demand)

点数: 13点/15点満点

評価: 信用倍率は2.21倍と買い需要が強く、出来高もここ数ヶ月間で安定して増加している傾向が見られます。株価の上昇とともに需給バランスは良好で、買い手の需要が供給を上回っている状況です。

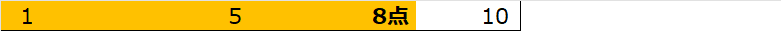

5.L (Leader or Laggard?)

点数: 8点/10点満点

評価:

独自のレラティブストレングス(RS)は全銘柄中178位と良好な位置にあり、市場内での競争力は高いと判断されます。リーダー的なポジションを占める可能性は高いですが、さらなる強化が期待されます。

6.I (Institutional Sponsorship)

点数: 7点/10点満点

評価:

大手機関投資家が複数保有しており、主要株主として楽天証券や野村証券が目立ちます。安定した機関投資家の支援はあるものの、大型投資家のさらなる増加が期待されます。

7.財務の健全性

点数: 6点/10点満点

評価:

自己資本比率は40.9%と健全ですが、収益性の改善が未だ道半ばであり、キャッシュフローも黒字に転じたばかりです。財務面では引き続き改善が求められます。

8.成長株としての成長余地

点数: 15点/15点満点

評価:

プレイドの時価総額は407億円であり、まだ大きな成長余地が残されています。CXプラットフォーム市場は今後も拡大が見込まれ、同社の「KARTE」製品の成長ポテンシャルは高いです。

総合評価

点数: 78点/100点満点

総合評価:

プレイドはCANSLIMの多くの基準を満たしており、特に供給と需要、成長余地の面で高く評価されます。成長株としては有望なポジションにありますが、収益性や財務健全性のさらなる改善が必要です。市場での競争力を維持しつつ、安定した成長を続けるためには、今後の戦略が重要となります。

財務諸表・株価・出来高・信用残高評価

(1) 過去5四半期から見える財務諸表に関する評価・変化点

貸借対照表:

株式会社プレイドの総資産は、2023年9月期末から2024年6月末までに、6,219百万円から7,214百万円と約16%増加しています。この増加は、主に現金及び預金の増加が主因で、925百万円増加しています。これは、同社が積極的な資金調達を行い、キャッシュポジションを強化していることを示唆しています。一方で、負債総額も増加しており、特に流動負債が1,000百万円近く増加しています。これは、短期借入金や1年内返済予定の長期借入金の増加が大きな要因であり、企業の資金繰りに対する依存度が高まっていることが分かります。

損益計算書:

売上高は、2023年9月期の6,310百万円から2024年6月期には8,062百万円へと27.8%の増加を記録しており、営業利益は赤字から166百万円の黒字に転換しました。特に、「KARTE」プラットフォームを通じたCXの提供が売上増加の主要因と考えられ、今後も企業の顧客体験向上に対する需要が高まることが期待されます。ただし、販売費及び一般管理費の増加により利益率の向上が限定的で、利益率改善に向けたコスト削減が課題といえます。

キャッシュフロー計算書:

営業キャッシュフローはわずかにマイナスで、資金繰りの安定性に懸念が残ります。主な要因としては、売掛金の増加やキャッシュの増加が資金使用の一因となっており、キャッシュの効果的な運用が今後の課題となります。財務活動では、長期借入れによる資金調達が積極的に行われており、約400百万円の増加が見られます。

(2) 直近1年の株価・出来高・信用残高/倍率に関する評価・変化点

銘柄株価推移と日経平均株価推移との比較:

プレイドの株価は2024年8月から9月にかけて急騰し、特に8月26日には1156円と高値をつけ、その後も1000円以上を維持しています。この株価の上昇は、日経平均株価の緩やかな増加とは対照的に、企業の独自成長ストーリーに対する投資家の期待を反映していると考えられます。特に8月の急上昇は、新製品やサービスの発表、あるいは好調な決算結果が要因と推察されます。

出来高:

2024年8月の株価急騰に伴い、出来高も急増しています。特に8月26日には1,853,300株の出来高を記録し、直前の数倍の水準となりました。これにより短期的な取引が増加しており、投資家の関心が集中していることが伺えます。急激な出来高増加は一時的な投機的動きである可能性があり、今後の株価推移には注意が必要です。

信用残高/倍率:信用倍率は、8月末時点で2.21と比較的高い水準にあります。信用買い残が増加している一方で、売り残も少しずつ増加しており、投資家の間での楽観的な見通しが続いていることが分かります。ただし、信用倍率の高水準は、投資家の強気姿勢が今後の株価調整リスクを伴う可能性があるため、注意が必要です。